Dlaczego kryptowalutowe skarbce są lepszym rozwiązaniem w porównaniu do spot ETF?

Struktura korporacyjna DAT posiada unikalne zalety, których ETF nie jest w stanie dorównać, co właśnie stanowi powód, dla którego uzyskuje ona premię ponad wartość księgową.

Oryginalny autor: Lorenzo Valente

Tłumaczenie: Chopper, Foresight News

Od sierpnia do września 2025 roku Digital Asset Treasuries (DAT) stały się kluczowym wehikułem mainstreamizacji aktywów kryptowalutowych na Wall Street. Ta zmiana zaskoczyła wielu w branży, którzy pierwotnie sądzili, że fundusze ETF pozostaną dominujące, zamiast stopniowo być wypierane przez DAT.

Co tak naprawdę się wydarzyło? Kilka lat temu Strategy jako pierwsze wprowadziło model bitcoinowego DAT, ale wówczas inwestorzy nie wiedzieli jeszcze, jak zastosować go do innych aktywów kryptowalutowych. W tym artykule szczegółowo omówimy strukturę rynku DAT oraz związane z nimi kontrowersje.

Definicja DAT

Digital Asset Treasuries (DAT) to firmy, które bezpośrednio posiadają na swoim bilansie kryptowaluty takie jak bitcoin, ethereum, solana i inne, a inwestorzy mogą uzyskać ekspozycję na te aktywa pośrednio poprzez zakup ich akcji.

W odróżnieniu od regulowanych przez SEC amerykańskich spotowych ETF na bitcoin/ethereum, ETF-y pasywnie przechowują kryptowaluty, a wyemitowane akcje są powiązane z aktywami w stosunku 1:1; DAT to firmy operacyjne, które mogą zarządzać swoimi pozycjami za pomocą dźwigni, strategii korporacyjnych lub narzędzi finansowania. ETF-y jako regulowane publiczne instrumenty inwestycyjne oferują zgodną z przepisami ekspozycję na aktywa; natomiast DAT wprowadza ryzyko na poziomie korporacyjnym, a zyski lub straty mogą wykraczać poza zakres zmienności samych aktywów bazowych.

Jeszcze zanim pojawił się termin „Digital Asset Treasuries”, Strategy stworzyło pierwszy DAT dla bitcoina. Pod kierownictwem Michaela Saylora firma ta zrezygnowała z działalności w zakresie oprogramowania korporacyjnego, skupiając się na gromadzeniu bitcoina. Do 15 września 2025 roku Strategy zakupiło ponad 632 000 bitcoinów za 46,5 miliarda dolarów, przy średniej cenie 73 527 dolarów za sztukę. Obecnie firma posiada ponad 3% całkowitej podaży 21 milionów bitcoinów.

Strategy zgromadziło swoje zasoby bitcoina poprzez różne strategie finansowania: początkowo emitując zamienne obligacje uprzywilejowane, następnie obligacje zabezpieczone z kuponem 6,125%, a prawdziwy przełom nastąpił dzięki programowi emisji akcji po cenie rynkowej. Ponieważ akcje firmy (ticker MSTR) były notowane ze znaczną premią względem wartości księgowej, Saylor rozcieńczał udziały obecnych akcjonariuszy poprzez emisję nowych akcji, a pozyskane środki przeznaczał na zakup kolejnych bitcoinów, zwiększając ilość bitcoina przypadającą na jedną akcję. W istocie, środki dostarczane przez akcjonariuszy zapewniały dźwignię ekspozycji Strategy na bitcoina.

Ten model wywołał szeroką debatę. Krytycy zarzucali, że DAT „sprzedaje aktywa warte 1 dolara za 2 dolary”, a jeśli cena DAT jest dwukrotnie wyższa od jego mNAV, inwestorzy płacą 2 dolary za 1 dolar bitcoina na bilansie. Według nich taka premia jest nieracjonalna i nie do utrzymania.

Jednak do tej pory wyniki akcji Strategy obaliły tę tezę, przynosząc akcjonariuszom znaczne zyski. Poza krótkim okresem dyskonta podczas bessy od marca 2022 do stycznia 2024, MSTR przez długi czas utrzymywał znaczącą premię mNAV. Co ważniejsze, Saylor strategicznie wykorzystywał tę premię: emitując akcje po cenach znacznie wyższych od wartości księgowej, stale zwiększał zasoby bitcoina, podnosząc wartość portfela. Wyniki pokazują, że od pierwszego zakupu bitcoina w sierpniu 2020 roku, MSTR nie tylko zapewnił akcjonariuszom skumulowany wzrost ekspozycji na bitcoina, ale także znacznie przewyższył strategię prostego kupna i trzymania bitcoina.

Struktura rynku DAT

Pięć lat po pierwszym zakupie bitcoina przez Strategy, na rynku pojawiły się setki DAT. Nowe wehikuły gromadzą ethereum, SOL, HYPE, ADA, ENA, BNB, XRP, TRON, DOGE, SUI, AVAX i inne kryptowaluty.

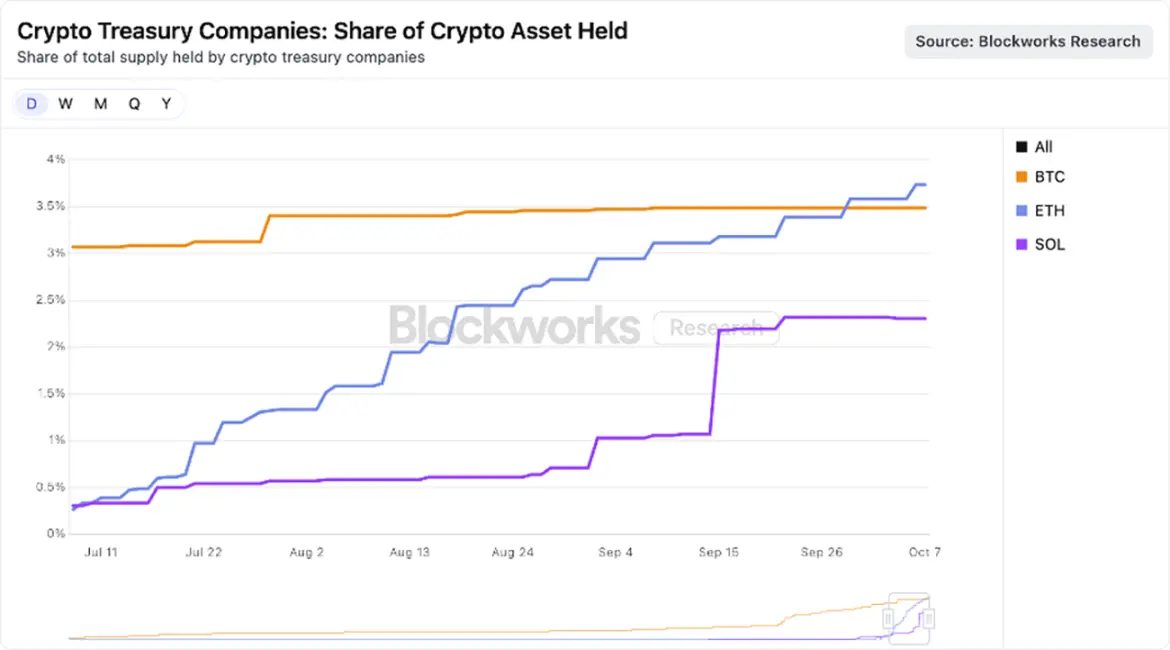

Obecnie rynek koncentruje się wokół aktywów o dużej kapitalizacji, a wiele dobrze finansowanych DAT rywalizuje o gromadzenie ETH i SOL. Jak pokazuje poniższy wykres, DAT skupione na ETH posiadają łącznie 3,74% podaży ethereum, a DAT związane z Solaną – 2,31% podaży SOL.

Źródło danych: Blockworks, stan na 25 sierpnia 2025

Naszym zdaniem, chociaż niektóre DAT mogą być zakładane z myślą o krótkoterminowej spekulacji, ostateczni zwycięzcy mogą stać się bardziej efektywnymi wehikułami kryptowalut niż spotowe ETF-y. Dzięki przewadze struktury korporacyjnej, DAT mogą wykorzystywać dźwignię, finansowanie korporacyjne i opcje strategiczne, czego ETF-y nie są w stanie osiągnąć. Tak długo, jak premia mNAV jest trwała, te przewagi będą się utrzymywać – temat ten omówimy szerzej w kolejnych rozdziałach.

Dlaczego premia mNAV DAT jest uzasadniona?

Jako firma zarządzająca aktywami o dużej ekspozycji na kryptowaluty, ARK Invest wykazuje duże zainteresowanie rozwijającym się sektorem DAT i niedawno zainwestowała w wiodący ethereum DAT – Bitmine Immersion. Chociaż podchodzimy do DAT z ostrożnością i uważnie śledzimy ich szybki rozwój, rozumiemy powody, dla których niektóre DAT uzyskują premię mNAV, w tym:

Dochód / zyski ze stakingu

Blockchainy warstwy 1 z obsługą smart kontraktów (zwłaszcza ethereum) oferują natywne zyski poprzez mechanizm stakingu, nagradzając użytkowników za udział w zabezpieczaniu sieci. W ekosystemie kryptowalut ten dochód jest w istocie „stopą wolną od ryzyka”, ponieważ pochodzi z protokołu i nie wiąże się z ryzykiem kontrahenta.

Dla porównania, amerykańskie spotowe ETF-y nie pozwalają na staking aktywów bazowych. Nawet jeśli regulatorzy zmienią stanowisko, ze względu na projekt sieci ethereum ETF-y mogłyby stakować tylko niewielką część swoich zasobów (prawdopodobnie mniej niż 50%) – ograniczenia „płynnościowe” ethereum określają liczbę walidatorów, którzy mogą dołączyć lub opuścić sieć w danym okresie. To ograniczenie jest kluczowe dla bezpieczeństwa sieci, zapobiegając atakom polegającym na masowym uruchamianiu lub wyłączaniu walidatorów, co mogłoby doprowadzić do załamania konsensusu lub zarządzania stanem. Proces stakingu lub unstakingu ETH może trwać nawet dwa tygodnie. Chociaż ETF-y mogą próbować obejść to ograniczenie poprzez protokoły stakingu płynnego, ryzyka zgodności, płynności i centralizacji mogą uniemożliwić im masowy staking.

DAT mają tu znacznie większą elastyczność operacyjną. Typowy DAT to zwinna organizacja, często zarządzana przez mały zespół, a mimo to generująca znaczne zyski. Na przykład Bitmine Immersion – jeśli jego kapitalizacja rynkowa osiągnie 10 miliardów dolarów i wszystkie ETH zostaną zastakowane, może generować około 300 milionów dolarów wolnych przepływów pieniężnych rocznie. Środki te można przeznaczyć na przejęcia, zakupy tokenów, szanse on-chain lub dywidendy.

Szybkość akumulacji

Szybkość akumulacji aktywów i wzrost liczby kryptowalut przypadających na akcję to kluczowe powody, dla których DAT uzyskują premię względem wartości księgowej. Wzrost liczby kryptowalut przypadających na akcję w DAT może przewyższać wzrost ceny aktywa bazowego, a zyski ze stakingu dodatkowo przyspieszają wzrost przychodów.

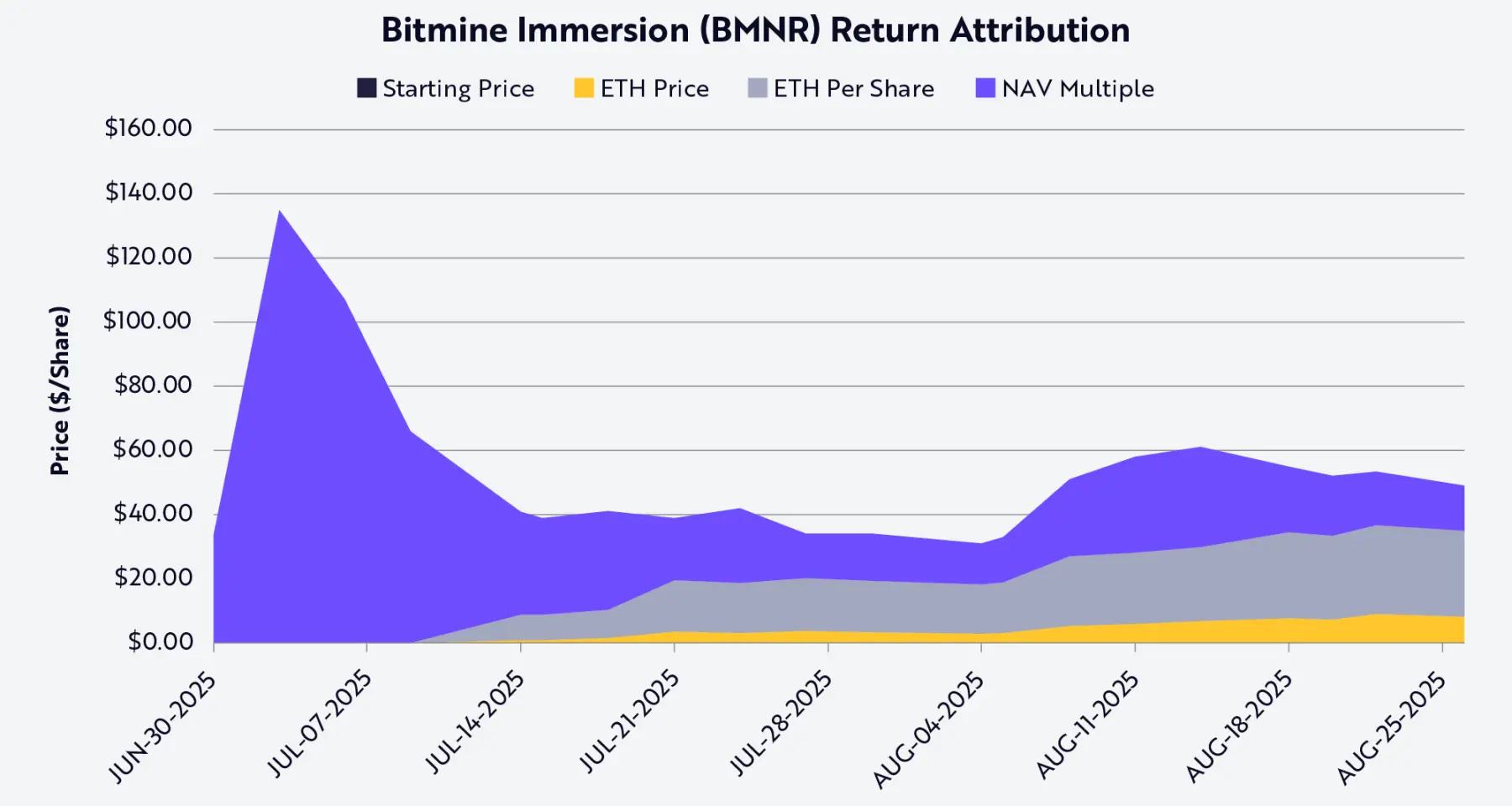

Przykład Bitmine. 13 lipca firma posiadała 163 142 ETH przy około 56 milionach w pełni rozwodnionych akcji (UTC+8); przy cenie ETH 2914 dolarów, na jedną akcję przypadało 0,0029 ETH, warte 8,45 dolara. Zaledwie 31 dni później, według naszych szacunków, Bitmine posiadało już 1,15 miliona ETH (UTC+8), a liczba w pełni rozwodnionych akcji wzrosła do 173 milionów; przy cenie ETH 4700 dolarów, na jedną akcję przypadało 0,0066 ETH, warte 32,43 dolara.

W ciągu miesiąca cena ETH wzrosła o około 60%, a liczba ETH przypadających na akcję Bitmine wzrosła o 130%. Innymi słowy, Bitmine dzięki arbitrażowi „emisja akcji po cenie rynkowej (ATM) + przejęcia akrecyjne” stworzyło wartość znacznie przewyższającą prostą ekspozycję na ETH.

Oczywiście ta dynamika działa tylko wtedy, gdy istnieje premia mNAV i emisja ATM jest akrecyjna. Jeśli premia się zawęzi lub zamieni w dyskonto, DAT będzie musiał polegać na innych narzędziach rynku kapitałowego, np. sprzedaży części tokenów bazowych w celu wykupu akcji.

Za pomocą dekompozycji wartości Shapleya można przypisać wyniki akcji Bitmine (ticker BMNR) trzem zmiennym: cenie ETH, wzrostowi liczby ETH przypadających na akcję oraz zmianom premii/dyskonta mNAV (patrz poniższy wykres). Na dzień 25 sierpnia (UTC+8) wzrost liczby ETH przypadających na akcję był największym czynnikiem napędzającym cenę BMNR i zwroty dla akcjonariuszy.

Źródło danych: ARK Invest, stan na 25 sierpnia 2025; uwaga: na podstawie średniej wartości Shapleya, wykorzystano wyłącznie dane publiczne

Płynność i tanie finansowanie

Płynność to kluczowy powód premii DAT. Emisja akcji po cenie rynkowej (ATM) i obligacje zamienne są możliwe tylko wtedy, gdy akcje są płynne: ATM wymaga odpowiedniego dziennego wolumenu, pozwalając DAT na ciągłą emisję akcji bez obniżania ceny; podobnie obligacje zamienne – inwestorzy kupują „obligację + opcję zamiany”, a wartość opcji zależy od płynności akcji, umożliwiając efektywną sprzedaż lub hedging. Narzędzia pozbawione płynności nie przyciągną inwestorów lub spowodują zbyt wysokie koszty finansowania dla emitenta.

Skala również ma znaczenie, ponieważ rynek obligacji obsługuje głównie duże firmy. Banki inwestycyjne i instytucjonalni pożyczkodawcy polegają na popycie na rynku wtórnym, który zależy od kapitalizacji i płynności spółki. W praktyce większość syndykowanych pożyczek i emisji obligacji zamiennych jest dostępna tylko dla firm o kapitalizacji powyżej 1-2 miliardów dolarów. Poniżej tego progu koszty finansowania gwałtownie rosną, a dostępne opcje ograniczają się do niestandardowych lub typu venture debt. Strategy mogło wyemitować wielomiliardowe obligacje zamienne właśnie dlatego, że ich akcje były płynne i miały kapitalizację rzędu kilkudziesięciu miliardów dolarów.

To samo dotyczy emisji akcji uprzywilejowanych. Strukturalne transakcje kapitałowe, takie jak te stosowane przez Strategy, wymagają zarówno silnego bilansu, jak i płynności na rynku wtórnym, aby przyciągnąć inwestorów instytucjonalnych – nabywcy akcji uprzywilejowanych muszą wierzyć, że będą mogli wyjść z pozycji lub ją zabezpieczyć; DAT bez płynności nie uzyska tego typu finansowania.

Krótko mówiąc, płynność obniża koszty finansowania. Aby zrekompensować ryzyko braku płynności, inwestorzy żądają wyższych zwrotów, więc DAT pozbawione płynności muszą płacić wyższą premię przy emisji akcji, wyższe kupony obligacji lub akceptować bardziej rygorystyczne warunki. Przeciwnie, płynne DAT mogą pozyskiwać środki taniej, gromadząc bitcoina lub ethereum i napędzając efekt koła zamachowego premii.

Opcje strategiczne

Wielu inwestorów porównuje kryptowaluty (zwłaszcza tokeny L1) do akcji, towarów lub walut, ale w rzeczywistości różnice są znacznie większe niż podobieństwa. DAT podkreślają tę różnicę i pokazują, że ETF-y mogą być nieefektywnym wehikułem dla aktywów L1. Struktura korporacyjna DAT daje „opcje strategiczne odpowiadające premii wartości księgowej”. Duże DAT mogą przejmować tokeny po okazyjnych cenach w trudnych czasach (np. podczas likwidacji FTX), lub przejmować inne DAT notowane poniżej mNAV.

Na przykład Bitmine Immersion o kapitalizacji 10 miliardów dolarów może wyemitować zaledwie 2-3% nowych akcji, by przejąć ethereum DAT warte 200 milionów dolarów po cenie poniżej wartości księgowej, realizując akrecyjne przejęcie. Poza przejęciami, ekosystemy takie jak Solana i ethereum oferują inne możliwości: sieci te obsługują setki miliardów dolarów płynności i aplikacji, a odpowiednio duże DAT mogą zarabiać na „zabezpieczaniu sieci” lub „dostarczaniu płynności”. W rzeczywistości protokoły mogą oferować zachęty, by przyciągnąć kapitałowych graczy do swojego ekosystemu.

Kolejna okazja arbitrażowa wynika z „różnicy stóp procentowych między rynkiem tradycyjnym a on-chain”, która czasami przekracza 500 punktów bazowych (5%). W środowisku niskich stóp DAT mogą tanio pożyczać dolary na rynku tradycyjnym i lokować środki w on-chainowych pulach pożyczkowych, uzyskując znacznie wyższe zyski. Obecnie roczna stopa zwrotu w pulach stablecoinów takich jak sUSDS, sUSDe, SyrupUSDC wynosi około 7%, czyli o 300 punktów bazowych (3%) więcej niż amerykańskie obligacje skarbowe, dając DAT szansę na dodatkowy strumień dochodów poza samym wzrostem wartości tokenów.

Ryzyka

Chociaż DAT oferują inwestorom nową drogę ekspozycji na kryptowaluty, niosą ze sobą istotne ryzyka, które należy rozważyć.

Po pierwsze, zależność od premii rynkowej. Model DAT (zwłaszcza wzrost liczby kryptowalut na akcję) opiera się na tym, że cena akcji jest wyższa od mNAV. Gdy premia się zawęża, zdolność DAT do akrecyjnej emisji akcji maleje lub znika, zmuszając do spowolnienia akumulacji lub sprzedaży tokenów w celu wykupu akcji.

Po drugie, płynność to miecz obosieczny. O ile płynność pozwala DAT pozyskiwać tanie finansowanie, w czasie bessy może prowadzić do kryzysu płynności. Podczas długotrwałego rynku niedźwiedzia DAT mogą wpaść w negatywną pętlę: spadek ceny akcji, wzrost kosztów finansowania, presja wykupu zmuszająca do sprzedaży tokenów.

Po trzecie, rośnie niepewność regulacyjna. W przeciwieństwie do ETF-ów, DAT działają w szarej strefie regulacyjnej, a ich księgowość i ujawnienia mogą być przedmiotem kontroli – wymagania te są bardziej odpowiednie dla funduszy inwestycyjnych niż firm operacyjnych. Interwencje regulatorów mogą wpłynąć na dostęp do finansowania lub ograniczyć opcje strategiczne.

Po czwarte, ryzyka zarządzania i operacyjne mogą być niedoszacowane. Wiele DAT jest zarządzanych przez małe zespoły, które kontrolują miliardowe aktywa, a słabe kontrole wewnętrzne, niewłaściwe zarządzanie ryzykiem lub błędne bodźce mogą szybko zniszczyć wartość. W najgorszym przypadku niektóre DAT mogą stać się „zamaskowanymi agresywnymi funduszami hedgingowymi on-chain” – goniącymi za zyskiem, stosującymi dźwignię i mającymi niską przejrzystość alokacji kapitału, co prowadzi do ukrytych ryzyk, a nawet bankructwa.

Wnioski

Wzrost DAT zapewnił inwestorom nowy sposób ekspozycji na kryptowaluty. Od pozornie ekscentrycznego zakładu Strategy po obecny szeroki fenomen, DAT szybko rozprzestrzeniły się w głównych protokołach blockchain warstwy 1, takich jak ethereum i solana. Choć krytycy deprecjonują ten model jako „sprzedaż aktywów wartych 1 dolara za 2 dolary”, rzeczywistość jest bardziej złożona.

Struktura korporacyjna DAT oferuje unikalne przewagi, których ETF-y nie są w stanie zapewnić i to właśnie dlatego uzyskują premię względem wartości księgowej: mogą zwiększać wartość ETH lub SOL na akcję szybciej niż rośnie cena aktywa bazowego; mają przewagę płynności i skali, co pozwala im pozyskiwać tani kapitał w całej strukturze kapitałowej; oraz mają możliwość przejęć, zakupów tokenów i inwestycji on-chain.

W przeciwieństwie do pasywnych ETF-ów, DAT to dynamiczne wehikuły rynku kapitałowego, które mogą zwiększać ekspozycję na aktywa, uzyskiwać dochody z protokołów i optymalizować alokację kapitału. Dla niektórych aktywów DAT mogą być nie tylko bardziej zrównoważone niż ETF-y, ale także bardziej efektywne. To nie są chwilowe narzędzia arbitrażowe, lecz potencjalnie długoterminowe instytucje łączące tradycyjny rynek finansowy z nowym światem aktywów kryptowalutowych.

Polecane lektury:

Specjalny raport Bloomberg: Rywal Binance, wszystko o tym, jak Hyperliquid skutecznie zdobywa udziały w rynku

Epicki krach! BTC ledwo utrzymał poziom 100 000 dolarów, dlaczego rynek altcoinów został zmasakrowany?

Druga strona szału na Memecoiny Binance: 1,4% wskaźnika ukończenia, wieloryby ze stratami ponad 3,5 miliona dolarów

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Rząd zamknięty, a Biały Dom w przebudowie: kto płaci za „prywatną salę bankietową” Trumpa wartą 300 milionów dolarów?

Prezydent USA, Donald Trump, zatwierdził rozbiórkę wschodniego skrzydła Białego Domu w celu budowy prywatnie finansowanej, dużej sali bankietowej. Koszty zostaną pokryte przez prywatnych darczyńców, w tym samego Trumpa oraz kilka firm z branży technologicznej, obronnej i kryptowalutowej. Decyzja ta wywołała kontrowersje i została skrytykowana jako wykorzystywanie władzy do pozyskiwania funduszy.

Powell „jastrzębio”: obniżka stóp procentowych w grudniu wcale nie jest przesądzona, zamknięcie rządu może zmusić Fed do naciśnięcia hamulca | Golden Ten Data

Rezerwa Federalna ponownie obniżyła stopy procentowe o 25 punktów bazowych i ogłosiła zakończenie ograniczania bilansu w grudniu. Podczas konferencji prasowej Powell podkreślił konieczność „spowolnienia tempa obniżek stóp procentowych”. Rynek szybko dostosował oczekiwania, a aktywa ryzykowne spadły.

Bloomberg: 263 miliony dolarów darowizn politycznych gotowe, branża kryptowalut zwiększa zaangażowanie w amerykańskie wybory śródokresowe

Ta kwota jest bliska dwukrotności maksymalnej inwestycji SPAC Fairshake w 2024 roku i nieco wyższa niż całkowite wydatki całego sektora ropy i gazu w poprzednim cyklu wyborczym.

Circle uruchamia Arc Testnet z BlackRock, Visa i AWS — nowa era infrastruktury stablecoinów

Circle, emitent USDC, drugiej co do wielkości stablecoin na świecie pod względem kapitalizacji rynkowej, ogłosił uruchomienie publicznego testnetu swojej własnej sieci blockchain Layer 1, 'Arc'. Ten ambitny projekt zyskał znaczące wsparcie, z udziałem ponad 100 globalnych firm, w tym BlackRock, Visa, Goldman Sachs, Amazon Web Services (AWS) oraz Coinbase. Budowa Ekonomicznego Systemu Operacyjnego Circle.