Czy to, że Strategy nie „szaleje z zakupami”, jest powodem obecnego spadku bitcoina?

Od dawna uważane za „automatyczne pochłaniacze nowej podaży” spotowe bitcoin ETF wykazują obecnie podobne oznaki słabości.

Oryginalny autor: Oluwapelumi Adejumo, Crypto Slate

Tłumaczenie: Luffy, Foresight News

Przez większość 2025 roku poziomy wsparcia Bitcoina wydawały się trudne do naruszenia, ponieważ korporacyjne skarbce aktywów cyfrowych (DAT) niespodziewanie połączyły siły z funduszami ETF, wspólnie tworząc fundament wsparcia.

Firmy kupowały Bitcoina poprzez emisję akcji i obligacji zamiennych, podczas gdy napływy do ETF-ów po cichu pochłaniały nową podaż. Oba te czynniki razem budowały solidną bazę popytu, pomagając Bitcoinowi oprzeć się presji zaostrzającego się otoczenia finansowego.

Obecnie ten fundament zaczyna się chwiać.

3 listopada Charles Edwards, założyciel Capriole Investments, napisał na platformie X, że wraz ze spowolnieniem tempa zakupów instytucjonalnych, jego bycze oczekiwania osłabły.

Zaznaczył: „Po raz pierwszy od 7 miesięcy netto zakupy instytucji spadły poniżej dziennej podaży z wydobycia, co nie wróży dobrze.”

Zakupy Bitcoina przez instytucje, źródło: Capriole Investments

Edwards stwierdził, że nawet jeśli inne aktywa radzą sobie lepiej niż Bitcoin, ten wskaźnik pozostaje kluczowym powodem jego optymizmu.

Obecnie około 188 korporacyjnych skarbców posiada znaczące pozycje w Bitcoinie, z których wiele firm, poza ekspozycją na Bitcoina, ma dość jednorodny model biznesowy.

Spowolnienie akumulacji w korporacyjnych skarbcach Bitcoina

Żadna firma nie symbolizuje korporacyjnych transakcji na Bitcoinie bardziej niż niedawno przemianowana na „Strategy” MicroStrategy.

Ta firma programistyczna kierowana przez Michaela Saylora przekształciła się w korporacyjny skarbiec Bitcoina i obecnie posiada ponad 674 000 Bitcoinów, pozostając największym pojedynczym korporacyjnym posiadaczem na świecie.

Jednak tempo jej zakupów znacznie spowolniło w ostatnich miesiącach.

Strategy w trzecim kwartale dodała tylko około 43 000 Bitcoinów, co jest najniższym kwartalnym zakupem w tym roku. Biorąc pod uwagę, że w tym okresie niektóre zakupy Bitcoina przez firmę spadły do zaledwie kilkuset sztuk, nie jest to zaskakujące.

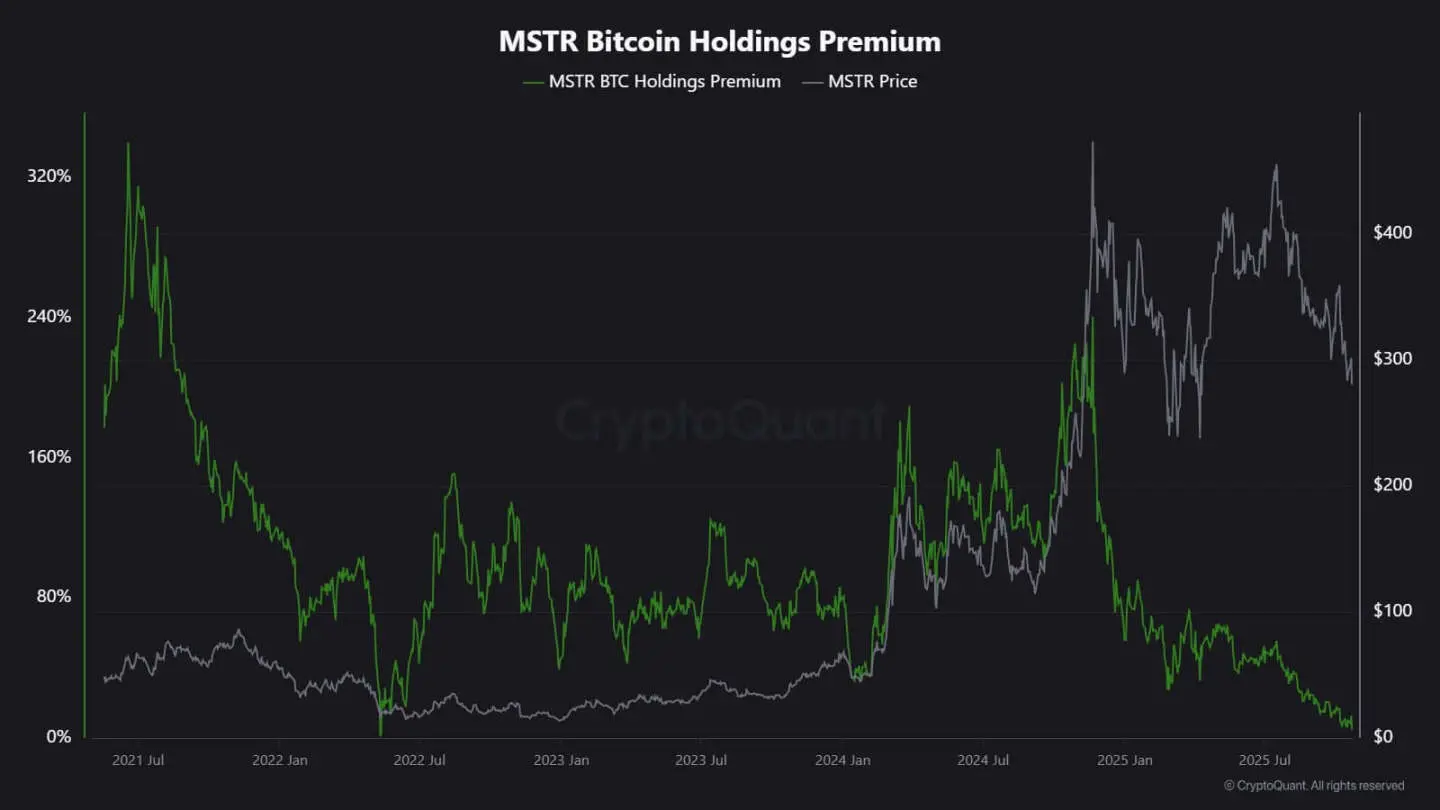

Analityk CryptoQuant, J.A. Maarturn, wyjaśnił, że spowolnienie akumulacji może mieć związek ze spadkiem wartości aktywów netto (NAV) Strategy.

Stwierdził, że inwestorzy płacili wcześniej wysoką „premię NAV” za każdego dolara Bitcoina w bilansie Strategy, co w praktyce pozwalało akcjonariuszom korzystać z dźwigni na wzrostach Bitcoina. Jednak od połowy roku ta premia znacznie się skurczyła.

Gdy premia wyceny osłabła, emisja nowych akcji na zakup Bitcoina przestała przynosić znaczące korzyści, a motywacja do finansowania akumulacji przez firmy również spadła.

Maarturn podkreślił: „Trudności w finansowaniu rosną, a premia za emisję akcji spadła z 208% do 4%.”

Premia akcji Strategy, źródło: CryptoQuant

Jednocześnie trend spowolnienia akumulacji nie ogranicza się tylko do Strategy.

Notowana w Tokio firma Metaplanet naśladowała model tej amerykańskiej pionierskiej spółki, ale po gwałtownym spadku kursu jej akcje są obecnie wyceniane poniżej wartości rynkowej posiadanych Bitcoinów.

W odpowiedzi firma zatwierdziła program skupu akcji oraz wprowadziła nowe wytyczne finansowania, by powiększyć swój skarbiec Bitcoina. Ten ruch pokazuje wiarę firmy w swój bilans, ale także podkreśla, że entuzjazm inwestorów wobec modelu biznesowego „crypto treasury” słabnie.

W rzeczywistości spowolnienie akumulacji w skarbcach Bitcoina doprowadziło do niektórych fuzji firm.

W zeszłym miesiącu firma zarządzająca aktywami Strive ogłosiła przejęcie mniejszej firmy skarbcowej Bitcoina, Semler Scientific. Po połączeniu firmy będą posiadać prawie 11 000 Bitcoinów.

Te przypadki odzwierciedlają strukturalne ograniczenia, a nie zmianę przekonań. Gdy emisja akcji lub obligacji zamiennych nie przynosi już premii rynkowej, napływ kapitału wysycha, a akumulacja przez firmy naturalnie zwalnia.

Jak wygląda przepływ kapitału do ETF-ów?

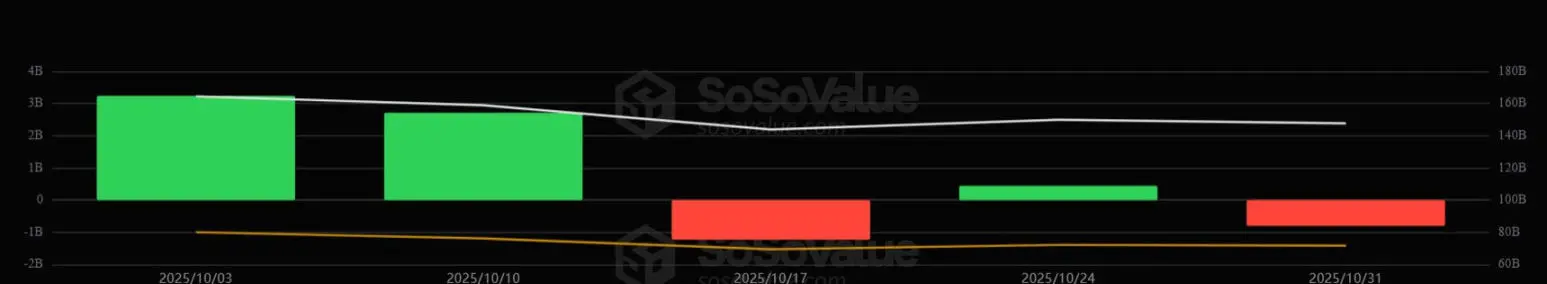

Od dawna postrzegane jako „automatyczny pochłaniacz nowej podaży”, spotowe ETF-y na Bitcoina również wykazują oznaki słabości.

Przez większość 2025 roku te instrumenty finansowe dominowały w popycie netto, a liczba subskrypcji stale przewyższała umorzenia, zwłaszcza gdy Bitcoin osiągał historyczne szczyty.

Jednak pod koniec października przepływy kapitału stały się niestabilne. Pod wpływem zmian oczekiwań dotyczących stóp procentowych, zarządzający portfelami dostosowywali pozycje, działy ryzyka ograniczały ekspozycję, a w niektórych tygodniach przepływy netto były ujemne. Ta zmienność sygnalizuje wejście ETF-ów na Bitcoina w nową fazę zachowań.

Otoczenie makroekonomiczne się zaostrzyło, nadzieje na szybkie obniżki stóp wygasły, a warunki płynnościowe się ochłodziły. Mimo to popyt na ekspozycję na Bitcoina pozostaje silny, ale zmienił się z „stałego napływu” na „impulsowy napływ”.

Dane SoSoValue obrazowo pokazują tę zmianę. W pierwszych dwóch tygodniach października produkty inwestycyjne w aktywa cyfrowe przyciągnęły prawie 6 miliardów dolarów napływów; jednak do końca miesiąca, gdy umorzenia wzrosły do ponad 2 miliardów dolarów, część napływów została wymazana.

Tygodniowe przepływy kapitału do ETF-ów na Bitcoina, źródło: SoSoValue

Ten wzorzec pokazuje, że ETF-y na Bitcoina dojrzały do prawdziwego rynku dwukierunkowego. Nadal zapewniają głęboką płynność i kanały dostępu dla instytucji, ale nie są już jednostronnym narzędziem akumulacji.

Gdy sygnały makroekonomiczne są zmienne, tempo wyjścia inwestorów ETF-ów może być równie szybkie jak tempo wejścia.

Wpływ na rynek Bitcoina

Ta zmiana nie musi oznaczać, że Bitcoin czeka spadek, ale z pewnością zwiastuje większą zmienność. Wraz z osłabieniem zdolności absorpcyjnych firm i ETF-ów, ruchy cen Bitcoina będą coraz bardziej napędzane przez krótkoterminowych traderów i nastroje makroekonomiczne.

Edwards uważa, że w tej sytuacji nowy katalizator — taki jak luzowanie polityki pieniężnej, jasność regulacyjna lub powrót apetytu na ryzyko na giełdach — może ponownie rozpalić popyt instytucjonalny.

Obecnie jednak marginalni nabywcy są bardziej ostrożni, co sprawia, że odkrywanie ceny jest bardziej wrażliwe na globalne cykle płynności.

Wpływ ten przejawia się głównie w dwóch aspektach:

Po pierwsze, strukturalny popyt, który wcześniej stanowił wsparcie, słabnie. W okresach niedostatecznej absorpcji zmienność w ciągu dnia może się nasilić, ponieważ brakuje wystarczającej liczby stabilnych nabywców, by tłumić wahania. Halving z kwietnia 2024 roku mechanicznie zmniejszył nową podaż, ale bez trwałego popytu sama rzadkość nie gwarantuje wzrostu cen.

Po drugie, zmieniają się cechy korelacji Bitcoina. Wraz ze spowolnieniem akumulacji w bilansach, aktywo to może ponownie podążać za ogólnym cyklem płynności. Okresy wzrostu realnych stóp procentowych i umacniającego się dolara mogą wywierać presję na ceny, podczas gdy łagodniejsze warunki mogą pozwolić Bitcoinowi odzyskać pozycję lidera w środowisku powrotu apetytu na ryzyko.

W istocie Bitcoin ponownie wchodzi w fazę makroekonomicznej refleksji, zachowując się bardziej jak aktywo wysokiego beta niż cyfrowe złoto.

Jednocześnie wszystko to nie podważa długoterminowej narracji Bitcoina jako rzadkiego, programowalnego aktywa. Wręcz przeciwnie, odzwierciedla to rosnący wpływ dynamiki instytucjonalnej — to właśnie te instytucje chroniły Bitcoina przed zmiennością napędzaną przez inwestorów detalicznych, a teraz mechanizmy, które wprowadziły Bitcoina do głównego nurtu portfeli inwestycyjnych, zacieśniają jego powiązania z rynkami kapitałowymi.

Nadchodzące miesiące będą testem, czy Bitcoin może utrzymać funkcję przechowywania wartości bez automatycznych napływów kapitału ze strony firm i ETF-ów.

Patrząc historycznie, Bitcoin wykazuje zdolność adaptacji. Kiedy jeden kanał popytu zwalnia, pojawia się inny — może to być rezerwa państwowa, integracja fintech lub powrót inwestorów detalicznych w okresie makroekonomicznego luzowania.

Oryginalny link

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

AI sygnalizuje szok podażowy Bitcoin, gdy rezerwy giełd osiągają nowe minima

Bitcoin na rozdrożu: czy BTC zdo�ła przebić opór na poziomie 90 000 dolarów?

Wiadomości o Bitcoinie: Rekordowe wygaśnięcie opcji o wartości 24 miliardów dolarów może oznaczać punkt zwrotny dla BTC

Standard Chartered obniża prognozę ceny Bitcoin na 2026 rok o połowę — ale pozostaje długoterminowo byczy