Nie panikuj, prawdziwą główną linią rynku wciąż jest płynność

Oryginalny autor: @RaoulGMI

Tłumaczenie: Peggy, BlockBeats

Nota redaktorska: Gdy rynek ogarnia panika, płynność się kurczy, a rotacja aktywów zamiera, bycze spojrzenie często wydaje się nie na miejscu. Ten artykuł prezentuje kontrariańską perspektywę: jeśli globalna płynność pozostaje kluczową zmienną makro napędzającą wszystko, to ponowne uruchomienie cyklu refinansowania długu może wywołać kolejną falę „zalewu płynności”. To gra na czas i cierpliwość — punkt wyjścia do wzrostu może pojawić się po „bólu”.

Poniżej znajduje się oryginalny tekst:

Główny wątek rynku

Wiem, że prawie nikt nie chce teraz słyszeć byczego spojrzenia.

Rynek ogarnia panika, a wszyscy obwiniają się nawzajem. Ale droga do Valhalli nie jest daleka.

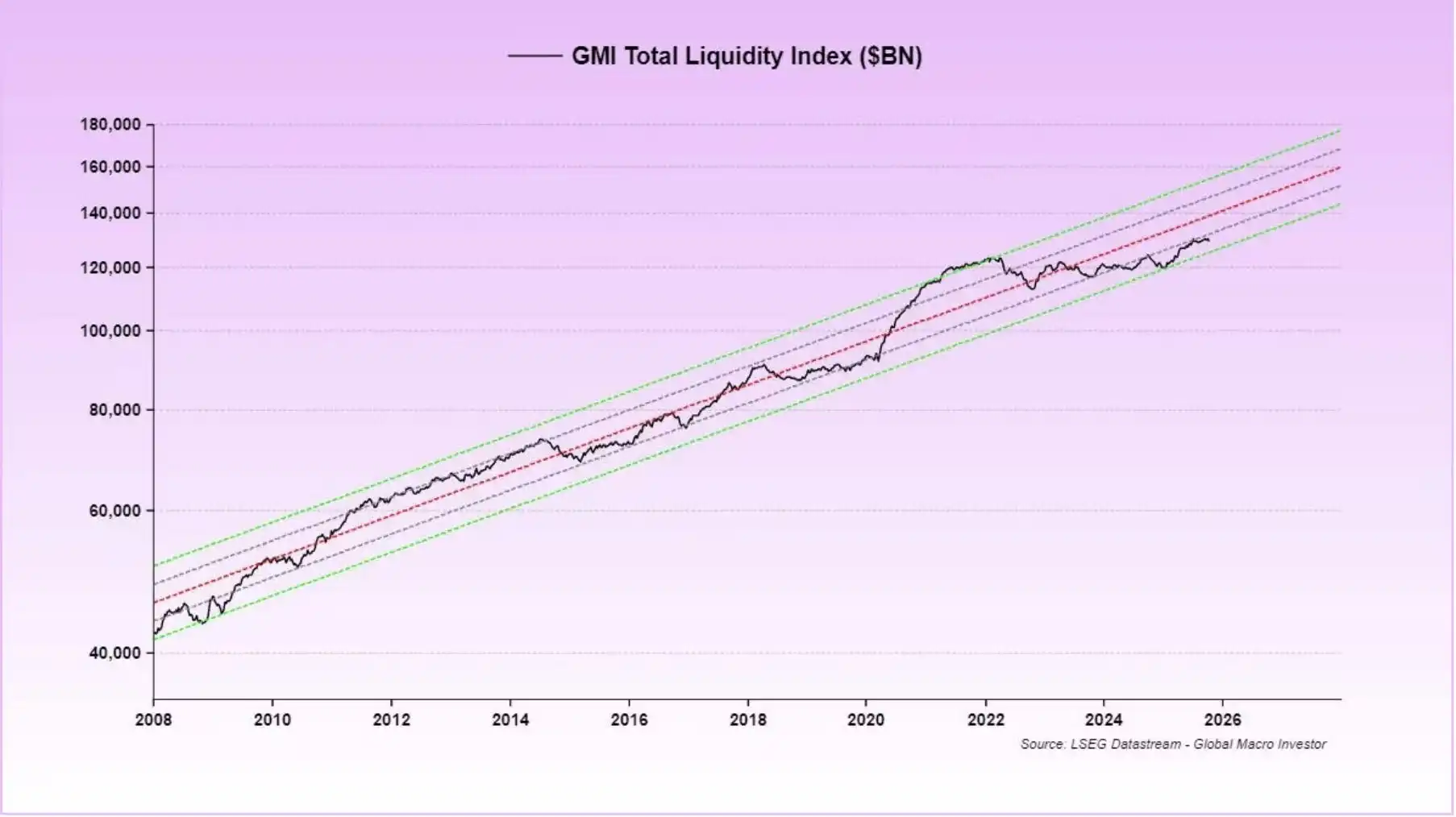

Jeśli globalna płynność jest obecnie najważniejszym czynnikiem makro, to tylko na niej powinniśmy się skupić.

Pamiętaj! Prawdziwym głównym wątkiem rynku jest teraz rolowanie długu o wartości 100 trillion dolarów. Wszystko inne to wątki poboczne. Gra na najbliższe 12 miesięcy kręci się wokół tego punktu.

Obecnie, z powodu zamknięcia rządu, Treasury General Account (TGA) szybko gromadzi gotówkę, której nie ma gdzie wydać, co powoduje gwałtowne zacieśnienie płynności. Nie można tego zrównoważyć przez reverse repos (ponieważ ta część płynności już się wyczerpała), a quantitative tightening (QT) dodatkowo wysysa płynność.

Bezpośrednio uderzyło to w rynek, zwłaszcza w najbardziej wrażliwe na płynność aktywa kryptowalutowe.

Wyniki tradycyjnych instytucji zarządzających aktywami w tym roku generalnie pozostają w tyle za benchmarkami, co oznacza najgorsze wyniki od lat. Teraz muszą one pasywnie „kupować dołki”, co paradoksalnie sprawia, że akcje technologiczne są bardziej stabilne niż aktywa kryptowalutowe. Napływy z funduszy 401K również zapewniły pewne wsparcie.

Jednak jeśli ten brak płynności potrwa dłużej, rynek akcji również nie uniknie spadków.

Jednak gdy zamknięcie rządu się skończy, U.S. Treasury wypłaci 250-350 billion dolarów w ciągu kilku miesięcy, a quantitative tightening zostanie zatrzymany, nominalnie ponownie zwiększając bilans.

Wraz z powrotem płynności, dolar może ponownie się osłabić.

Negocjacje taryfowe również dobiegną końca, stopniowo zmniejszając niepewność polityczną.

Jednocześnie ciągła emisja obligacji skarbowych wprowadzi więcej płynności na rynek poprzez banki, fundusze rynku pieniężnego, a nawet system stablecoinów.

Następnie stopy procentowe będą nadal obniżane. Spowolnienie gospodarcze spowodowane zamknięciem rządu zostanie wykorzystane jako powód do obniżki stóp — ale to nie oznacza recesji gospodarczej.

Na froncie regulacyjnym, korekta SLR (Supplementary Leverage Ratio) uwolni więcej przestrzeni w bilansach banków, wspierając ekspansję kredytową.

Oczekuje się również, że „CLARITY Act” zostanie przyjęty, zapewniając bardzo potrzebne ramy regulacyjne dla banków, firm zarządzających aktywami i przedsiębiorstw, aby mogły na dużą skalę wdrażać aktywa kryptowalutowe.

W międzyczasie „Big Beautiful Bill” dodatkowo pobudzi gospodarkę, przygotowując grunt pod silny wzrost przed wyborami śródokresowymi w 2026 roku.

Cały system restrukturyzuje się w jednym celu: silna gospodarka i kwitnący rynek w 2026 roku.

W międzyczasie Chiny będą nadal powiększać swój bilans, Japonia będzie wspierać jena i wprowadzać bodźce fiskalne.

Wraz ze spadkiem stóp procentowych i zanikiem niepewności taryfowej, amerykańska aktywność produkcyjna (indeks ISM) również się odbije.

Kluczowe jest więc teraz przetrwanie tego „Okna Bólu”.

Po drugiej stronie czeka „Zalew Płynności”.

Zawsze pamiętaj o starej zasadzie: Nie zepsuj tego.

Bądź cierpliwy, wytrzymaj zmienność.

Takie korekty nie są rzadkością na rynku byka, a ich celem jest przetestowanie twojego przekonania.

Jeśli masz możliwości, wykorzystaj spadek.

TD;DR (Too Delighted; Didn't Rejoice)

Kiedy ta liczba (indeks płynności) rośnie, wszystkie inne liczby rosną razem z nią.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Ethereum wymazuje zyski z 2025 roku: czy cena ETH zmierza teraz do 2,2 tys. dolarów?

Odbicie ceny Bitcoin zatrzymuje się na poziomie 103 000 USD, podczas gdy 30% podaży BTC jest „pod wodą”

Rynek niedźwiedzia na Bitcoin potwierdzony: obserwuj te poziomy cen BTC

RedStone uruchamia HyperStone oracle, aby zasilać rynki bez zezwoleń na Hyperliquid

RedStone uruchomił HyperStone, nową wyrocznię wspierającą framework HIP-3 Hyperliquid dla zdecentralizowanych rynków perpetualnych bez zezwoleń. Protokół informuje, że deweloperzy mogą teraz wdrażać niestandardowe perpetuals, korzystając z danych na poziomie instytucjonalnym.