A crescente dominância do Ethereum e a mudança no sentimento institucional e de varejo

- A ascensão do Ethereum em 2025 redefiniu os mercados cripto através da adoção institucional, maior clareza regulatória e impulso deflacionário on-chain. - O recorde de US$10 billions em open interest dos futuros de Ether na CME e o rendimento de staking de 3,8% superaram o modelo de rendimento zero do Bitcoin, impulsionando entradas de US$9,4 billions em ETF. - A participação em staking do Ethereum atingiu 29,4%, com contração anual de oferta de 0,5% e US$223 billions em TVL DeFi, reforçando sua proposta de valor baseada em utilidade. - O domínio do Bitcoin caiu para 56,54% enquanto instituições alocaram US$7,88 billions em Ethereum, sinalizando realocação de capital.

A ascensão do Ethereum em 2025 redefiniu a estrutura do mercado cripto, impulsionada pela adoção institucional, clareza regulatória e impulso on-chain. Com o aumento do interesse aberto em derivativos de Ethereum atingindo níveis recordes e a dominância do Bitcoin em declínio, a utilidade da rede e a dinâmica deflacionária estão remodelando a alocação de capital. Essa mudança sinaliza um ponto de inflexão estratégico para investidores, justificando um rebalanceamento em direção à exposição baseada em Ethereum.

Mercado de Derivativos: Um Barômetro da Confiança Institucional

O mercado de derivativos de Ethereum tornou-se um pilar da participação institucional. Em agosto de 2025, o open interest (OI) dos Futuros de Ether na CME ultrapassou US$ 10 bilhões, com 101 grandes detentores de OI — um recorde — indicando forte envolvimento profissional [1]. Esse marco foi acompanhado por 500.000 contratos micro Ether abertos e US$ 1 bilhão em OI notional de opções, refletindo um ecossistema em amadurecimento [1]. A razão de open interest ETH/BTC atingiu máximas históricas, com o Ethereum capturando 40% do OI total de cripto no segundo trimestre de 2025 [4].

O aumento é impulsionado por ventos regulatórios favoráveis, como o CLARITY Act de 2025, que reclassificou o Ethereum como um utility token e desbloqueou rendimentos de staking de 3,8% APY [2]. Essa vantagem de rendimento sobre o modelo de rendimento zero do Bitcoin atraiu US$ 9,4 bilhões em influxos de ETF para o Ethereum, em comparação com US$ 548 milhões para o Bitcoin [1]. Enquanto isso, os ETFs de Bitcoin registraram uma saída líquida de US$ 803 milhões em agosto de 2025, destacando uma mudança de capital para o Ethereum [1].

Impulso On-Chain: Dinâmica Deflacionária e Utilidade

Os indicadores on-chain do Ethereum reforçam seu apelo institucional. Em agosto de 2025, a rede processou 1,74 milhão de transações diárias, com 680.000 endereços ativos, refletindo um aumento anual de 43,83% [1]. As taxas de gas despencaram para US$ 3,78 em comparação com US$ 18 em 2022, impulsionadas por soluções de Layer 2 como Arbitrum e zkSync, que agora processam 60% do volume do Ethereum [1].

A participação em staking atingiu 29,4% do fornecimento total (35,5 milhões de ETH em staking), gerando rendimentos anualizados entre 3% e 14% [3]. Investidores institucionais agora controlam 7% do fornecimento, solidificando ainda mais o papel do Ethereum como um ativo gerador de rendimento [1]. Dinâmicas deflacionárias, incluindo queimas do EIP-1559 e bloqueios de staking, criaram uma contração anual de 0,5% no fornecimento circulante, apertando a liquidez e impulsionando a pressão de alta nos preços [3].

O Total Value Locked (TVL) do Ethereum em DeFi atingiu US$ 223 bilhões em julho de 2025, com a rede controlando 53% dos ativos do mundo real tokenizados (RWAs) [1]. Esse crescimento impulsionado pela utilidade é amplificado pela taxa de 97% de detentores em lucro e uma razão Network Value to Transactions (NVT) de 37, sinalizando uma infraestrutura subvalorizada e forte confiança dos detentores [1].

Dominância do Bitcoin e a Realocação para Altcoins

A dominância do Bitcoin, um indicador chave do sentimento do mercado, caiu para 56,54% no final de agosto de 2025 — o menor nível desde fevereiro de 2025 [2]. Esse declínio reflete uma realocação estratégica de capital do Bitcoin para Ethereum e altcoins, impulsionada pela adoção institucional e inovações em DeFi e NFTs. A participação de mercado do Ethereum subiu de 9,2% para 14,4% entre julho e agosto de 2025, enquanto a dominância do Bitcoin caiu de 64,5% para 57,5% [5].

A resiliência do mercado de altcoins, atingindo US$ 1,6 trilhão em setembro de 2025, destaca o papel do Ethereum como catalisador para uma adoção cripto mais ampla [6]. Tesourarias institucionais, como a BitMine de Tom Lee, acumularam 1,7 milhão de ETH (US$ 7,88 bilhões), reduzindo ainda mais o fornecimento e aumentando a escassez [5]. Enquanto isso, o ressurgimento do Bitcoin para 64% de dominância no terceiro trimestre de 2025 ressalta seu papel fundamental, mas as vantagens de rendimento e utilidade do Ethereum o posicionam como um ativo de composição em um portfólio diversificado [2].

Rebalanceamento Estratégico em Direção ao Ethereum

A confluência da adoção institucional impulsionada por derivativos, mecânicas deflacionárias on-chain e a queda da dominância do Bitcoin apresenta um argumento convincente para o rebalanceamento em direção ao Ethereum. Com influxos de ETF, rendimentos de staking e utilidade em DeFi reforçando sua proposta de valor, o Ethereum está posicionado para superar o Bitcoin no curto prazo. Investidores devem considerar aumentar a exposição a ativos baseados em Ethereum, incluindo ETFs spot, protocolos de staking e plataformas DeFi, para capitalizar essa mudança estrutural.

Fonte:

[1] Ether Futures Open Interest on CME Hits Record $10B

[2] The Surge in CME Ether Futures Open Interest and Its Implications

[3] State of Ethereum Q2 2025

[4] Ethereum's Path to $5000: Whale Activity and Derivative Dynamics

[5] Institutional interest drives Ethereum growth as CME

[6] Altcoin Season 2025: Is Now the Time to Reallocate Capital

Disclaimer: The content of this article solely reflects the author's opinion and does not represent the platform in any capacity. This article is not intended to serve as a reference for making investment decisions.

You may also like

200 milhões de XRP surpreendem o exército XRP

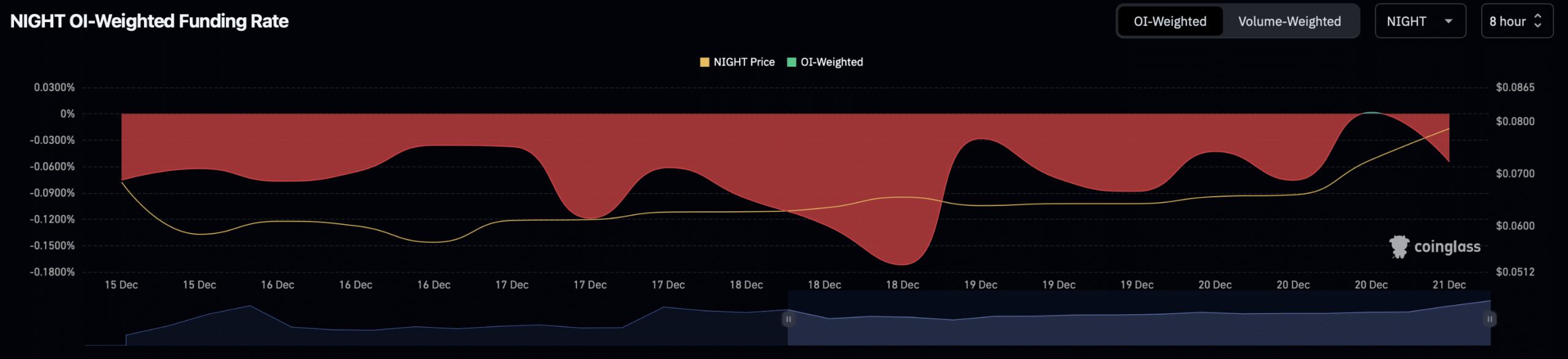

NIGHT sobe 24% enquanto traders correm antes do AirDrop, mas riscos permanecem