Autor: Omer Goldberg

Tradução: Deep Tide TechFlow

Resumo

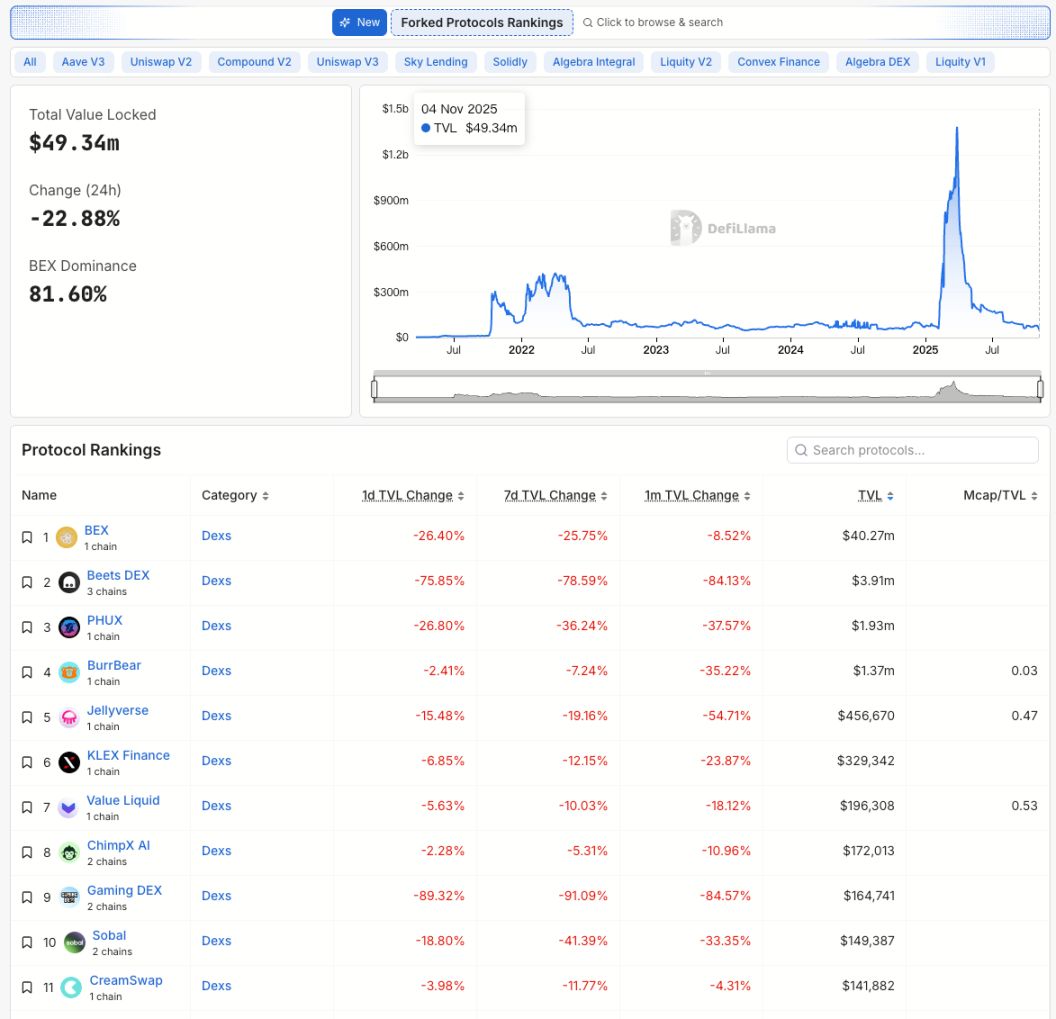

Horas após a plataforma multichain @Balancer sofrer um ataque de vulnerabilidade que gerou ampla incerteza no setor DeFi, @berachain executou um hard fork de emergência e @SonicLabs congelou a carteira do atacante.

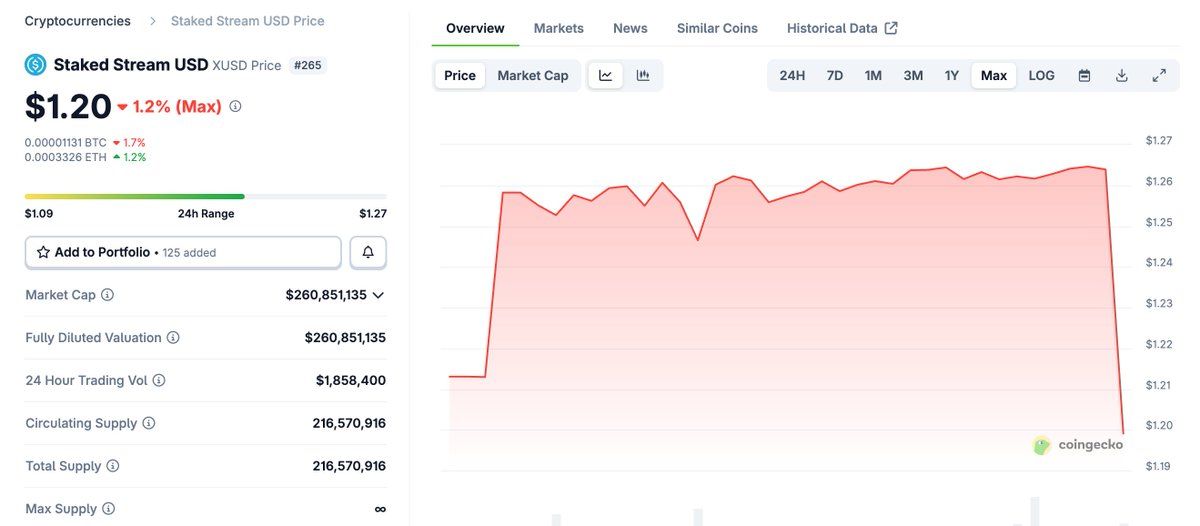

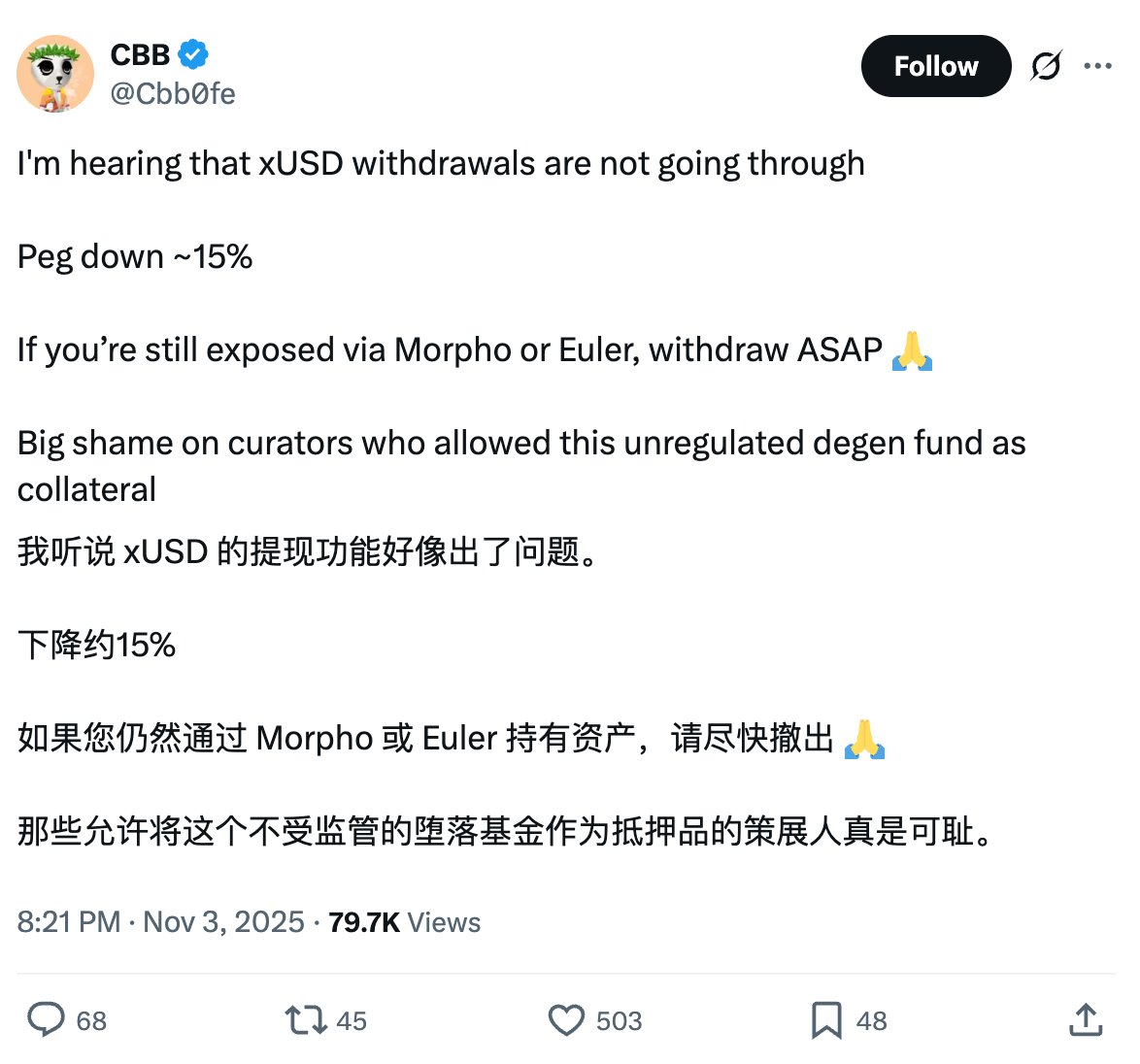

Em seguida, o preço da stablecoin xUSD da Stream Finance desviou-se significativamente da sua faixa alvo, apresentando uma clara desancoragem.

Questões de longa data ressurgem

As controvérsias de longa data sobre operações alavancadas, construção de oráculos e transparência de prova de reservas (PoR) voltaram ao centro das atenções.

Este é exatamente o caso típico de um “evento de pressão reflexiva” que descrevemos na sexta-feira passada no artigo “A Caixa Preta/Cofre do DeFi”.

O que aconteceu?/Contexto

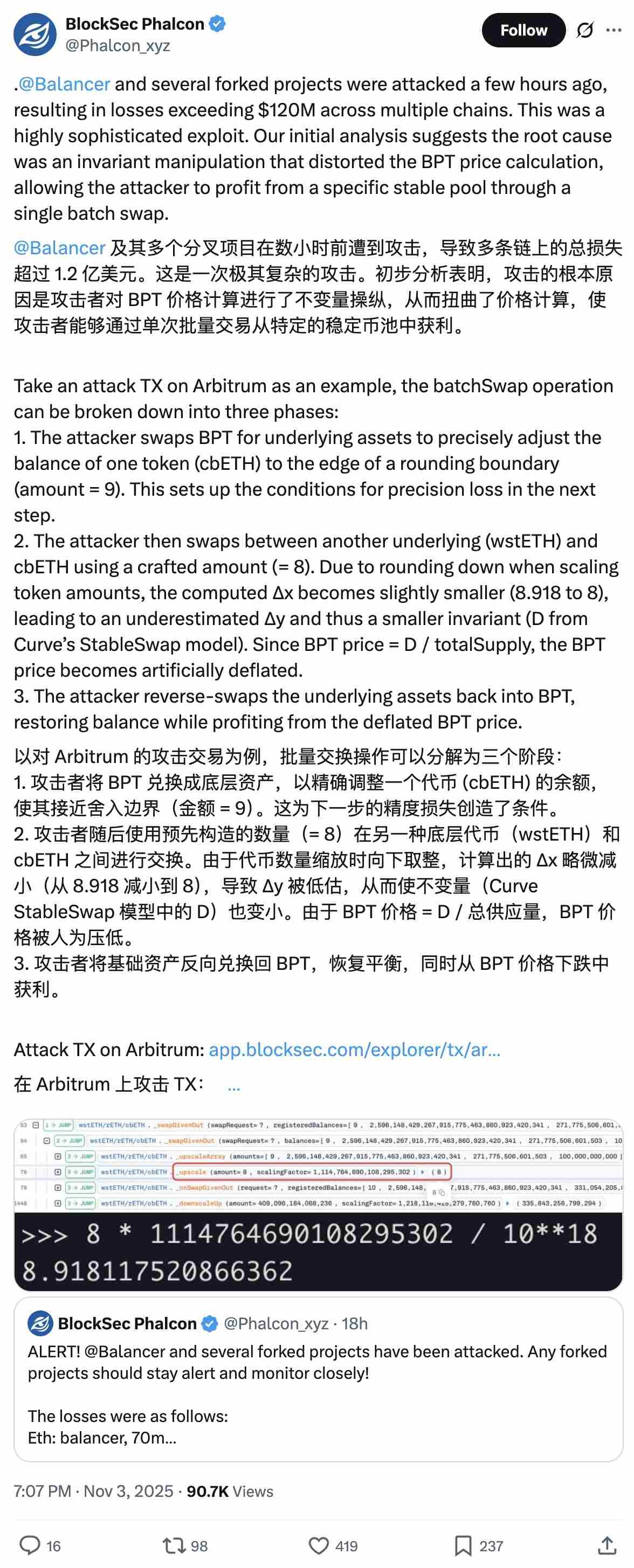

A vulnerabilidade do Balancer v2 explodiu em várias redes, e por um período considerável, não estava claro quais pools de liquidez foram afetados, nem quais redes ou protocolos integrados estavam diretamente expostos ao risco.

Pânico de capital no vácuo de informação

No vácuo de informação, a reação do capital foi a de sempre: depositantes correram para retirar liquidez de qualquer lugar que considerassem potencialmente afetado, direta ou indiretamente, incluindo a Stream Finance.

Controvérsia sobre a falta de transparência

Atualmente, a Stream Finance não mantém um painel abrangente de transparência ou prova de reservas (Proof of Reserve); no entanto, fornece um link para o Debank Bundle para mostrar suas posições on-chain.

No entanto, após o surgimento da vulnerabilidade, essas divulgações simples não conseguiram esclarecer a exposição ao risco: o preço do xUSD (produto de dólar de rendimento sobreposto da Stream) caiu do alvo de $1,26 para $1,15, recuperando-se atualmente para $1,20, enquanto usuários relataram que os saques foram suspensos.

Riscos e controvérsias da Stream Finance

A Stream é uma plataforma de alocação de capital on-chain que utiliza fundos dos usuários para executar estratégias de investimento de alto retorno e alto risco.

A construção do seu portfólio envolve operações de alavancagem significativas, tornando o sistema mais resiliente sob pressão. No entanto, recentemente o protocolo tornou-se foco de atenção pública devido à controvérsia sobre mecanismos de loop/ cunhagem recursiva.

Embora a situação atual não indique diretamente uma crise de liquidez, ela revela a alta sensibilidade do mercado. Quando surgem notícias negativas e a confiança é questionada, a transição de “provavelmente está tudo bem” para “resgatar imediatamente” costuma ser muito rápida.

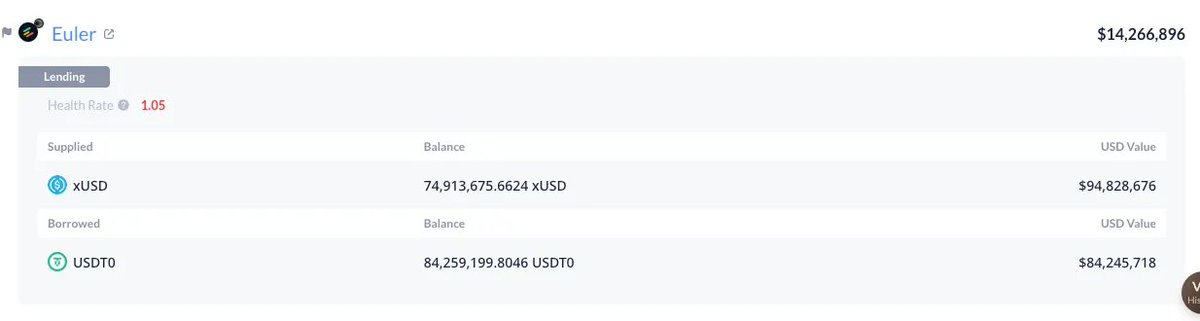

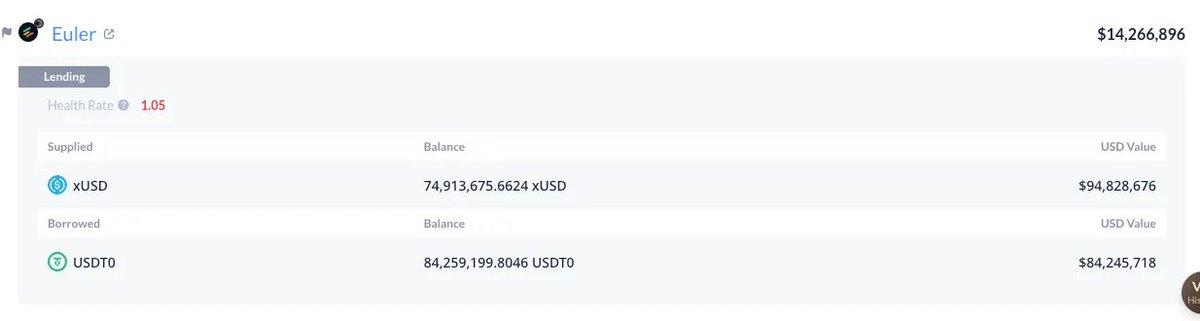

O xUSD é utilizado como colateral, distribuído em vários Curated Markets (Mercados Selecionados) em diferentes redes, incluindo Euler, Morpho e Silo, cobrindo ecossistemas como Plasma, Arbitrum e Plume.

O próprio protocolo possui exposição significativa ao risco nesses mercados, sendo a maior delas um empréstimo de 84 milhões de USDT colateralizado em xUSD na Plasma.

Mecanismo de colateralização e amortecimento de risco

Quando o preço de mercado do xUSD cai abaixo do seu valor contábil, as posições relacionadas não são liquidadas imediatamente. Isso ocorre porque muitos mercados não vinculam o valor do colateral ao preço spot do AMM (market maker automatizado), mas sim dependem de oráculos hardcoded ou de “valor fundamental”, que rastreiam os ativos reportados como suporte, e não o preço atual do mercado secundário.

Em períodos de calma, esse design pode mitigar liquidações de risco de cauda causadas por volatilidade de curto prazo, especialmente em produtos estáveis. Isso explica, em parte, porque protocolos DeFi tiveram desempenho melhor do que plataformas centralizadas durante a onda de liquidações de 10 de outubro.

No entanto, esse design também pode transformar rapidamente a descoberta de preço em descoberta de confiança: a escolha do oráculo fundamental (ou hardcoded) exige diligência adequada, incluindo a verificação da autenticidade, estabilidade e características de risco dos ativos de suporte.

Resumindo, esse mecanismo só é adequado quando há prova de reservas (Proof of Reserve) abrangente e a possibilidade de resgate em tempo razoável. Caso contrário, o risco é que credores ou depositantes acabem arcando com perdas.

Teste de estresse em Arbitrum

Tomando Arbitrum como exemplo, o preço de mercado atual do MEV Capital Curated xUSD Morpho Market já está abaixo do LLTV (Loan-to-Value mínimo). Se o preço de ancoragem do xUSD não se recuperar, com a utilização atingindo 100% e as taxas de empréstimo disparando para 88%, o mercado pode deteriorar-se ainda mais.

Não somos contra oráculos fundamentais; pelo contrário, eles desempenham papel decisivo ao evitar liquidações injustas causadas por volatilidade de curto prazo. Da mesma forma, não somos contra ativos de rendimento tokenizados ou até mesmo centralizados. Mas defendemos que, ao implantar mercados monetários em torno desses ativos, é essencial garantir transparência básica e adotar gestão de risco moderna, sistemática e profissional.

Curated Markets podem ser motores de crescimento responsável, mas não podem se tornar uma corrida por retornos altos à custa da segurança e racionalidade.

Se a estrutura construída for semelhante a um “efeito dominó”, não deve ser surpresa quando ela desmoronar ao primeiro sopro de vento. À medida que o setor se profissionaliza e parte dos produtos de rendimento se tornam mais estruturados (mas potencialmente mais opacos para o usuário final), as partes interessadas em risco devem elevar seus padrões.

Embora desejemos que os problemas dos usuários afetados sejam resolvidos adequadamente, este evento deve servir como um alerta para todo o setor.