Bitcoin cai abaixo da marca de US$ 11 mil, mais de US$ 900 milhões liquidados: prelúdio para a maldição de setembro?

Historicamente, setembro tem sido um dos meses de pior desempenho para Bitcoin e Ethereum, conhecido como a "maldição de setembro", que já ocorreu várias vezes durante ciclos de mercado de alta.

Título Original: "Bitcoin Flash Crash, $9 Billion Liquidated: Prelude to the September Curse?"

Fonte Original: Bitpush News

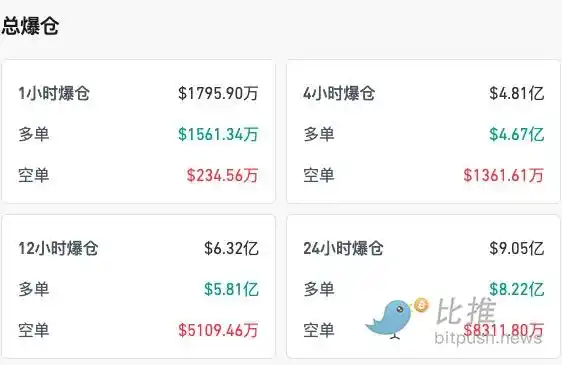

Nesta segunda-feira, o mercado cripto apresentou uma turbulência aumentada. O Bitcoin sofreu uma queda acentuada abaixo da marca de $110.000, atingindo uma mínima de $109.324, o menor valor desde o início de julho. O Ethereum também caiu abaixo de $4.400 no curto prazo, com uma queda de quase 8% nas últimas 24 horas. Esta rodada de correção desencadeou uma liquidação em larga escala: de acordo com dados da CoinGlass, no momento da redação, o valor liquidado em 24 horas ultrapassou $9 bilhões, com posições long em Ethereum perdendo cerca de $322 milhões e posições long em Bitcoin perdendo $207 milhões.

A reação em cadeia do mercado foi rápida, com as altcoins mainstream sob pressão: Solana despencou mais de 8% em um único dia, XRP caiu 6% e tokens de menor capitalização como PENDLE, LDO e PENGU registraram quedas de dois dígitos, com perdas diárias de até 13%.

Padrão Histórico: A "Maldição de Setembro"

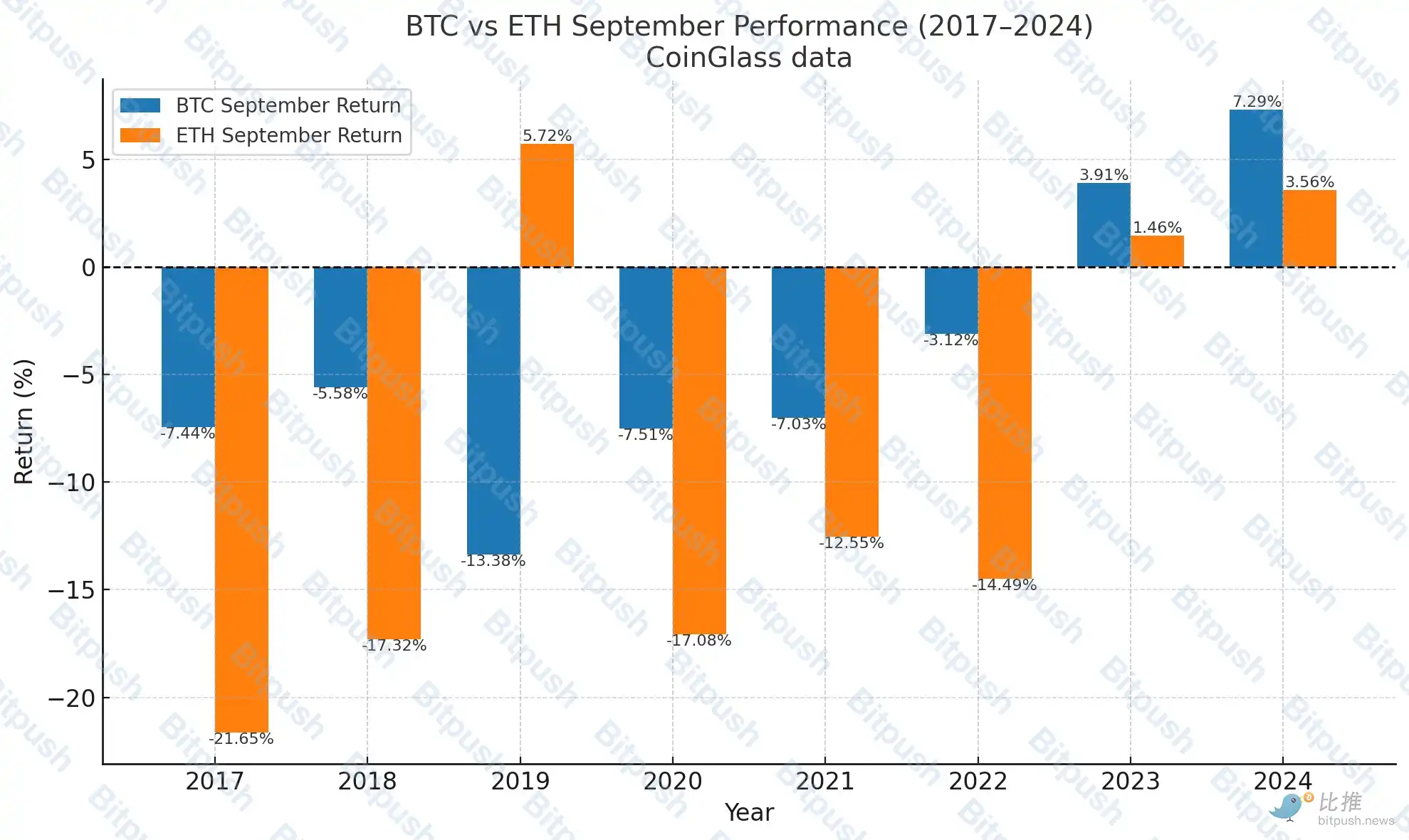

A cautela dos investidores não é infundada, pois as estatísticas da CoinGlass mostram que setembro é um dos meses de pior desempenho para Bitcoin e Ethereum.

O gráfico acima compara as variações reais de preço de BTC e ETH em setembro de 2017 a 2024, mostrando:

· O BTC apresentou desempenho negativo na maioria dos meses de setembro, com ganhos apenas em 2023 (+3,91%) e 2024 (+7,29%).

· As quedas do ETH em setembro geralmente são mais significativas, com 2017 (–21,65%), 2020 (–17,08%) e 2022 (–14,49%) apresentando desempenho notavelmente inferior ao BTC.

· Apenas em 2019 (ETH +5,72% vs BTC –13,38%), 2023 e 2024 o ETH apresentou desempenho superior.

Essa "Maldição de Setembro" já apareceu em ciclos anteriores de bull market. Em 2013, 2017 e 2021, o Bitcoin sofreu uma forte correção em setembro após um rali intenso no verão.

Ponto de Vista dos Analistas: Reversão de Tendência no Curto Prazo

O renomado analista Benjamin Cowen apontou que a força de julho e agosto frequentemente se reverte em setembro, com o Bitcoin provavelmente testando a zona de suporte do bull market próxima de $110.000. Ele também alertou que o Ethereum pode atingir brevemente uma nova máxima, mas pode então cair de 20–30%, enquanto as altcoins podem registrar quedas ainda maiores de 30–50%.

Outro analista de mercado ativo, Doctor Profit, complementou com um julgamento mais pessimista sob uma perspectiva macro e psicológica. Ele acredita que o corte de juros do Fed em setembro foi mais um gatilho de incerteza do que um desenvolvimento positivo. Diferente do "corte de juros de pouso suave" esperado para 2024, desta vez pode ser um verdadeiro "grande ponto de inflexão", desencadeando uma correção sincronizada tanto no mercado de ações quanto no mercado cripto.

No aspecto de preço, ele também enfatizou que ainda existe uma lacuna CME em 93k–95k no gráfico do BTC, onde uma liquidez significativa está concentrada, e investidores de varejo geralmente estabeleceram posições na faixa de 110k–120k ou até mais. Para eliminar essas "mãos fracas", o preço precisa cair até a "faixa de dor máxima" desses investidores.

Em sua estratégia, ele mencionou que reduziu gradualmente suas posições spot em BTC e ETH e, em vez disso, entrou em posições short de curto prazo.

Os dados mais recentes de fluxo de fundos mostram que a popularidade dos ETFs está esfriando. Segundo a SoSoValue, na semana passada houve uma saída de $1,17 bilhões dos ETFs spot de Bitcoin, marcando a segunda maior saída líquida semanal da história; os ETFs spot de Ethereum registraram uma saída de $237,7 milhões, a terceira maior já registrada. Isso indica que os fundos institucionais estão temporariamente adotando uma postura de espera, enfraquecendo o suporte no mercado spot.

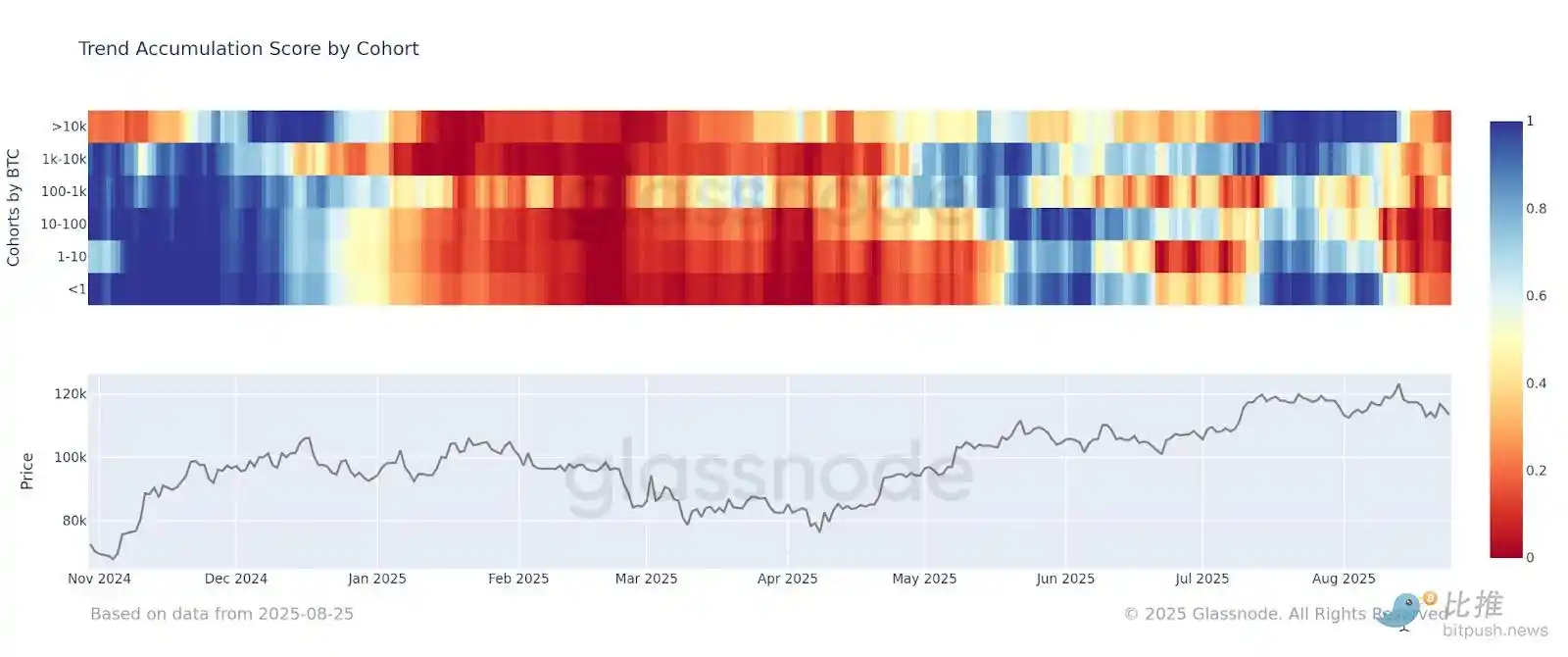

Os dados on-chain também revelaram sinais estruturais. A Glassnode apontou que todos os grupos de detentores de Bitcoin "entraram coletivamente em uma fase de distribuição", destacando uma pressão de venda generalizada no mercado. Após o Ethereum atingir uma nova máxima de $4946 e recuar, o indicador MVRV subiu para 2,15, implicando que os investidores, em média, detêm mais que o dobro do lucro não realizado. Historicamente, esse nível, semelhante a dezembro de 2020 e março de 2024, surgiu antes de intensa volatilidade e realização de lucros.

Fatores Macroeconômicos: Fed e Risco de Juros

A incerteza no ambiente macro intensificou ainda mais a tensão do mercado. Na última sexta-feira, o presidente do Fed, Powell, sinalizou um possível corte de juros em setembro, inicialmente impulsionando o otimismo do mercado. No entanto, tanto Cowen quanto Doctor Profit alertaram que um corte de juros não é necessariamente um sinal positivo e pode levar a um aumento nos rendimentos dos títulos do Tesouro de longo prazo, suprimindo assim os ativos de risco. Esse cenário lembra setembro de 2023, quando um corte de juros marcou o ponto mais baixo para o mercado de títulos, seguido por um aumento nos rendimentos. Além disso, Benjamin Cowen destacou que os dados recentes do Índice de Preços ao Produtor (PPI) mostram que a inflação está "mais alta do que o esperado", adicionando pressão extra ao mercado. Com as pressões inflacionárias ainda não totalmente aliviadas, uma mudança na política do Fed pode desencadear uma nova turbulência no mercado.

Perspectivas e Conclusão

Analisando padrões históricos, opiniões de analistas e o ambiente macro, podemos ver que setembro impôs várias pressões ao mercado cripto:

· Tendência Sazonal de Baixa — Setembro historicamente apresenta perdas significativas em média;

· Incerteza Macro — A política do Fed pode ser um divisor de águas para o mercado;

· Estrutura de Fundos Desequilibrada — Saídas institucionais, FOMO de varejo em níveis elevados;

· Pressão de Venda On-chain Intensificada — Todos os grupos de hodlers entrando em fase de distribuição, trades de baleias desestabilizando o mercado.

Embora Cowen e Doctor Profit tenham opiniões divergentes sobre a magnitude da correção, o consenso é que setembro não é um ponto de virada para um bull market, mas sim um teste que precisa ser enfrentado.

No entanto, de uma perspectiva de longo prazo, essa correção também pode ser um passo necessário para a continuação do bull market. O mercado precisa eliminar posições superaquecidas na "zona de dor máxima" para abrir espaço para a próxima alta. Se a limpeza for suficiente, o BTC ainda pode atingir novas máximas no ciclo subsequente, e a tese de alta de longo prazo para o ETH permanecerá inalterada.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Hassett: O Fed tem amplo espaço para cortar significativamente as taxas de juros.

Do “ciclo do crime” ao retorno de valor: quatro grandes oportunidades para o mercado cripto em 2026

Estamos passando por uma “purificação” necessária para o mercado, o que tornará o ecossistema cripto melhor do que nunca, podendo até multiplicá-lo por dez.

Relatório Semanal de Staking de Ethereum - 8 de dezembro de 2025

🌟🌟 Dados principais do staking de ETH 🌟🌟 1️⃣ Retorno anualizado do staking de Ethereum na Ebunker: 3,27% 2️⃣ stET...