Navegando pelos perigos ocultos das DEXs: riscos sistêmicos e estratégias para investidores institucionais

- As DEXs oferecem inovação em DeFi, mas apresentam riscos sistêmicos devido a atrasos nos preços dos AMMs e vulnerabilidades de liquidez, como evidenciado no colapso do token XPL em 2025. - Manipulação de mercado conduzida por whales explora a liquidez reduzida pré-mercado, esvaziando pools e causando perdas de US$ 7,1 milhões para investidores de varejo durante o incidente com XPL. - Investidores institucionais adotam ferramentas dinâmicas de risco, auditorias de smart contracts e defesa regulatória para mitigar riscos em DEXs, com alguns fundos relatando redução de perdas em 85%. - A crescente integração entre DeFi e TradFi aumenta o risco sistêmico.

No mundo em rápida evolução das finanças descentralizadas (DeFi), as exchanges descentralizadas (DEXs) surgiram tanto como um farol de inovação quanto como um foco de risco sistêmico. Para investidores institucionais, o apelo das DEXs—preços transparentes, liquidação instantânea e ativos tokenizados—vem acompanhado de um lado obscuro: liquidez escassa, falhas na precificação algorítmica e potencial para manipulação explosiva do mercado. À medida que nos aproximamos de 2025, as lições de eventos recentes como o colapso do token XPL na Hyperliquid DEX ressaltam a necessidade urgente de recalibrar as estratégias de gestão de risco.

A Mecânica das Vulnerabilidades das DEXs

As DEXs dependem de Automated Market Makers (AMMs) para definir preços usando fórmulas matemáticas, como o invariante de produto constante. Embora esse modelo elimine intermediários, ele cria um atraso nos ajustes de preço diante de novas informações. Arbitradores exploram essa lacuna, desencadeando o Loss-Versus-Rebalancing (LVR) para os provedores de liquidez. Por exemplo, um incidente em 2025 resultou em uma manipulação de 47.5 milhões de dólares do token XPL, onde baleias drenaram pools de liquidez e provocaram liquidações em cascata de posições vendidas de varejo. O ataque explorou a ausência de circuit breakers e ferramentas de vigilância em tempo real, deixando investidores institucionais expostos a perdas súbitas e unidirecionais.

Riscos Pré-Mercado: A Tempestade Perfeita

O trading pré-mercado em DEXs é particularmente perigoso. Diferente das exchanges centralizadas, as DEXs frequentemente carecem das salvaguardas de books de ordens e especialistas para estabilizar preços. A liquidez escassa em tokens pré-lançamento—ativos com suprimentos circulantes indefinidos—cria um terreno fértil para manipulação. No caso do XPL, quatro endereços de baleias injetaram 16 milhões de USDC para dominar o mercado, desencadeando um vácuo de liquidez que eliminou 7.1 milhões de dólares em posições de varejo. Para instituições, isso destaca o perigo da superexposição a tokens de baixa liquidez, onde uma única baleia pode ditar os movimentos de preço.

Estratégias para Investidores Institucionais: Mitigando os Riscos

Para navegar nesses desafios, investidores institucionais devem adotar uma abordagem em múltiplas camadas:

- Ferramentas Dinâmicas de Risco: Plataformas como Nansen e Dune Analytics oferecem painéis em tempo real para monitorar pools de liquidez, TVL (Total Value Locked) e atividade de baleias. Por exemplo, monitorar Liquidity Stability Impact Scores (LSIS) pode sinalizar previamente pools frágeis.

- Auditorias de Smart Contracts: Após 2023, 48% das instituições integraram auditorias de terceiros para identificar vulnerabilidades em bridges cross-chain e AMMs. Um fundo europeu reduziu perdas relacionadas a DEXs em 85% após implementar verificações automatizadas de compliance e carteiras multiassinatura.

- Advocacia Regulatória: Pressionar por relatórios obrigatórios de grandes negociações e protocolos anti-manipulação. O Financial Stability Board (FSB) já sinalizou a necessidade de cooperação transfronteiriça para abordar as lacunas regulatórias do DeFi.

O Panorama Maior: Implicações Sistêmicas

O incidente do XPL não é um evento isolado. À medida que o DeFi cresce, sua integração com as finanças tradicionais (TradFi) pode amplificar riscos sistêmicos. Por exemplo, equities ou bonds tokenizados negociados em DEXs podem desencadear falhas em cascata se a liquidez secar. O FSB alerta que, embora as interligações atuais sejam limitadas, o potencial para efeitos colaterais aumenta com a escala. As instituições devem se preparar para cenários em que colapsos de DEXs reverberem no TradFi, desestabilizando portfólios e mercados.

Conselhos Práticos para Investidores

- Evite Concentração Excessiva: Afaste-se de tokens pré-lançamento com liquidez indefinida. Prefira DEXs estabelecidas com métricas robustas de TVL.

- Aproveite a Análise de Dados: Use ferramentas como altFINS e Hypurrscan para monitorar a profundidade do book de ordens e a atividade de baleias em tempo real.

- Exija Salvaguardas Institucionais: Defenda circuit breakers obrigatórios, limites de posição e tetos dinâmicos de EMA (Exponential Moving Average) nas plataformas DEX.

Conclusão

O crescimento das DEXs democratizou o acesso aos mercados financeiros, mas também introduziu riscos sem precedentes. Para investidores institucionais, a chave está em equilibrar inovação com vigilância. Ao adotar análises avançadas, pressionar por clareza regulatória e evitar tokens especulativos, as instituições podem mitigar as ameaças sistêmicas das DEXs enquanto capitalizam seu potencial transformador. O futuro do DeFi será definido não apenas por sua tecnologia, mas por sua capacidade de se adaptar às realidades da estabilidade de mercado.

No final, a lição do XPL e de outras crises em DEXs é clara: no mundo descentralizado, a transparência é uma faca de dois gumes. Aqueles que a utilizam com sabedoria prosperarão; aqueles que a ignoram encontrarão o lado errado da história.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

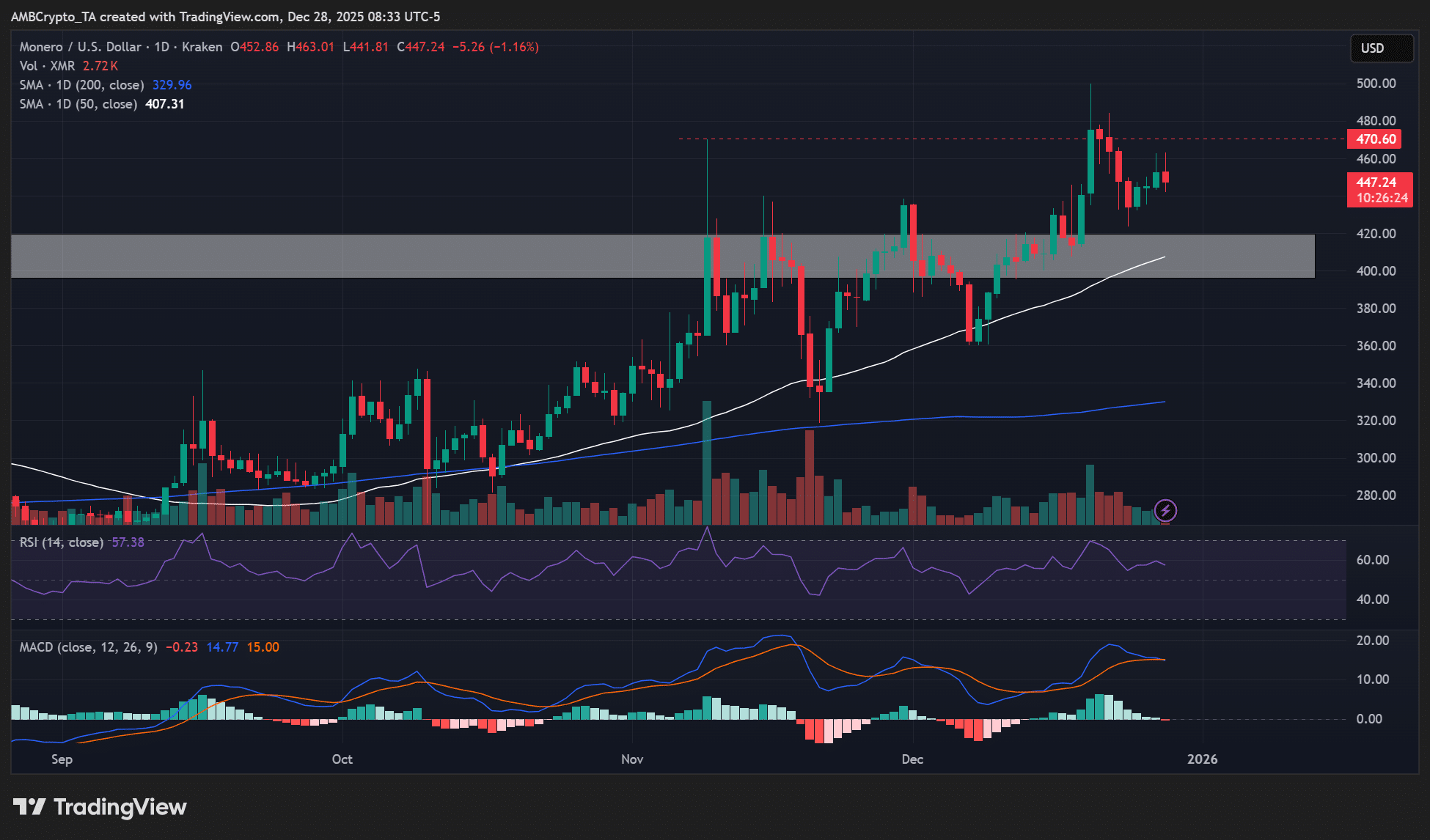

Monero – Por que compradores de XMR devem esperar por esta potencial oportunidade

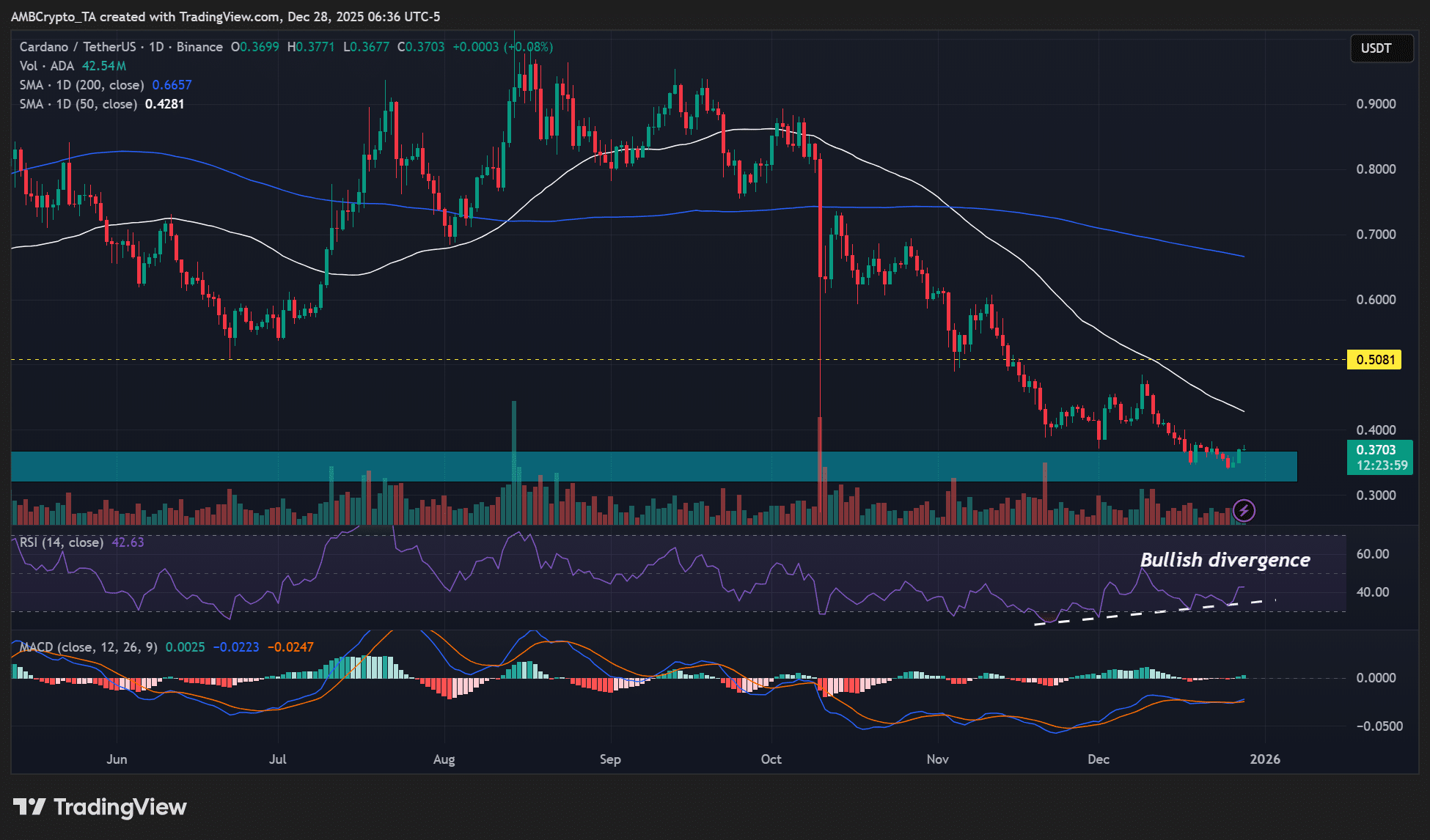

Alta de 10% da Cardano – A recuperação de preço da ADA vai se estender até 2026?

Por que os traders de Bitcoin permanecem cautelosos apesar do boom de liquidez global