SignalPlus Análise Macroeconômica Especial: Cautela Sazonal

No geral, o mercado se manteve estável na última semana, com o mercado dos EUA praticamente ignorando dois dos eventos mais aguardados — o balanço financeiro da Nvidia e os dados do PCE divulgados na sexta-feira.

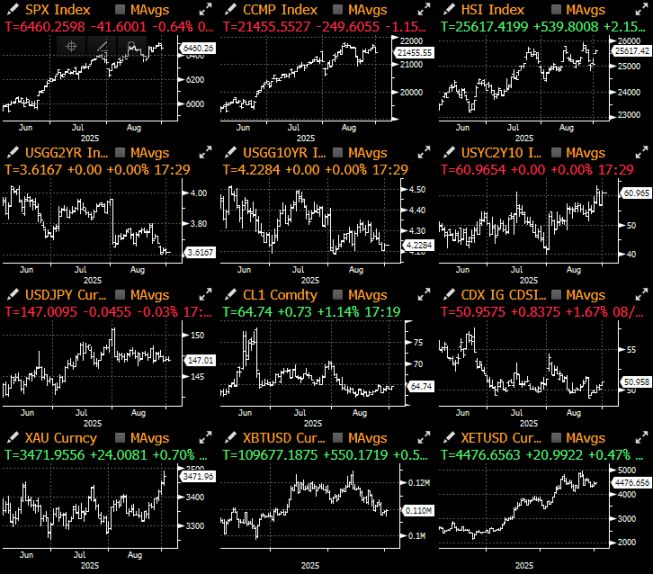

Na última semana, o mercado permaneceu estável, e o mercado americano praticamente ignorou os dois eventos mais aguardados — o relatório financeiro da Nvidia e os dados do PCE divulgados na sexta-feira. Apesar de as ações americanas terem subido levemente no início da semana em meio a baixa volatilidade, os preços acabaram recuando antes do feriado prolongado devido à fraqueza das ações de tecnologia (com os resultados da Nvidia e da Dell abaixo do esperado).

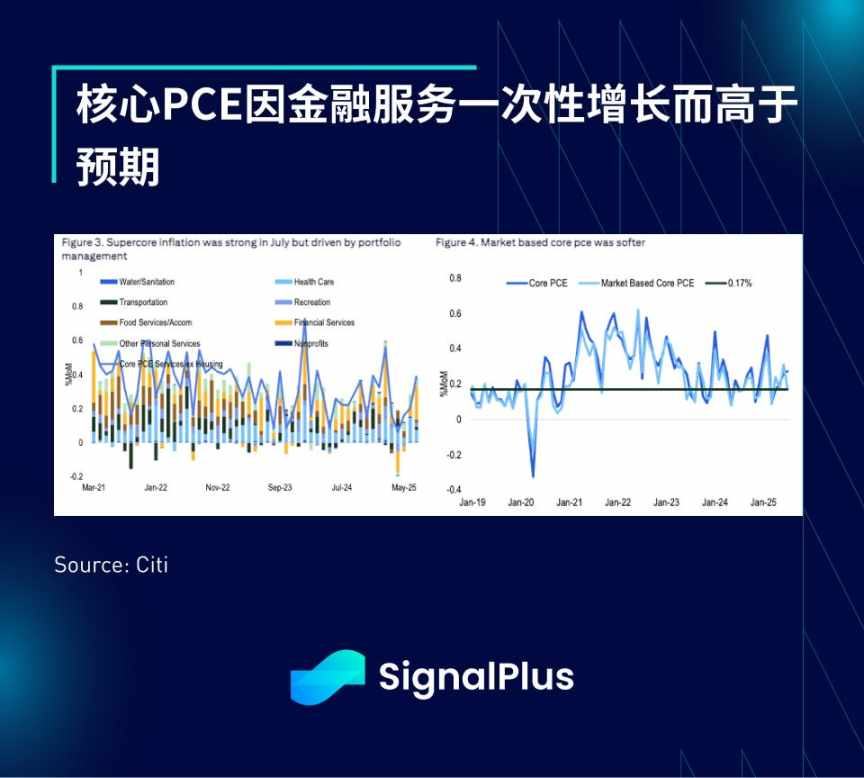

Em relação aos dados, o núcleo do PCE de julho subiu 0,27% mês a mês e 2,9% ano a ano, em linha com as expectativas, mas a inflação dos serviços "supercore" surpreendeu positivamente, atingindo 0,39%. O mercado optou por ignorar o crescimento pontual nos serviços financeiros, mantendo os rendimentos dos títulos do Tesouro próximos às mínimas recentes.

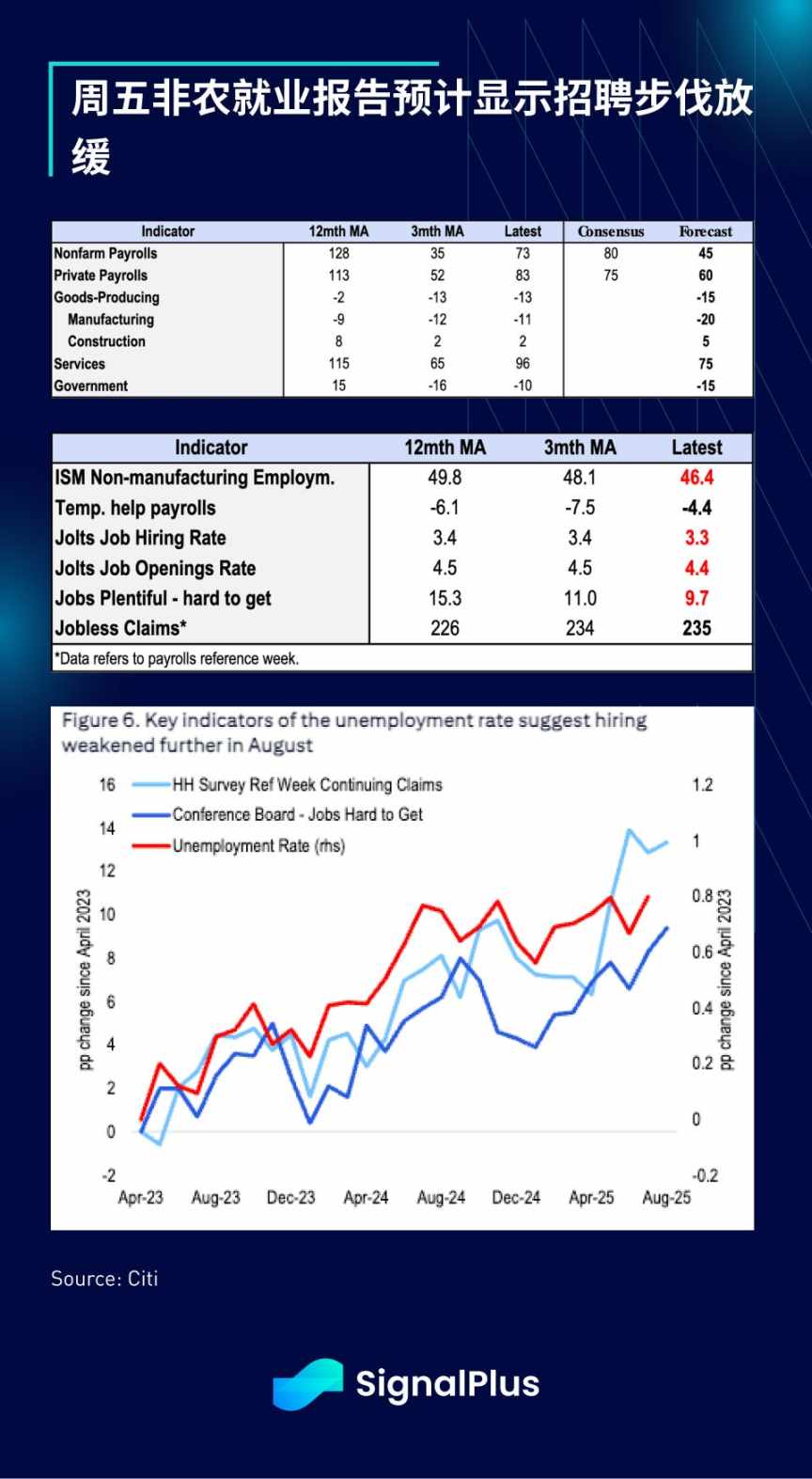

O foco desta semana será o relatório de empregos não agrícolas (NFP) de sexta-feira, com o mercado esperando um aumento total de cerca de 45 mil empregos (60 mil no setor privado) e uma taxa de desemprego de 4,3%. Dada a demanda fraca por contratações, espera-se que a tendência de desaceleração do crescimento do emprego continue, com cerca de 50 mil novos empregos mensais refletindo a realidade de uma economia em desaceleração e redução da imigração.

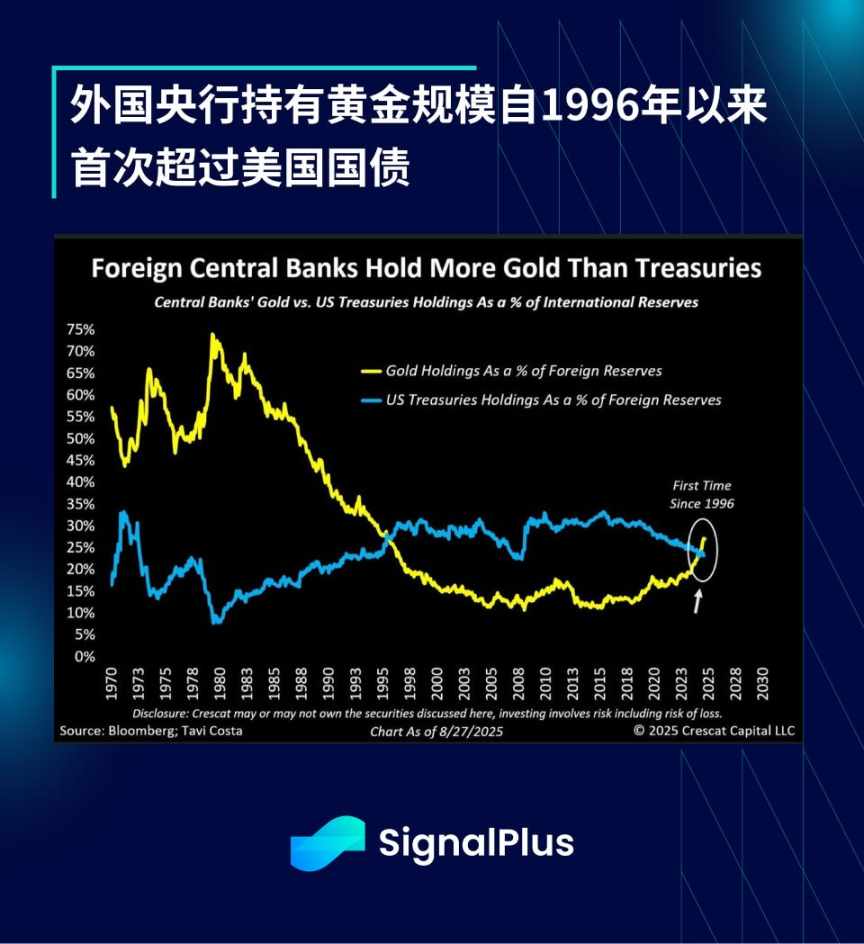

Após a reunião de Jackson Hole, o Federal Reserve adotou uma postura totalmente dovish, levando a uma forte alta dos metais preciosos, com o ouro se aproximando de US$ 4.000 e a prata ultrapassando US$ 40/onça pela primeira vez desde 2011. Além disso, devido à pressão geopolítica contínua e à inflação persistente, o volume de ouro detido por bancos centrais estrangeiros ultrapassou, pela primeira vez desde 1996, o volume de títulos do Tesouro dos EUA, e essa tendência deve continuar.

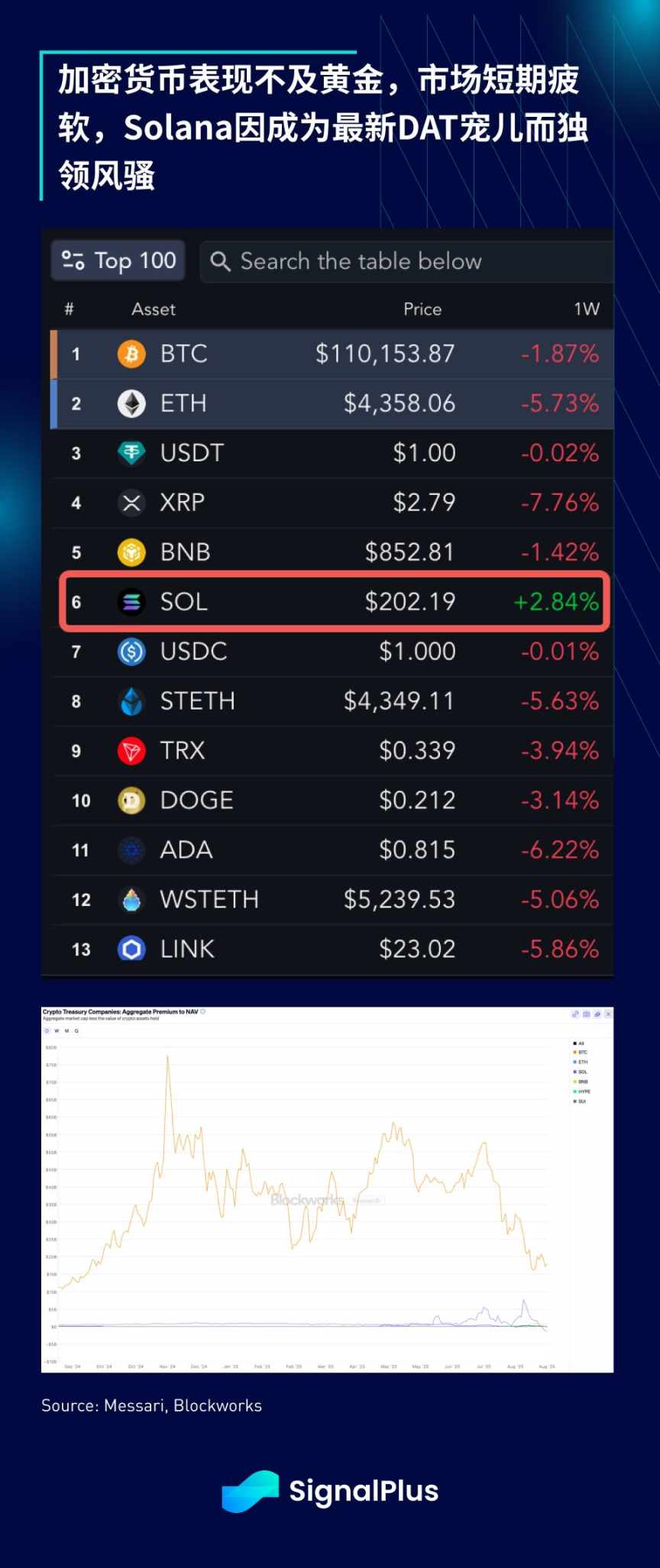

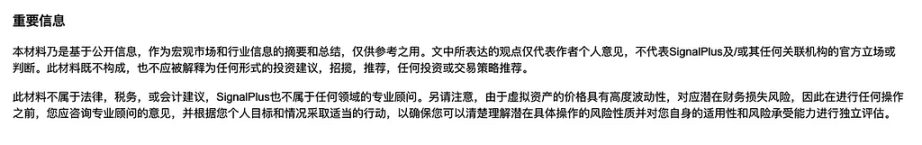

No setor de criptomoedas, apesar do forte desempenho do ouro, os preços das criptomoedas caíram na semana passada, com a bolha do mercado aparentemente diminuindo um pouco e o prêmio do DAT recuando para perto das mínimas de longo prazo. O fluxo de novos capitais parece ter atingido o pico, com uma rotação de fundos ocorrendo. Solana foi a única criptomoeda a subir na semana, com SOL se tornando o novo destino do hype do DAT, e o valor total bloqueado (TVL) na blockchain também apresentou uma recuperação significativa.

Olhando para o futuro, esperamos que setembro seja um mês de maior volatilidade para os ativos de risco. Nos últimos dez anos, o desempenho sazonal de setembro tem sido desfavorável para ações (queda), rendimento dos títulos do Tesouro de 10 anos (alta) e bitcoin (queda). Ao mesmo tempo, o prêmio de volatilidade está em baixa cíclica, enquanto a alavancagem de risco está se acumulando. Considerando que o Federal Reserve já antecipou sua intenção de flexibilização, se os ativos de risco caírem em setembro, que cartas restam para jogar?

Ainda é cedo para afirmar, mas com a chegada do período sazonalmente desafiador de setembro a novembro, recomendamos cautela. Desejamos bons negócios e boa sorte a todos!

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

DTCC e JPMorgan acabam de definir o cronograma on-chain, mas o piloto depende de um polêmico botão de “desfazer”

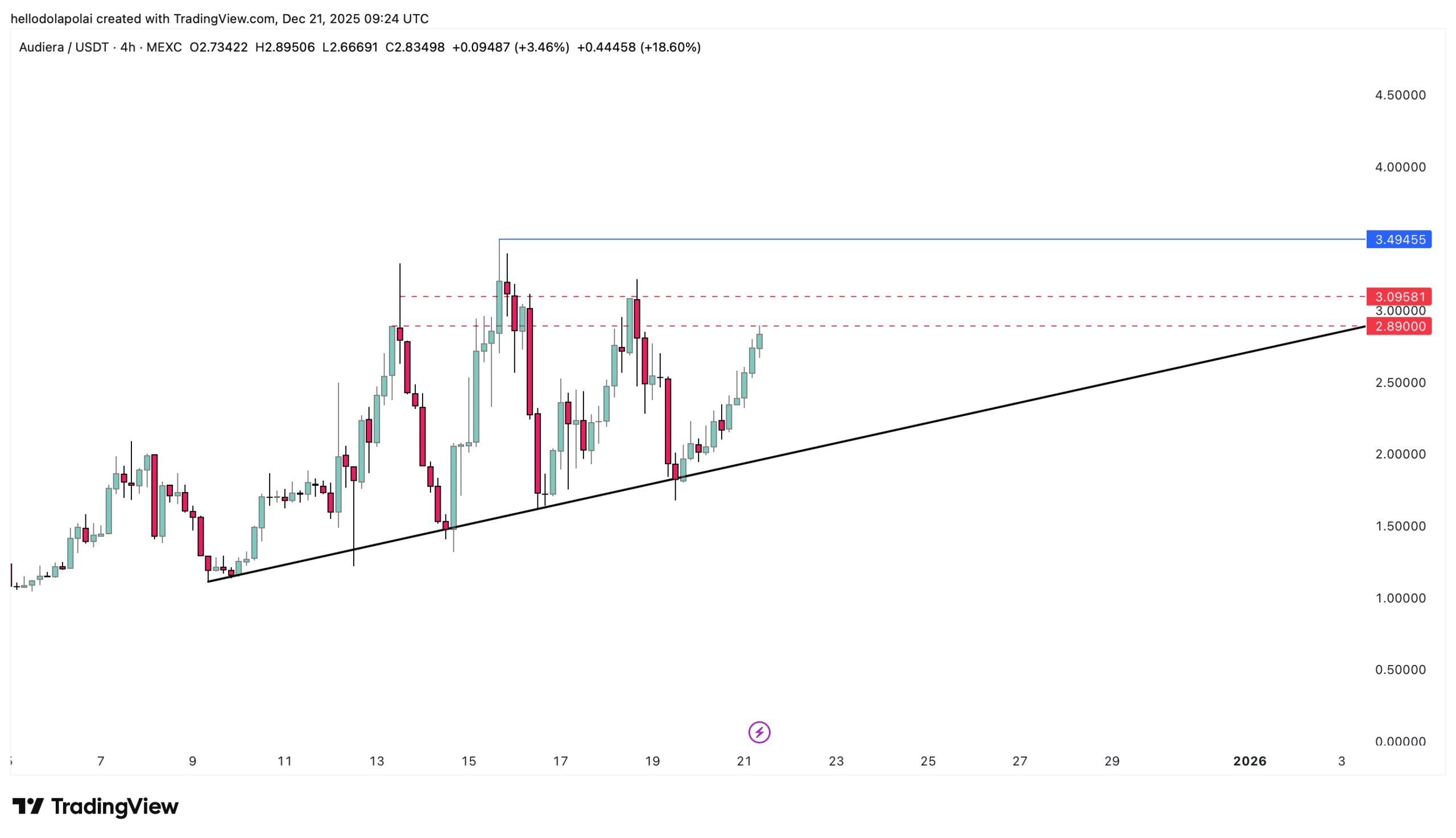

BEAT esquenta, sobe 30%! Um nível chave está diante do ATH da Audiera

Populares

MaisDTCC e JPMorgan acabam de definir o cronograma on-chain, mas o piloto depende de um polêmico botão de “desfazer”

Bitget Relatório Diário (22 de dezembro)|Câmara dos Deputados dos EUA planeja criar porto seguro fiscal para stablecoins e staking de ativos cripto; esta semana, tokens como H, XPL e SOON terão grandes desbloqueios; Índice de Força Relativa (RSI) do BTC se aproxima do menor nível em 3 anos