Guia para iniciantes em DeFi (Parte 1): Veja como grandes investidores da AAVE usam 10 milhões de dólares para obter 100% de APR através de arbitragem de spread de juros

O autor deseja iniciar uma nova série de artigos para ajudar os leitores a ingressar rapidamente no DeFi. Utilizando dados reais de grandes baleias do DeFi, pretende analisar os lucros e riscos de diferentes estratégias, esperando o apoio de todos. No primeiro episódio, o autor começa pela popular estratégia de arbitragem de spread e, em combinação com a alocação de capital dos grandes investidores da AAVE, analisa as oportunidades e riscos dessa estratégia.

Autor: @Web3Mario

Resumo: Recentemente, com as mudanças no ambiente regulatório, os protocolos DeFi têm oferecido taxas de juros muito superiores às dos cenários de gestão financeira do mundo financeiro tradicional, impulsionados pelo entusiasmo dos traders on-chain por ativos cripto. Isso tem um impacto positivo para dois tipos de usuários: primeiro, para alguns traders, após a maioria dos ativos blue chip de cripto ultrapassarem suas máximas históricas, reduzir a alavancagem e buscar cenários de investimento de baixo risco alpha é uma boa escolha. Ao mesmo tempo, com o início de um ciclo de cortes de juros no macro, para a maioria das pessoas fora do setor cripto, alocar ativos ociosos em DeFi também pode proporcionar retornos mais altos. Por isso, pretendo iniciar uma nova série de artigos para ajudar os leitores a ingressar rapidamente no DeFi, analisando os retornos e riscos de diferentes estratégias com base em dados reais dos grandes players do DeFi. Espero contar com o apoio de todos. Neste primeiro artigo, começarei pela estratégia de arbitragem de spread de juros, que está em alta recentemente, e analisarei as oportunidades e riscos dessa estratégia com base na alocação de capital dos grandes players do AAVE.

O que normalmente é arbitragem de spread de juros no mundo DeFi

Primeiro, para quem não está familiarizado com finanças, é importante explicar o que é arbitragem de spread de juros. Arbitragem de spread de juros (Interest Rate Arbitrage), também conhecida como Carry Trade, é uma estratégia financeira cujo núcleo é aproveitar as diferenças de taxas de juros entre diferentes mercados, moedas ou instrumentos de dívida para obter lucro. Simplificando, o caminho é: tomar empréstimos a juros baixos, investir em ativos de juros altos e lucrar com o spread. Em outras palavras, o arbitrador toma emprestado capital de baixo custo e investe em ativos de maior rendimento, lucrando com a diferença de juros.

Um exemplo clássico no mercado financeiro tradicional é o Carry Trade entre EUA e Japão, muito apreciado por hedge funds. Sabemos que, sob a política YCC do Japão, as taxas de juros dos títulos são extremamente baixas, chegando até mesmo a taxas reais negativas. Já o dólar americano permanece em um ambiente de juros altos, criando um spread entre os dois mercados de financiamento. Os hedge funds utilizam títulos do Tesouro americano, que são ativos de alto rendimento, como garantia para tomar empréstimos em iene de várias fontes, e então compram ativos de alto dividendo das cinco grandes trading companies japonesas ou trocam de volta para dólares para adquirir outros ativos de alto retorno (PS: uma das estratégias favoritas de Buffett). A vantagem dessa estratégia é aumentar a eficiência da alavancagem do capital; só esse caminho de arbitragem já movimenta volumes capazes de impactar os preços dos ativos de risco globalmente. Por isso, após o Banco Central do Japão abandonar o YCC no último ano, cada aumento de juros teve grande impacto nos preços dos ativos de risco.

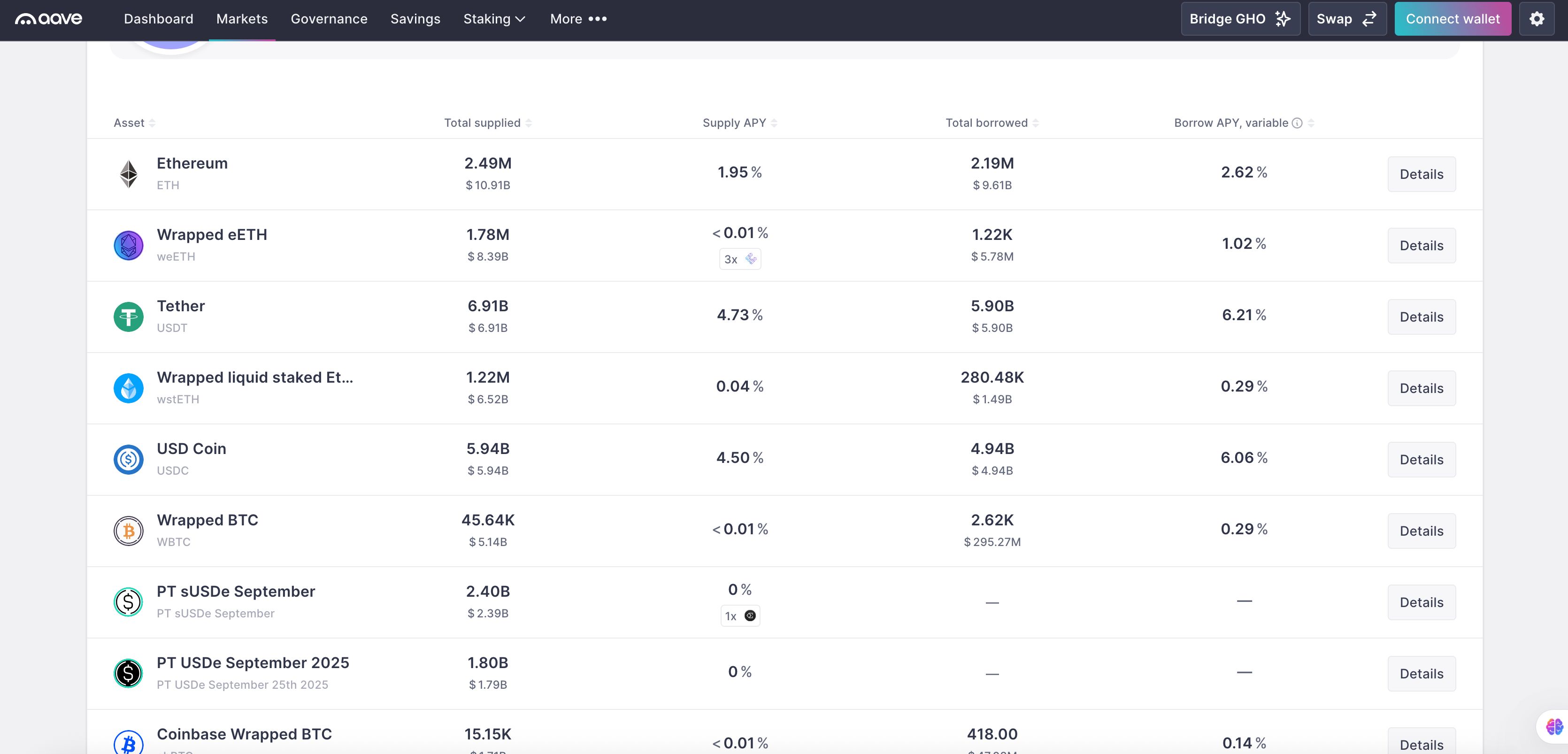

No mundo DeFi, as principais inovações se dividem em duas grandes categorias: a primeira são as exchanges descentralizadas (DEX), e a segunda são os protocolos de empréstimo descentralizados (Lending). As DEXs promovem estratégias de arbitragem de preço, que não serão abordadas neste artigo, enquanto os protocolos de empréstimo são a principal fonte das estratégias de arbitragem de spread de juros. Protocolos de empréstimo descentralizados permitem que o usuário use um ativo cripto como garantia para tomar emprestado outro ativo cripto. Existem diferentes tipos de protocolos dependendo do mecanismo de liquidação, exigências de colateralização e forma de definição das taxas de juros, mas vamos focar no modelo mais comum atualmente, o "empréstimo supercolateralizado". Usando o AAVE como exemplo, você pode usar qualquer ativo suportado como garantia para tomar emprestado outro ativo. Durante esse processo, sua garantia continua gerando rendimento nativo e rendimento do protocolo, representado pelo Supply APY. Isso ocorre porque a maioria dos protocolos de empréstimo adota o modelo Peer To Pool, no qual sua garantia entra automaticamente em um pool de liquidez, servindo como fonte de fundos para empréstimos. Assim, os tomadores de empréstimo que precisam do ativo que você forneceu pagam juros ao pool, que é repassado a você como rendimento. Por outro lado, você paga os juros correspondentes ao ativo que tomou emprestado, ou seja, o Borrow APY.

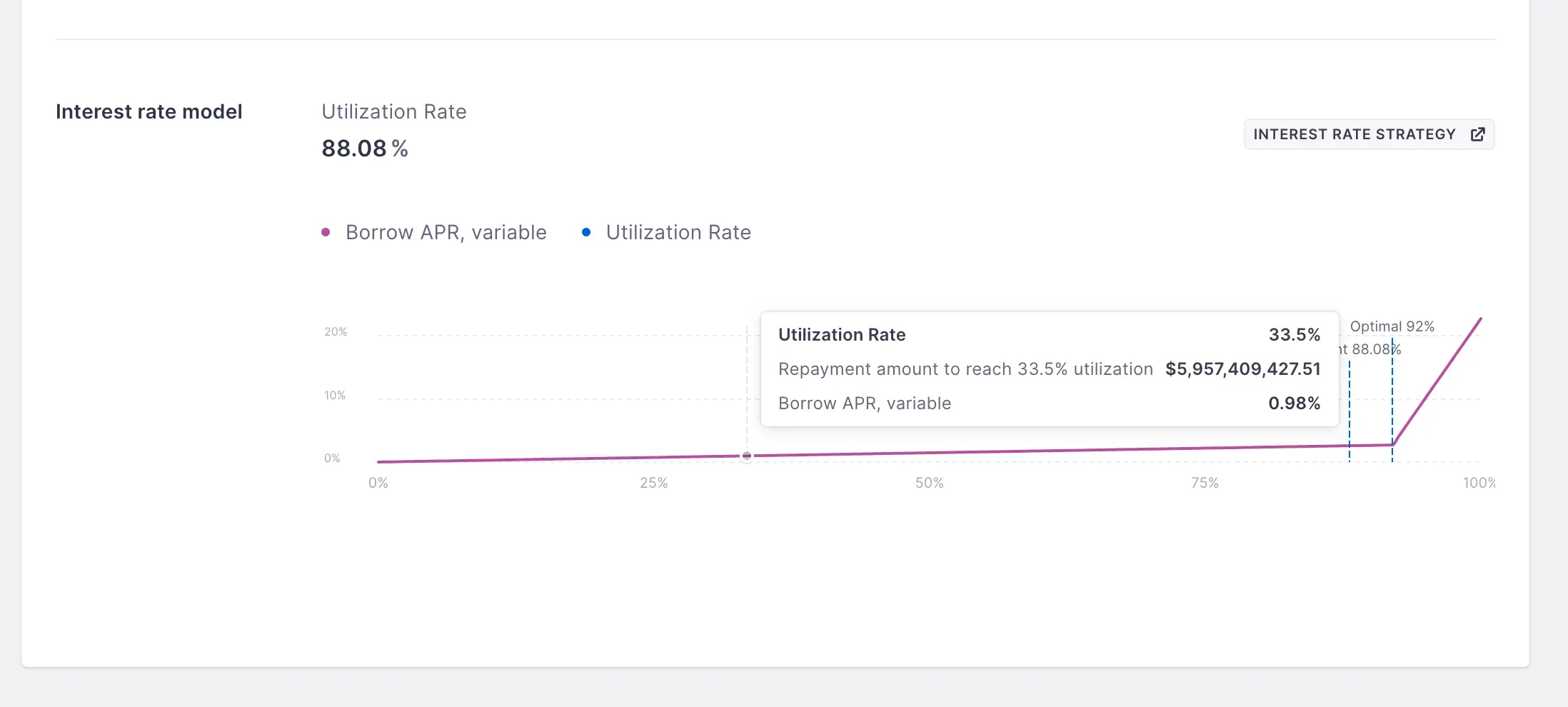

Essas duas taxas são variáveis e, no AAVE, são determinadas por uma curva de juros. Simplificando, quanto maior a utilização do pool, maior a taxa de juros. Isso ocorre porque, nos protocolos Peer To Pool, não há conceito de data de vencimento como nos mercados financeiros tradicionais. Isso simplifica o protocolo e aumenta a liquidez dos fundos dos credores, que não precisam esperar o vencimento para resgatar o principal. No entanto, para garantir que os tomadores de empréstimo devolvam os fundos, o protocolo aumenta as taxas de juros quando a liquidez remanescente do pool diminui, forçando os tomadores a quitar seus empréstimos e mantendo o equilíbrio dinâmico do pool, refletindo ao máximo a demanda real do mercado.

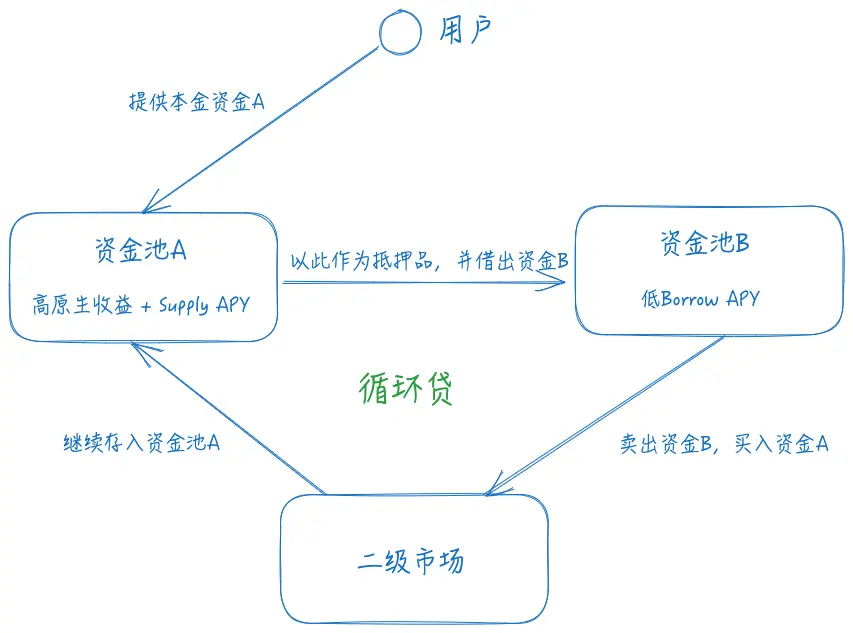

Com esse conhecimento básico, vamos explicar como funciona a arbitragem de spread de juros. Primeiro, é preciso encontrar um ativo com rendimento nativo + Supply APY alto para usar como garantia. Depois, buscar um caminho de empréstimo com Borrow APY baixo para tomar emprestado outro ativo. Por fim, usar o capital emprestado para comprar novamente o ativo de garantia no mercado secundário e repetir o processo, aumentando a alavancagem.

Quem tem conhecimento financeiro percebe facilmente que esse caminho apresenta dois riscos:

l Risco cambial: Se o ativo A se desvalorizar em relação ao ativo B, há risco de liquidação. Por exemplo, se sua garantia é ETH e você toma emprestado USDT, quando o preço do ETH cai, sua razão de colateralização diminui e pode ocorrer liquidação.

l Risco de taxa de juros: Se o Borrow APY do pool B for maior que o rendimento total do pool A, a estratégia estará em prejuízo.

l Risco de liquidez: A liquidez de conversão entre os ativos A e B determina o custo de entrada e saída da estratégia. Se a liquidez cair drasticamente, o impacto pode ser significativo.

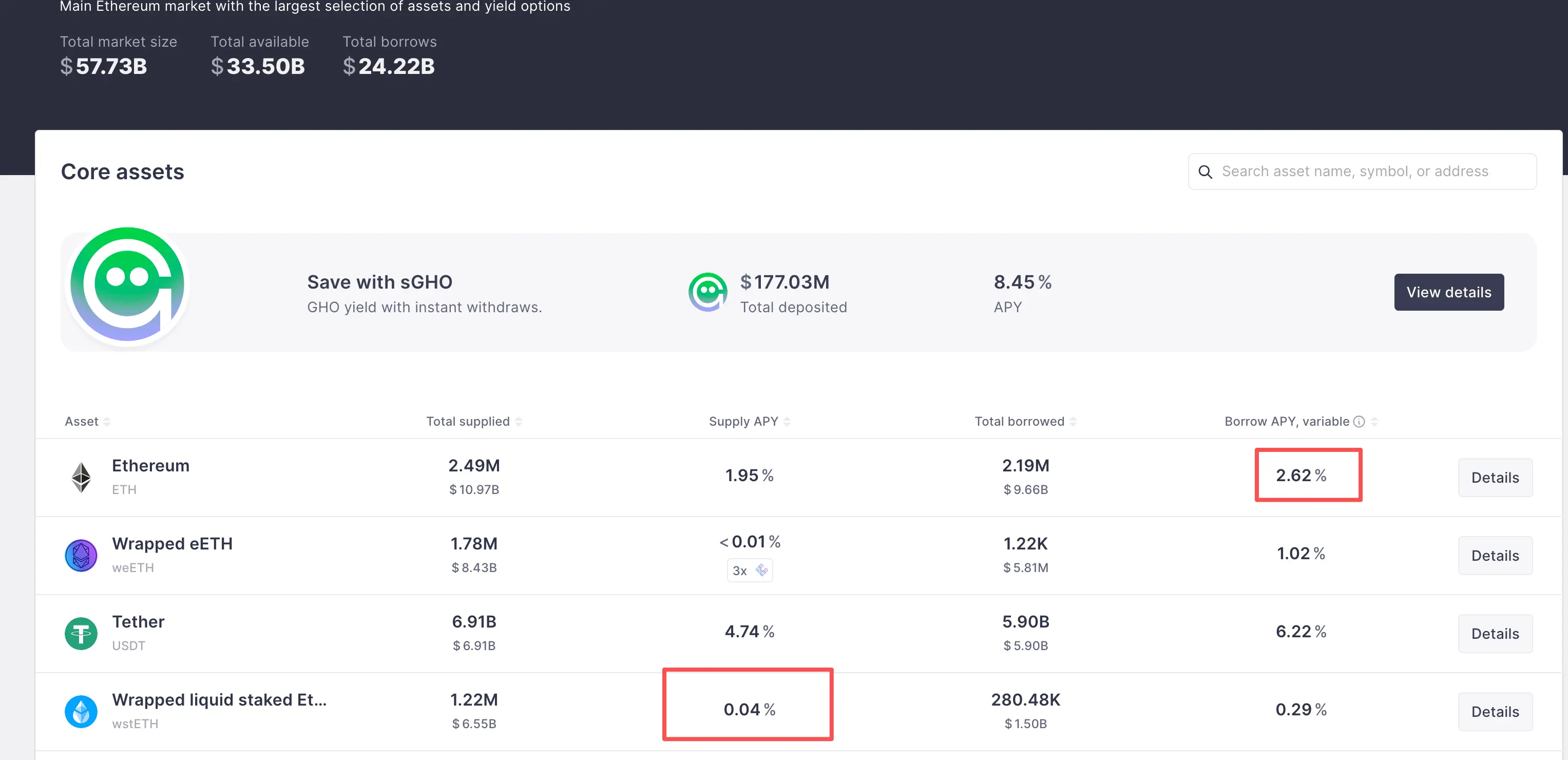

Para mitigar o risco cambial, vemos que na maioria das estratégias de arbitragem de spread de juros em DeFi, os dois ativos envolvidos precisam ter certa correlação de preço, sem grandes desvios. Por isso, os principais caminhos desse setor são: LSD e Yield Bearing Stablecoin. A diferença depende do ativo de referência. Se for um ativo de risco, além da arbitragem de spread, ainda é possível manter o rendimento alpha do ativo nativo, como usar stETH da Lido como garantia e tomar emprestado ETH. Essa estratégia foi muito popular durante o LSDFi Summer. Além disso, escolher ativos correlacionados tem outra vantagem: permite maior alavancagem, pois o AAVE define um Max LTV mais alto para ativos correlacionados, chamado de E-Mode. Com um valor de 93%, a alavancagem teórica máxima é de 14 vezes. Considerando as taxas atuais, por exemplo, no AAVE, o rendimento de wsthETH é o rendimento nativo do ETH 2,7% + 0,04% Supply APY, enquanto o Borrow APY do ETH é de 2,62%. Isso significa um spread de 0,12%, e o rendimento potencial da estratégia é 2,74% + 13 * 0,12% = 4,3%.

Já os riscos de taxa de juros e liquidez só podem ser mitigados com monitoramento constante das taxas de ambos os lados e da liquidez relevante. Felizmente, esses riscos não envolvem liquidação imediata, então basta liquidar a posição a tempo.

Como um grande player do AAVE obteve 100% de APR com 10 milhões de dólares em arbitragem de spread de juros

Agora vamos analisar na prática como um grande player do DeFi utiliza a arbitragem de spread de juros para obter retornos extraordinários. Em artigos anteriores, mencionamos que o AAVE aceitou, há alguns meses, o PT-USDe emitido pela Pendle como garantia. Isso impulsionou fortemente a lucratividade da arbitragem de spread. Podemos ver no site oficial do AAVE que o PT-USDe está sempre no limite de fornecimento, mostrando a popularidade da estratégia.

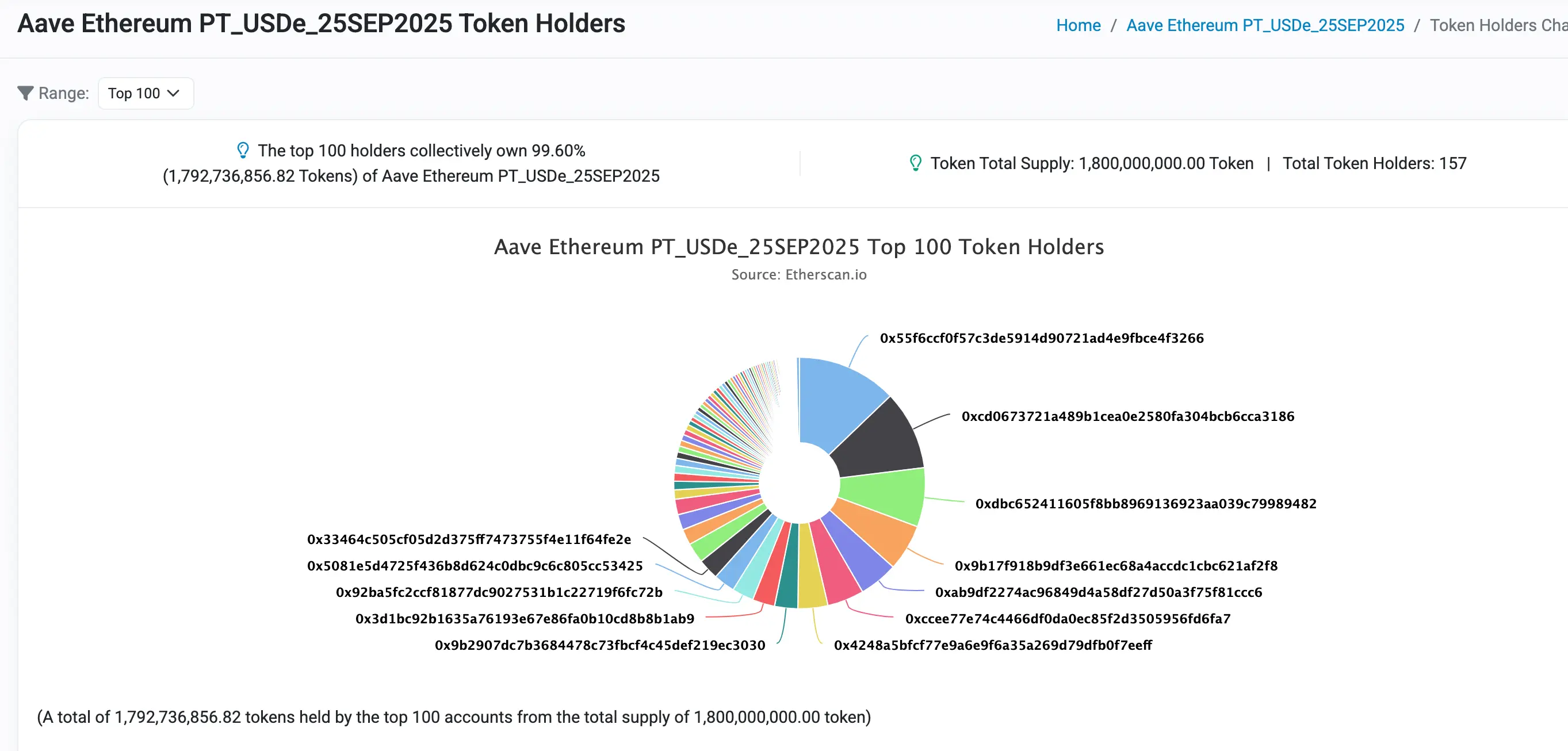

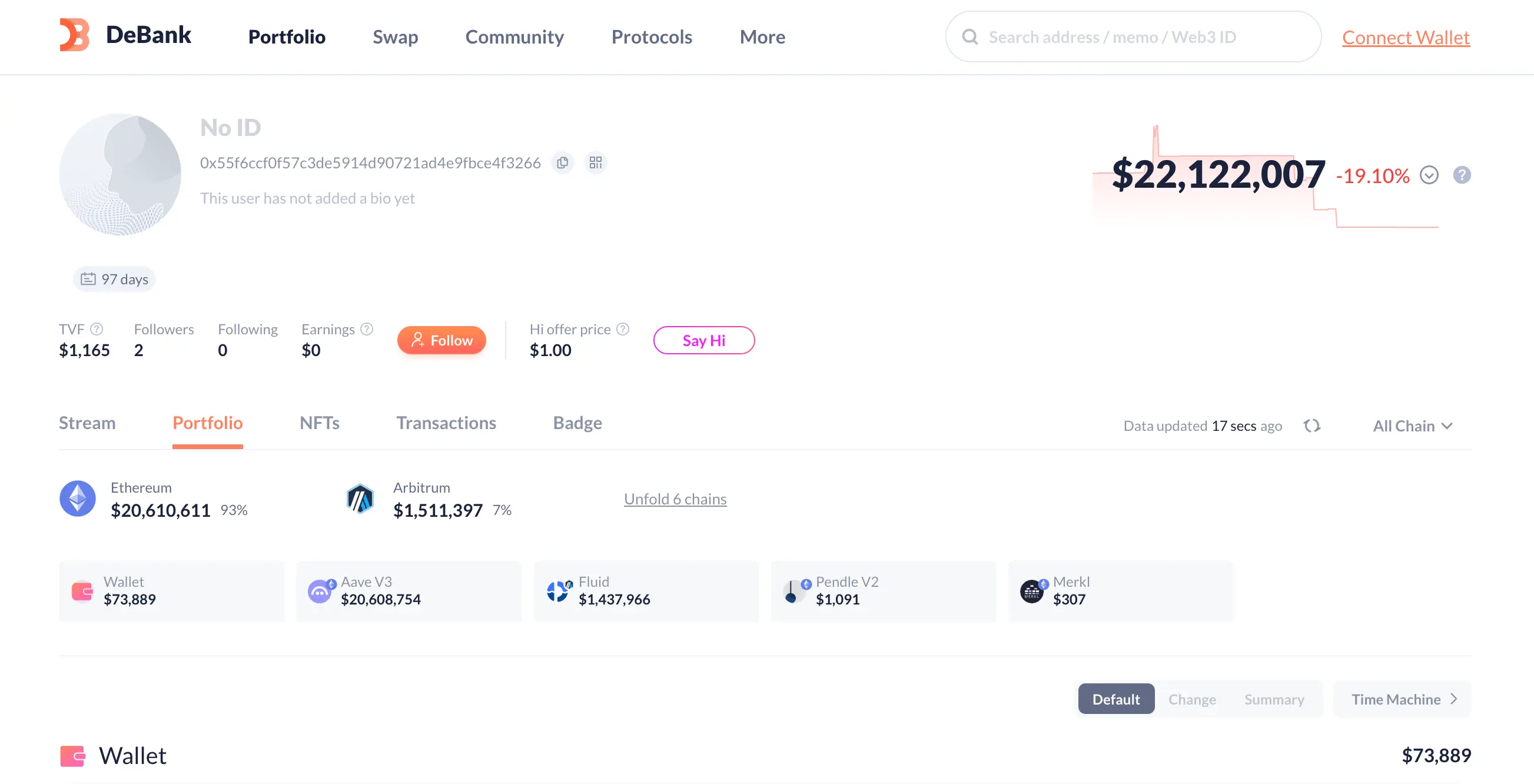

Escolhemos o maior detentor de garantia desse mercado, o grande player do DeFi 0x55F6CCf0f57C3De5914d90721AD4E9FBcE4f3266, para analisar sua alocação de capital e rendimento potencial. O valor total dos ativos dessa conta chega a $22M, mas a maior parte está alocada nessa estratégia.

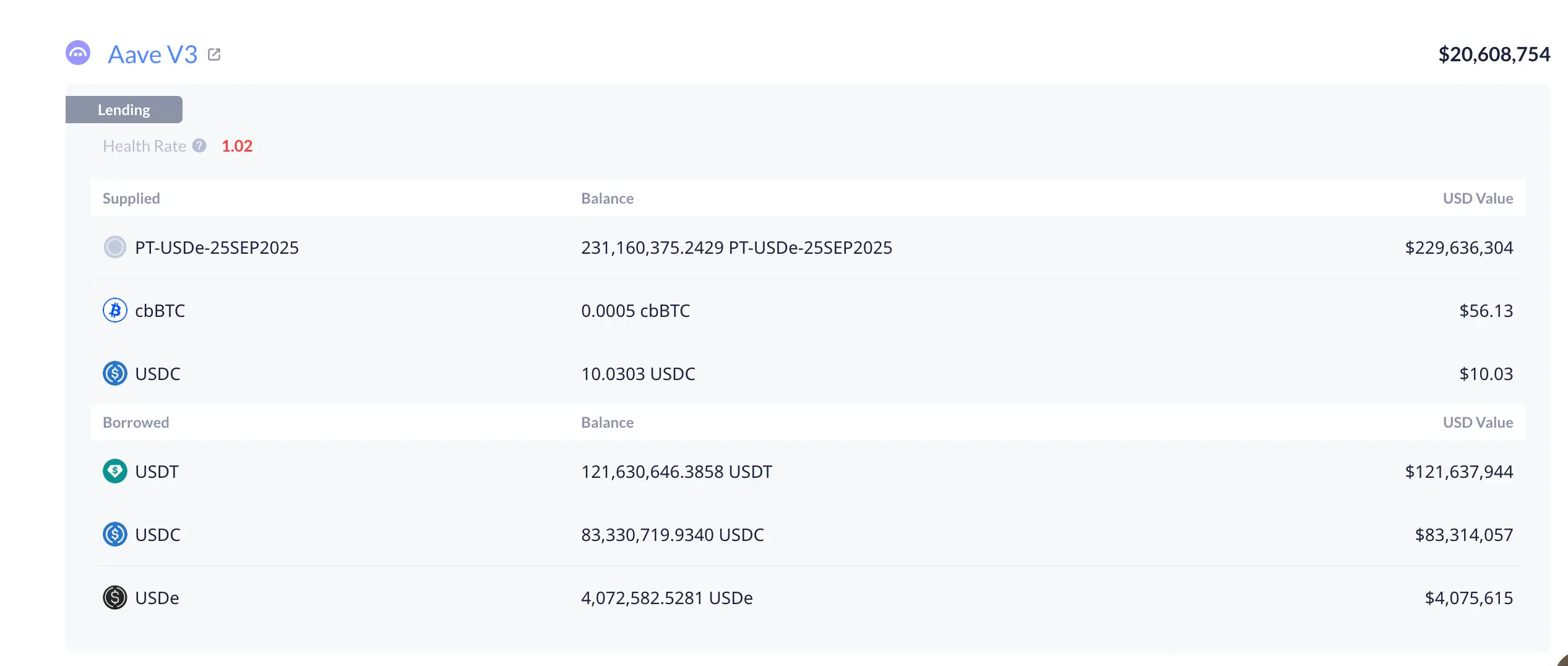

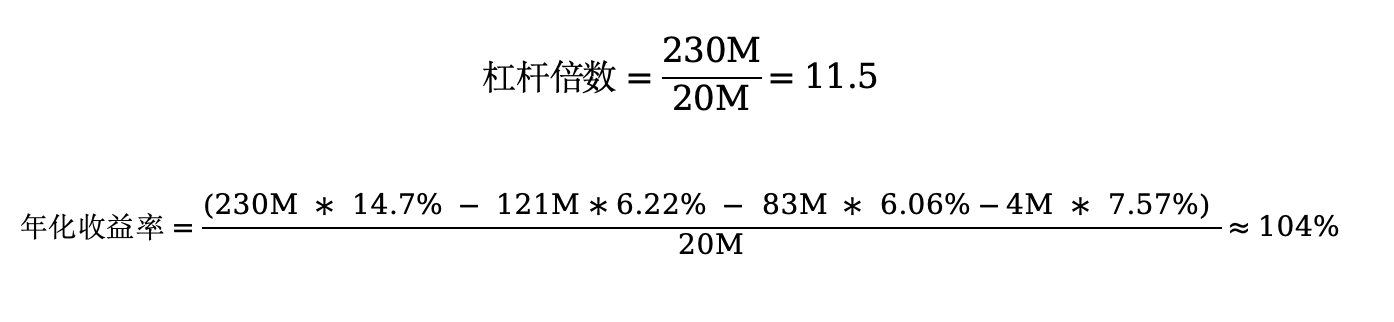

Podemos ver que essa conta alocou fundos em dois mercados de empréstimo: $20,6M no ecossistema AAVE e $1,4M no Fluid. Como mostra a imagem, no AAVE, o usuário utilizou $20M de capital próprio para alavancar cerca de $230M em ativos PT-USDe, com empréstimos correspondentes de $121M em USDT, $83M em USDC e $4M em USDe. Vamos calcular seu APR e alavancagem.

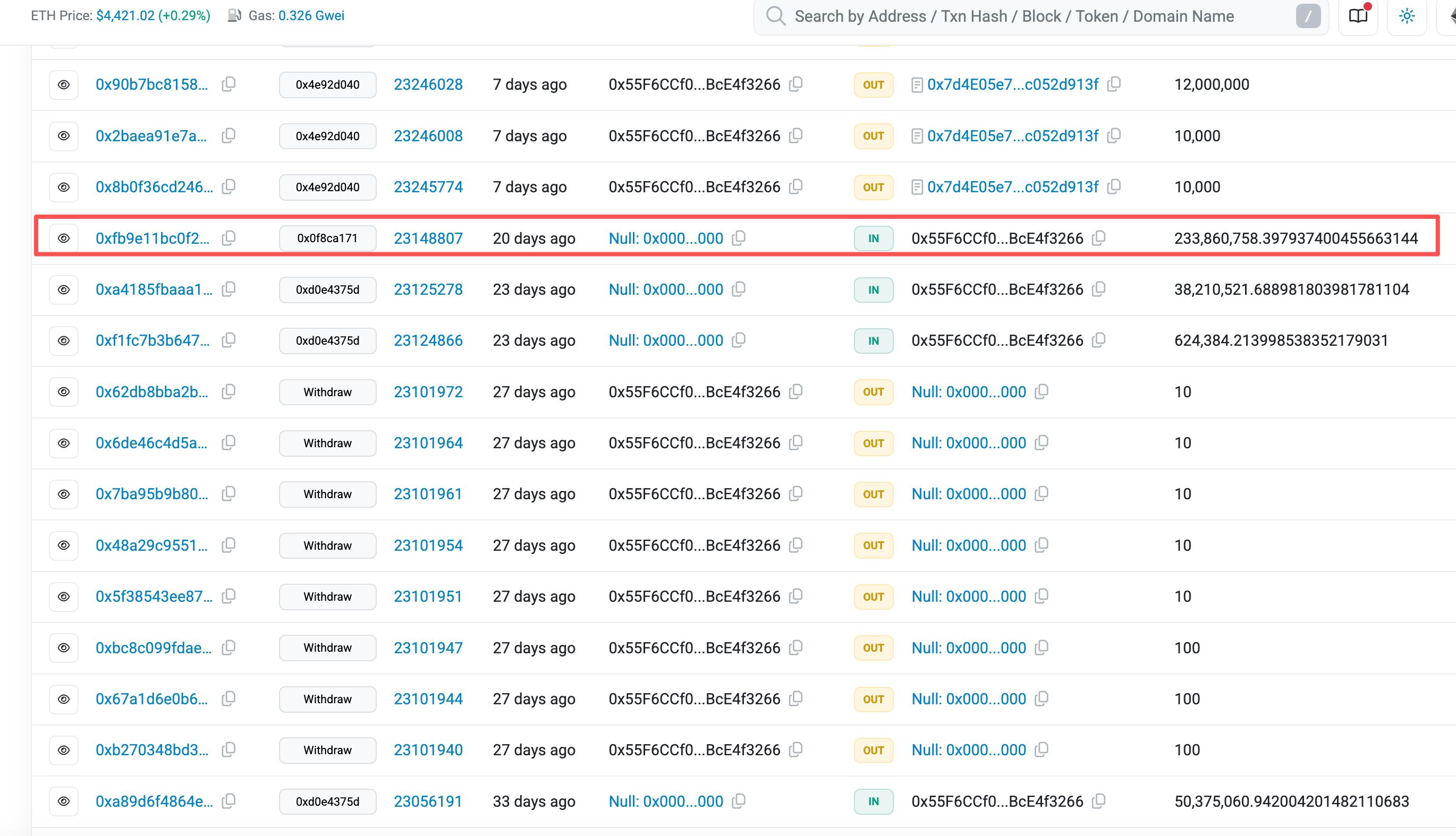

De acordo com a taxa do PT-USDe no momento da abertura da posição, a principal taxa foi travada em 15 de agosto às 20:24, o que significa que a taxa de abertura foi de 14,7%.

Atualmente, no AAVE, a taxa de empréstimo do USDT é de 6,22%, do USDC é de 6,06% e do USDe é de 7,57%. Podemos calcular que a alavancagem e o rendimento total são de 11,5 vezes e 104%, respectivamente. Que números atraentes!

Como um iniciante em DeFi pode replicar a estratégia dos grandes players

Na verdade, para iniciantes em DeFi, replicar essa estratégia de arbitragem de spread de juros não é difícil. Atualmente, já existem muitos protocolos automatizados de arbitragem de spread de juros no mercado, que ajudam usuários comuns a evitar a lógica complexa de empréstimos em loop, permitindo abrir posições com um clique. Como estou escrevendo do ponto de vista do mercado comprador, não mencionarei nomes específicos de projetos; os leitores podem pesquisar por conta própria.

No entanto, é importante ressaltar os riscos dessa estratégia, que se dividem em três aspectos:

1. Quanto ao risco cambial, já expliquei em artigos anteriores a lógica de design do Oracle de ativos PT pela comunidade oficial do AAVE. Simplificando, quando o oráculo for atualizado para capturar as variações dos ativos PT no mercado secundário, será necessário controlar a alavancagem para evitar liquidações em caso de grande volatilidade dos preços até a data de vencimento.

2. Quanto ao risco de taxa de juros, o usuário deve monitorar constantemente as mudanças no spread e ajustar a posição caso o spread diminua ou se torne negativo, para evitar prejuízos.

3. Quanto ao risco de liquidez, isso depende principalmente dos fundamentos do projeto de ativos de rendimento alvo. Em caso de crise de confiança, a liquidez pode secar rapidamente, causando grandes perdas por slippage na saída da estratégia. O usuário deve manter-se atento e acompanhar o progresso do projeto.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Resumo matinal | O Senado dos EUA aprovou a votação processual sobre o “plano para encerrar a paralisação do governo”; Cerca de 4,64 milhões de bitcoins foram transferidos de carteiras inativas este ano; Venda pública do token Monad começará em 17 de novembro

Visão geral dos principais eventos de mercado em 10 de novembro.

Morgan Stanley: Fim do QT pelo Fed ≠ reinício do QE, a estratégia de emissão de títulos do Tesouro é o fator chave

O Morgan Stanley acredita que o fim do aperto quantitativo pelo Federal Reserve não significa o reinício do afrouxamento quantitativo.

Populares

MaisResumo matinal | O Senado dos EUA aprovou a votação processual sobre o “plano para encerrar a paralisação do governo”; Cerca de 4,64 milhões de bitcoins foram transferidos de carteiras inativas este ano; Venda pública do token Monad começará em 17 de novembro

【Rei das Ordens Frias】Trader conquista 20 vitórias seguidas: Quem consegue manter a calma depois de ver isso?