Por que o mercado cripto em 2026 será dominado por instituições em um “bull market” mais lento?

Autor: arndxt

Tradução: Tim, PANews

Título original: 2026, o mercado cripto caminha para um “bull market lento” liderado por instituições

Liquidez macroeconômica e política do Federal Reserve

A maior conclusão geral é: o mercado cripto não vai se desvincular da macroeconomia, mas sim se integrar ainda mais a ela.

O timing e o volume da rotação de capital, o caminho das taxas de juros do Federal Reserve e a forma de adoção institucional determinarão como este ciclo irá evoluir.

Diferente de 2021, a próxima temporada das altcoins (se ainda houver) será mais lenta, mais seletiva e mais focada no lado institucional.

Se o Federal Reserve implementar políticas expansionistas por meio de cortes de juros e emissão de títulos, ao mesmo tempo em que houver um efeito de ressonância com a adoção institucional, 2026 pode se tornar o ciclo de risco mais significativo desde 1999-2000, beneficiando o mercado cripto, embora sua performance seja mais contida, e não de crescimento explosivo.

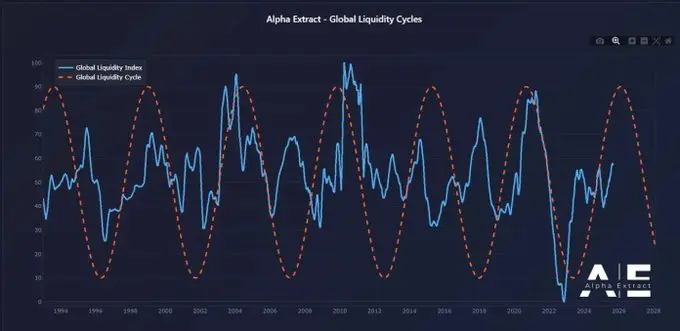

1. Divergência da política do Federal Reserve e liquidez de mercado

Em 1999, o Federal Reserve aumentou as taxas em 175 pontos-base, mas o mercado de ações disparou até o pico de 2000. Hoje, o mercado futuro está precificando o cenário oposto: até o final de 2026, espera-se um corte de 150 pontos-base. Se isso se concretizar, criará um ambiente de injeção de liquidez, em vez de drenagem.

O cenário de mercado em 2026 pode ser semelhante a 1999 e 2000 em termos de apetite ao risco, mas com uma trajetória de taxas de juros completamente oposta. Se essa avaliação estiver correta, 2026 pode apresentar um “super ciclo” de mercado, uma versão reforçada de 1999-2000.

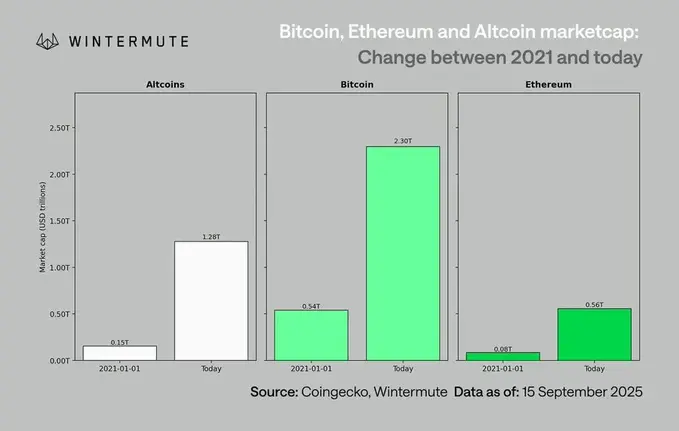

2. Novo panorama do mercado cripto em comparação com 2021

Comparando hoje com o último ciclo de bull market:

-

Disciplina de capital mais rigorosa: o aumento das taxas de juros e a inflação persistente fazem com que as empresas sejam mais seletivas ao assumir riscos.

-

O surto de liquidez da pandemia não irá se repetir: sem um aumento explosivo do M2, o crescimento precisa ser impulsionado por adoção e alocação.

-

O tamanho do mercado aumentou 10 vezes: uma base de capitalização maior significa liquidez mais profunda, mas reduz a possibilidade de retornos superdimensionados de 50-100 vezes.

-

Fluxo de capital institucional: com a adoção mainstream e institucional já consolidada, o fluxo de capital é mais gradual, favorecendo rotações e integrações lentas, em vez de rotações explosivas entre ativos.

3. A defasagem do Bitcoin e a cadeia de liquidez

O Bitcoin apresenta uma defasagem em relação às condições de liquidez porque a nova liquidez fica presa nos títulos do governo e no mercado monetário a montante. As criptomoedas, estando na extremidade mais distante da curva de risco, só se beneficiam quando a liquidez flui para os ativos de maior risco.

Catalisadores que impulsionam o mercado cripto:

-

Expansão do crédito bancário (ISM>50)

-

Saída de fundos dos fundos do mercado monetário após cortes de juros

-

Emissão de títulos de longo prazo pelo Tesouro, reduzindo as taxas de longo prazo

-

Enfraquecimento do dólar está aliviando a pressão de financiamento global

Quando essas condições são atendidas, o mercado cripto historicamente sobe nas fases finais do ciclo, ou seja, após ações e ouro.

4. Riscos no cenário base

Apesar dessa estrutura de liquidez otimista, alguns riscos estão surgindo:

-

Aumento dos rendimentos de longo prazo (devido a pressões geopolíticas).

-

Fortalecimento do dólar levando ao aperto da liquidez global.

-

Fraqueza nos empréstimos bancários ou condições de crédito mais rígidas.

-

Liquidez permanecendo nos fundos do mercado monetário, em vez de migrar para ativos de risco.

As características do próximo ciclo serão menos definidas por choques especulativos de capital e mais pela integração estrutural do mercado cripto com os mercados globais de capitais.

Com o fluxo de capital institucional, comportamento disciplinado de investimento de risco e mudanças de liquidez impulsionadas por políticas se entrelaçando, 2026 pode se tornar um ponto de virada crucial em que o mercado cripto deixa de oscilar isoladamente para se conectar sistemicamente ao sistema global.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Reflexão profunda: desperdicei oito anos da minha vida na indústria cripto

Nos últimos dias, um artigo intitulado "Desperdicei oito anos da minha vida na indústria cripto" gerou mais de um milhão de leituras e ampla repercussão no Twitter, abordando diretamente a natureza de cassino e a inclinação ao niilismo das criptomoedas. A ChainCatcher agora traduz este texto para promover a troca e discussão entre todos.

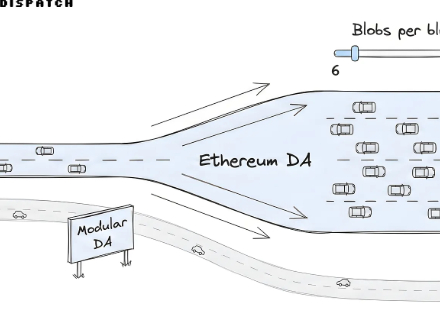

O “amanhecer DA” do Ethereum: como a atualização Fusaka pode tornar Celestia e Avail “desnecessários”?

O artigo explora o conceito de blockchain modular e o processo de aprimoramento de desempenho do Ethereum por meio da atualização Fusaka, além de analisar os desafios das camadas de DA como Celestia e as vantagens do Ethereum. Resumo gerado por Mars AI. Este resumo foi produzido pelo modelo Mars AI, cuja precisão e integridade do conteúdo ainda estão em processo de atualização contínua.

Indicador de 'liveliness' do Bitcoin em alta sugere que o mercado de touro pode continuar, dizem analistas