Do rali à correção

O Bitcoin mostra sinais de exaustão após o rali do FOMC. Detentores de longo prazo realizaram lucros de 3,4 milhões de BTC, enquanto as entradas em ETF diminuíram. Com o mercado à vista e futuros sob pressão, o preço de custo dos detentores de curto prazo em US$ 111 mil é o nível chave a ser mantido, sob risco de uma correção mais profunda.

Trecho

O Bitcoin mostra sinais de exaustão após o rali impulsionado pelo FOMC. Detentores de longo prazo realizaram 3,4M BTC em lucros, enquanto os fluxos de entrada em ETFs desaceleraram. Com o mercado à vista e futuros sob pressão, o custo médio dos detentores de curto prazo em $111k é o nível-chave a ser mantido ou há risco de uma correção mais profunda.

Resumo Executivo

- O Bitcoin entrou em uma fase corretiva após o rali impulsionado pelo FOMC, mostrando sinais da dinâmica “compre o boato, venda o fato”. A estrutura de mercado mais ampla aponta para um enfraquecimento do momentum.

- A retração on-chain permanece moderada em 8%, mas os fluxos de entrada no realized cap de $678B e 3,4M BTC em lucros de detentores de longo prazo destacam a escala sem precedentes da rotação e distribuição de capital.

- Os fluxos de entrada em ETFs, que antes eram um importante absorvedor de oferta, desaceleraram acentuadamente em torno do FOMC, enquanto a distribuição dos detentores de longo prazo acelerou, criando um equilíbrio frágil nos fluxos.

- Os volumes à vista dispararam durante a liquidação, os mercados futuros passaram por forte desalavancagem e clusters de liquidação revelaram vulnerabilidade a oscilações impulsionadas por liquidez em ambos os lados do mercado.

- Os mercados de opções foram reprecificados agressivamente, com o skew disparando e puts em alta demanda, sinalizando uma postura defensiva. Combinado com condições de gamma máxima, o cenário macro sugere um mercado cada vez mais exausto.

Do Rali à Correção

Após o rali impulsionado pelo FOMC que atingiu o pico próximo de $117k, o Bitcoin entrou em uma fase corretiva, ecoando um padrão clássico de “compre o boato, venda o fato”. Nesta edição, nos afastamos das oscilações de curto prazo para avaliar a estrutura de mercado mais ampla, utilizando indicadores on-chain de longo prazo, demanda por ETFs e posicionamento em derivativos para avaliar se este recuo reflete uma consolidação saudável ou os estágios iniciais de uma contração mais profunda.

Análise On-Chain

Volatilidade em Contexto

Com base nisso, a retração atual do ATH de $124k para $113,7k é de apenas 8%, moderada em comparação com a retração de 28% do ciclo ou as quedas de 60% dos ciclos anteriores. Isso está alinhado com a tendência de longo prazo de diminuição da volatilidade, tanto em ciclos macro quanto em fases intra-ciclo, assemelhando-se ao avanço constante de 2015–2017, até agora sem o rali explosivo de estágio final.

Live ChartDuração do Ciclo

Ampliando a visão, sobrepor os últimos quatro ciclos destaca como os retornos máximos diminuíram ao longo do tempo, mesmo que a trajetória atual permaneça alinhada com os dois ciclos anteriores. Supondo que $124k marcou o topo global, este ciclo durou aproximadamente 1.030 dias, muito próximo dos ~1.060 dias dos dois ciclos anteriores.

Live ChartEntradas de Capital Medidas

Além da ação do preço, o uso de capital fornece uma lente mais robusta.

O Realized Cap, que mede o capital acumulado investido para absorver oferta antiga a valores mais altos, subiu em três ondas desde novembro de 2022. Elevando o total para $1,06T, refletindo a escala dos fluxos de entrada que sustentam este ciclo.

Crescimento do Realized Cap

Para contextualizar:

- 2011–2015: $4,2B

- 2015–2018: $85B

- 2018–2022: $383B

- 2022–Presente: $678B

Este ciclo já absorveu $678B em fluxos líquidos, quase 1,8x maior que o ciclo anterior, destacando sua magnitude sem precedentes na rotação de capital.

Live ChartPicos de Realização de Lucros

Outra diferença está na estrutura dos fluxos de entrada. Ao contrário das ondas prolongadas dos ciclos anteriores, este ciclo viu três surtos distintos de vários meses. O Realized Profit/Loss Ratio mostra que cada vez que a realização de lucros excedeu 90% das moedas movimentadas, marcou picos cíclicos. Tendo acabado de se afastar do terceiro desses extremos, as probabilidades favorecem uma fase de resfriamento à frente.

Live ChartDominância de Lucros dos LTHs

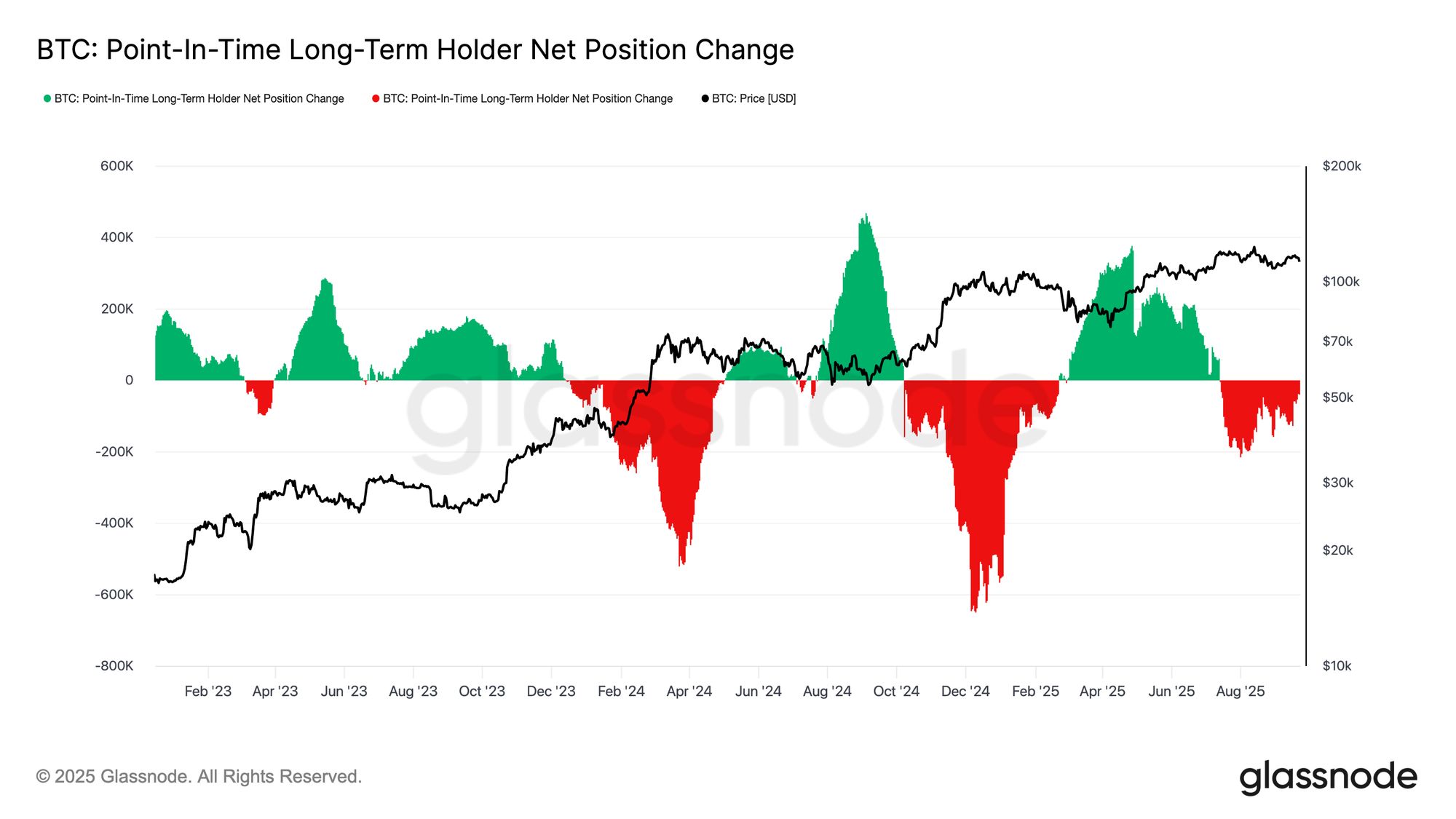

A escala fica ainda mais clara ao focar nos detentores de longo prazo. Esta métrica acompanha os lucros acumulados dos LTHs desde um novo ATH até o pico do ciclo. Historicamente, sua forte distribuição marca os topos. Neste ciclo, os LTHs realizaram 3,4M BTC, já superando ciclos anteriores, destacando tanto a maturidade do grupo quanto a magnitude da rotação de capital.

Live ChartAnálise Off-Chain

Demanda por ETF vs LTHs

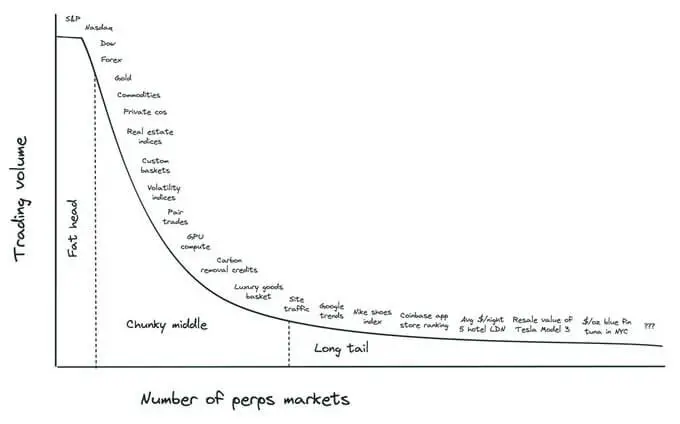

Este ciclo também foi moldado pela disputa entre detentores de longo prazo distribuindo oferta e a demanda institucional via ETFs spot dos EUA e DATs. Com os ETFs como nova força estrutural, o preço agora reflete esse empurra-empurra: a realização de lucros dos LTHs limita o potencial de alta, enquanto os fluxos de entrada em ETFs absorvem a distribuição e sustentam o avanço do ciclo.

Live Chart

Live Chart Equilíbrio Frágil

Os fluxos de entrada em ETFs até agora equilibraram as vendas dos LTHs, mas com pouca margem para erro. Em torno do FOMC, a distribuição dos LTHs disparou para 122k BTC/mês, enquanto os fluxos líquidos dos ETFs (7D-SMA) colapsaram de 2,6k BTC/dia para quase zero. A combinação de pressão de venda crescente e demanda institucional enfraquecida criou um cenário frágil, preparando o terreno para a fraqueza.

Live ChartEstresse no Mercado à Vista

Essa fragilidade foi visível nos mercados à vista. Durante a liquidação pós-FOMC, os volumes dispararam à medida que liquidações forçadas e liquidez reduzida ampliaram o movimento de queda. Fluxos de venda agressivos sobrecarregaram os livros de ordens, acelerando a queda. Embora dolorosa, essa absorção formou uma base temporária logo acima do custo médio dos detentores de curto prazo, próximo de $111,8k.

Live ChartDesalavancagem nos Futuros

Ao mesmo tempo, o open interest dos futuros caiu acentuadamente de $44,8B para $42,7B quando o Bitcoin rompeu abaixo de $113k. Esse evento de desalavancagem eliminou posições compradas alavancadas, ampliando a pressão de baixa. Embora desestabilizador no momento, o ajuste ajudou a eliminar o excesso de alavancagem e restaurar o equilíbrio nos mercados de derivativos.

Live ChartClusters de Liquidação

Os heatmaps de liquidação perpétua trazem mais detalhes. Quando o preço rompeu $114k–$112k, densos clusters de posições compradas alavancadas foram liquidados, provocando liquidações em massa e acelerando a queda. Bolsões de risco permanecem acima de $117k, deixando ambos os lados do mercado vulneráveis a oscilações impulsionadas por liquidez. Sem uma demanda mais forte, a fragilidade nesses níveis aumenta o risco de novos movimentos bruscos.

Live ChartMercado de Opções

Resposta da Volatilidade

Voltando ao mercado de opções, a volatilidade implícita oferece uma visão clara de como os traders navegaram uma semana turbulenta. Dois grandes catalisadores moldaram o cenário: o primeiro corte de juros do ano e o maior evento de liquidação desde 2021. A volatilidade subiu antes do FOMC à medida que a demanda por hedge aumentava, apenas para cair rapidamente após a confirmação do corte, sinalizando que o movimento já estava precificado. No entanto, a forte liquidação dos futuros no domingo à noite reacendeu a demanda por proteção, com a IV de uma semana liderando a recuperação e a força se estendendo por todos os vencimentos.

Live ChartReprecificação do Skew

Após o FOMC, o skew do BTC brevemente se aproximou do equilíbrio, com puts de baixa carregando pouco prêmio sobre calls. Essa calmaria desapareceu rapidamente. Na sexta-feira, o skew de 1 semana disparou de ~1,5% para 17%, uma reprecificação acentuada que também elevou vencimentos mais longos.

Embora o skew seja frequentemente mais reativo do que preditivo, neste caso revelou uma demanda agressiva por puts — seja como proteção contra uma forte queda ou como forma de monetizar a volatilidade. Apenas dois dias depois, o mercado confirmou esse sinal com o maior evento de liquidação desde 2021.

Live ChartFluxos Put/Call

Após a liquidação, a razão de volume put/call tem caído à medida que traders realizam lucros em puts in-the-money e outros migram para calls mais baratas. O skew reforça esse quadro: opções de curto e médio prazo continuam fortemente inclinadas para puts, tornando a proteção de baixa cara em relação à alta. Para participantes com visão construtiva até o final do ano, esse desequilíbrio cria oportunidades — seja acumulando calls a custo relativamente baixo ou financiando-as através da venda de exposição de baixa com prêmio elevado.

Live ChartExcesso de Gamma

O open interest total em opções está próximo das máximas históricas e será liquidado acentuadamente no vencimento da manhã de sexta-feira, antes de se reconstruir em dezembro. Por ora, o mercado está em uma zona de gamma máxima, onde até pequenas oscilações de preço forçam hedge agressivo dos dealers. Os dealers estão posicionados short gamma na baixa e long gamma na alta, uma estrutura que amplifica as quedas e limita os ralis. Essa dinâmica inclina o risco de volatilidade de curto prazo para baixo, reforçando a fragilidade até que o vencimento limpe e o posicionamento seja reiniciado.

Live ChartConclusão

A retração do Bitcoin após o FOMC reflete um padrão clássico de “compre o boato, venda o fato”, mas o cenário mais amplo aponta para crescente exaustão. On-chain, a retração atual de 8% é modesta em comparação com ciclos anteriores, mas ocorre após três grandes ondas de fluxos de capital que elevaram o realized cap em $678B, quase o dobro do ciclo anterior. Detentores de longo prazo já realizaram 3,4M BTC em lucros, destacando a forte distribuição e maturidade do rali.

Ao mesmo tempo, os fluxos de entrada em ETFs que antes absorviam a oferta desaceleraram, criando um equilíbrio frágil. Os volumes à vista dispararam com vendas forçadas, os futuros passaram por forte desalavancagem e os mercados de opções precificaram o risco de baixa com o skew disparando. Juntos, esses sinais sugerem um mercado ficando sem combustível, com oscilações impulsionadas por liquidez dominando.

A menos que a demanda de instituições e detentores volte a se alinhar, o risco de um resfriamento mais profundo permanece alto, destacando uma estrutura macro que cada vez mais se assemelha à exaustão.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Alerta de Desbloqueios Cruciais de Tokens: Grandes Lançamentos de H, XPL e JUP Nesta Semana (22 a 28 de dezembro)

Preço do AAVE cai: venda de US$ 37,6 milhões por uma baleia provoca queda de 10% no mercado