BNB atinge novo recorde e depois recua — Veja por que os traders devem ter cautela

A alta recorde do BNB pode ser enganosa, já que sinais de baixa e taxas de financiamento negativas indicam uma confiança em declínio e uma possível correção em direção a níveis de suporte importantes.

BNB atingiu um novo recorde histórico de $1.375 ontem, impulsionado pela tentativa do mercado mais amplo de se recuperar do forte evento de liquidação do último final de semana.

No entanto, o rali pode estar mostrando sinais de fragilidade. O preço da altcoin caiu cerca de 10% hoje, à medida que o momentum de alta enfraquece, e indicadores on-chain apontam para os ursos ganhando espaço.

BNB Mostra Sinais Iniciais de Fraqueza

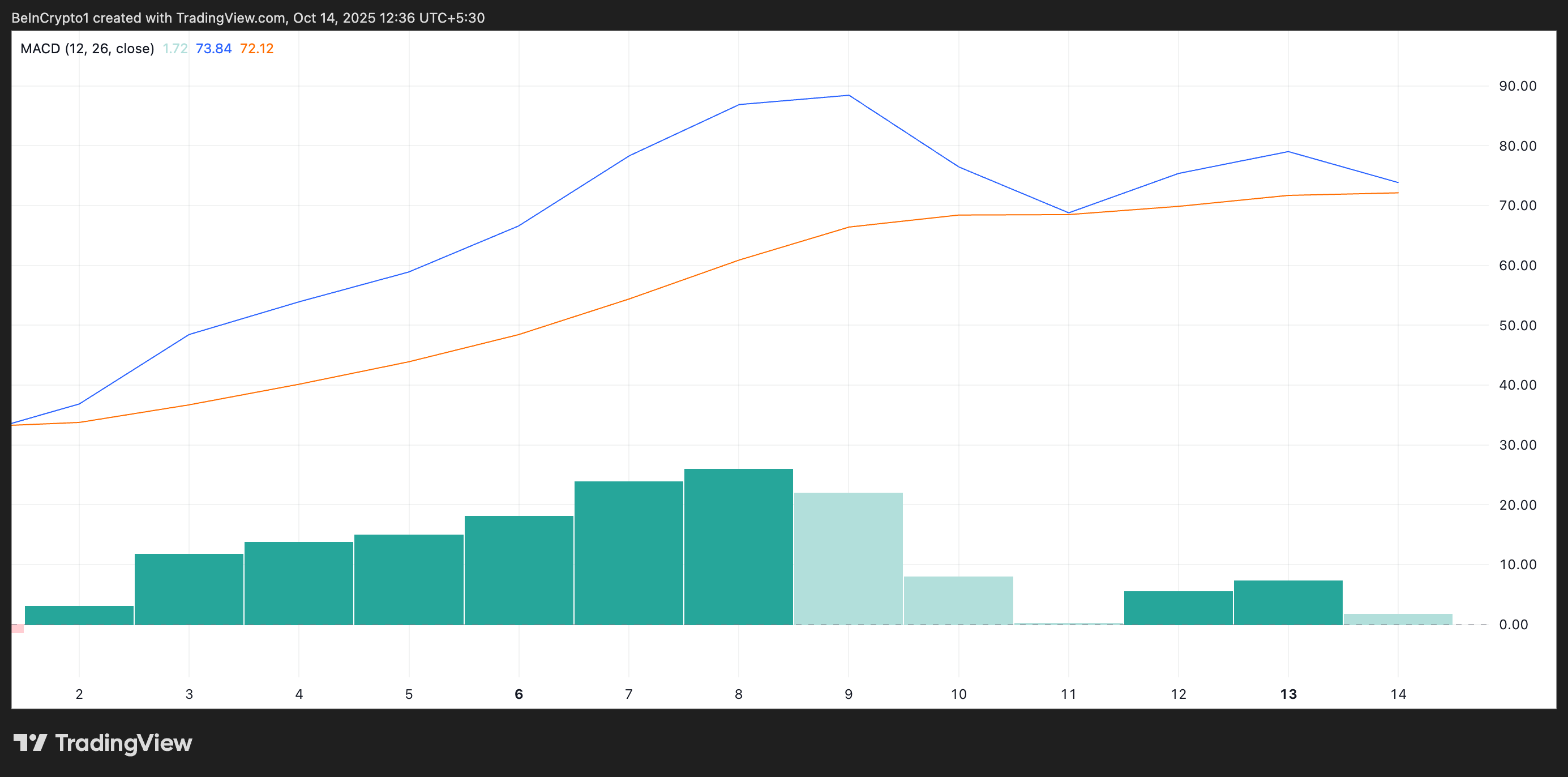

As leituras do gráfico diário BNB/USD mostram que o indicador Moving Average Convergence Divergence (MACD) da moeda está prestes a formar um cruzamento de baixa, sugerindo perdas mais profundas no curto prazo.

Para TA de tokens e atualizações de mercado: Quer mais insights de tokens como este? Inscreva-se no Daily Crypto Newsletter do Editor Harsh Notariya aqui.

BNB Moving Average Convergence Divergence. Fonte: TradingView

BNB Moving Average Convergence Divergence. Fonte: TradingView O indicador MACD identifica tendências e momentum no movimento de preço de um ativo, ajudando traders a identificar potenciais sinais de compra ou venda através dos cruzamentos entre as linhas MACD (azul) e de sinal (laranja).

Um cruzamento de baixa ocorre quando a linha MACD cai abaixo da linha de sinal, indicando um enfraquecimento do momentum de alta e uma possível mudança para um movimento de preço descendente.

No caso da BNB, esse padrão técnico sugere que o recente impulso de alta da moeda pode estar perdendo força, e vendedores de curto prazo podem começar a dominar a atividade do mercado.

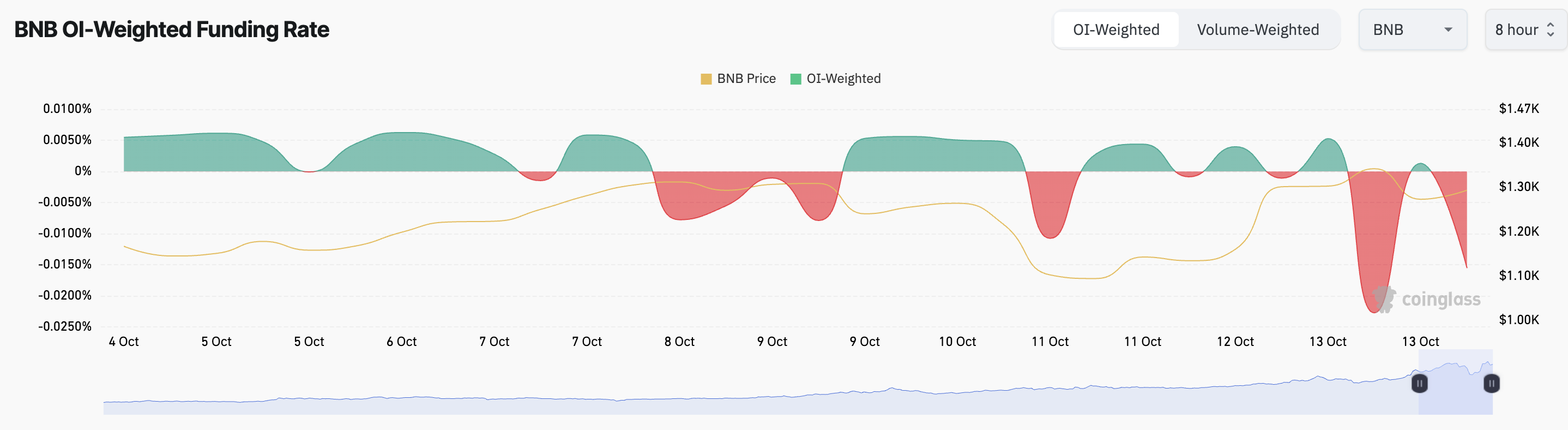

Além disso, a tendência entre os traders de derivativos da BNB não é diferente, como refletido pela sua taxa de financiamento negativa. De acordo com a Coinglass, atualmente está em -0,015% no momento da publicação, indicando baixa confiança entre os traders de que o rali da BNB continuará.

BNB Funding Rate. Fonte: Coinglass

BNB Funding Rate. Fonte: Coinglass As taxas de financiamento são pagamentos periódicos trocados entre posições long e short em contratos futuros perpétuos. Quando a taxa de financiamento é positiva, os detentores de posições long pagam os detentores de posições short, o que ocorre em mercados de alta onde a demanda por longs excede a de shorts.

Por outro lado, uma taxa de financiamento negativa como a da BNB significa que os detentores de posições short pagam os longs, indicando que o sentimento de baixa está ganhando força e os traders estão se protegendo contra uma possível queda de preço.

Isso aponta para um otimismo em declínio entre os participantes do mercado de BNB e aumenta a probabilidade de uma correção de curto prazo.

Rali da BNB Pausa, Mercado Observa Níveis Críticos de Suporte

O sentimento de alta enfraquecido continuará a impactar o desempenho do preço da BNB e a afastá-lo ainda mais de seu pico recente. Se a pressão de venda se intensificar, a altcoin corre o risco de romper o suporte em $1.192 e cair em direção a $1.048.

BNB Price Analysis. Fonte: TradingView

BNB Price Analysis. Fonte: TradingView No entanto, essa perspectiva de baixa será invalidada se uma nova demanda entrar no mercado. Nesse cenário, o preço da BNB pode recuperar seu recorde histórico e tentar alcançar um novo topo.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

O mercado não é movido por pessoas, mas dominado por emoções: como a psicologia do trading determina a direção dos preços

Criptomoedas disparam: grandes desbloqueios impactam a dinâmica de mercado no curto prazo

O mercado cripto antecipa desbloqueios em grande escala, ultrapassando US$ 309 milhões em valor total de mercado. Desbloqueios significativos do tipo "cliff" envolvem ZK e ZRO, impactando a dinâmica do mercado. RAIN, SOL, TRUMP e WLD destacam desbloqueios lineares notáveis no mesmo período.

Bitcoin estável, mas frágil antes da decisão do BoJ