Buraco negro financeiro: stablecoins estão engolindo os bancos

As stablecoins assumem o papel de “bancos estreitos” ao absorver liquidez e estão silenciosamente remodelando a estrutura do sistema financeiro global.

Título original: Stablecoins, Narrow Banking, and the Liquidity Blackhole

Autor original: @0x_Arcana

Tradução: Peggy, BlockBeats

Nota do editor: No processo de digitalização gradual do sistema financeiro global, as stablecoins estão silenciosamente se tornando uma força impossível de ser ignorada. Elas não pertencem aos bancos, nem aos fundos do mercado monetário, tampouco aos sistemas tradicionais de pagamento, mas estão remodelando o caminho de circulação do dólar, desafiando o mecanismo de transmissão da política monetária e desencadeando uma profunda discussão sobre a “ordem financeira”.

Este artigo aborda a evolução histórica do “narrow banking”, analisando profundamente como as stablecoins replicam esse modelo on-chain e, por meio do “efeito buraco negro de liquidez”, impactam o mercado de títulos do Tesouro dos EUA e a liquidez financeira global. Em um contexto onde a regulamentação política ainda não está totalmente definida, a expansão não cíclica das stablecoins, o risco sistêmico e o impacto macroeconômico estão se tornando novos temas inescapáveis para o setor financeiro.

A seguir, o texto original:

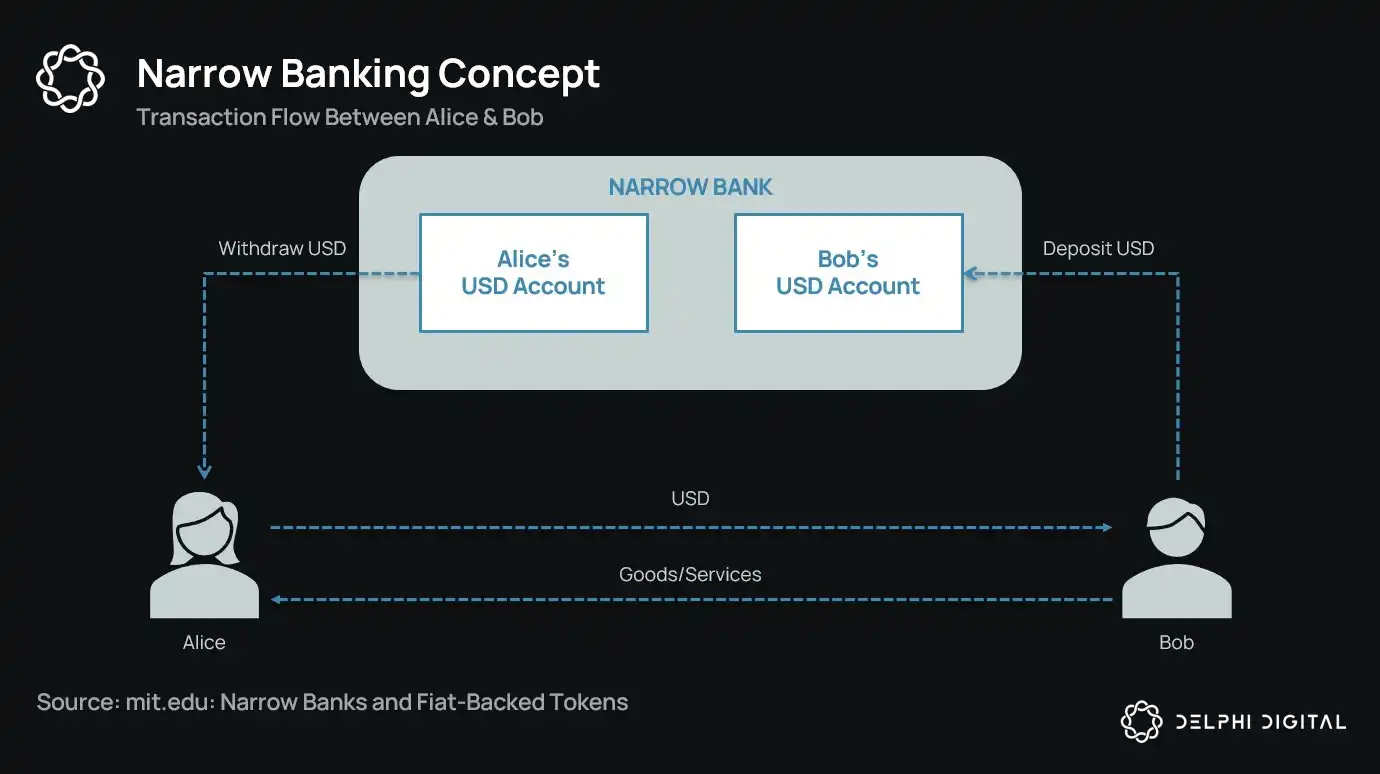

Stablecoins ressuscitam o “narrow banking”

Há mais de um século, reformadores monetários vêm propondo várias ideias de “narrow banking”: instituições financeiras que emitem moeda, mas não oferecem crédito. Desde o Chicago Plan da década de 1930 até a proposta moderna do The Narrow Bank (TNB), o conceito central é exigir que os emissores de moeda mantenham apenas ativos seguros e altamente líquidos (como títulos do governo), para evitar corridas bancárias e riscos sistêmicos.

No entanto, os reguladores sempre rejeitaram a implementação do narrow banking.

Por quê? Porque, embora teoricamente seguro, o narrow banking perturba o núcleo do sistema bancário moderno — o mecanismo de criação de crédito. Ele retira depósitos dos bancos comerciais, acumula colaterais sem risco e rompe a ligação entre passivos de curto prazo e empréstimos produtivos.

Irônicamente, a indústria cripto agora “ressuscitou” o modelo de narrow banking na forma de stablecoins lastreadas em moeda fiduciária. O comportamento das stablecoins é quase idêntico ao dos passivos de narrow banks: possuem colateral suficiente, são resgatáveis instantaneamente e são majoritariamente lastreadas por títulos do Tesouro dos EUA.

Após a sucessão de falências bancárias durante a Grande Depressão, economistas da Escola de Chicago propuseram uma ideia: separar completamente a criação de moeda do risco de crédito. Segundo o “Chicago Plan” de 1933, os bancos deveriam manter 100% de reservas para depósitos à vista; empréstimos só poderiam ser feitos a partir de depósitos a prazo ou capital próprio, e não dos depósitos destinados a pagamentos.

O objetivo inicial era eliminar corridas bancárias e reduzir a instabilidade do sistema financeiro. Afinal, se os bancos não podem emprestar depósitos, não faliriam devido ao descompasso de liquidez.

Nos últimos anos, esse conceito ressurgiu sob a forma de “narrow banking”. O narrow bank aceita depósitos, mas só investe em títulos do governo seguros e de curto prazo, como T-bills ou reservas no Federal Reserve. Um exemplo recente é o The Narrow Bank (TNB), que em 2018 solicitou acesso ao pagamento de juros sobre reservas excedentes (IOER) do Fed, mas foi rejeitado. O Fed temia que o TNB se tornasse um substituto de depósitos sem risco e de alto rendimento, “enfraquecendo o mecanismo de transmissão da política monetária”.

O verdadeiro receio dos reguladores é: se o narrow banking for bem-sucedido, pode enfraquecer o sistema bancário comercial, retirando depósitos dos bancos tradicionais e acumulando colaterais seguros. Essencialmente, o narrow bank cria instrumentos semelhantes a moeda, mas sem apoiar a função de intermediação de crédito.

Minha visão “conspiratória” pessoal é: o sistema bancário moderno é, em essência, uma ilusão alavancada, cuja premissa de funcionamento é que ninguém tente “encontrar a saída”. O narrow banking ameaça exatamente esse modelo. Mas, pensando bem, isso nem é tão conspiratório — apenas revela a fragilidade do sistema atual.

O banco central não imprime dinheiro diretamente, mas regula indiretamente por meio dos bancos comerciais: incentiva ou restringe empréstimos, oferece suporte em crises e mantém a liquidez da dívida soberana injetando reservas. Em troca, os bancos comerciais recebem liquidez a custo zero, tolerância regulatória e a promessa implícita de resgate em momentos de crise. Nessa estrutura, os bancos comerciais tradicionais não são participantes neutros do mercado, mas instrumentos de intervenção estatal na economia.

Agora, imagine um banco dizendo: “Não queremos alavancagem, só queremos fornecer aos usuários uma moeda segura, lastreada 1:1 por títulos do Tesouro ou reservas do Fed.” Isso tornaria o modelo de banco de reservas fracionárias obsoleto, ameaçando diretamente o sistema atual.

A recusa do Fed ao pedido de conta principal do TNB reflete exatamente essa ameaça. O problema não é que o TNB possa falhar, mas que ele realmente possa ter sucesso. Se as pessoas puderem obter uma moeda sempre líquida, sem risco de crédito e ainda remunerada, por que manteriam dinheiro em bancos tradicionais?

É aí que entram as stablecoins.

As stablecoins lastreadas em moeda fiduciária praticamente replicam o modelo de narrow banking: emitem passivos digitais conversíveis em dólares, totalmente lastreados por reservas seguras e líquidas off-chain. Assim como os narrow banks, os emissores de stablecoins não utilizam as reservas para empréstimos. Embora emissores como Tether atualmente não paguem juros aos usuários, isso foge ao escopo deste artigo. O foco aqui é o papel das stablecoins na estrutura monetária moderna.

Os ativos são livres de risco, os passivos podem ser resgatados instantaneamente, possuem as características de moeda ao valor nominal; não há criação de crédito, nem descompasso de prazos, nem alavancagem.

E, embora o narrow banking tenha sido “sufocado” pelos reguladores ainda na fase inicial, as stablecoins não sofreram restrições semelhantes. Muitos emissores de stablecoins operam fora do sistema bancário tradicional, especialmente em países com alta inflação e mercados emergentes, onde a demanda por stablecoins continua crescendo — regiões que geralmente têm dificuldade de acessar serviços bancários em dólares.

Nessa perspectiva, as stablecoins já evoluíram para uma espécie de “Eurodólar nativo digital”, circulando fora do sistema bancário dos EUA.

Mas isso levanta uma questão crucial: quando as stablecoins absorvem uma quantidade suficiente de títulos do Tesouro dos EUA, qual será o impacto sobre a liquidez sistêmica?

Hipótese do Buraco Negro de Liquidez (Liquidity Blackhole Thesis)

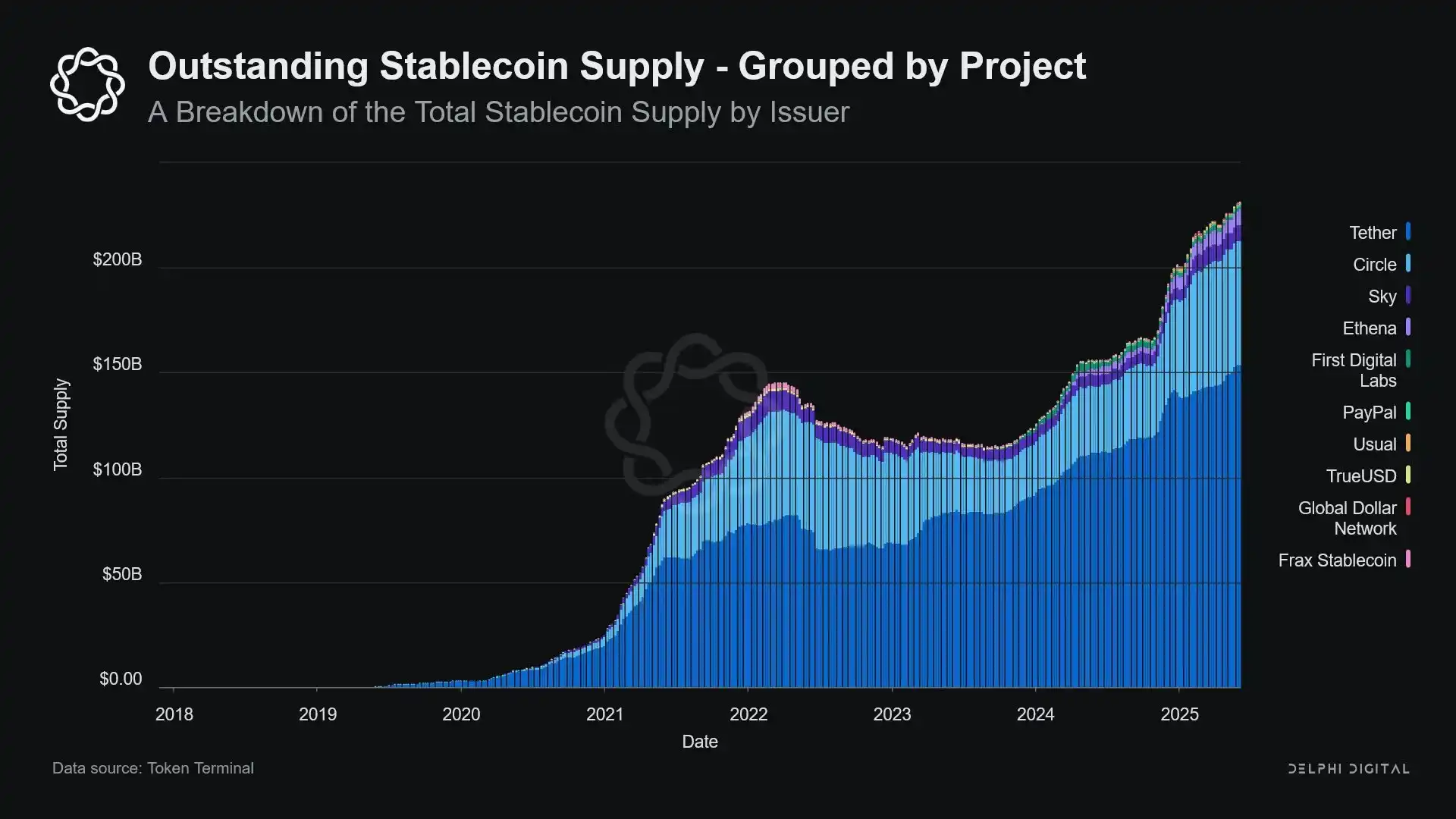

À medida que as stablecoins crescem em escala, elas se assemelham cada vez mais a “ilhas” globais de liquidez: absorvem influxos de dólares enquanto trancam colaterais seguros em um ciclo fechado, incapaz de retornar ao circuito financeiro tradicional.

Isso pode levar ao surgimento de um “buraco negro de liquidez” no mercado de títulos do Tesouro dos EUA — ou seja, uma grande quantidade de títulos é absorvida pelo sistema das stablecoins, mas não circula no mercado interbancário tradicional, afetando o fornecimento geral de liquidez do sistema financeiro.

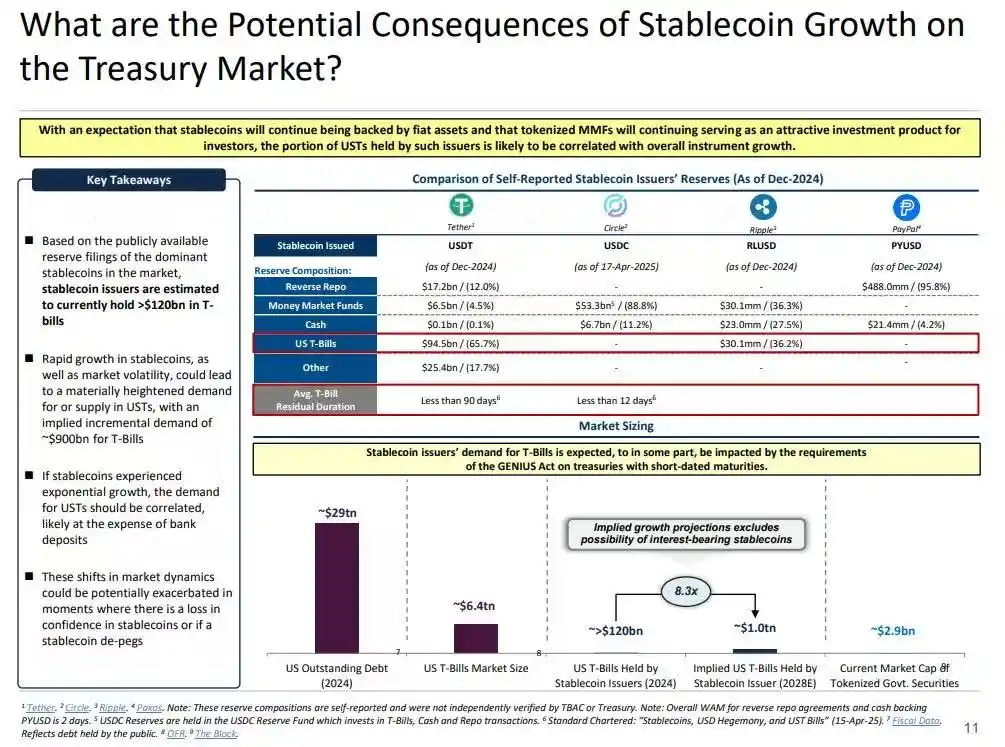

Os emissores de stablecoins são compradores líquidos de longo prazo de títulos do Tesouro dos EUA de curto prazo. Para cada dólar emitido em stablecoin, deve haver um ativo de valor equivalente no balanço — normalmente T-bills ou posições de recompra reversa. Mas, ao contrário dos bancos tradicionais, os emissores de stablecoins não vendem esses títulos para emprestar ou migrar para ativos de risco.

Enquanto as stablecoins estiverem em circulação, suas reservas devem ser mantidas. O resgate só ocorre quando o usuário sai do sistema de stablecoins, o que é raro, pois usuários on-chain geralmente apenas trocam entre diferentes tokens ou usam stablecoins como equivalentes de caixa de longo prazo.

Isso faz dos emissores de stablecoins um “buraco negro” unidirecional de liquidez: eles absorvem títulos do Tesouro, mas raramente os liberam. Quando esses títulos ficam trancados em contas de reserva, saem do ciclo tradicional de colaterais — não podem ser re-hipotecados, nem usados no mercado de recompra, sendo efetivamente removidos do sistema de circulação monetária.

Isso gera um “efeito de esterilização monetária”. Assim como o quantitative tightening (QT) do Fed restringe a liquidez ao remover colaterais de alta qualidade, as stablecoins fazem o mesmo — mas sem qualquer coordenação política ou objetivo macroeconômico.

Ainda mais destrutivo é o conceito de “QT sombra” (Shadow QT) e o ciclo de feedback contínuo. Ele não é cíclico, não se ajusta às condições macroeconômicas, mas cresce conforme aumenta a demanda por stablecoins. Além disso, como muitas reservas de stablecoins estão custodiadas fora dos EUA, em jurisdições offshore com baixa transparência, a visibilidade regulatória e a dificuldade de coordenação aumentam.

Pior ainda, esse mecanismo pode se tornar pró-cíclico em certas situações. Quando o sentimento de aversão ao risco aumenta no mercado, a demanda por dólares on-chain geralmente sobe, impulsionando a emissão de stablecoins e retirando ainda mais títulos do Tesouro do mercado — justamente quando o mercado mais precisa de liquidez, o efeito buraco negro se intensifica.

Embora, em comparação com o QT do Fed, o volume das stablecoins ainda seja muito menor, o mecanismo é altamente semelhante e o impacto macroeconômico é praticamente o mesmo: menos títulos do Tesouro circulando no mercado; liquidez mais apertada; pressão marginal de alta nas taxas de juros.

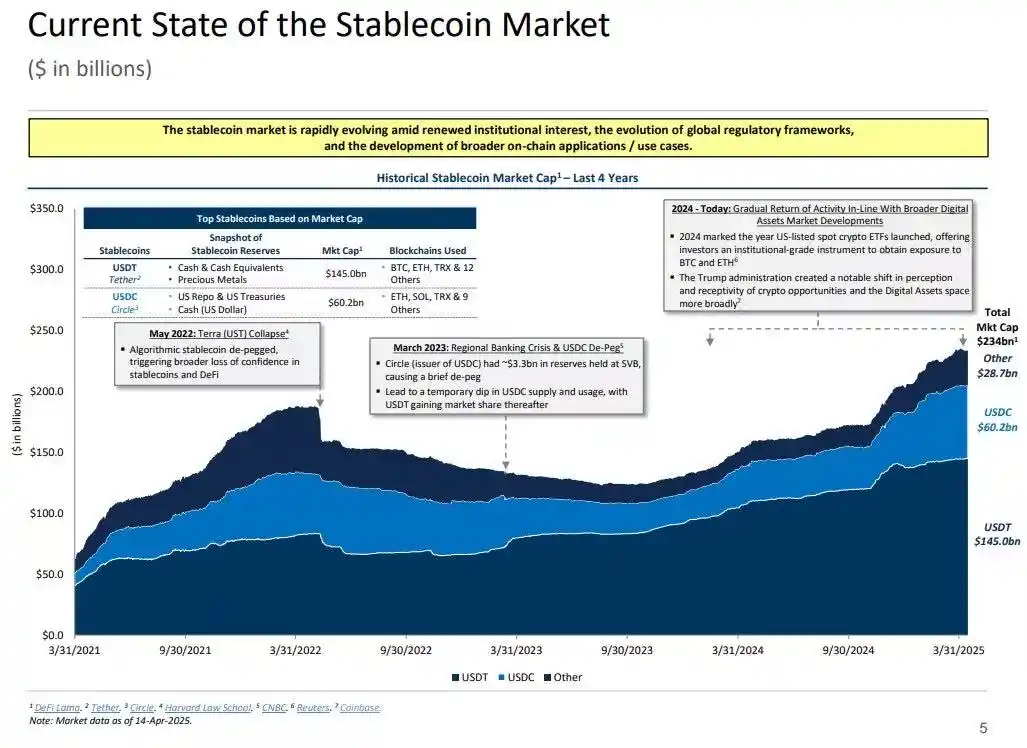

E essa tendência de crescimento não desacelerou, pelo contrário, acelerou significativamente nos últimos anos.

Tensões políticas e risco sistêmico

As stablecoins ocupam um ponto de interseção único: não são bancos, nem fundos do mercado monetário, tampouco provedores tradicionais de serviços de pagamento. Essa ambiguidade estrutural cria uma tensão para os formuladores de políticas: pequenas demais para serem reguladas como risco sistêmico; importantes demais para serem simplesmente proibidas; úteis demais, mas perigosas demais para se desenvolverem livremente sem regulação.

Uma função-chave dos bancos tradicionais é transmitir a política monetária para a economia real. Quando o Fed aumenta os juros, o crédito bancário se contrai, as taxas de depósito mudam, as condições de crédito se alteram. Mas os emissores de stablecoins não emprestam, portanto não transmitem as mudanças de juros para o mercado de crédito mais amplo. Pelo contrário, absorvem títulos do Tesouro de alto rendimento, não oferecem crédito ou produtos de investimento, e muitas stablecoins nem sequer pagam juros aos detentores.

A recusa do Fed ao acesso do The Narrow Bank (TNB) à conta principal não foi por risco de crédito, mas por receio de desintermediação financeira. O Fed teme que, se um banco sem risco oferecer contas remuneradas lastreadas em reservas, grandes volumes de fundos possam sair dos bancos comerciais, potencialmente prejudicando o sistema bancário, comprimindo o espaço de crédito e concentrando o poder monetário em um “cofre esterilizador de liquidez”.

O risco sistêmico trazido pelas stablecoins é semelhante — mas, desta vez, elas nem precisam da aprovação do Fed.

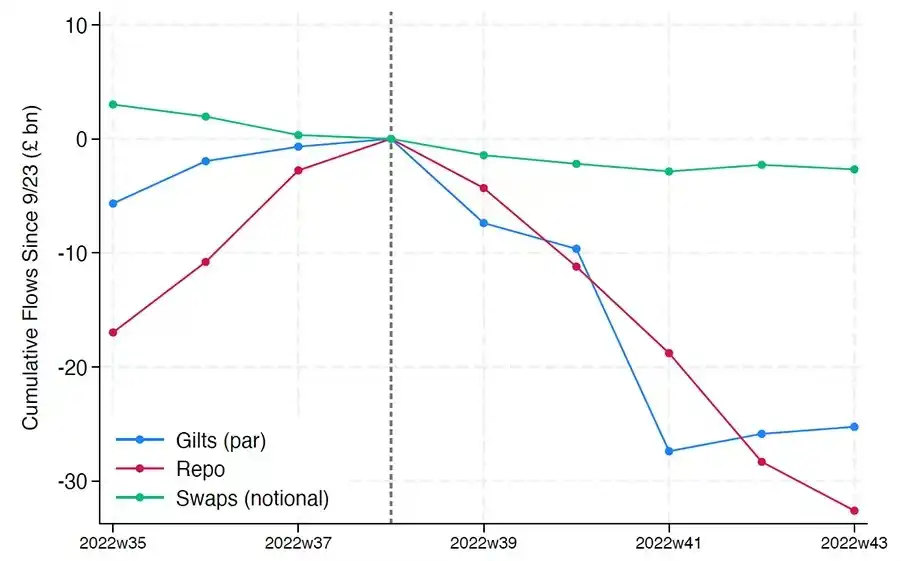

Além disso, a desintermediação financeira não é o único risco. Mesmo que as stablecoins não ofereçam rendimento, ainda existe o “risco de corrida”: caso o mercado perca confiança na qualidade das reservas ou na postura regulatória, pode haver uma onda de resgates em massa. Nessa situação, os emissores podem ser forçados a vender títulos do Tesouro sob pressão de mercado, semelhante à crise dos fundos do mercado monetário em 2008 ou à crise LDI do Reino Unido em 2022.

Diferentemente dos bancos, os emissores de stablecoins não têm “emprestador de última instância”. Sua natureza de shadow banking permite que cresçam rapidamente até se tornarem sistêmicos, mas também podem colapsar com igual rapidez.

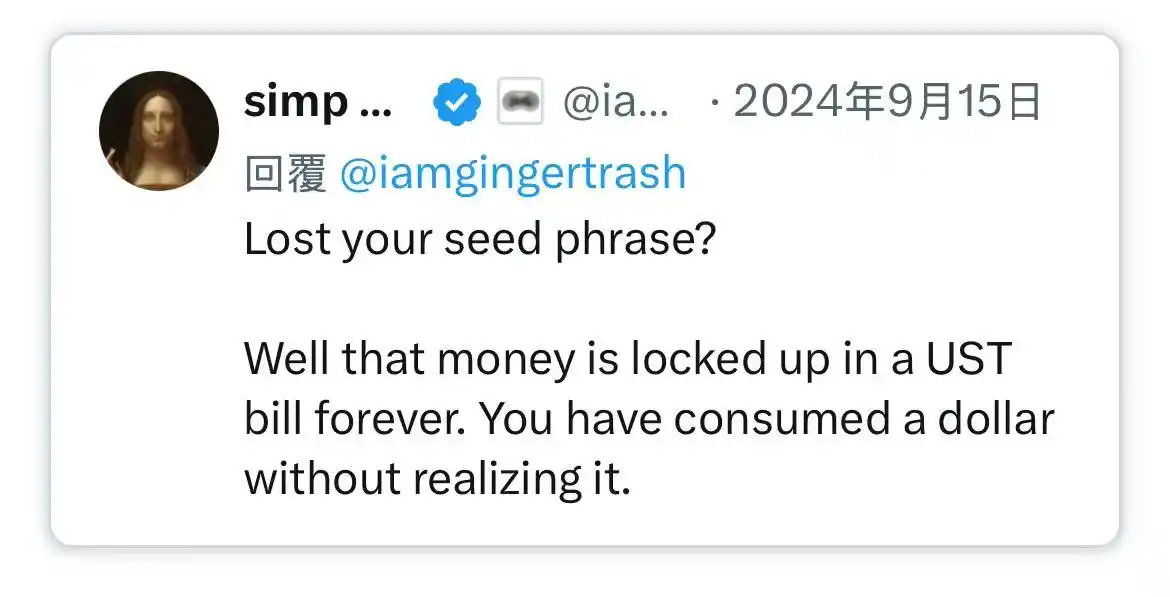

No entanto, assim como no bitcoin, existe uma pequena parcela de “frases-semente perdidas”. No contexto das stablecoins, isso significa que parte dos fundos ficará permanentemente bloqueada em títulos do Tesouro dos EUA, sem possibilidade de resgate, tornando-se de fato um buraco negro de liquidez.

A emissão de stablecoins começou como um produto financeiro marginal em exchanges cripto, mas hoje já é o principal canal de liquidez do dólar, permeando exchanges, protocolos DeFi e até remessas internacionais e pagamentos comerciais globais. As stablecoins não são mais infraestrutura marginal; estão se tornando gradualmente a arquitetura subjacente para transações em dólar fora do sistema bancário.

Seu crescimento está “esterilizando” colaterais, trancando ativos seguros em reservas frias. É uma forma de contração de balanço fora do controle dos bancos centrais — um “quantitative tightening ambiental”.

E, enquanto os formuladores de políticas e o sistema bancário tradicional ainda lutam para manter a ordem antiga, as stablecoins já começaram silenciosamente a remodelá-la.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Deutsche Digital Assets e Safello lançam ETP de Bittensor em staking

PancakeSwap faz parceria com Ondo para integrar ativos do mundo real (RWAs) na BNB Chain

Ethereum Foundation lança portal institucional para impulsionar a adoção empresarial

Injective (INJ) conclui sua primeira recompra comunitária no valor de US$ 32 milhões