As consequências do roubo da Balancer ainda não terminaram: a desvinculação do xUSD da Stream pode afetar quais dos seus ativos?

Chainfeeds Introdução:

O mercado não está bem, desejo que você fique seguro.

Fonte do artigo:

Autor do artigo:

TechFlow

Opinião:

TechFlow: Para entender o descolamento do xUSD e quais ativos estão envolvidos, é preciso primeiro esclarecer por que a situação se espalhou do Balancer para o Stream Finance. O estopim do evento foi o roubo de mais de 100 milhões de dólares do veterano protocolo DeFi Balancer, o que gerou pânico em todo o mercado. Embora Stream e Balancer não tenham relação direta, com a disseminação do sentimento negativo, muitos usuários começaram a sacar fundos de vários protocolos, tornando o Stream uma vítima da "corrida bancária". O Stream é, essencialmente, um protocolo de alavancagem cíclica em busca de altos rendimentos: após o depósito dos fundos pelos usuários, o protocolo utiliza esse dinheiro como garantia para empréstimos, e os fundos emprestados são novamente usados como garantia para novos empréstimos, repetidamente. Assim, um ativo original de 100 milhões pode ser ampliado para 300 milhões ou até mais. Segundo dados oficiais, o Stream usou 160 milhões em depósitos para alavancar cerca de 520 milhões em ativos, com uma alavancagem superior a 3 vezes. Em um mercado estável, esse modelo realmente pode gerar retornos impressionantes, atraindo muitos usuários. No entanto, quando ocorre pânico no mercado e os usuários começam a sacar fundos em massa, os problemas aparecem — o dinheiro do Stream não está sob seu controle direto, mas sim comprometido em várias camadas de garantias e empréstimos. Para atender aos pedidos de saque, é necessário desfazer posições camada por camada, quitar dívidas e resgatar garantias, um processo complexo, demorado e dependente da liquidez do mercado. E foi justamente nesse momento crítico que o Stream anunciou que um gestor de fundos externo relatou o desaparecimento de cerca de 93 milhões de dólares em ativos. Usuários já assustados perderam a confiança instantaneamente, o xUSD foi vendido em massa, caindo de 1 dólar para cerca de 0,27. Isso não é um problema técnico, mas sim uma perda de confiança que levou ao descolamento. O descolamento do xUSD não é apenas uma crise do Stream, mas pode desencadear um risco sistêmico ainda maior. Dados on-chain mostram que cerca de 285 milhões de dólares em empréstimos estão garantidos por ativos emitidos pelo Stream, como xUSD, xBTC, xETH, entre outros. Se esses colaterais perderem todo o valor, esses créditos podres podem se espalhar por várias plataformas de empréstimo. Simplificando, o xUSD é um "vale eu te devo dólares", que normalmente pode ser usado como garantia para empréstimos, mas quando o xUSD cai de $1 para $0,3, seus 1 milhão em garantia valem apenas 300 mil, mas você já pegou emprestado 500 mil, restando um prejuízo de 200 mil para o sistema. O problema se agrava porque muitos protocolos de empréstimo usam oráculos hardcoded para avaliar o valor das garantias, ou seja, mesmo que o preço de mercado já tenha despencado, o sistema ainda considera o xUSD como valendo 1 dólar, impedindo a liquidação do risco a tempo e criando uma bomba-relógio. Segundo análises on-chain, o maior prejudicado é o TelosC, com exposição de até 123,6 milhões de dólares, envolvendo vários mercados de empréstimo na mainnet Ethereum e na Plasma chain; se o xUSD for a zero, esses investidores sofrerão enormes perdas. O segundo maior ponto de risco é a stablecoin descentralizada deUSD da Elixir, que emprestou 68 milhões de dólares ao Stream, representando 65% das reservas do deUSD. Embora a Elixir afirme ter "direito de resgate 1:1", o Stream declarou que não pode pagar até que a investigação legal seja concluída, o que significa que a maior parte dos ativos está congelada. Outros gestores de fundos também foram afetados, como MEV Capital, Varlamore, Re7 Labs, entre outros, que mantêm grandes quantidades de xUSD ou exposição relacionada em diferentes blockchains. O problema não é um único protocolo hackeado, mas sim o risco explosivo a montante, com protocolos a jusante sofrendo passivamente, cadeias de fundos interligadas, e uma ruptura pode causar colapsos em cadeia. Para entender a essência dessa crise, pode-se comparar com a crise do subprime de 2008: aparentemente, o problema era a falha dos ativos colaterais, mas, na essência, era a combinação de alavancagem excessiva e risco sistêmico. O Stream ampliou 160 milhões para 520 milhões, o que parece um TVL alto, mas na verdade é o mesmo dinheiro circulando repetidamente entre diferentes protocolos, criando uma falsa impressão de TVL elevado. Quando o mercado piora, toda a alavancagem se volta contra si mesma. O caminho da crise do subprime foi: inadimplência de hipotecas → colapso dos CDOs → falência de instituições financeiras → crise global; já o caminho on-chain desta vez é: Balancer hackeado → pânico no mercado → corrida bancária no Stream → descolamento do xUSD → colaterais a zero → explosão de créditos podres nos protocolos de empréstimo. No mundo DeFi, sem regulação e sem seguro, não há emprestador de última instância, apenas a liquidação natural do capital. Protocolos de empréstimo dependem fortemente da confiança, e quando ela se rompe, a velocidade da corrida bancária supera a do sistema financeiro tradicional. O mais perigoso é que muitos riscos são invisíveis antecipadamente, e os usuários nem sabem quantas camadas de sobreposição suas garantias possuem. O problema do Stream não foi um ataque hacker, mas sim que o próprio modelo revelou uma fraqueza fatal em uma crise de liquidez — altos retornos dependem de alta alavancagem, e alta alavancagem diante de um cisne negro pode levar a perdas totais instantâneas. Nos próximos dias, é provável que vejamos mais protocolos anunciando perdas devido à insuficiência de garantias, impossibilidade de resgate de fundos ou falha na liquidação. O ambiente de mercado atual não é bom, nem tolerante. Espero que, ao buscar retornos, você não ignore os riscos: no mundo descentralizado, não há regulação, não há seguro, não há banco central para salvar, sua última linha de defesa é você mesmo. Que você consiga passar em segurança pelo olho do furacão.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

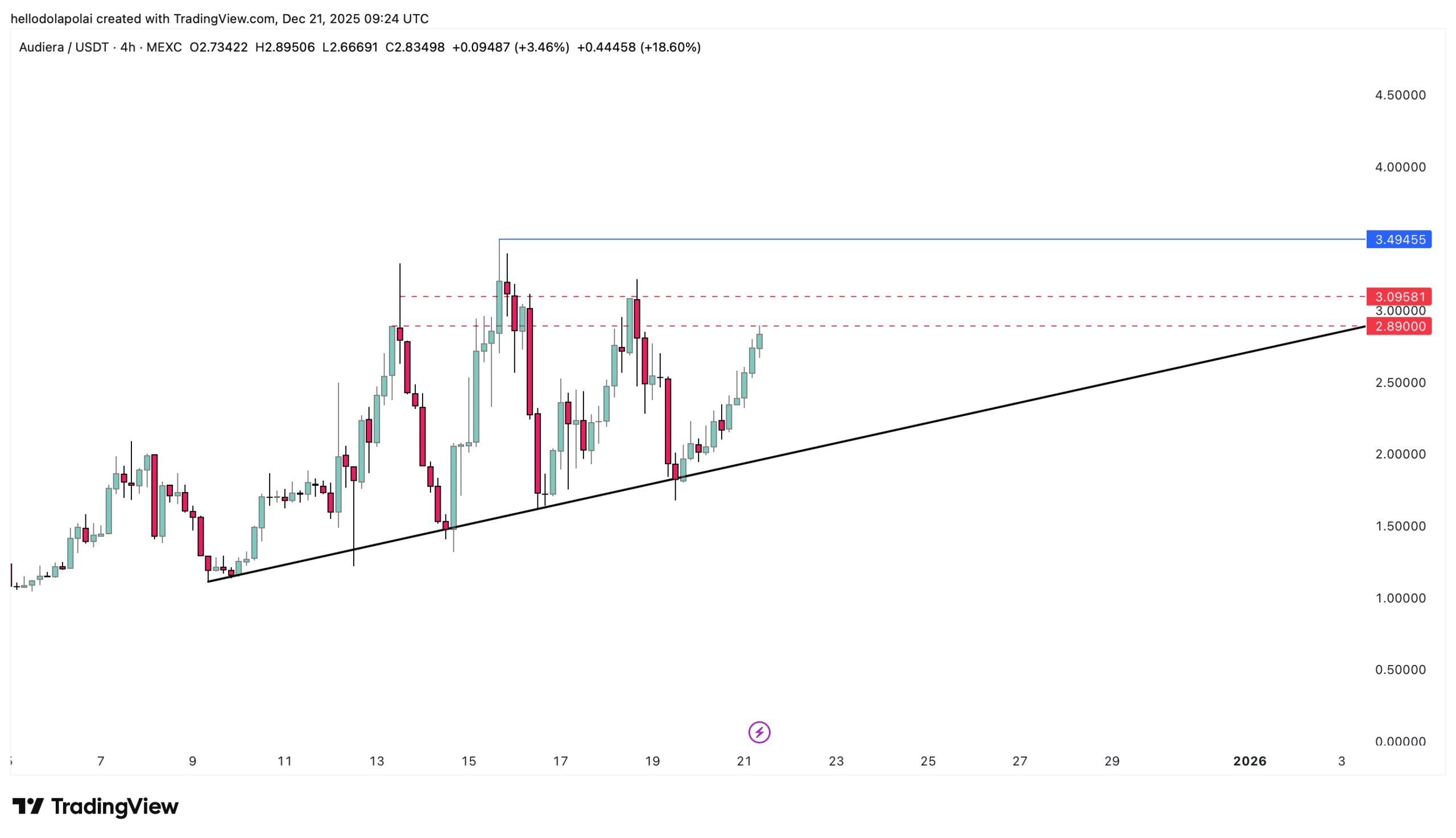

BEAT esquenta, sobe 30%! Um nível chave está diante do ATH da Audiera

Populares

MaisBitget Relatório Diário (22 de dezembro)|Câmara dos Deputados dos EUA planeja criar porto seguro fiscal para stablecoins e staking de ativos cripto; esta semana, tokens como H, XPL e SOON terão grandes desbloqueios; Índice de Força Relativa (RSI) do BTC se aproxima do menor nível em 3 anos

Bitget Relatório Matinal de Ações dos EUA|Fed sugere pausa na política; Ackman propõe plano de IPO para SpaceX; Índices de ações dos EUA se recuperam coletivamente (22 de dezembro de 2025)