O DeFi tem um potencial de risco de 8 bilhões de dólares, mas até agora só explodiu 100 milhões

Chainfeeds Guia de Leitura:

Você realmente entende de onde vêm os rendimentos do DeFi? Se você não entende, então você é o próprio rendimento.

Fonte do artigo:

Autor do artigo:

BlockBeats

Opinião:

BlockBeats: O gestor de fundos, uma figura que já foi confiável e depois desmistificada no mercado de ações, carregou os sonhos de riqueza de inúmeros investidores de varejo durante os tempos áureos do mercado A-share. No início, todos idolatravam gestores de fundos formados em universidades renomadas e com currículos brilhantes, acreditando que fundos eram uma opção menos arriscada e mais profissional do que investir diretamente em ações. No entanto, quando o mercado caiu, os investidores perceberam que o chamado "profissionalismo" não podia combater riscos sistêmicos. Pior ainda, eles recebiam taxas de administração e participação nos lucros: quando ganhavam, era mérito deles; quando perdiam, o prejuízo era dos investidores. Agora, quando o papel de "gestor de fundos" retorna à blockchain sob o novo nome de "Curator" (gestor externo), a situação se torna ainda mais perigosa. Eles não precisam passar por nenhum exame de qualificação, não precisam de aprovação de órgãos reguladores e nem mesmo precisam revelar sua identidade real. Basta criar um "cofre" em um protocolo DeFi, usar uma taxa de rendimento anualizada absurdamente alta como isca e bilhões de dólares em fundos fluem para dentro. E para onde vai esse dinheiro, como é utilizado, os investidores não fazem ideia. Em 3 de novembro de 2025, quando a Stream Finance anunciou repentinamente a suspensão de todos os depósitos e saques, uma tempestade varreu o mundo DeFi. No dia seguinte, a equipe oficial divulgou um comunicado: um gestor de fundos externo sofreu uma liquidação durante a forte volatilidade do mercado em 11 de outubro, causando uma perda de cerca de 93 milhões de dólares em ativos do fundo. O preço da stablecoin interna da Stream, xUSD, despencou, caindo de 1 dólar para o mínimo de 0,43 dólar em poucas horas. Essa tempestade não veio sem sinais. Já 172 dias antes, o desenvolvedor core da Yearn, Schlag, havia alertado a equipe da Stream. No olho do furacão, ele foi direto: "Basta uma conversa com eles e cinco minutos olhando o Debank deles para perceber que isso vai acabar mal." A Stream Finance é, essencialmente, um protocolo DeFi de agregação de rendimentos, permitindo que usuários depositem fundos em cofres gerenciados por chamados Curators para obter rendimentos. O protocolo afirma diversificar os fundos em várias estratégias on-chain e off-chain para gerar lucros. Este colapso foi causado por dois motivos principais: primeiro, um Curator externo utilizou fundos dos usuários para operações off-chain não transparentes, tendo sua posição liquidada em 11 de outubro. Segundo, analistas on-chain descobriram que a Stream Finance também utilizava empréstimos recursivos com deUSD do protocolo Elixir, alavancando múltiplas vezes com pouco capital real. Esse modelo de "um pé empurrando o outro para cima", embora não tenha sido a causa direta do prejuízo, aumentou enormemente o risco sistêmico do protocolo e plantou a semente para colapsos em cadeia subsequentes. Esses dois problemas juntos causaram uma reação em cadeia catastrófica: 160 milhões de dólares dos usuários foram congelados, todo o ecossistema enfrentou um risco sistêmico de 285 milhões de dólares, o protocolo Euler gerou 137 milhões de dólares em dívidas incobráveis, e 65% do deUSD da Elixir era lastreado por ativos da Stream, deixando 68 milhões de dólares à beira do colapso. Para entender a raiz dessa crise, precisamos voltar ao início do DeFi. Protocolos DeFi tradicionais como Aave e Compound têm como principal atrativo o "Code is law" (o código é a lei). Cada depósito e empréstimo segue regras imutáveis escritas em contratos inteligentes, de forma pública e transparente. Os usuários depositam fundos em um grande pool público, e os tomadores de empréstimo precisam fornecer garantias em excesso para poderem tomar fundos emprestados. No entanto, neste ciclo, uma nova geração de protocolos DeFi, representada por Morpho e Euler, buscando maiores rendimentos, implementou um novo modelo de gestão de fundos. Eles consideram o modelo de pool público da Aave ineficiente, pois muitos fundos ficam ociosos e não maximizam os rendimentos. Assim, introduziram o modelo Curator. Os usuários não depositam mais dinheiro em um pool único, mas escolhem cofres gerenciados por Curators. O usuário deposita no cofre, e o Curator tem total autonomia para investir e gerar rendimentos com esses fundos. Esse modelo se expandiu rapidamente. Até o momento, apenas Morpho e Euler já acumulam um valor total bloqueado superior a 8 bilhões de dólares, o que significa que mais de 8 bilhões de dólares em dinheiro real estão sob gestão de inúmeros Curators de diferentes origens. Esse modelo, na essência, replica o risco central do P2P: os usuários não conseguem saber para onde vai o dinheiro, nem avaliar a real capacidade, estratégia de risco ou capacidade de pagamento do Curator. A chamada descentralização só ocorre no momento do depósito e saque; a operação real dos fundos e a gestão de risco ficam totalmente centralizadas nas mãos do Curator. O protocolo fornece apenas a infraestrutura, enquanto o verdadeiro negócio bancário é decidido pelo Curator. Pior ainda, o lucro do Curator depende de taxas de administração e participação nos lucros. Para buscar APYs mais altos, eles tendem a usar estratégias alavancadas de alto risco: se ganham dinheiro, recebem comissão; se perdem, o prejuízo é do usuário.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

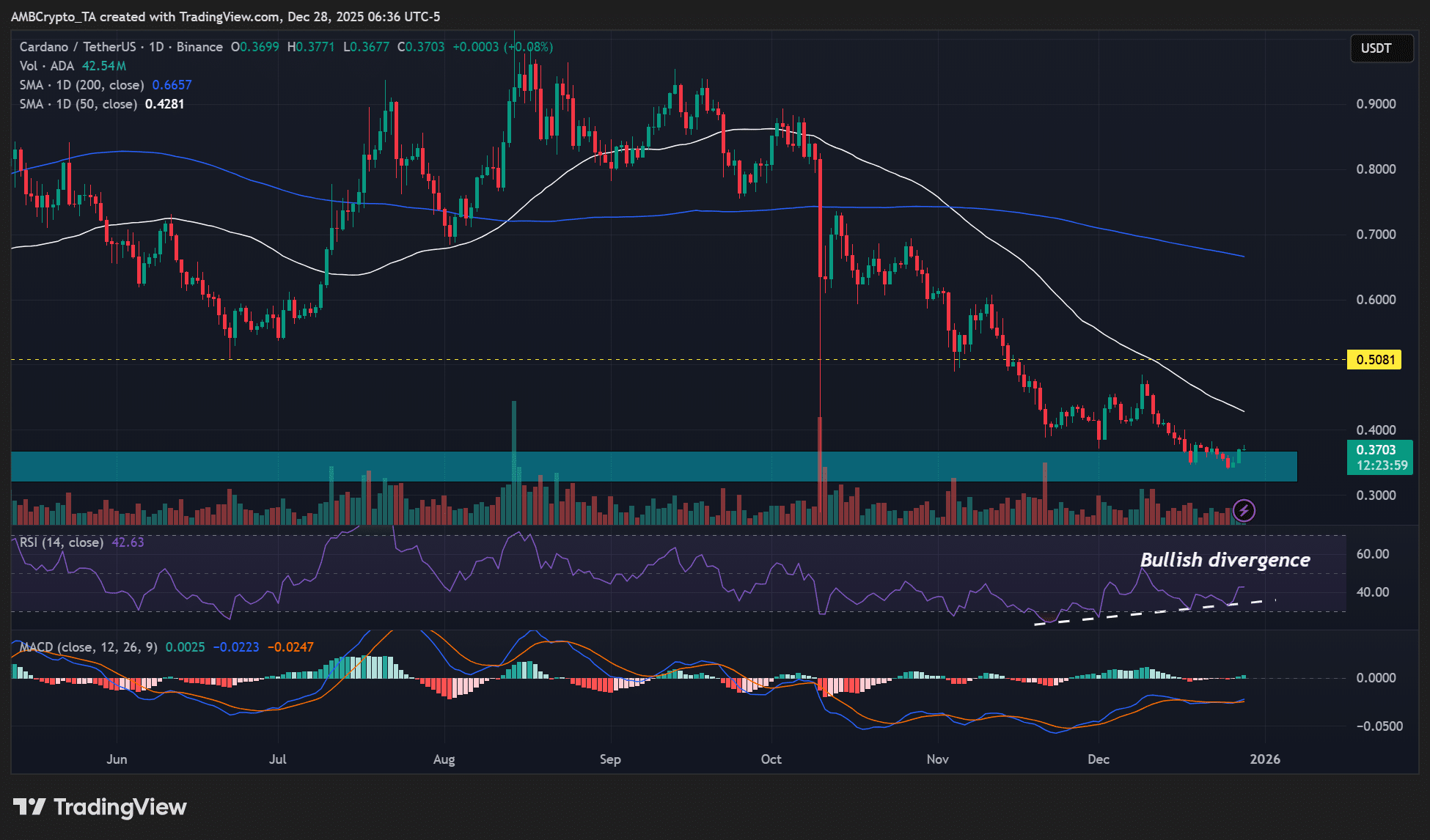

Alta de 10% da Cardano – A recuperação de preço da ADA vai se estender até 2026?

Por que os traders de Bitcoin permanecem cautelosos apesar do boom de liquidez global

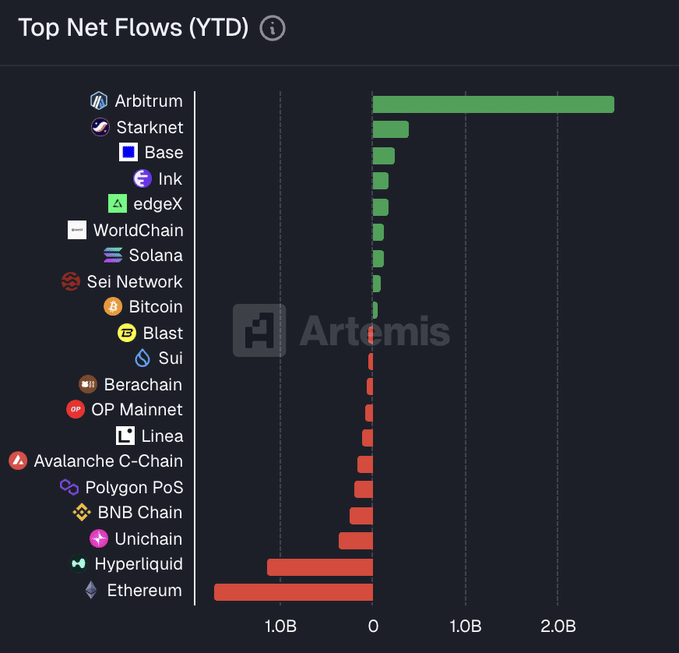

Arbitrum lidera os influxos de 2025, mas ARB hesita – O que vem a seguir em 2026?