Cathie Wood revisa previsão para o Bitcoin enquanto stablecoins ganham espaço

A Ark Investment Management acabou de reduzir sua projeção otimista para o Bitcoin em 2030 de US$ 1,5 milhão para US$ 1,2 milhão, e um corte de US$ 300.000 pode soar dramático até que se entenda o que realmente mudou.

Cathie Wood não entrou em pânico com os mercados de títulos nem abandonou sua tese, mas sim ajustou devido à concorrência.

Em recentes aparições na CNBC e atualizações, Wood vinculou explicitamente a revisão às stablecoins “usurpando parte do papel que pensávamos que o Bitcoin desempenharia” em pagamentos e como proxy do dólar em mercados emergentes.

A meta de US$ 1,2 milhão ainda pressupõe que o Bitcoin capture parcelas substanciais do valor de mercado do ouro, alocação de reservas estratégicas e adoção institucional. A tese apenas foi moderada, não colapsou.

Mas a explicação das stablecoins não conta toda a história.

Para entender por que uma meta mais baixa, mas ainda extraordinária, faz sentido agora, é necessário conectar três mudanças estruturais: o crescimento explosivo dos dólares on-chain, a reprecificação das taxas livres de risco e a maturação da infraestrutura institucional do Bitcoin por meio dos ETFs.

A dominação das stablecoins

A capitalização total de mercado das stablecoins está acima de US$ 300 bilhões no momento da publicação, com o uso se expandindo por redes layer-2 e trilhas de pagamentos em mercados emergentes.

Esta é uma infraestrutura operacional que está substituindo o sistema bancário correspondente e as redes de remessas.

A Tether e seus pares se tornaram grandes compradores de títulos do Tesouro dos EUA, com seu relatório de atestação mais recente revelando que detinham US$ 135 bilhões em T-bills em 30 de setembro, tornando-se o 17º maior detentor do mundo.

Esse é um volume suficiente para influenciar materialmente os rendimentos de curto prazo. O USDT não fica apenas parado, ele liquida pagamentos transfronteiriços, facilita o comércio on-chain e, cada vez mais, repassa rendimento para a Tether.

Estruturas regulatórias aceleraram a adoção. MiCA na UE, o regime de stablecoins de Hong Kong e o GENIUS Act nos EUA, juntamente com planos ativos de emissão por bancos e fintechs, transformaram as stablecoins de uma área cinzenta regulatória para uma infraestrutura sancionada.

Grandes instituições financeiras estão desenvolvendo produtos de stablecoin não como experimentos cripto, mas como camadas centrais de liquidação.

O caminho original de US$ 1,5 milhão da Ark pressupunha que o Bitcoin dominaria tanto o caso de uso de “ouro digital” quanto o de “dinheiro melhor para mercados emergentes”.

No entanto, os dados agora mostram uma enorme parcela dessa função monetária migrando para stablecoins reguladas. Reduzir a meta em US$ 300.000 é o reconhecimento da Ark de que o mercado total endereçável do Bitcoin se contraiu porque seu aliado mais próximo assumiu um de seus papéis.

Onde o caos dos títulos realmente importa

Entre abril e maio de 2025, os mercados de títulos do Tesouro experimentaram volatilidade significativa. O rendimento de 10 anos ultrapassou 4,5%, o de 30 anos superou 5% e os prêmios de prazo se expandiram acentuadamente.

Os fatores incluíram déficits fiscais persistentes, incerteza tarifária, sinais de fadiga de compradores estrangeiros e operações alavancadas sendo desfeitas sob pressão. A liquidez diminuiu justamente quando o mercado mais precisava.

Isso importa para a narrativa de valorização do Bitcoin por três canais.

Primeiro, a matemática da taxa de desconto. As metas extremas da Ark conceitualmente se baseiam no Bitcoin obtendo um “prêmio monetário” substancial em comparação com ativos livres de risco. Um prêmio de prazo estruturalmente mais alto de 4% a 5% no longo prazo eleva o obstáculo para um ativo sem rendimento.

Quando T-bills acessados via stablecoins pagam rendimentos atraentes e liquidam instantaneamente on-chain, o potencial de valorização necessário para justificar US$ 1,5 milhão aumenta.

Segundo, o sinal versus a narrativa. Se o caos dos títulos tivesse se transformado em uma verdadeira crise de desvalorização, com expectativas de inflação disparando, fuga do dólar, leilões fracassados, a Ark poderia ter argumentado por uma proteção ainda mais extrema com Bitcoin.

No entanto, os dados mostraram os dois lados. Os rendimentos de longo prazo dispararam, mas as expectativas de inflação permaneceram contidas, e os meses seguintes viram a volatilidade diminuir à medida que o mercado precificava cortes do Federal Reserve e a demanda robusta por títulos dos EUA continuava.

Esse cenário enfraquece a narrativa simplista de que “os títulos estão quebrados, só o BTC funciona”.

Terceiro, a competição por rendimento seguro. A combinação de rendimentos reais mais altos e stablecoins absorvendo T-bills enquanto repassam rendimento por meio de várias estruturas facilita para grandes alocadores estacionarem capital em dólares tokenizados em vez de sair totalmente da curva de risco para o Bitcoin.

Títulos do Tesouro on-chain oferecem rendimento, conformidade regulatória e liquidação instantânea, tornando-os uma alternativa atraente a um ativo monetário sem rendimento.

A turbulência nos títulos reforça a lógica de reconhecer stablecoins e dívida pública on-chain como concorrentes sérios ao papel de poupança não soberana do Bitcoin. Mas é contexto, não causa.

Fluxos de ETF e a maturação institucional

Desde seu lançamento, os ETFs de Bitcoin à vista dos EUA acumularam mais de US$ 135 bilhões em ativos sob gestão, com entradas líquidas acumuladas de cerca de US$ 60,5 bilhões. O IBIT da BlackRock sozinho se aproxima de US$ 100 bilhões em AUM e detém mais de 750.000 BTC, mais do que qualquer estratégia ou entidade individual.

Esses produtos alteraram fundamentalmente o perfil de liquidez do Bitcoin, já que saídas líquidas criam pressão de venda mecânica por participantes autorizados que resgatam cotas e devolvem Bitcoin ao mercado.

Por outro lado, entradas líquidas geram demanda de compra mecânica que pode superar a emissão diária. Os choques nos títulos e oscilações nas taxas em 2025 se refletiram diretamente nos fluxos dos ETFs: durante períodos de estresse, vários dias de resgates líquidos ocorreram à medida que fundos macro reduziam risco e investidores de varejo recuavam.

A meta revisada de Wood reconhece implicitamente essa estrutura mais madura. O Bitcoin não é mais apenas uma aposta reflexiva de alta beta contra a desvalorização.

É um ativo cada vez mais dominado por veículos regulados cujos fluxos se correlacionam com taxas, volatilidade e risco de ações, não apenas com narrativas cripto.

Um mundo onde o Bitcoin é absorvido por IBIT, FBTC e ARKB e negociado como colateral macro parece menos explosivo do que a curva de adoção da “revolução monetária” original da Ark, especialmente quando as stablecoins capturam o segmento transacional.

Isso reduz o potencial de valorização sem matar a tese.

Como resultado, o corte de US$ 300.000 faz sentido quando se sobrepõem as mudanças estruturais. As stablecoins afetam diretamente o segmento “Bitcoin como dinheiro do dia a dia e saída para mercados emergentes”, ao mesmo tempo em que aprofundam a liquidez do dólar on-chain e absorvem T-bills.

Esse é um impacto direto nas premissas anteriores de mercado total endereçável da Ark.

Os mercados de títulos e os prêmios de prazo elevam o padrão para ativos sem rendimento, demonstrando que nem todo pico de rendimento sinaliza um colapso iminente do sistema fiduciário.

O post Cathie Wood revises Bitcoin forecast as stablecoins gain ground apareceu primeiro em CryptoSlate.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Relatório Matinal da Mars | Michael Saylor faz apelo: compre bitcoin imediatamente

Trump Media & Technology Group registrou um aumento no prejuízo do terceiro trimestre para US$ 54,8 milhões, mantendo grandes quantidades de bitcoin e CRO; a confiança do consumidor dos EUA caiu para o nível mais baixo da história; uma baleia lucrou ao comprar ZEC no fundo; uma baleia de bitcoin transferiu ativos; Michael Saylor pediu a compra de bitcoin; o Federal Reserve pode iniciar a compra de títulos. Resumo gerado por Mars AI. O conteúdo deste resumo, gerado pelo modelo Mars AI, ainda está em processo de atualização para maior precisão e integridade.

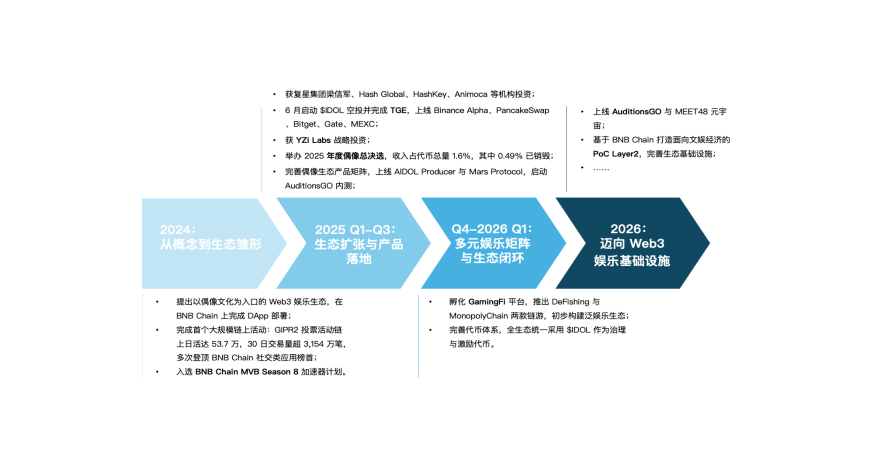

MEET48: Da fábrica de estrelas ao Netflix on-chain — AIUGC e Web3 remodelando a economia do entretenimento

O setor de entretenimento Web3 está passando por um momento de reinício após o declínio da bolha, com projetos como o MEET48 liderando a transformação ao integrar tecnologias de IA, Web3 e UGC para remodelar os paradigmas de produção de conteúdo e distribuição de valor. Esses projetos estão construindo ecossistemas de tokens sustentáveis, evoluindo de aplicações para infraestrutura, com o objetivo de se tornar o "Netflix on-chain" e impulsionar a adoção em massa do entretenimento Web3.

XRP cai 9% apesar dos grandes anúncios da Ripple