Подробный разбор обновления AAVE V4: модульная перестройка кредитования, сможет ли старый токен пережить новый расцвет?

Это обновление V4, возможно, позволит нам увидеть его огромный потенциал для конкуренции в сфере DeFi в будущем, а также понять причины постоянно растущего объёма его деятельности.

Оригинальное название: «Подробный разбор обновления AAVE V4: модульная трансформация кредитования, сможет ли старый токен обрести новую жизнь?»

Автор: Сань, Deep Tide TechFlow

Вечером 25-го числа основатель AAVE Stani объявил о скором запуске AAVE V4, что мгновенно привлекло большое внимание и вызвало бурные обсуждения. В то же время спор между AAVE и WLFI по поводу предложения о распределении 7% токенов также вызвал широкий резонанс на рынке.

В одночасье все внимание рынка сосредоточилось на AAVE — этом старейшем кредитном протоколе.

Хотя спор между AAVE и WLFI пока не получил окончательного разрешения, за этим «шумным спектаклем» просматривается другая картина — «новые токены приходят и уходят, а AAVE остается непоколебимым».

С появлением все большего количества новых токенов и ростом спроса на кредитование токенов на блокчейне, у AAVE, безусловно, есть прочная фундаментальная база и катализаторы для роста.

Возможно, это обновление V4 позволит нам понять, в чем заключается мощная конкурентоспособность AAVE в будущем DeFi и почему объемы его бизнеса продолжают расти.

От кредитного протокола к инфраструктуре DeFi

Когда мы обсуждаем AAVE V4, прежде всего нужно понять ключевой вопрос: почему рынок ожидает этого обновления?

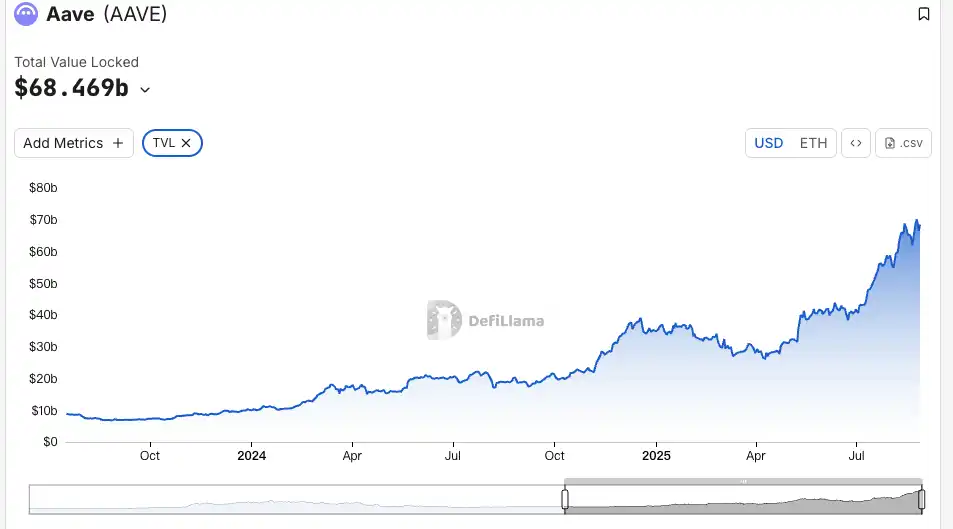

С 2017 года, начиная с ETHLend и до сегодняшнего DeFi-гиганта с TVL в 38,6 миллиардов долларов, как старейший протокол, каждое обновление AAVE на самом деле было оптимизацией, и каждое из них в той или иной степени влияло на ликвидность и механики работы активов в блокчейне.

История версий AAVE — это, по сути, история эволюции кредитования в DeFi.

В начале 2020 года, когда был запущен V1, общий объем заблокированных средств в DeFi составлял менее 1 миллиарда долларов. AAVE заменил модель P2P на пул ликвидности, превратив кредитование из «ожидания совпадения» в «мгновенное исполнение». Это изменение помогло AAVE быстро завоевать долю рынка.

V2 был запущен в конце 2020 года, его основными инновациями стали flash loans и токенизация долга. Flash loans породили экосистему арбитража и ликвидаций, став важным источником дохода для протокола. Токенизация долга позволила передавать позиции, подготовив почву для будущих агрегаторов доходности. V3 2022 года сделал ставку на кроссчейн-взаимодействие, позволив большему количеству активов попасть в AAVE и став коннектором мультицепной ликвидности.

Более того, AAVE уже стал ценовым ориентиром. При проектировании процентных ставок DeFi-протоколы всегда ориентируются на кривую спроса и предложения AAVE. Новые проекты при выборе коэффициента залога также сверяются с параметрами AAVE.

Однако, несмотря на то, что это инфраструктура, ограничения архитектуры V3 становятся все более очевидными.

Главная проблема — фрагментация ликвидности. Сейчас у AAVE на Ethereum TVL составляет 6 миллиардов долларов, на Arbitrum — всего 440 миллионов, на Base — еще меньше. Каждая сеть — это отдельное королевство, средства не могут эффективно перемещаться. Это не только снижает эффективность капитала, но и ограничивает развитие небольших сетей.

Вторая проблема — барьер для инноваций. Любая новая функция должна проходить полный процесс управления, от предложения до реализации часто проходят месяцы. В условиях быстрого развития DeFi такая скорость явно не соответствует требованиям рынка.

Третья проблема — невозможность удовлетворить потребности в кастомизации. Проекты RWA требуют KYC, GameFi — залога в виде NFT, институциональные инвесторы — изолированных пулов. Унифицированная архитектура V3 с трудом справляется с такими различиями: либо поддерживать все, либо ничего, без промежуточных вариантов.

Вот главная задача, которую должен решить V4: как превратить AAVE из мощного, но негибкого продукта в гибкую и открытую платформу.

Обновление V4

Согласно уже опубликованной информации, основное направление улучшений V4 — это внедрение «единого слоя ликвидности» (Unified Liquidity Layer) и использование модели Hub-Spoke для изменения существующего технического дизайна и даже бизнес-модели.

Источник изображения: @Eli5DeFi

Hub-Spoke: решение задачи «и то, и другое»

Проще говоря, Hub аккумулирует всю ликвидность, а Spoke отвечает за конкретные бизнес-процессы. Пользователь всегда взаимодействует через Spoke, при этом каждый Spoke может иметь свои собственные правила и параметры риска.

Что это значит? Это значит, что AAVE больше не нужно обслуживать всех по одним и тем же правилам — разные Spoke могут обслуживать разные потребности.

Например, Frax Finance может создать отдельный Spoke, принимающий только frxETH и FRAX в качестве залога и устанавливающий более агрессивные параметры; одновременно «институциональный Spoke» может принимать только BTC и ETH, требовать KYC, но предлагать более низкие ставки.

Два Spoke используют ликвидность одного и того же Hub, но риски между ними изолированы.

Гениальность такой архитектуры в том, что она решает задачу «и то, и другое». И глубокая ликвидность, и изоляция рисков; и централизованное управление, и гибкая настройка. Раньше это было несовместимо в AAVE, но модель Hub-Spoke позволяет им сосуществовать.

Механизм динамической премии за риск

Помимо архитектуры Hub-Spoke, V4 также внедряет механизм динамической премии за риск, который меняет способ установления процентных ставок по займам.

В отличие от унифицированной модели ставок V3, в V4 процентная ставка динамически корректируется в зависимости от качества залога и рыночной ликвидности. Например, такие высоколиквидные активы, как WETH, получают базовую ставку, а более волатильные активы, такие как LINK, должны платить дополнительную премию. Этот механизм реализован с помощью смарт-контрактов, что не только повышает безопасность протокола, но и делает стоимость заимствования более справедливой.

Умные аккаунты

Функция умных аккаунтов в V4 делает операции пользователей более эффективными. Раньше пользователям приходилось переключать кошельки между разными сетями или рынками, управление сложными позициями было трудоемким. Теперь умные аккаунты позволяют управлять мультицепными активами и стратегиями кредитования через один кошелек, сокращая количество действий.

Пользователь может в одном интерфейсе корректировать залог WETH на Ethereum и заем на Aptos, не совершая ручных кроссчейн-переводов. Такой упрощенный опыт делает участие в DeFi проще как для мелких пользователей, так и для профессиональных трейдеров.

Кроссчейн и RWA: расширение границ DeFi

V4 реализует мгновенное кроссчейн-взаимодействие через Chainlink CCIP, поддерживает Aptos и другие не-EVM-сети, позволяя большему количеству активов бесшовно подключаться к AAVE. Например, пользователь может заложить активы на Polygon и взять кредит на Arbitrum — все в рамках одной транзакции. Кроме того, V4 интегрирует реальные активы (RWA), такие как токенизированные гособлигации, открывая новые пути для институциональных средств в DeFi. Это не только расширяет охват активов AAVE, но и делает рынок кредитования более инклюзивным.

Реакция рынка

Хотя на этой неделе AAVE, как и весь крипторынок, пережил резкое падение, его сегодняшнее восстановление оказалось заметно сильнее, чем у других ведущих DeFi-проектов.

За 24 часа после обвала рынка объем торгов токеном AAVE по всему интернету достиг 18,72 миллиона долларов, что значительно выше, чем у Uni (7,2 миллиона долларов) и Ldo (3,65 миллиона долларов). Это отражает позитивную реакцию инвесторов на инновации протокола, а рост торговой активности дополнительно усиливает ликвидность.

TVL еще нагляднее отражает степень признания рынка: по сравнению с началом августа TVL AAVE в этом месяце вырос на 19% и достиг исторического максимума, приблизившись к отметке 7 миллиардов долларов, заняв первое место по TVL в сети ETH. Этот рост значительно опережает средний уровень DeFi-рынка, а увеличение TVL также подтверждает эффективность стратегии поддержки мультиактивов в AAVE V4, возможно, указывая на то, что институциональные средства уже начали поступать.

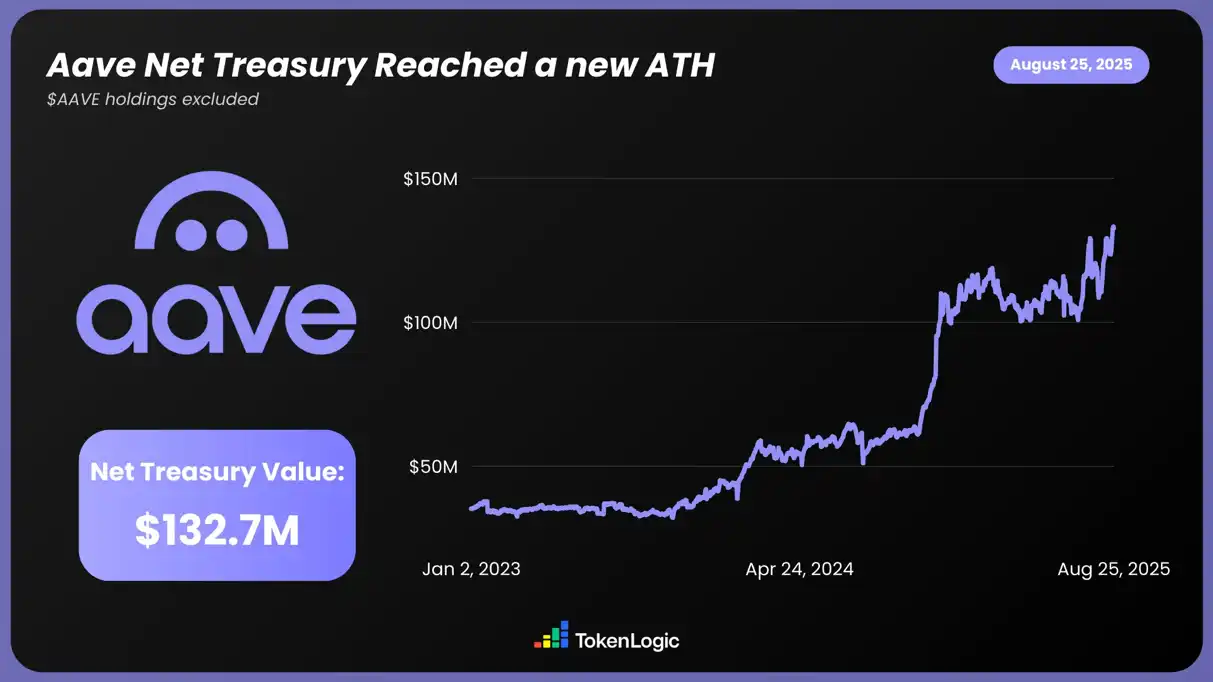

По данным TokenLogic, чистые активы AAVE достигли нового максимума в 132,7 миллиона долларов (без учета токенов AAVE), увеличившись примерно на 130% за последний год.

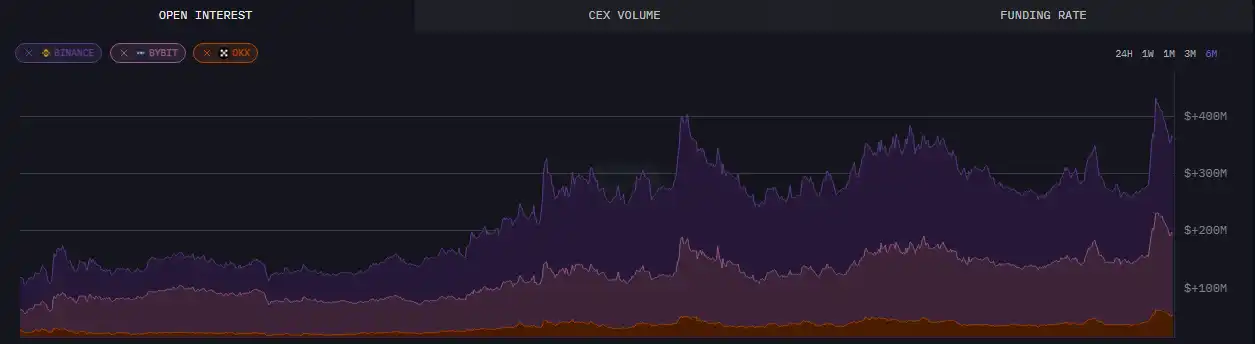

Что касается данных в блокчейне, по состоянию на 24 августа открытые позиции на AAVE превысили 430 миллионов долларов, что является максимумом за последние шесть месяцев.

Помимо наглядных данных, это обновление AAVE также вызвало широкое обсуждение в сообществе. На данный момент предварительная информация о V4 получила большую поддержку и признание, особенно в части использования капитала и компонуемости DeFi, что открывает для рынка новые возможности и потенциал.

Make DeFi great again

Судя по уже раскрытым обновлениям, это обновление AAVE, скорее всего, выведет рынок DeFi на новый уровень. Модульная архитектура, кроссчейн-расширение и интеграция RWA не только разожгли энтузиазм рынка, но и способствовали росту цены и TVL.

Похоже, что и сам основатель Stani полон уверенности в том, как обновление V4 повлияет на сектор DeFi.

Возможно, в недалеком будущем AAVE, воспользовавшись «попутным ветром» ликвидности, принесенным бычьим рынком криптовалют, взлетит к новым вершинам и откроет безграничные возможности.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Криптовалютный обзор Австралии: правительство Австралии загоняет платформы в лицензионное стойло!

Флаг XRP указывает на рост на 11%, поскольку недельный сигнал срабатывает

Обновление ралли альткоинов: киты активно закупают ENA, LINK и AAVE

Накопление китов в ENA, LINK и AAVE растет, в то время как широкий рынок альткоинов торгуется внутри бычьего клина.

Скорость сжигания Shiba Inu упала на 90%, но появляется бычий разворотный паттерн

Цена SHIB выросла более чем на 4% на фоне формирования падающего клина на дневном графике, что указывает на возможное наступление бычьего тренда.