Инновации в инфраструктуре токенизации активов: стратегические инвестиции в безопасные блокчейн-платформы для финансовых институтов

- Финансовые институты токенизируют реальные активы с помощью блокчейна, формируя рынок объемом $24B к 2025 году, где J.P. Morgan и BlackRock возглавляют внедрение. - Платформы, такие как Onyx Digital Assets и BUIDL fund, демонстрируют способность блокчейна сокращать сроки расчетов и масштабировать токенизированные ценные бумаги. - Стратегические подходы отдают приоритет гибридным моделям блокчейна, соблюдению смарт-контрактов (например, ERC-1400) и соответствию нормативам, таким как U.S. GENIUS Act и EU MiCAR. - Токенизация предлагает доходность 4-10%, но сталкивается с воплощением...

Финансовый ландшафт переживает кардинальные изменения, поскольку институты все активнее внедряют блокчейн-технологии для токенизации реальных активов (RWA). Это нововведение, реализуемое на безопасных блокчейн-платформах, переопределяет ликвидность, прозрачность и операционную эффективность в управлении активами. Для финансовых институтов стратегические инвестиции в эти инфраструктуры больше не являются спекулятивными — это осознанная необходимость.

Динамика рынка и институциональное внедрение

Рынок токенизации активов достиг 24 миллиардов долларов в 2025 году, чему способствовали ясность регулирования и институциональные эксперименты [1]. Например, платформа J.P. Morgan Onyx Digital Assets осуществила расчет по обеспечению на блокчейне с BlackRock и Barclays в конце 2023 года, сократив время расчетов с нескольких дней до минут [1]. Аналогично, фонд BlackRock BUIDL, крупнейший токенизированный фонд казначейских облигаций, сейчас владеет более 2,9 миллиарда долларов в казначейских облигациях США, что демонстрирует масштабируемость токенизированных ценных бумаг [2].

Финансовые институты также используют токенизацию для недвижимости, сырьевых товаров и частного кредитования. Партнерство Signature Bank с TrueUSD и Digital Vault от HSBC на платформе R3 Corda подчеркивают, как блокчейн оптимизирует хранение, аудит и трансграничные транзакции [2]. Эти инициативы поддерживаются кастодианами и регулируемыми организациями, что обеспечивает соблюдение протоколов KYC/AML при интеграции с традиционными финансовыми системами [1].

Стратегические рамки для безопасной токенизации

Чтобы воспользоваться этим ростом, институтам необходимо внедрять надежные рамки, которые уравновешивают инновации и соответствие требованиям. Ключевые аспекты включают:

Выбор блокчейн-платформы:

Финансовые институты выбирают между публичными блокчейнами (например, Ethereum) для доступности и инноваций или разрешительными блокчейнами (например, Corda) для конфиденциальности и соответствия регулированию [2]. Гибридные модели, такие как Universal Ledger от Google Cloud, набирают популярность, предлагая смарт-контракты на Python и институциональный уровень безопасности [1].Интеграция смарт-контрактов:

Смарт-контракты автоматизируют соблюдение требований, распределение дивидендов и ограничения на переводы, снижая зависимость от посредников. Платформы, такие как Securitize и INX, используют стандарт Ethereum ERC-1400 для создания соответствующих требованиям токенов ценных бумаг, поддерживаемых регуляторными рамками США и ЕС [5].Соответствие регулированию:

Закон GENIUS в США и MiCAR в ЕС играют ключевую роль в обеспечении ясности для токенизированных активов. Подтверждение SEC, что токенизированные ценные бумаги по-прежнему подпадают под действие существующих законов о ценных бумагах, подчеркивает необходимость строгого соблюдения требований [3]. Институтам также необходимо ориентироваться в развивающихся рамках, таких как CLARITY Act, который уточняет регуляторные обязанности между SEC и CFTC [4].Интероперабельность и ликвидность:

Токенизированные активы должны быть совместимы с DeFi-платформами и вторичными рынками для обеспечения ликвидности. Например, токенизированная недвижимость или корпоративные облигации могут быть дроблены и торговаться 24/7, снижая барьеры для розничных инвесторов [5]. Платформы также интегрируют аналитику в реальном времени и кроссчейн-протоколы для расширения функциональности [1].

ROI и снижение рисков

Токенизация предлагает привлекательную доходность. Токены казначейских облигаций США приносят 4-5%, а токены частного кредитования — 8-10%, привлекая как институциональных, так и розничных инвесторов [1]. Однако ранние последователи сталкиваются с высокими издержками внедрения и сложностью регулирования. Институтам необходимо сопоставлять эти риски с долгосрочными преимуществами, такими как снижение операционных издержек и повышение прозрачности [5].

Будущие перспективы и рекомендации

С учетом того, что рынок блокчейн-инфраструктуры, по прогнозам, будет расти с CAGR 90,1% до 1,43 триллиона долларов к 2030 году [1], финансовым институтам необходимо действовать решительно. Стратегические рекомендации включают:

- Пилотные программы: Начните с токенизированных паев фондов или отчетности по соответствию для накопления опыта.

- Партнерства: Сотрудничайте с облачными провайдерами и DeFi-платформами для повышения масштабируемости.

- Взаимодействие с регуляторами: Продвигайте рамки, которые уравновешивают инновации и защиту инвесторов.

В заключение, токенизация активов — это не просто технологический прогресс, а стратегическое переосмысление финансовой инфраструктуры. Институты, которые уже сегодня внедряют безопасные блокчейн-платформы, станут лидерами следующей эры финансовых инноваций.

Источник:

[1] The Future of Collateral Management in Cleared Derivatives

[2] Real-World Asset Tokenization Hits $24 Billion As Wall Street Bets Big

[3] Update on the U.S. Digital Assets Regulatory Framework

[4] Strategic Investment in U.S. Government Data Infrastructure

[5] Tokenization of Real-World Assets

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

BlackRock: инвестиции в bitcoin вступили в новый этап «оптимизации»

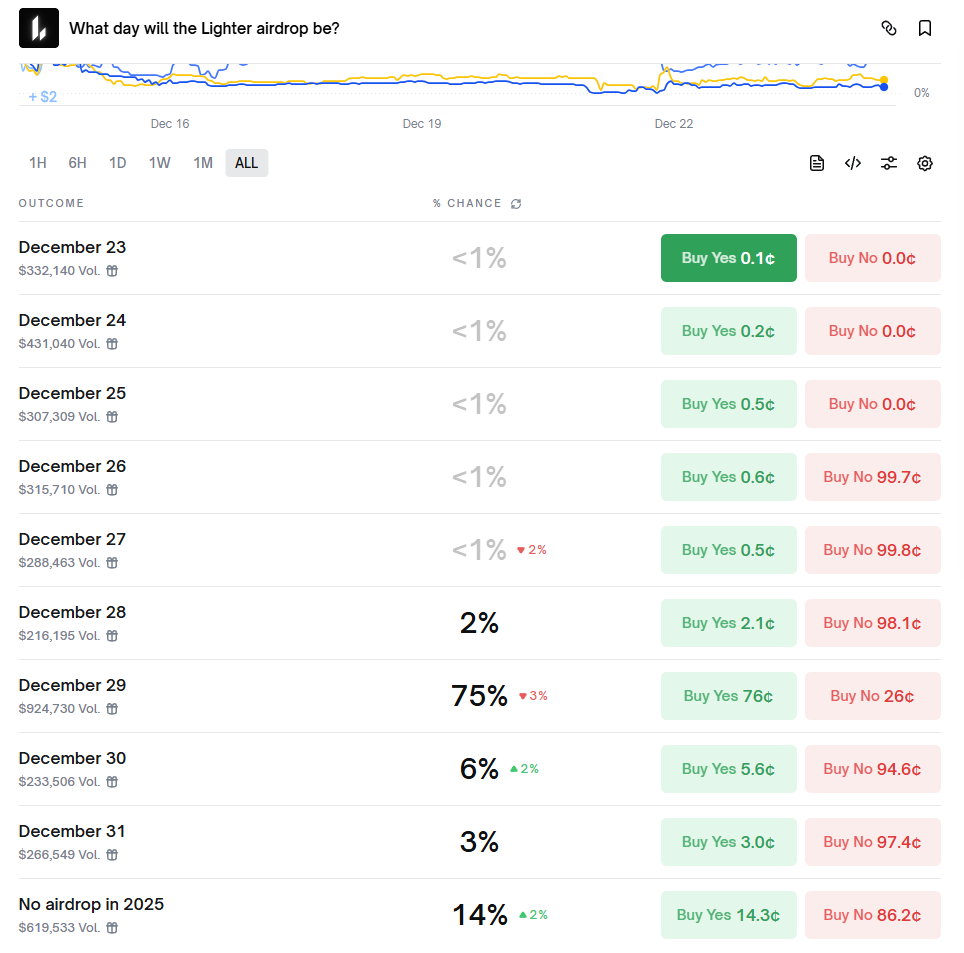

Lighter готовится к TGE: полный разбор временного окна, ончейн-сигналов и рыночного ценообразования

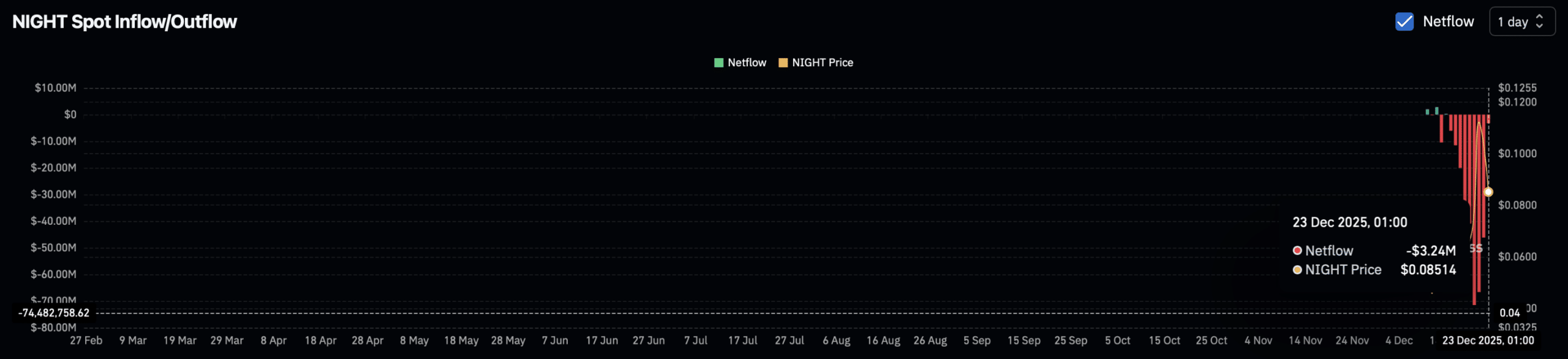

Midnight – Является ли откат NIGHT лишь паузой на фоне снижения открытого интереса на 12%?