Автор: arndxt

Перевод: Luffy, Foresight News

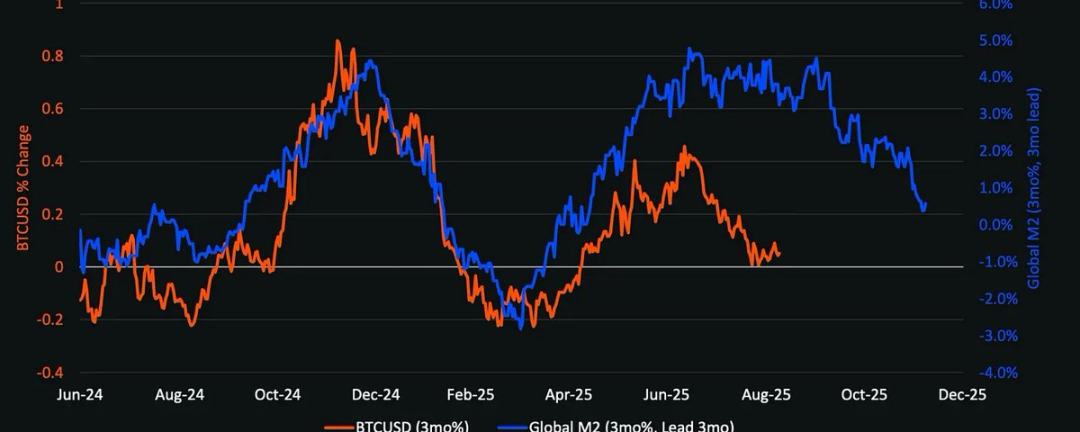

График глобального M2 и цены Bitcoin

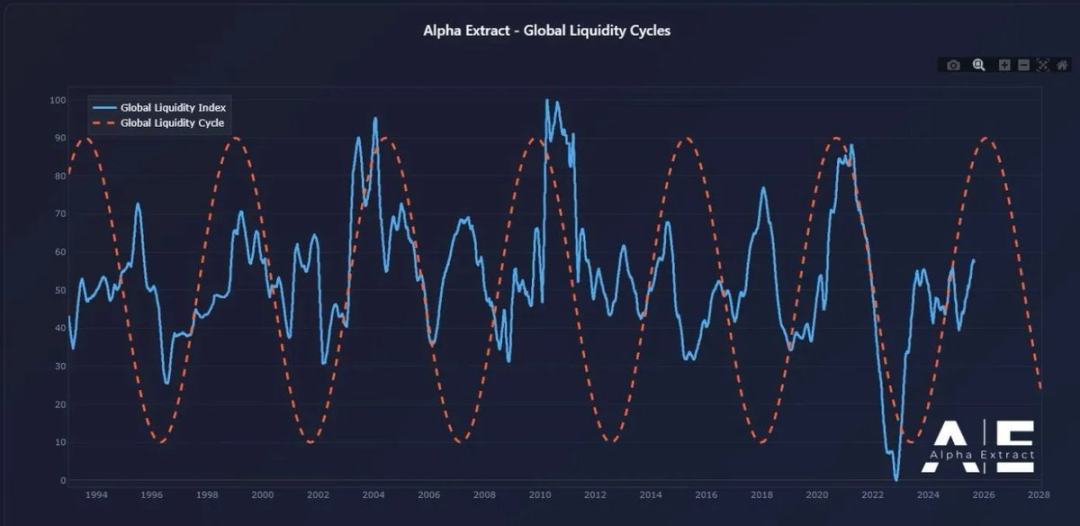

Ключевой структурный вывод заключается в следующем: криптовалюты не будут отделены от макроэкономики. Время и масштаб ротации ликвидности, траектория процентных ставок ФРС и модели институционального принятия определят путь развития криптовалютного цикла.

В отличие от 2021 года, предстоящий сезон альткоинов (если он будет) будет более медленным, более избирательным и с большим акцентом на институциональных участников.

Если ФРС высвободит ликвидность посредством снижения ставок и выпуска облигаций, а уровень институционального принятия будет продолжать расти, 2026 год может стать самым значительным циклом рискованных активов с 1999-2000 годов. Криптовалюты могут получить от этого выгоду, однако их динамика будет более нормативной, а не взрывной.

Дивергенция политики ФРС и рыночная ликвидность

В 1999 году ФРС повысила ставки на 175 базисных пунктов, в то время как фондовый рынок продолжал расти до пика 2000 года. Сегодня ожидания на срочном рынке совершенно иные: к концу 2026 года ожидается снижение ставок на 150 базисных пунктов. Если эти ожидания оправдаются, рынок войдет в среду увеличения, а не ужесточения ликвидности. С точки зрения склонности к риску, рыночный фон 2026 года может быть похож на 1999-2000 годы, но с противоположной динамикой ставок. Если это произойдет, 2026 год может стать «ещё более бурным 1999-2000 годом».

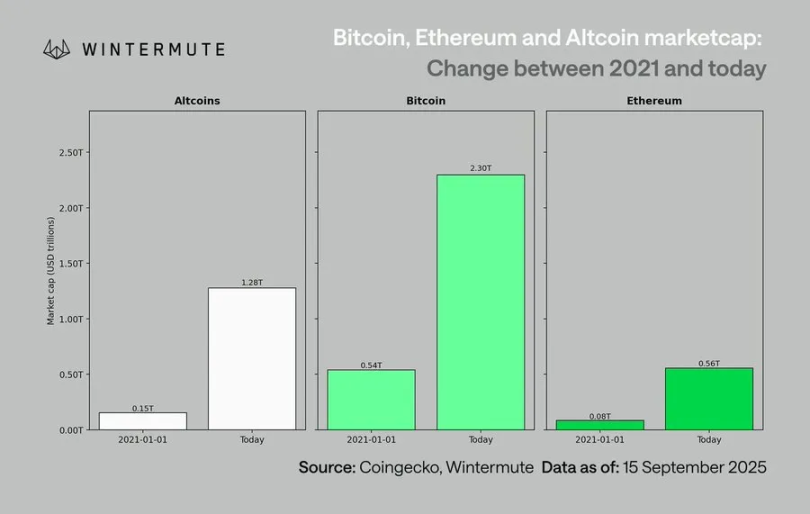

Новый контекст криптовалютного рынка (по сравнению с 2021 годом)

Сравнивая текущий рынок с предыдущим основным циклом, различия очевидны:

-

Более строгая дисциплина капитала: высокие ставки и устойчивая инфляция заставляют инвесторов более тщательно выбирать рискованные активы;

-

Нет всплеска ликвидности, сравнимого с пандемией: отсутствует резкий рост широкого денежного предложения (M2), рост отрасли должен опираться на повышение уровня принятия и перераспределение капитала;

-

Рыночный масштаб увеличился в 10 раз: большая база рыночной капитализации означает более глубокую ликвидность, но вероятность сверхприбылей в 50-100 раз значительно ниже;

-

Приток институционального капитала: внедрение среди мейнстрим-институтов стало устойчивым, приток средств стал более плавным, способствуя медленной ротации и консолидации рынка, а не взрывной ротации между активами.

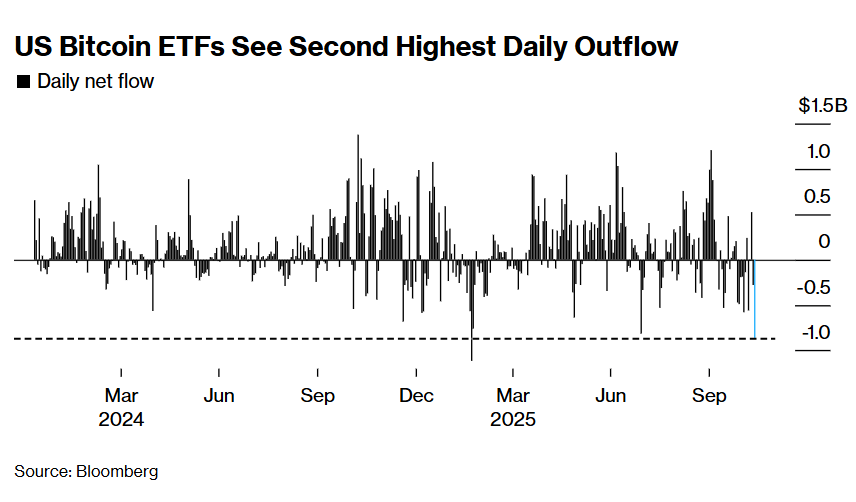

Запаздывание Bitcoin и цепочка передачи ликвидности

Динамика Bitcoin запаздывает по отношению к ликвидности, поскольку новая ликвидность «застревает» на «верхнем уровне» — в краткосрочных гособлигациях и на денежном рынке. Как актив на самом конце кривой риска, криптовалюты могут получить выгоду только после того, как ликвидность передастся вниз по цепочке.

Катализаторы сильной динамики криптовалют включают:

-

Расширение банковского кредитования (индекс ISM Manufacturing > 50);

-

Отток средств из фондов денежного рынка после снижения ставок;

-

Выпуск долгосрочных облигаций Министерством финансов, что снижает долгосрочные ставки;

-

Ослабление доллара, что снижает давление на глобальное финансирование.

Исторически, когда эти условия выполняются, криптовалюты обычно растут на поздних стадиях цикла, позже акций и золота.

Риски базового сценария

Несмотря на бычий настрой ликвидностной модели, остаются потенциальные риски:

-

Рост долгосрочных доходностей (вызванный геополитической напряжённостью);

-

Укрепление доллара, что приводит к ужесточению глобальной ликвидности;

-

Слабость банковского кредитования или ужесточение кредитных условий;

-

Ликвидность остаётся в фондах денежного рынка и не поступает в рискованные активы.

Ключевая особенность следующего цикла будет заключаться не в «спекулятивных шоках ликвидности», а в структурной интеграции криптовалют с глобальными рынками капитала. По мере притока институционального капитала, осторожного принятия риска и трансформации ликвидности, обусловленной политикой, 2026 год может стать вехой перехода криптовалют от «взрывных колебаний» к «системной взаимосвязанности».