Эндрю Канг критикует Tom Lee: 5 б�ычьих аргументов по ETH вызывают смех сквозь слёзы

Автор: Andrew Kang, партнер Mechanism Capital

Перевод: Tim, PANews

Оригинальное название: Длинный пост Andrew Kang с критикой Tom Lee: 5 причин быть быком по ETH — действительно "глупы"

Редакционная заметка PANews: Andrew Kang опубликовал твит с критикой известного аналитика с Уолл-стрит Tom Lee за его бычий взгляд, считая его лишённым финансовой грамотности и "глупым". Однако в комментариях к твиту некоторые пользователи не согласились с доводами Andrew Kang, а кто-то даже напомнил, что в апреле этого года он предсказывал падение ETH ниже 1000 долларов. Поэтому данная статья носит субъективный характер, и читателям следует самостоятельно делать выводы.

Теория Tom Lee по Ethereum — самая глупая из всех, что я видел у известных аналитиков в последнее время, она полностью лишена финансовой логики. Давайте разберём её по пунктам, основные тезисы Tom основаны на следующем:

-

Принятие стейблкоинов и RWA

-

Нарратив "цифровой нефти"

-

Институционалы будут покупать и стейкать ETH, чтобы обеспечивать безопасность токенизированных активов и использовать его как операционный капитал.

-

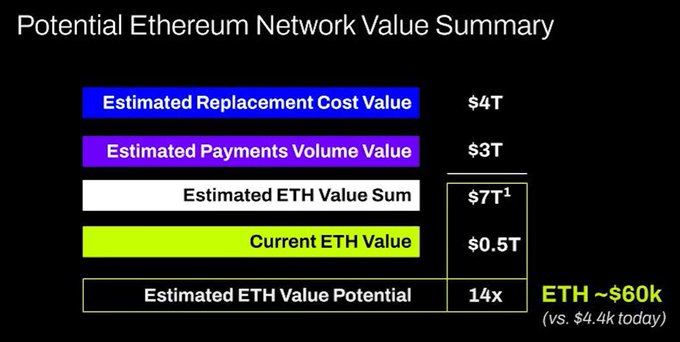

Стоимость ETH равна сумме всех компаний финансовой инфраструктуры

-

Технический анализ

1) Принятие стейблкоинов и RWA

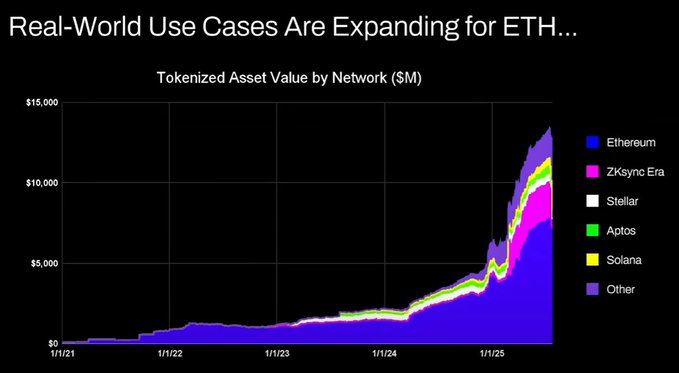

Точка зрения Tom такова: активность стейблкоинов и токенизированных активов на блокчейне растёт, что должно привести к увеличению объёма транзакций и, соответственно, росту комиссий и доходов ETH. На первый взгляд это логично, но если потратить пару минут на анализ данных, станет ясно, что это не так.

С 2020 года общая стоимость токенизированных активов и объём транзакций стейблкоинов выросли в 100–1000 раз. Аргумент Tom в корне неверно понимает механизм накопления стоимости, создавая впечатление, что комиссии должны расти пропорционально, но на деле их уровень примерно такой же, как и в 2020 году.

Причины следующие:

-

Апгрейды сети Ethereum сделали транзакции более эффективными

-

Активность стейблкоинов и токенизированных активов уходит на другие сети

-

Токенизация низколиквидных активов почти не генерирует комиссий. Стоимость токенизированных активов не находится в прямой зависимости от доходов Ethereum. Можно токенизировать облигацию на 100 миллионов долларов, но если она торгуется раз в два года, сколько комиссий это принесёт ETH? Возможно, всего 0,1 доллара. А комиссия за одну транзакцию USDT будет гораздо выше.

Можно токенизировать активы на триллионы долларов, но если они неактивно обращаются, это добавит к стоимости Ethereum, возможно, лишь сто тысяч долларов.

Вырастут ли объёмы транзакций и комиссии в блокчейне? Да, но большую часть комиссий захватят другие, более коммерчески ориентированные сети. В гонке за блокчейнизацию традиционных финансовых транзакций все уже увидели возможности и активно занимают позиции. Solana, Arbitrum и Tempo уже получили большую часть ранних плодов. Даже Tether поддерживает две новые сети — Plasma и Stable, обе нацелены на перенос объёма транзакций USDT на собственные блокчейны.

2) Нарратив "цифровой нефти"

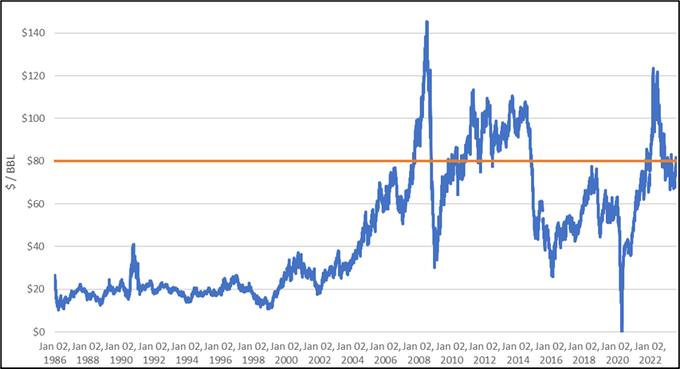

Нефть — это сырьевой товар. Реальная цена на нефть с поправкой на инфляцию колеблется в одном диапазоне уже более века, иногда случаются всплески, но затем цена возвращается обратно. Я согласен с Tom, что ETH можно рассматривать как сырьевой актив, но это не является плюсом. Не понимаю, что он пытается этим сказать!

3) Институционалы будут покупать и стейкать ETH, чтобы обеспечивать безопасность токенизированных активов и использовать его как операционный капитал.

Включили ли крупные банки и другие финансовые институты ETH в свои балансы? Нет.

Объявляли ли они о таких планах? Тоже нет.

Будут ли банки запасать большое количество бензина только потому, что постоянно платят за энергию? Нет, это не имеет значения, они просто платят по мере необходимости.

Покупают ли банки акции кастодианов, чьими услугами пользуются? Нет.

4) Стоимость ETH равна сумме всех компаний финансовой инфраструктуры

Ну, пожалуйста. Это снова фундаментальное непонимание механизма накопления стоимости, чистая фантазия.

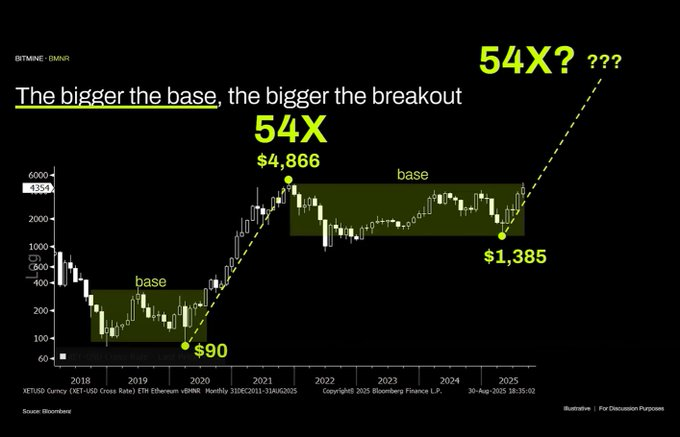

5) Технический анализ

На самом деле я большой поклонник технического анализа и считаю, что при объективном подходе он очень полезен. Но, к сожалению, Tom, похоже, просто рисует случайные линии, чтобы подтвердить свои предубеждения.

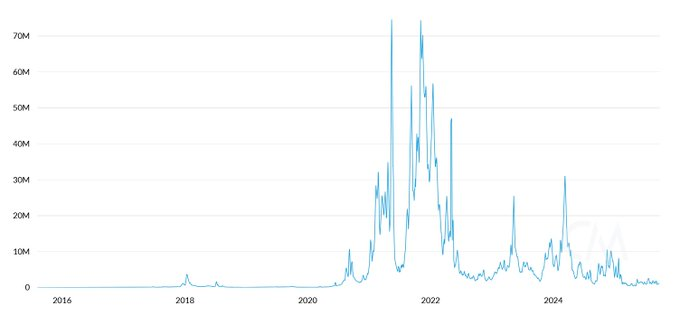

Смотря на этот график, самый объективный вывод — Ethereum находится в многолетнем боковом диапазоне. Это очень похоже на динамику цен на нефть: за последние 30 лет нефть также колебалась в широком диапазоне. Сейчас Ethereum не только в боковике, но и недавно, дойдя до верхней границы диапазона, не смог пробить сопротивление. С технической точки зрения, тренд по Ethereum скорее медвежий. Нельзя исключать, что он будет долго колебаться в диапазоне от 1000 до 4800 долларов. То, что какой-то актив когда-то рос по параболе, не значит, что этот рост будет вечным.

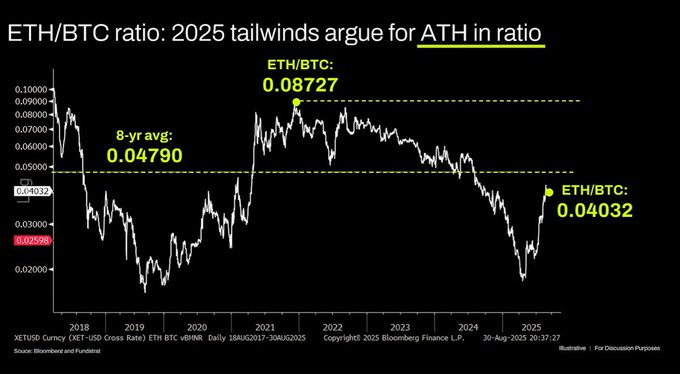

В долгосрочной перспективе по графику ETH/BTC также есть заблуждения. Хотя действительно наблюдается многолетний боковой диапазон, последние годы доминировал нисходящий тренд, и только недавно произошёл отскок от долгосрочной поддержки. Причина этого нисходящего тренда — нарратив Ethereum уже исчерпан, фундаментальные показатели не поддерживают рост оценки, и эти основы до сих пор не изменились.

Оценка Ethereum в основном основана на недостатке финансовой грамотности на рынке. Объективно говоря, этот разрыв в восприятии действительно может создавать значительную капитализацию — посмотрите на XRP. Но оценка, основанная на недостатке знаний, имеет свой предел: пока макроэкономическая ликвидность остаётся высокой, цена ETH держится, но если не произойдёт структурных изменений, скорее всего, он останется в затяжной стагнации.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Новаторский шаг Kalshi: теперь поддерживает Tron Network для беспрепятственных прогнозов

BNB Chain запускает платежи для клиентов Amazon AWS: сможет ли цена BNB удержаться на уровне $830?

ChatGPT запускает магазин приложений и сообщает разработчикам, что открыт для бизнеса

Pickle Robot нанимает бывшего сотрудника Tesla на должность первого финансового директора