Автор: Ash

Перевод: TechFlow

Основатель @CurveFinance, @newmichwill, запускает @yieldbasis,

платформу ликвидности Bitcoin AMM без impermanent loss (Примечание: IL, impermanent loss — это убытки, которые может понести поставщик ликвидности в AMM по сравнению с простым хранением токенов);

В то же время основатель @yearnfi и DeFi-гуру @AndreCronjeTech строит @flyingtulip_, унифицированную биржу AMM+CLOB (Примечание: автоматизированный маркет-мейкер + центральная книга лимитных ордеров; AMM обеспечивает постоянную ликвидность и автоматическое ценообразование, CLOB — более точное определение цены и исполнение ордеров).

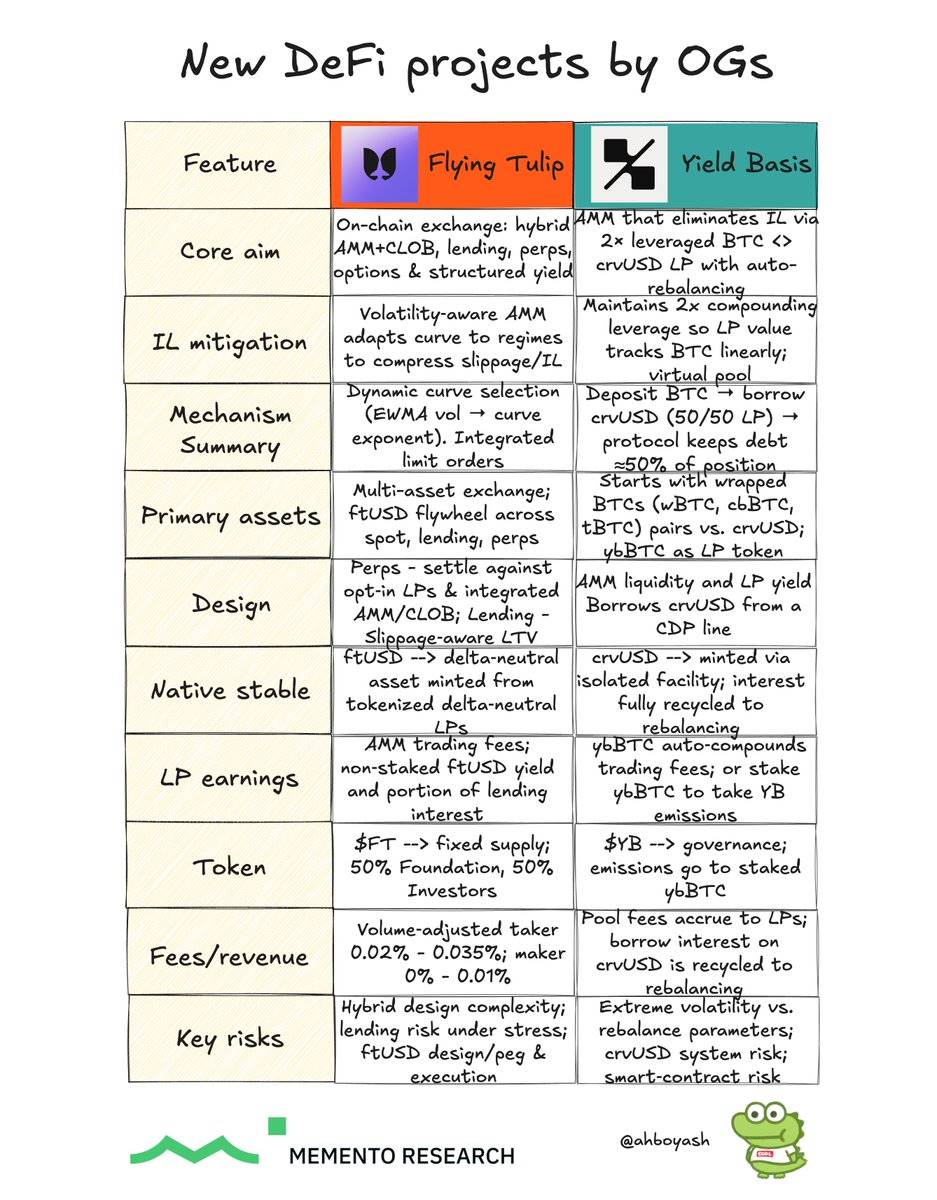

Два разных подхода к решению одной проблемы — как заставить ликвидность на блокчейне действительно работать:

-

Yield Basis ($YB): нативный Curve AMM, устраняющий impermanent loss для поставщиков ликвидности BTC за счет удержания постоянного 2-кратного кредитного плеча в пуле ликвидности BTC-crvUSD (стоимость LP остается 1:1 к BTC, при этом зарабатываются торговые комиссии). Пользователи могут чеканить ybBTC (доходный BTC).

-

Flying Tulip ($FT): унифицированная ончейн-биржа (спот, кредитование, бессрочные контракты, опционы и структурированные доходности), построенная на гибридной архитектуре AMM+CLOB с учетом волатильности, с механизмом кредитования, чувствительным к проскальзыванию, и ftUSD (дельта-нейтральный долларовый эквивалент) в качестве основного стимула.

Yield Basis

-

Традиционные AMM заставляют поставщиков ликвидности BTC продавать при росте цены или покупать при падении (√p-экспозиция — рыночный риск, измеряемый в корне из цены), что приводит к impermanent loss, зачастую превышающему заработанные комиссии.

-

Конкретный механизм Yield Basis будет подробно представлен позже, но суть такова: пользователь вносит BTC на платформу, протокол берет в долг эквивалент crvUSD, формируя пул ликвидности Curve 50/50 BTC-crvUSD с 2-кратным компаундным плечом.

-

Релевериджированный AMM и виртуальный пул поддерживают долг примерно на 50% от стоимости пула; арбитражеры получают прибыль, поддерживая постоянное плечо.

-

Это позволяет стоимости пула изменяться линейно вместе с BTC, при этом зарабатываются торговые комиссии.

-

Поставщики ликвидности держат ybBTC — доходный BTC-токен, автоматически компаундящий торговые комиссии в BTC.

-

Платформа также выпускает управляющий токен $YB, который можно заблокировать как veYB для голосования (например, распределение наград по пулам ликвидности).

-

Yield Basis ориентирован на держателей BTC, желающих высвободить продуктивный BTC и зарабатывать комиссии, решая проблему impermanent loss.

Flying Tulip

-

Пользовательский опыт и риск-профиль традиционных децентрализованных бирж (DEX) обычно статичны. Flying Tulip стремится внедрить инструменты уровня CEX на блокчейн, динамически регулируя AMM-кривую по волатильности и LTV по фактическому исполнению/проскальзыванию.

-

AMM Flying Tulip регулирует кривизну на основе измеренной волатильности (EWMA): при низкой волатильности кривая становится более плоской (ближе к constant sum), чтобы минимизировать проскальзывание и impermanent loss; при высокой — более кривой (product), чтобы избежать исчерпания ликвидности.

-

ftUSD — токенизированная дельта-нейтральная позиция в пуле ликвидности, используется для стимулов и программ ликвидности.

-

Токен платформы $FT может использоваться для обратного выкупа дохода, стимулов и программ ликвидности.

-

Flying Tulip — это DeFi-суперапп: биржа, поддерживающая спот, кредитование, бессрочные контракты и опционы одновременно.

-

Качество исполнения зависит от точности сигналов волатильности/влияния и надежного управления рисками в стрессовых условиях.

Перспективы двух проектов

Yield Basis стремится стать платформой для ликвидности BTC; Flying Tulip — платформой для всех ончейн-нативных торговых операций. В эпоху, когда Perp DEX доминируют, запуск Flying Tulip весьма своевременен. Честно говоря, если Flying Tulip обеспечит наилучшее исполнение, он даже сможет направить будущий поток BTC в такие пулы, как YB. Если Yield Basis будет успешен, ybBTC может стать для биткоина тем же, чем stETH является для эфира: BTC-экспозиция + комиссии LP, без impermanent loss. Flying Tulip имеет потенциал запустить интегрированный стек, предоставив пользователям инструменты уровня CEX и реализовав концепцию "one-stop DeFi". Несмотря на осторожный оптимизм по поводу обоих проектов, нельзя забывать, что эти OG-основатели и топ-команды еще не прошли испытания, а сами основатели также заняты развитием других протоколов (например, Curve и Sonic).

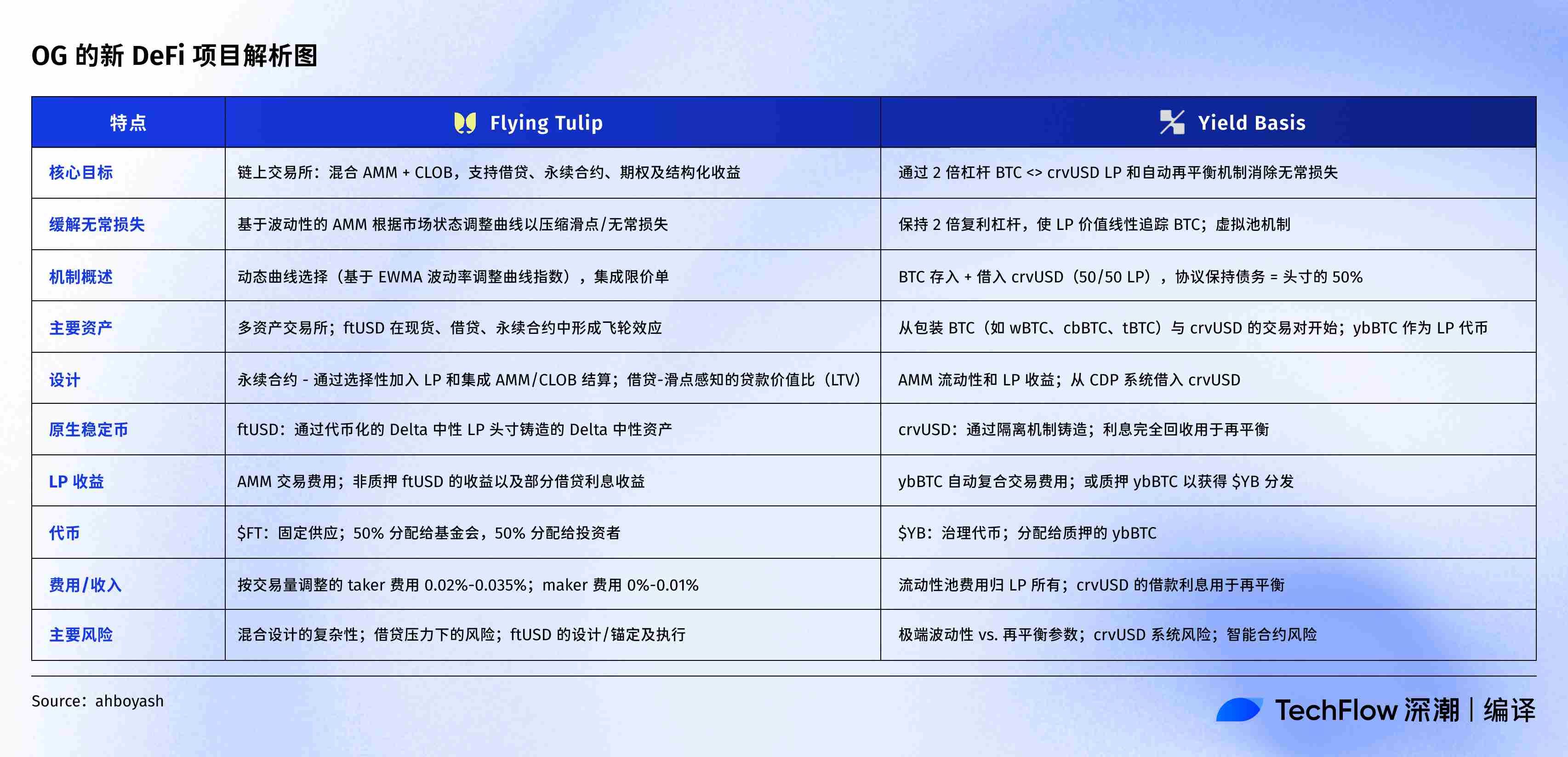

Схема выше, составленная TechFlow: