Поддержка со стороны капитального рынка! Объем bitcoin, накопленный MSTR, уже приближается к объему наличных средств на балансе Amazon, Google и Microsoft

MicroStrategy владеет 640 031 биткоинами, стоимость которых на пике превысила 80 миллиардов долларов. Эта сумма приближает корпоративный резерв компании к уровню таких технологических гигантов, как Amazon, Google и Microsoft, каждая из которых держит около 95–97 миллиардов долларов в наличных или их эквивалентах.

Стоимость 640 031 биткоинов, находящихся в распоряжении MicroStrategy, на пике превысила 80 миллиардов долларов. Эта сумма приближает размер корпоративного казначейства компании к уровню Amazon, Google и Microsoft, каждая из которых держит около 95–97 миллиардов долларов в наличных или их эквивалентах.

Автор: Пан Линфэй

Источник: Wallstreetcn

Корпоративная софтверная компания MicroStrategy (MSTR), сделавшая крупную ставку на биткоин, выходит на совершенно новый уровень: стоимость её биткоин-активов уже почти сравнялась с резервами наличности таких технологических гигантов, как Amazon, Google и Microsoft. Это не только подчеркивает впечатляющую отдачу от агрессивной стратегии компании, но и свидетельствует о беспрецедентном внимании к биткоину как к корпоративному резервному активу.

Согласно информации, опубликованной MicroStrategy во вторник на платформе X, после того как биткоин в понедельник достиг исторического максимума в 126 080 долларов, стоимость 640 031 биткоинов, находящихся у компании, на пике превысила 80 миллиардов долларов. Эта сумма приближает размер корпоративного казначейства компании к уровню Amazon, Google и Microsoft, каждая из которых держит около 95–97 миллиардов долларов в наличных или их эквивалентах.

Этот знаковый момент совпал с взрывным ростом принятия биткоина в корпоративной среде в 2025 году. Сейчас число публичных компаний, включивших биткоин в свой баланс, выросло с менее чем 100 в начале года до более чем 200. Успех MicroStrategy резко контрастирует с колебаниями таких компаний, как Microsoft и Meta, которые, отказавшись от предложения использовать биткоин в качестве резервного актива, упустили значительную прибыль на бумаге.

На фоне инфляции доллара и огромного государственного долга биткоин как потенциальный инструмент хеджирования получает всё большее признание в мейнстриме. От аналитиков JPMorgan до CEO BlackRock — всё больше влиятельных фигур финансового мира рассматривают биткоин как вариант «сделки на обесценивание» для защиты от девальвации фиатных валют, что может свидетельствовать о грядущей глубокой трансформации корпоративных стратегий управления финансами.

Стоимость биткоин-портфеля MSTR уже превысила наличные Apple и Nvidia

Благодаря постоянным покупкам биткоина, стоимость корпоративного казначейства MicroStrategy уже превысила объем наличных таких компаний, как Nvidia, Apple и Meta. Согласно данным, компания приобрела все свои 640 031 биткоинов по средней цене 73 981 доллар, а текущая доходность по балансу составляет 65%, что эквивалентно нереализованной прибыли около 30,4 миллиарда долларов.

Несмотря на впечатляющий масштаб биткоин-резервов MicroStrategy, до мирового лидера по объему корпоративных наличных — Berkshire Hathaway с примерно 344 миллиардами долларов — ей еще далеко. Среди десяти крупнейших компаний по размеру корпоративного казначейства Tesla — еще одна компания, владеющая биткоином, однако её 11 509 биткоинов (примерно 1,4 миллиарда долларов) составляют лишь небольшую часть от общего резерва в 37 миллиардов долларов.

Хеджирование девальвации фиата: биткоин — новый фаворит «сделки на обесценивание»

Растущий интерес компаний к биткоину обусловлен глубинной мотивацией хеджировать макроэкономические риски. Аналитики JPMorgan на прошлой неделе отметили, что на фоне госдолга США, приближающегося к 38 триллионам долларов, биткоин, как и золото, является «сделкой на обесценивание» и может использоваться для хеджирования инфляции доллара.

Эту точку зрения поддержал CEO BlackRock Ларри Финк. Этот бывший критик биткоина в январе этого года заявил, что из-за опасений по поводу девальвации валюты цена биткоина может достичь 700 000 долларов. Заместитель директора консервативного аналитического центра National Center for Public Policy Research (NCPPR) Итан Пек, подавая предложения в Microsoft и Meta, также выразил схожую позицию, считая, что биткоин способен лучше защитить прибыль компании от обесценивания валюты. Пек отметил: «Поскольку наличные продолжают обесцениваться, а доходность облигаций ниже реального уровня инфляции, 28% активов Meta постоянно подрывают стоимость для акционеров».

Колебания технологических гигантов и упущенная прибыль

Несмотря на всё более веские аргументы в пользу биткоина как резервного актива, некоторые технологические гиганты по-прежнему проявляют осторожность и, как следствие, упустили недавний рост рынка. Акционеры Microsoft и Meta проголосовали против предложений NCPPR по включению биткоина в корпоративный портфель.

По сообщениям, когда Microsoft отклонила это предложение, биткоин торговался по цене 97 170 долларов; когда Meta отказалась — по 104 800 долларов. Это означает, что обе компании упустили двузначную прибыль от последующего роста биткоина, в то время как стоимость их наличных резервов продолжает снижаться из-за инфляции. Волатильность биткоина была одной из основных причин, по которым акционеры Microsoft проголосовали против предложения. Известно, что NCPPR также в декабре прошлого года направила аналогичное предложение в совет директоров Amazon, но пока без заметного прогресса.

Взрывной рост корпоративного принятия: 2025 год — год биткоина на балансе

Несмотря на то, что некоторые гиганты всё ещё выжидают, 2025 год уже стал прорывным для корпоративного принятия биткоина. Количество публичных компаний, включивших биткоин в свой баланс, выросло с менее чем 100 в начале года до более чем 200.

Поскольку цена биткоина сейчас торгуется возле исторического максимума, установленного в понедельник, практически все публичные компании, владеющие биткоином, зафиксировали прибыль по своим инвестициям. Успех MicroStrategy не только стал примером для этих компаний, но и послал мощный сигнал всему рынку капитала: в текущей макроэкономической среде привлекательность биткоина как альтернативного резервного актива стремительно растет.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

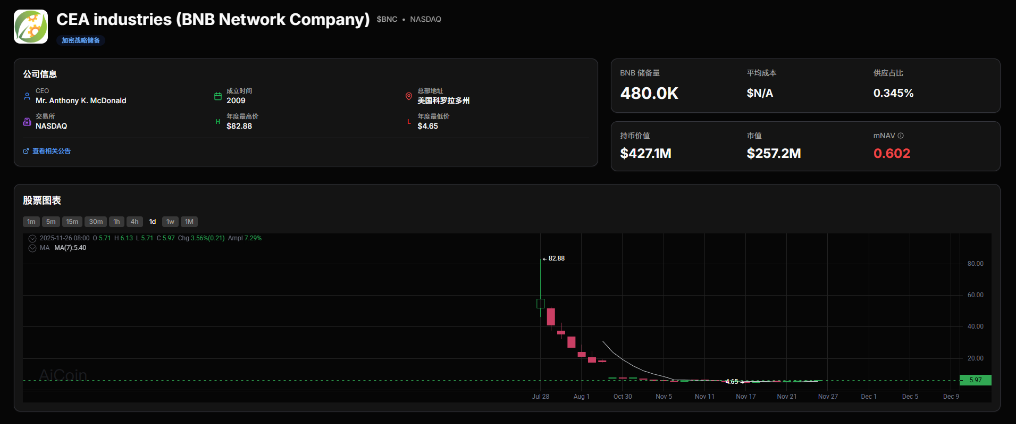

Восстание акционеров: YZi Labs оказывает давление на совет директоров BNC

Халвинг больше не является главной темой: ETF переписывают бычий цикл bitcoin

Крипторынок в условиях истощения ликвидности: двойное испытание ETF и кредитным плечом

Биткоин на Уолл-стрит больше никогда не будет прежним после тихого шага Nasdaq