Всё, что нужно знать о Yieldbasis: левереджированный движок ликвидности для устранения непостоянных потерь

Yieldbasis недавно привлекла 5 миллионов долларов финансирования через Kraken и Legion (что составляет 2,5% от общего предложения), при полной оценке (FDV) в 200 миллионов долларов.

Источник: Alea Research

Перевод: Zhou, ChainCatcher

Yieldbasis, возможно, является одним из самых ожидаемых DeFi-проектов четвертого квартала.

Этот проект был создан основателем Curve Finance Michael Egorov и нацелен на превращение пулов ликвидности с постоянным произведением (constant-product AMM) в арбитражные сделки, устойчивые к непостоянным потерям (IL), начиная с bitcoin. YieldBasis не принимает как должное, что LP обязательно должны нести IL, а вместо этого поддерживает постоянную 2-кратную кредитную позицию в пуле BTC/стейблкоинов, отслеживая цену BTC в соотношении 1:1 и при этом зарабатывая на торговых комиссиях.

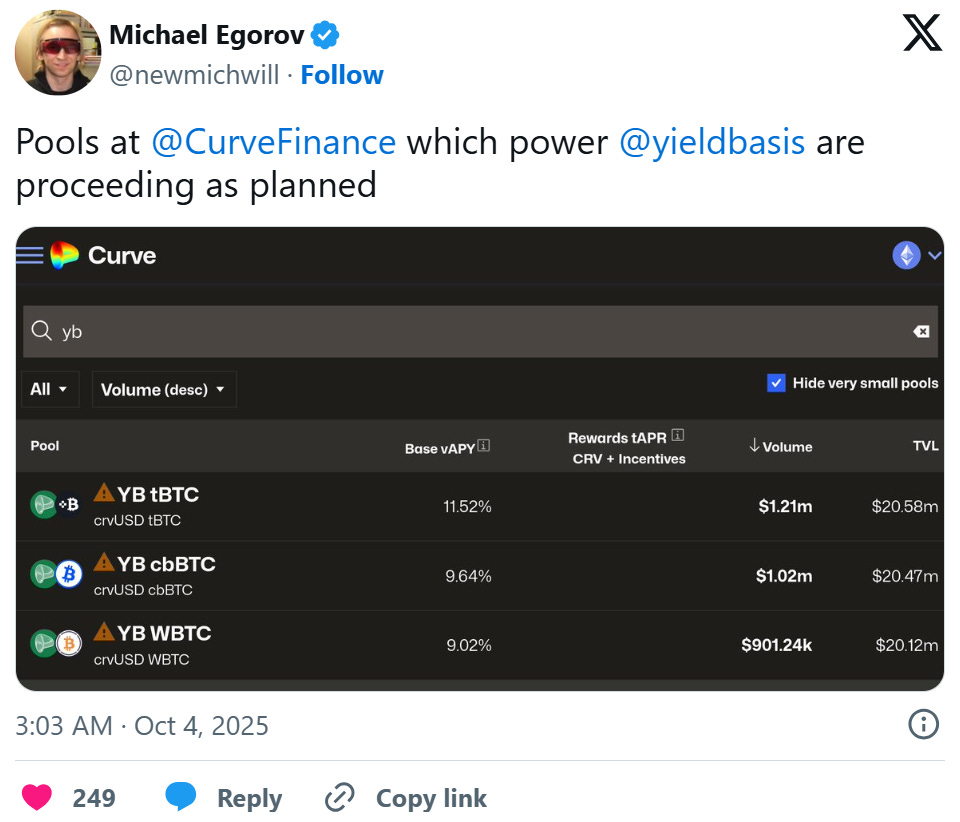

Curve предоставил кредитную линию в размере 60 миллионов долларов в crvUSD для запуска трех пулов BTC, используя ту же динамическую модель распределения комиссий и механизм управления, вдохновленные моделью veCRV от Curve.

В этой статье рассматривается, как YieldBasis устраняет непостоянные потери, его механизм кредитного плеча ликвидности и структуру комиссий, а также недавняя продажа Legion, в ходе которой было собрано почти 200 миллионов долларов FDV на основе распределения по результатам.

Устранение IL с помощью кредитного плеча ликвидности

Непостоянные потери всегда были бременем для поставщиков ликвидности DEX. Такие проекты, как Uniswap v3, предлагают концентрированную ликвидность для смягчения IL, а другие компенсируют LP через выпуск токенов.

YieldBasis решает проблему IL, превращая двухактивный AMM в одностороннюю арбитражную сделку, гарантируя, что пул всегда имеет 100% чистую экспозицию к BTC (через 2-кратное кредитное плечо), одновременно занимая стейблкоины для финансирования другой стороны. Этот подход аналогичен базисной торговле в TradFi, когда пользователь занимает наличные для покупки фьючерсов или спота и получает прибыль от разницы в финансировании и ценовых колебаний.

Ключевые концепции:

Депозиты и займы: когда пользователь вносит BTC, протокол быстро занимает эквивалент crvUSD и добавляет оба актива в пул Curve BTC/crvUSD. Полученные LP-токены используются в качестве залога, чтобы занять crvUSD и погасить flash loan, оставляя позицию с 50% долгом/50% капиталом (2-кратное плечо).

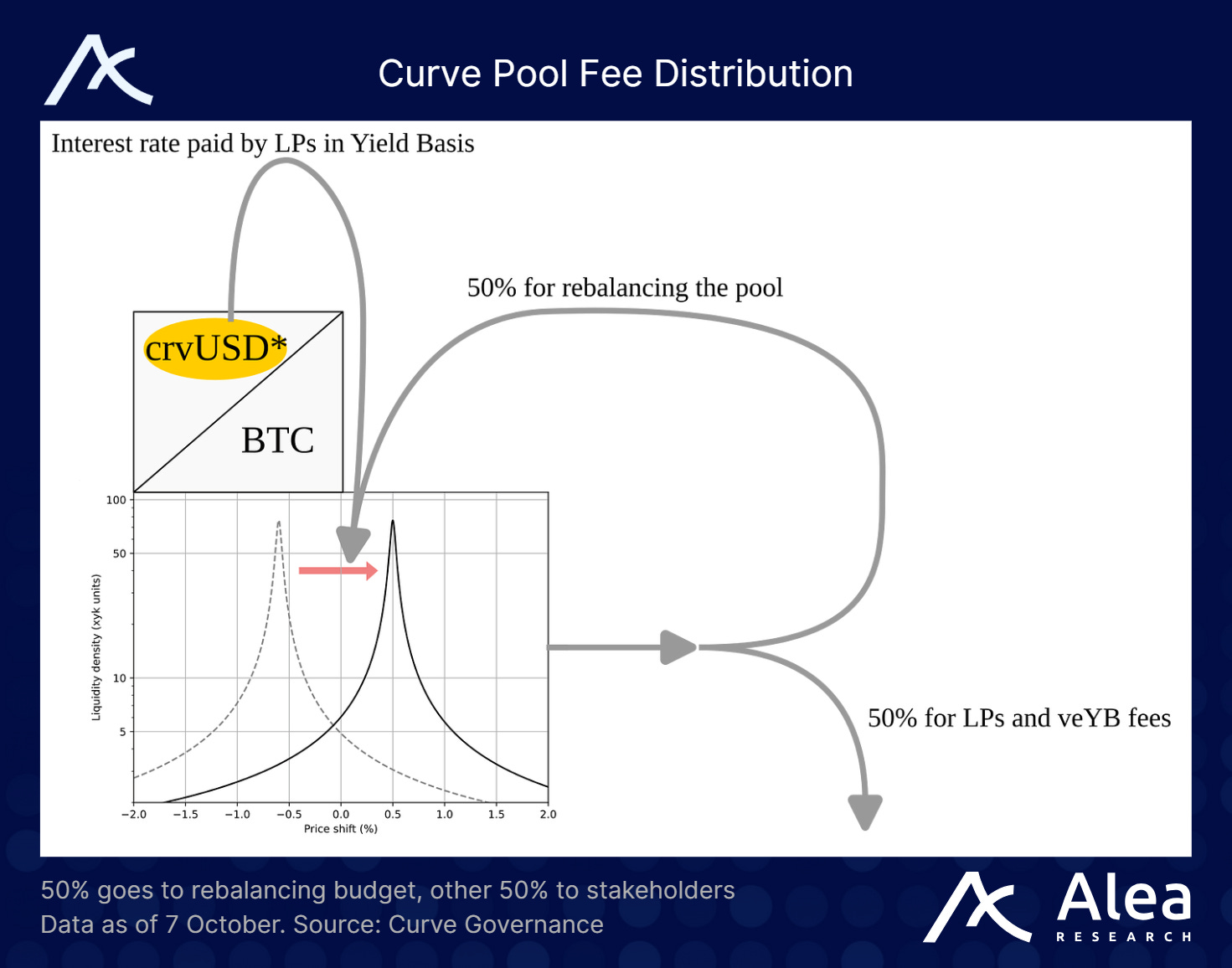

Ребалансирующий AMM и виртуальный пул: по мере колебаний цены BTC ребалансирующий AMM и виртуальный пул выявляют небольшие ценовые различия, стимулируя арбитражеров восстанавливать 2-кратное кредитное плечо. Когда цена BTC растет, система выпускает больше crvUSD и LP; когда цена падает, система погашает долг и сжигает LP. Арбитражеры зарабатывают на разнице, что выравнивает их стимулы со здоровьем пула.

Линейная экспозиция: поддерживая постоянное 2-кратное плечо, позиция поставщика ликвидности (LP) растет линейно с ценой BTC, а не пропорционально квадратному корню. Это означает, что экспозиция LP будет соответствовать цене BTC 1:1, при этом они продолжают получать торговые комиссии Curve.

Curve flywheel

Эта модель также в полной мере использует flywheel-эффект экосистемы Curve. YieldBasis напрямую занимает crvUSD по кредитной линии Curve (при одобрении).

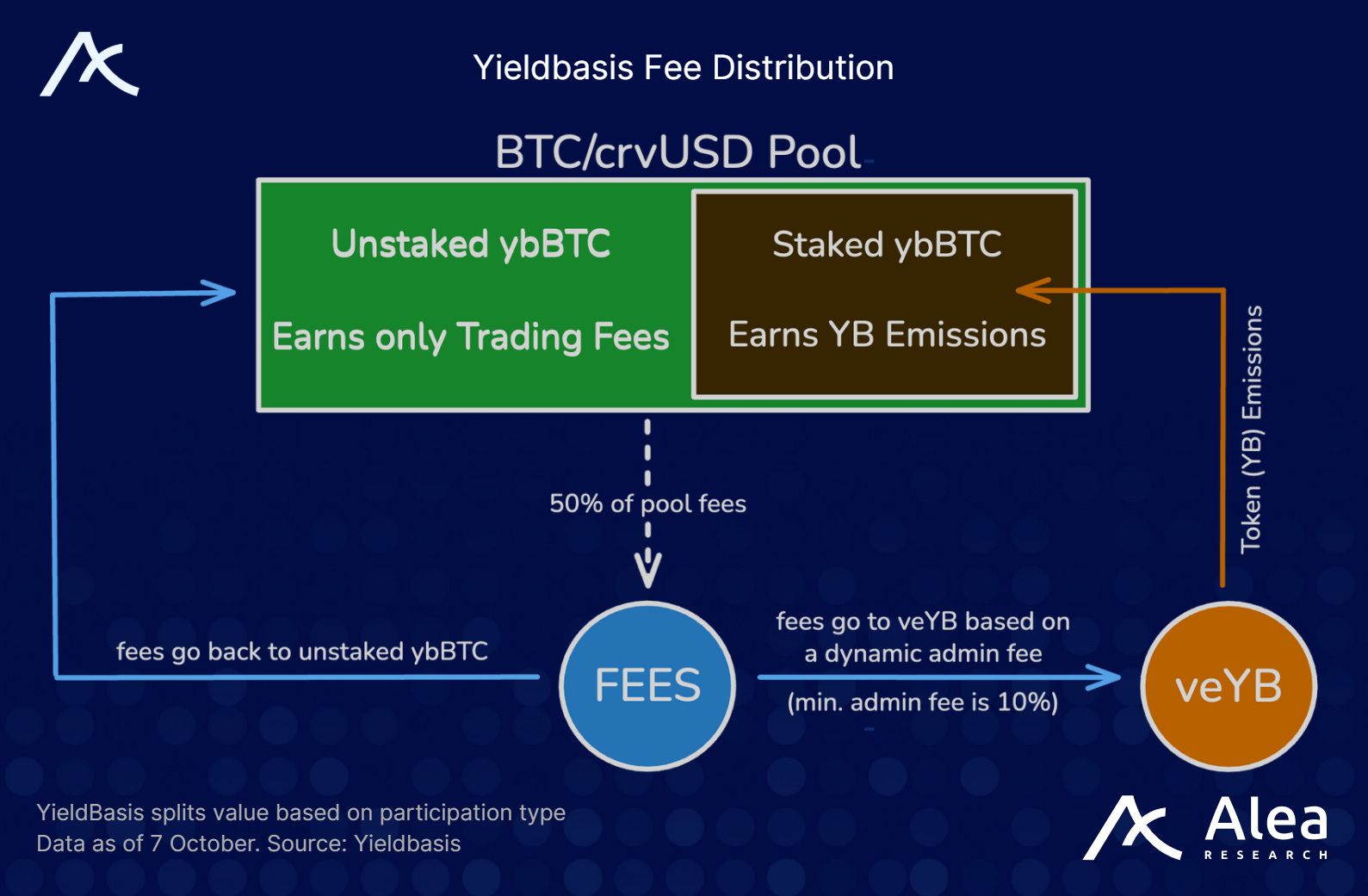

Торговые комиссии пула BTC/crvUSD предоставляются поставщикам ликвидности YieldBasis (LP) и держателям veYB в форме динамической управляющей комиссии. 50% комиссии идет на ребалансировку, оставшиеся 50% распределяются между незастейканными LP и veYB пропорционально доле стейкинга ybBTC. Если многие LP стейкают для получения YB, управляющая комиссия увеличивается, и veYB получает больше комиссий. Если стейкинг невелик, LP получают больше комиссий, выраженных в BTC.

Этот механизм балансирует стимулы и восстанавливает систему метрик Curve.

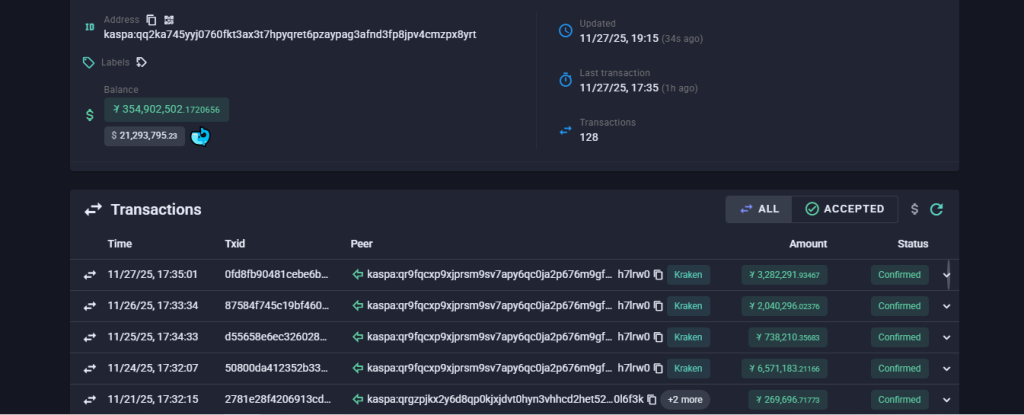

5 миллионов долларов финансирования от Legion и Kraken Launch

Yieldbasis недавно завершил раунд финансирования на 5 миллионов долларов через Kraken и Legion (2,5% от общего предложения), с FDV в 200 миллионов долларов. Из них 2,5 миллиона долларов были выделены на публичную продажу Legion по принципу "за вклад", еще 2,5 миллиона долларов — на Kraken Launch. Эти токены полностью разблокированы на момент TGE.

Публичная продажа проходила в два этапа:

Этап 1: до 20% токенов зарезервировано для пользователей с высоким рейтингом на Legion (на основе ончейн-активности, социальных сетей, вклада в GitHub и т.д.).

Этап 2: оставшаяся квота одновременно открыта на Kraken и Legion, распределение по принципу "первый пришел — первый получил".

Продажа Legion была переподписана в 98 раз. Итоговое распределение включало удаление сибиллов и ботов, а также подход "взвешивания по краям":

Больше средств выделяется топовым контрибьюторам (тем, кто может увеличить TVL, повысить узнаваемость, внести вклад в кодовую базу и т.д.);

В то же время тысячи других компаний также получили небольшое распределение, сочетая преимущества ангельского раунда с широкой дистрибуцией.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Почему BlackRock до сих пор не подал заявку на XRP ETF, несмотря на тесные связи с Ripple

Цена KAS выросла на 66%: сможет ли импульс подтолкнуть Kaspa к более крупным целям декабря?

Цена VIRTUAL выросла на 17%, прорыв нисходящего клина сигнализирует о росте в декабре