Сентябрьский отчет о финансировании Web3: капитал преследует ликвидность и зрелость

Публичные продажи токенов остаются активными, однако основное внимание в финансировании смещается на более поздние стадии.

Публичные продажи токенов остаются активными, но акцент финансирования смещается на поздние стадии.

Автор: Robert Osborne, Outlier Ventures

Перевод: AididiaoJP, Foresight News

Финансирование Web3 в сентябре 2025 года было стремительным, но не достигло пика.

160 сделок привлекли 7.2 миллиарда долларов — это самая высокая общая сумма с момента весеннего всплеска. Однако, за исключением заметного исключения на стадии seed — Flying Tulip, доминируют инвестиции на поздних стадиях, как и в предыдущие два месяца.

Обзор рынка: сильный, но с перекосом в пользу поздних стадий

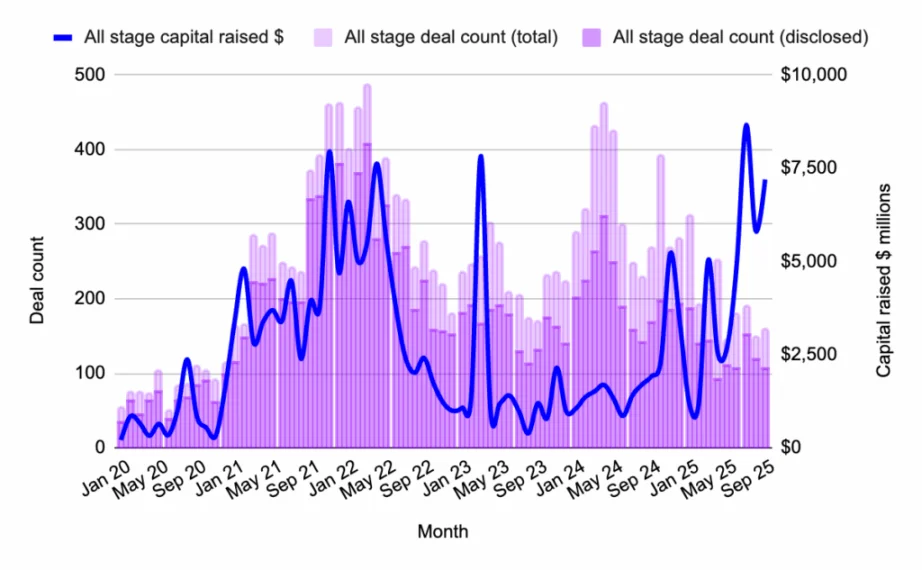

Рисунок 1: Размещение капитала и количество сделок по стадиям в Web3 с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

- Общий привлечённый капитал (раскрытый): 7.2 миллиарда долларов

- Раскрытые сделки: 106

- Общее количество сделок: 160

На первый взгляд, сентябрь выглядит как громкое возвращение к рисковым инвестициям. Но за исключением Flying Tulip, большая часть капитала направлена в компании на поздних стадиях. Это продолжение тенденции, отмеченной в нашем последнем квартальном отчёте, и соответствует инсайтам, полученным на конференции Token2049 в Сингапуре. Сентябрь 2025 года вновь показывает: несмотря на активность на ранних стадиях, реальные деньги ищут зрелость и ликвидность.

Главное событие рынка: Flying Tulip (200 миллионов долларов, seed-раунд, оценка 1 миллиард долларов)

Flying Tulip привлек 200 миллионов долларов на стадии seed при оценке единорога. Платформа стремится объединить спотовую торговлю, бессрочные контракты, кредитование и структурированные доходы на одной цепочке, используя гибридную модель AMM/книга ордеров, поддерживая кроссчейн-депозиты и кредитование с учётом волатильности.

Web3 венчурные фонды: сокращение размеров

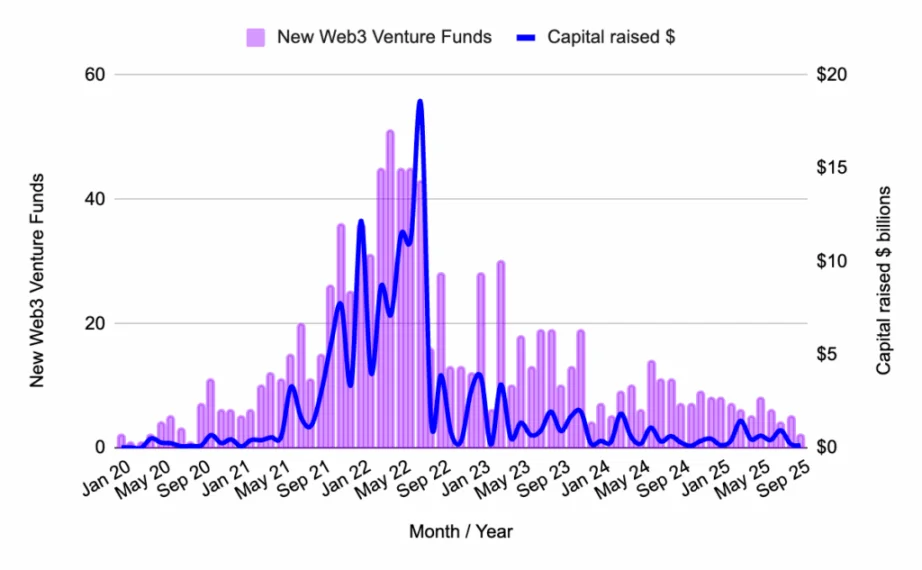

Рисунок 2: Количество запущенных венчурных фондов Web3 и привлечённый капитал с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

Новые фонды в сентябре 2025 года:

- Onigiri Capital, 50 миллионов долларов: фокус на раннюю инфраструктуру и финтех в Азии.

- Archetype Fund III, 100 миллионов долларов: фокус на модульности, инструментах для разработчиков и потребительских протоколах.

В сентябре 2025 года запуск фондов замедлился. Было создано только два новых фонда, оба относительно небольшого размера и с чётко выраженной тематикой. Эта тенденция указывает на избирательность, а не на замедление: венчурные инвесторы продолжают привлекать средства, но концентрируются на более узких и сфокусированных темах.

Pre-seed раунды: продолжающееся 9 месяцев снижение

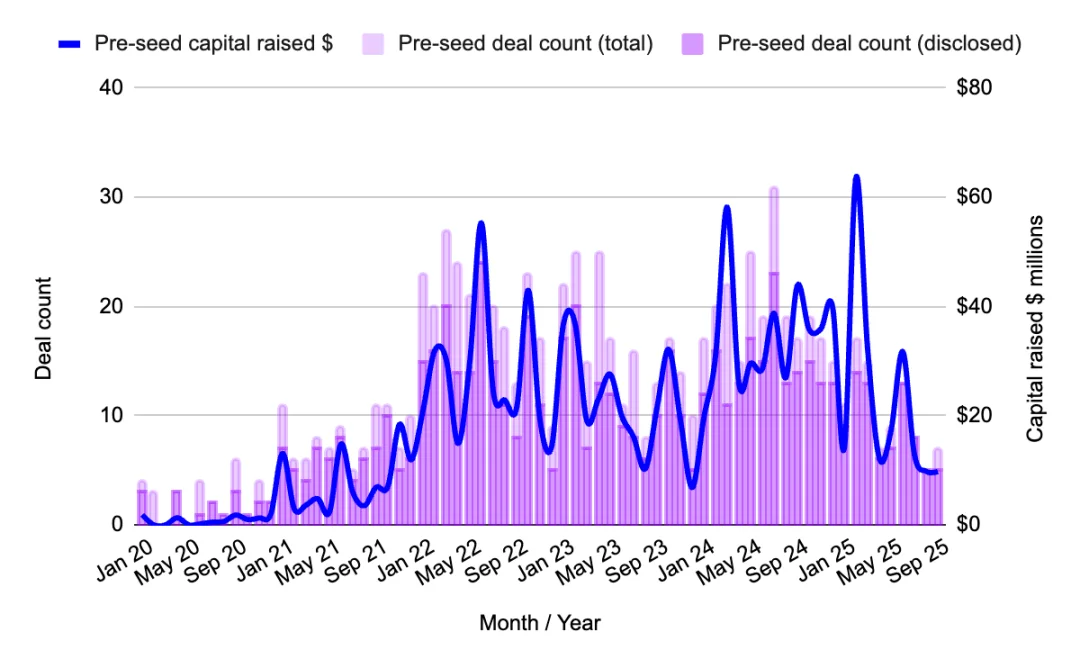

Рисунок 3: Размещение капитала и количество сделок на pre-seed стадии с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

- Общий привлечённый капитал: 9.8 миллиона долларов

- Раскрытые сделки: 5

- Медиана раунда: 1.9 миллиона долларов

Pre-seed финансирование продолжает снижаться как по количеству сделок, так и по объёму привлечённого капитала. Эта стадия остаётся слабой, с минимальным участием известных инвесторов. Для основателей на этом этапе капитал остаётся дефицитным, но успешные проекты выигрывают за счёт чёткого нарратива и технологической уверенности.

Главное событие pre-seed: Melee Markets (3.5 миллиона долларов)

Melee Markets, построенный на Solana, позволяет пользователям спекулировать на инфлюенсерах, событиях и трендовых темах, сочетая предсказательные рынки и социальную торговлю. Проект поддержан Variant и DBA и представляет собой интересную попытку превратить поток внимания в новый класс активов.

Seed-раунды: тюльпаномания

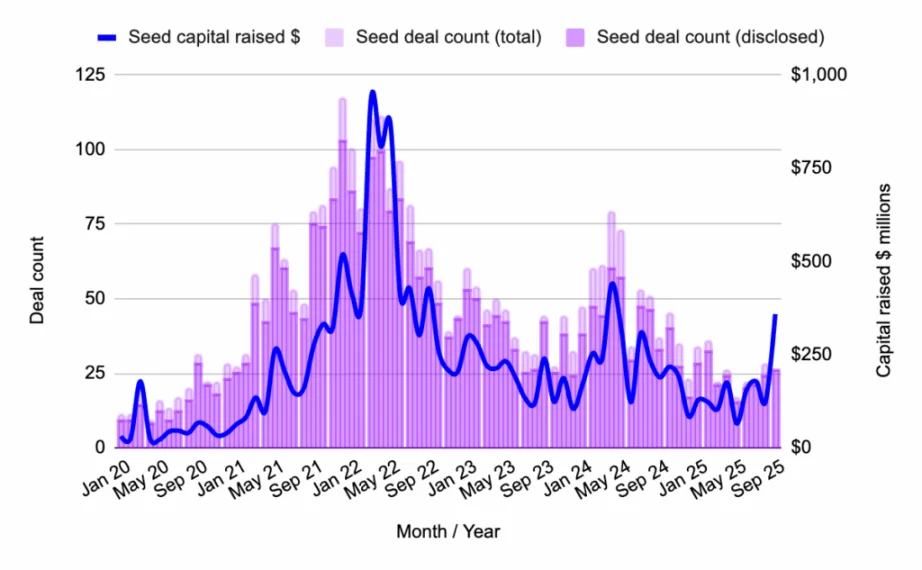

Рисунок 4: Размещение капитала и количество сделок на seed-стадии с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

- Общий привлечённый капитал: 359 миллионов долларов

- Раскрытые сделки: 26

Финансирование на стадии seed значительно выросло, но это полностью заслуга раунда Flying Tulip на 200 миллионов долларов. Без него показатели были бы примерно на уровне предыдущих месяцев.

Более того, структура Flying Tulip не является типичной для финансирования. Его ончейн-право на выкуп предоставляет инвесторам безопасность капитала и доступ к доходности без потери потенциала роста. Проект не расходует привлечённые средства, а использует доходы DeFi для финансирования роста, стимулов и обратного выкупа. Это DeFi-новшество в области эффективности капитала, которое может повлиять на будущие способы самофинансирования протоколов.

Хотя инвесторы Flying Tulip действительно могут вывести эти средства в любой момент, это всё равно значительная инвестиция венчурных капиталистов Web3, которые иначе вложили бы эти деньги в другие ранние проекты через менее ликвидные инструменты, такие как SAFE и/или SAFT. Это ещё одно проявление текущей тенденции среди инвесторов Web3 — стремление к более ликвидным активам.

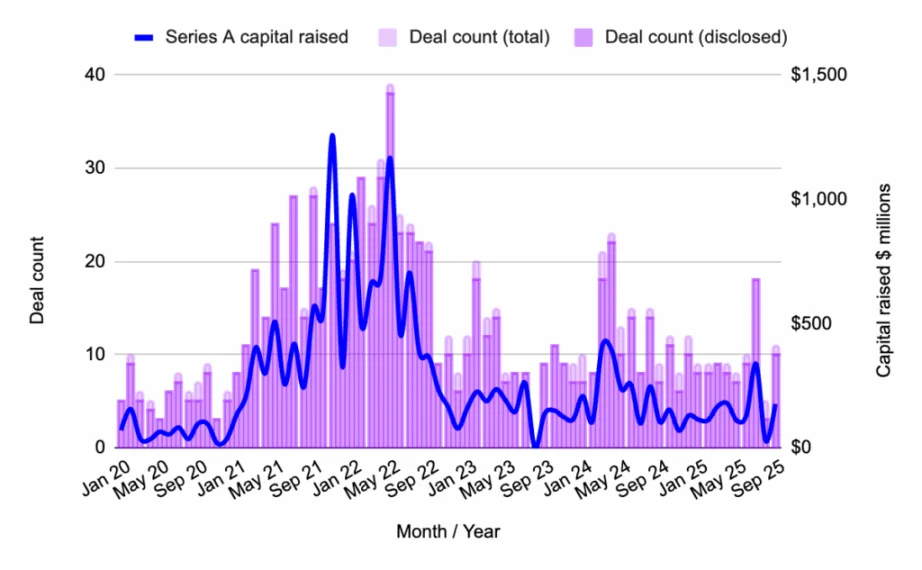

Раунды A: стабилизация

Рисунок 5: Размещение капитала и количество сделок на стадии A с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

- Общий привлечённый капитал: 177 миллионов долларов

- Раскрытые сделки: 10

- Медиана раунда: 17.7 миллиона долларов

После резкого падения в августе активность на стадии A в сентябре немного восстановилась, но месяц нельзя назвать прорывным. Объём сделок и размещённого капитала примерно соответствуют среднему уровню 2025 года. Инвесторы по-прежнему избирательны, поддерживая проекты на поздних стадиях, а не гоняясь за ранним ростом.

Главное событие A-раунда: Digital Entertainment Asset (38 миллионов долларов)

Сингапурская компания Digital Entertainment Asset привлекла 38 миллионов долларов для создания Web3-игр, ESG и рекламных платформ с функциями реальных платежей. Проект поддержан SBI Holdings и ASICS Ventures, что отражает продолжающийся интерес Азии к интеграции блокчейна в массовые потребительские отрасли.

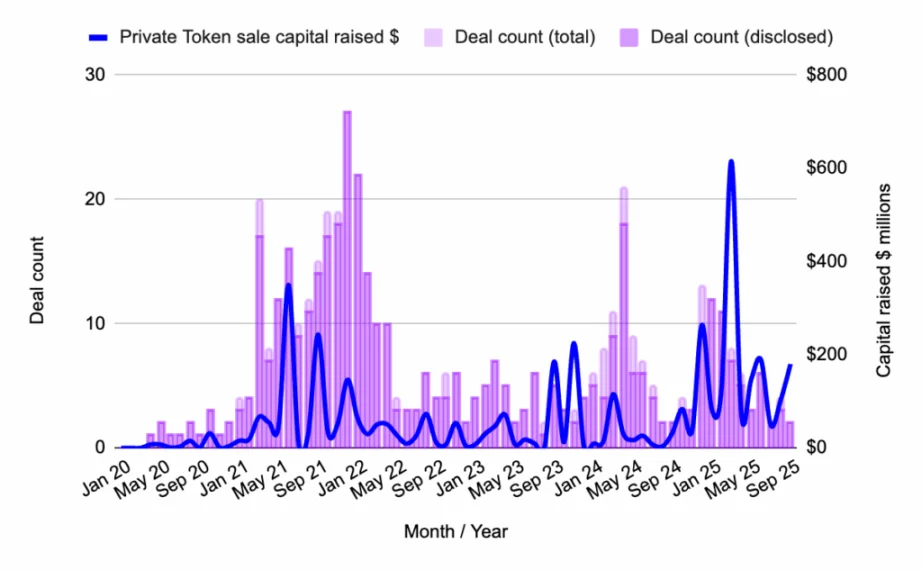

Частные продажи токенов: крупные суммы, известные участники

Рисунок 6: Размещение капитала и количество сделок по частным продажам токенов с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

- Общий привлечённый капитал: 180 миллионов долларов

- Раскрытые сделки: 2

Активность на рынке частных токенов остаётся сконцентрированной: одна крупная сделка обеспечила весь объём. Модель последних месяцев сохраняется: меньше раундов, крупнее чеки, а ликвидность поглощается биржевыми стратегиями.

Главное событие: Crypto.com (178 миллионов долларов)

Crypto.com привлекла внушительные 178 миллионов долларов, по сообщениям, в сотрудничестве с Trump Media. Биржа продолжает развивать свою глобальную доступность и инструменты для массовых криптоплатежей.

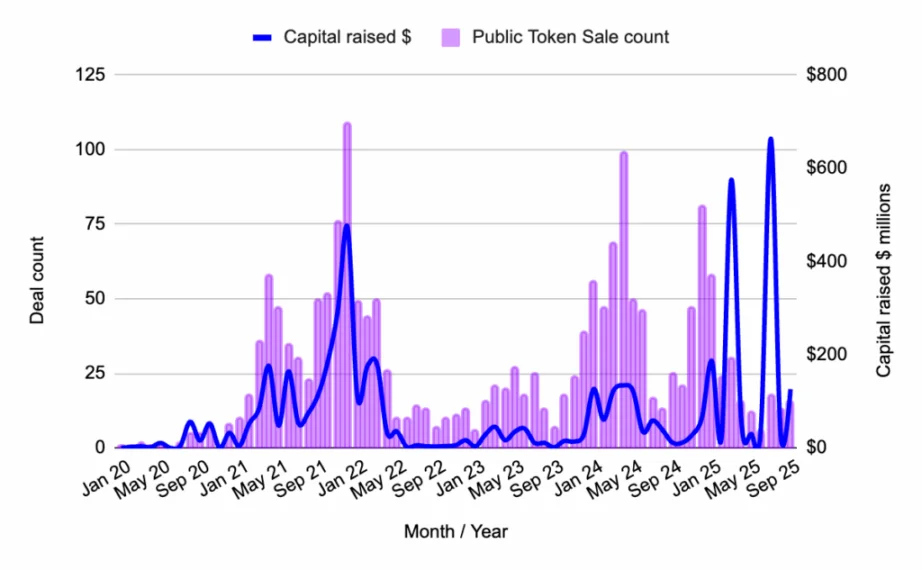

Публичные продажи токенов: момент доходности для Bitcoin

Рисунок 7: Размещение капитала и количество сделок по публичным продажам токенов с января 2020 по сентябрь 2025 года. Источник: Messari, Outlier Ventures.

- Общий привлечённый капитал: 126.2 миллиона долларов

- Раскрытые сделки: 16

Публичные продажи токенов остаются активными, движимые двумя привлекательными нарративами: доходность Bitcoin (BTCFi) и AI-агенты. Это напоминает, что публичные рынки продолжают следовать за нарративами.

Главное событие: Lombard (94.7 миллиона долларов)

Lombard интегрирует Bitcoin в DeFi, выпуская LBTC — доходный, кроссчейн и ликвидный BTC-актив, призванный объединить ликвидность Bitcoin между экосистемами. Это часть растущего тренда "BTCFi", позволяющего зарабатывать DeFi-доходность на BTC.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Крипторынок стремительно растет, альткоины выходят из тени

Прогноз цены BNB: восходящая структура сохраняется, поскольку покупатели давят на нисходящее сопротивление

Популярное

ДалееСледующая криптовалюта для взлёта: Tether удваивает накопление BTC, в то время как DeepSnitch AI фиксирует успех предпродажи на фоне продолжающихся слухов о 100-кратном росте

Лучшие предпродажи криптовалют: преимущество Tapzi с фиксированным объемом GameFi по сравнению с такими трендовыми проектами, как Sui и Render