Выкуп не спасёт DeFi

2025 год оказался непростым для команд DeFi-проектов, но они действительно переняли один прием с Уолл-стрит: выражать уверенность с помощью обратного выкупа.

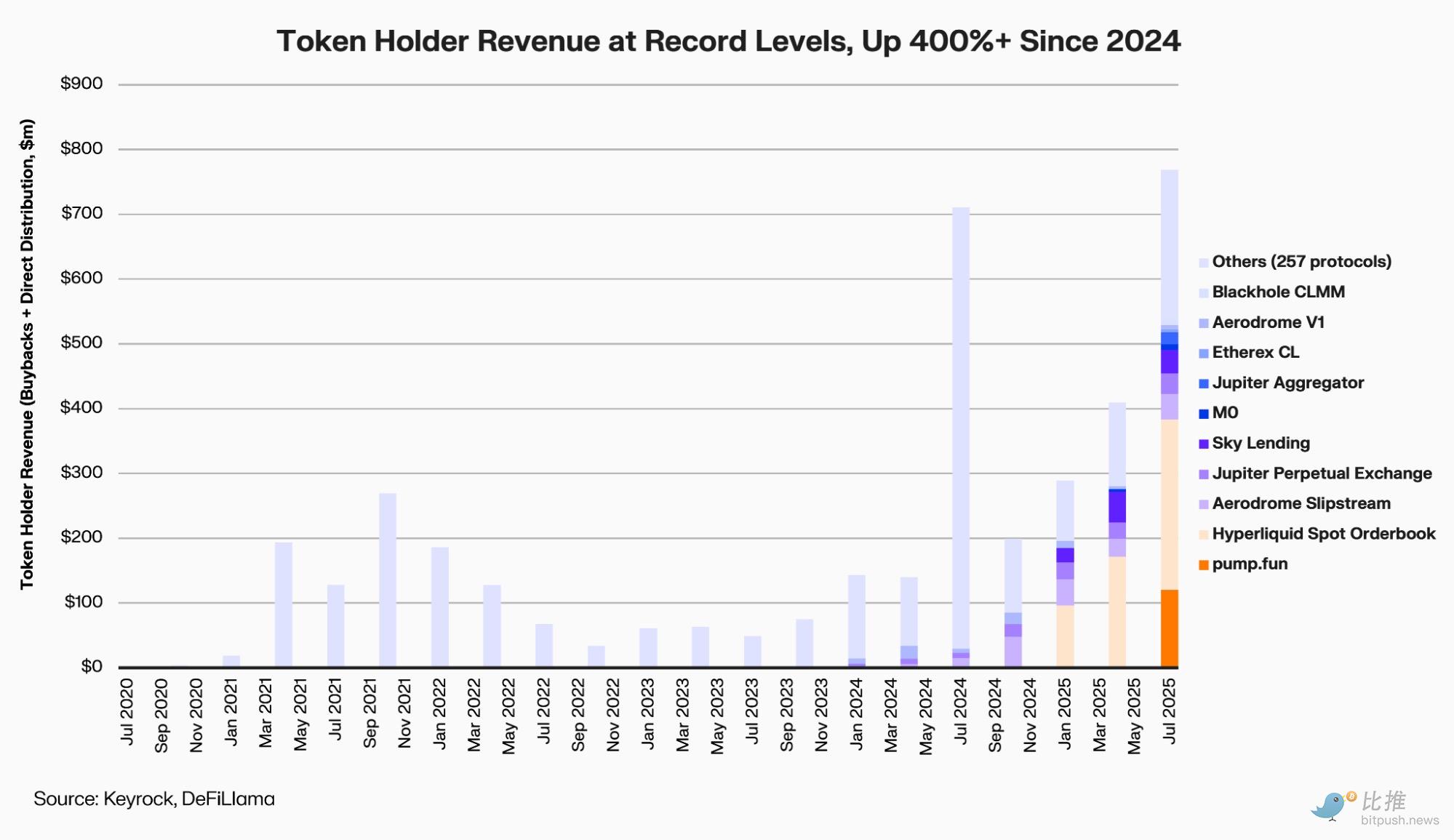

Согласно отчету крипто-маркетмейкера Keyrock, ведущие 12 DeFi-протоколов потратили в 2025 году около 800 миллионов долларов на обратный выкуп и дивиденды, что на 400% больше, чем в начале 2024 года.

Аналитик отчета Amir Hajian написал: «Как и публичные компании используют обратный выкуп для демонстрации долгосрочных обязательств, команды DeFi также хотят этим показать, что у них есть прибыль, денежный поток и будущее».

Однако на рынке с низкой ликвидностью и слабым аппетитом к риску эти действия по «вознаграждению держателей» — это возвращение к ценности или напрасная трата средств?

Кто участвует в волне обратного выкупа?

Эта волна обратного выкупа началась в начале года с Aave и MakerDAO и продолжилась с PancakeSwap, Synthetix, Hyperliquid иEther.fi — практически охватывая все основные направления DeFi.

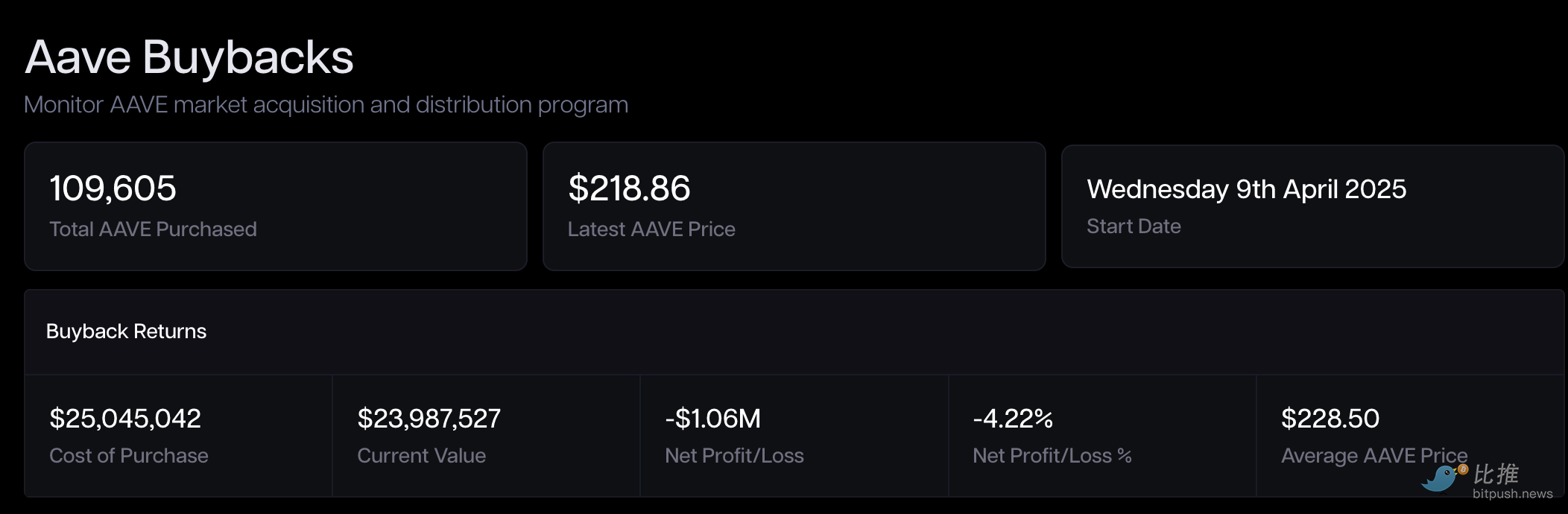

Aave (AAVE) — один из первых крупных проектов, систематически запустивших обратный выкуп.

С апреля 2025 года Aave DAO еженедельно выкупает примерно на 1 миллион долларов AAVE за счет доходов протокола и в октябре обсуждала «нормализацию» этой механики с годовым бюджетом до 50 миллионов долларов.

В день одобрения предложения AAVE краткосрочно вырос на 13%, но после шести месяцев пилотного периода прибыль осталась отрицательной.

MakerDAO (MKR) в 2023 году запустил Smart Burn Engine, который регулярно выкупает и сжигает MKR за счет избыточных DAI. В первую неделю после запуска механизма MKR вырос на 28% и был признан образцом «возврата денежного потока держателям».

Однако спустя год на рынке возник парадокс «восстановления доверия при отстающей оценке».

Несмотря на сильные фундаментальные показатели (MakerDAO постоянно увеличивает доход от резервов DAI за счет реальных активов RWA), цена MKR (по состоянию на конец октября 2025 года колеблется около $1,800) составляет лишь треть от исторического максимума бычьего рынка 2021 года (около $6,292).

Протокол стейкинга ликвидности Ethereum Ether.fi (ETHFI) недавно предложил, пожалуй, самую заметную инициативу последних месяцев. DAO уполномочил выкупить ETHFI на сумму до 50 миллионов долларов по цене ниже 3 долларов за токен, используя быстрый Snapshot-голосование, с целью «стабилизировать цену токена и восстановить доверие».

Однако рынок также насторожен: если средства поступают в основном из казначейских резервов, а не из устойчивого дохода, такой «поддерживающий выкуп» вряд ли будет долгосрочным.

PancakeSwap (CAKE) выбрал наиболее программируемый путь. Его механизм «Buyback & Burn» встроен в токеномику, а данные о чистой инфляции публикуются ежемесячно. В апреле 2025 года чистое предложение CAKE сократилось на 0,61%, что привело к устойчивой дефляции.

Однако цена по-прежнему держится чуть выше 2 долларов, что значительно ниже исторического максимума 2021 года в 44 доллара — улучшение предложения принесло стабильность, но не премию.

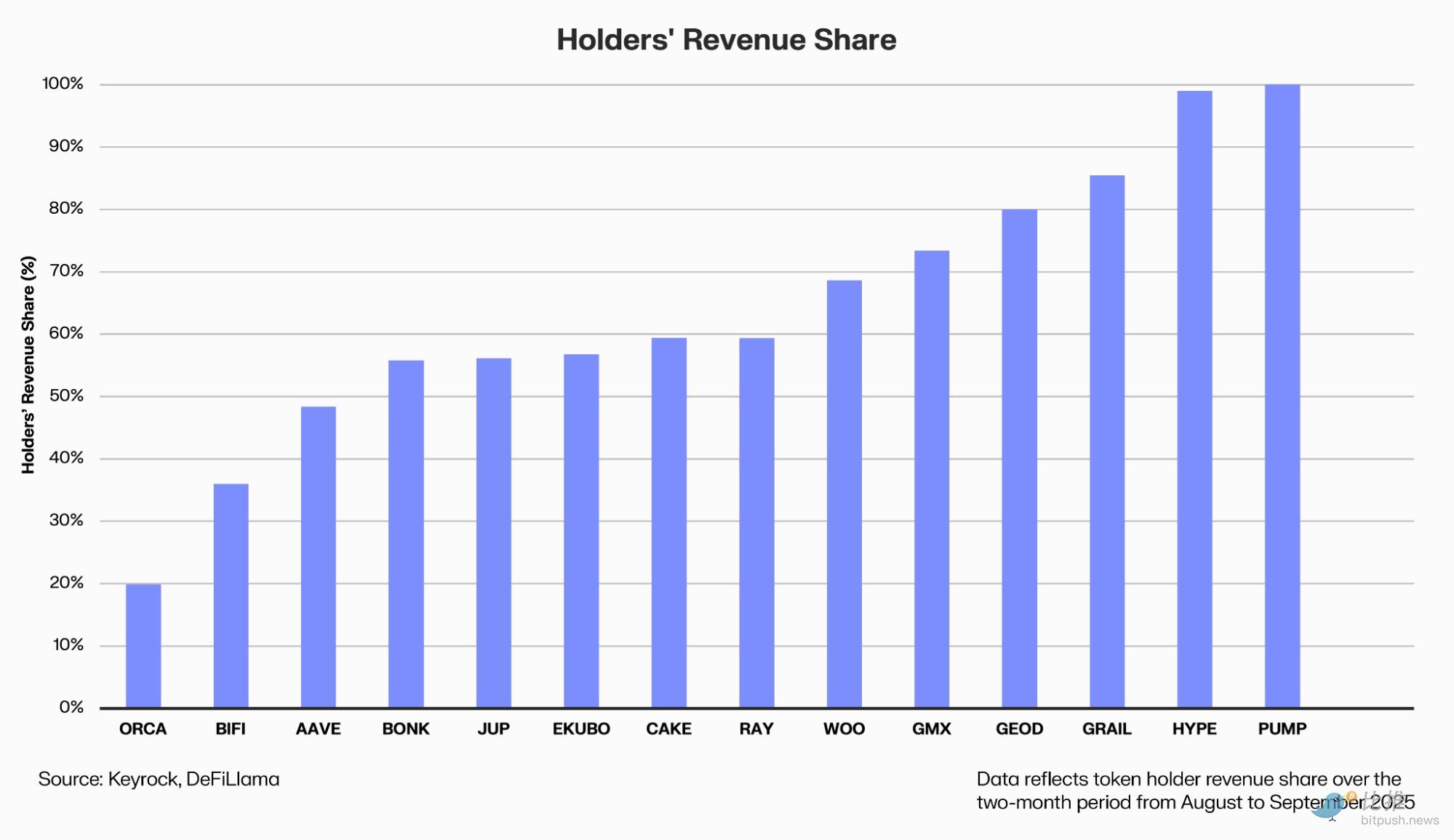

Synthetix (SNX) и GMX также используют комиссионные протокола для обратного выкупа и сжигания токенов.

Synthetix внедрил модуль buyback в обновлении 2024 года, а GMX автоматически направляет часть торговых комиссий в пул обратного выкупа.

Оба проекта в период пика обратного выкупа в 2024 году показали рост на 30–40%, но при снижении стабильности стейблкоинов и падении комиссий приостановили выкуп и направили средства в резервный фонд.

А настоящим «исключительным победителем» стала платформа бессрочных контрактов Hyperliquid (HYPE).

Здесь обратный выкуп стал частью бизнес-нарратива: часть дохода протокола автоматически поступает в пул покупок на вторичном рынке.

По данным Dune, за последний год Hyperliquid вложил в обратный выкуп 645 миллионов долларов, что составляет 46% от общего объема по отрасли, а токен HYPE с момента выпуска в ноябре 2024 года вырос на 500%.

Однако успех HYPE объясняется не только покупками, но и ростом дохода и пользователей — дневной объем торгов за год утроился.

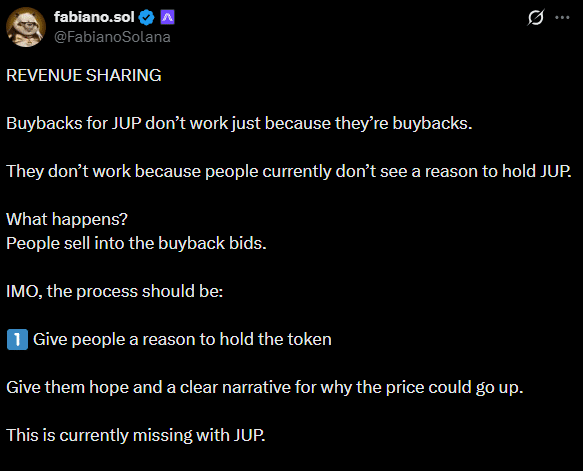

Почему обратный выкуп часто «не работает»

С точки зрения традиционной финансовой логики, популярность обратного выкупа объясняется тремя причинами:

Во-первых, он обещает увеличить долю стоимости. Протокол выкупает и сжигает токены за реальные деньги, что уменьшает предложение и увеличивает будущую прибыль на каждый токен.

Во-вторых, он транслирует уверенность в управлении. Готовность к обратному выкупу говорит о прибыльности протокола, финансовой гибкости и эффективности управления. Это считается важным признаком перехода DeFi от «сжигания денег» к «дивидендам».

В-третьих, он формирует ожидания дефицита. В сочетании с механизмами блокировки и сокращения эмиссии обратный выкуп может создать дефляционный эффект на стороне предложения и оптимизировать токеномику.

Однако идеальная теория не всегда реализуема на практике.

Во-первых, выбор времени часто оказывается неудачным. Большинство DAO щедры в бычий рынок, но сокращают расходы в медвежий, что приводит к неловкой ситуации «покупки на хаях и ожидания на лоях», противоречащей принципам стоимостного инвестирования.

Источники финансирования также вызывают опасения. Многие проекты используют казначейские резервы, а не устойчивую прибыль, и при снижении доходов обратный выкуп становится трудно поддерживать и выглядит как «показная щедрость».

Есть и альтернативные издержки. Каждый доллар, потраченный на обратный выкуп, — это доллар, не вложенный в развитие продукта и экосистемы. Маркетмейкер Keyrock в октябре предупредил: «Чрезмерный обратный выкуп может быть одним из наименее эффективных способов распределения капитала».

Даже если обратный выкуп проводится, его эффект легко нивелируется постоянной разблокировкой и выпуском новых токенов; при сохраняющемся давлении со стороны предложения ограниченный выкуп — капля в море.

Исследователь Messari Sunny Shi отмечает:

«Мы не обнаружили, что рынок стабильно повышает оценку из-за обратного выкупа; цену по-прежнему определяют рост и нарратив».

Кроме того, сейчас структура макро-ликвидности всего рынка DeFi изменилась. Хотя общий объем заблокированных средств (TVL) сильно восстановился и достиг максимума за три года (около $160 миллиардов), по сравнению с историческим пиком бычьего рынка 2021 года (около $180 миллиардов) все еще остается разрыв. Более того, несмотря на высокие доходы протоколов и эффективность использования средств, объем торгов на вторичном рынке и приток спекулятивного капитала пока не вернулись к «ажиотажу» предыдущего цикла.

В условиях ограниченного финансирования даже самый щедрый обратный выкуп не может компенсировать структурную нехватку спроса.

Доверие можно купить на время, но только реальный приток капитала и новый цикл роста позволят DeFi вновь «самостоятельно генерировать кровь».

Автор: OXStill

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Сеть Ethereum достигает новых высот с рекордной активностью в 2025 году

Прогноз цены XRP на 2026 год: победа над SEC и приток средств в ETF на сумму $1,14 млрд нацелены на $5-$8

«Трата ресурсов»? – Технический директор Jupiter объясняет, почему обратный выкуп JUP может прекратиться

Новости о Bitcoin: убытки MSTR за четвертый квартал возродили опасения мгновенного обвала BTC