Сорос предсказывает пузырь искусственного интеллекта: мы живем на самореализующемся рынке

В статье на примере поведения Брайана Армстронга на телефонной конференции по финансовой отчетности Coinbase наглядно демонстрируется «теория рефлексивности» Джорджа Сороса, согласно которой рыночные цены влияют на саму ценность актива. Далее в статье рассматривается, как финансовые рынки активно формируют реальность, приводятся примеры ажиотажа вокруг корпоративных конгломератов, финансового кризиса 2008 года и текущего пузыря искусственного интеллекта для иллюстрации механизма работы обратной связи и связанных с этим потенциальных рисков. Аннотация подготовлена Mars AI. Данная аннотация сгенерирована моделью Mars AI, точность и полнота содержимого находятся на стадии итерационного обновления.

Как финансовые рынки могут формировать ту реальность, которую они должны были бы лишь измерять?

Между рациональным «знанием» и личным «пониманием» — огромная пропасть. Это как читать учебник по физике и смотреть, как в «Разрушителях мифов» взрывают водонагреватель.

Учебник расскажет вам: если нагревать воду в замкнутой системе, расширяющаяся вода создаст гидравлическое давление.

Вы понимаете текст, осваиваете теорию фазовых переходов.

Но «Разрушители мифов» показывают: как давление может превратить водонагреватель в ракету и запустить его на высоту 500 футов.

Только посмотрев видео, вы по-настоящему осознаёте, что такое катастрофический взрыв пара.

Демонстрация зачастую сильнее рассказа.

На прошлой неделе Brian Armstrong наглядно продемонстрировал нам «теорию рефлексивности» Джорджа Сороса — настолько эффектно, что команда «Разрушителей мифов» могла бы им гордиться.

Во время отчётного звонка Coinbase, после ответов на вопросы аналитиков, Brian Armstrong произнёс ещё несколько слов. Эти слова были теми, на которые делали ставки участники предсказательных рынков.

В конце встречи он сказал: «Я всё это время следил за ставками на предсказательных рынках по поводу нашего отчётного звонка. Сейчас я просто хочу добавить несколько слов: bitcoin, ethereum, blockchain, staking и Web3.»

На мой взгляд, это наглядно показывает, как работают большинство финансовых рынков, как и утверждает теория Джорджа Сороса: рыночные цены влияют на стоимость самих активов, которые они оценивают.

До того как стать миллиардером и управляющим хедж-фондом, Сорос мечтал быть философом. Он приписывает свой успех обнаружению изъяна в «теории эффективного рынка»: «Рыночные цены всегда искажают фундаментальные показатели».

Финансовые рынки, вопреки традиционному мнению, не просто пассивно отражают фундаментальные показатели активов, а активно формируют ту реальность, которую должны были бы измерять.

Сорос привёл пример бума корпоративных конгломератов 1960-х: инвесторы верили, что эти компании могут создавать стоимость, скупая небольшие, но эффективные фирмы, и потому разгоняли их акции, что в свою очередь позволяло этим конгломератам действительно покупать компании по завышенным ценам, тем самым «реализуя» стоимость.

Проще говоря, это создавало «устойчивую и циклическую» петлю обратной связи: мысли участников влияют на события, на которые они делают ставки, а эти события, в свою очередь, влияют на их мысли.

Сегодня Сорос, возможно, привёл бы в пример компанию вроде MicroStrategy. Её CEO Michael Saylor как раз и предлагает инвесторам такую логику: вы должны оценивать акции MicroStrategy с премией к чистым активам, потому что сама торговля с премией делает эти акции более ценными.

В 2009 году Сорос писал, что, анализируя финансовый кризис с помощью теории рефлексивности, он пришёл к выводу, что коренная причина кризиса — фундаментальное заблуждение: «(стоимость недвижимости) залога не зависит от доступности кредита».

Согласно мейнстримной точке зрения, банки просто переоценили стоимость недвижимости как залога, а инвесторы переплатили за обеспеченные этими кредитами деривативы.

Иногда так и бывает — просто ошибка в оценке актива.

Но Сорос считает, что масштаб кризиса 2008 года можно объяснить только «петлёй обратной связи»: инвесторы покупали кредитные продукты по завышенным ценам, что поднимало стоимость залога (недвижимости). «Когда кредит становится дешевле и доступнее, экономическая активность растёт, а стоимость недвижимости повышается».

А рост стоимости недвижимости, в свою очередь, подталкивает кредитных инвесторов платить ещё больше.

Теоретически, цена кредитных деривативов вроде CDO должна отражать стоимость недвижимости. Но на практике они также способствуют созданию этой стоимости.

Это, по крайней мере, учебниковое объяснение теории финансовой рефлексивности Сороса.

Но Brian Armstrong не ограничился объяснением — он продемонстрировал это на практике, по-методу «Разрушителей мифов».

Произнеся слова, на которые делали ставки, он доказал, что взгляды участников (предсказательные рынки) могут напрямую формировать результат (его реальные слова) — именно это и подразумевает Сорос под «рыночные цены искажают фундаментальные показатели».

Текущий пузырь вокруг искусственного интеллекта — это миллиардная версия эксперимента Brian Armstrong, позволяющая нам вовремя осознать: люди верят, что AGI будет создан, поэтому инвестируют в OpenAI, Nvidia, дата-центры и т.д. Эти инвестиции делают AGI более вероятным, что привлекает ещё больше инвестиций в OpenAI…

Это идеально иллюстрирует знаменитое утверждение Сороса о пузырях: он врывается в рынок, потому что покупки поднимают цену, а рост цены улучшает фундаментальные показатели, что привлекает новых покупателей.

Но Сорос также предупреждает инвесторов не верить в такие самосбывающиеся пророчества. Потому что в экстремальных случаях пузыря скорость роста цен инвесторами намного опережает скорость улучшения фундаментальных показателей.

Размышляя о финансовом кризисе, Сорос писал: «Полный цикл положительной обратной связи вначале самоукрепляется, но в итоге неизбежно достигает пика или точки разворота, после чего процесс самоукрепляется уже в обратном направлении».

Другими словами, деревья не растут до небес, а пузыри не надуваются вечно.

К сожалению, пока не было эксперимента в стиле «Разрушителей мифов», который бы это наглядно показал.

Но, по крайней мере, теперь мы знаем: рыночные цены могут способствовать событиям — как те несколько слов на отчётном звонке.

Так почему бы AGI (общему искусственному интеллекту) не стать таким же случаем?

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

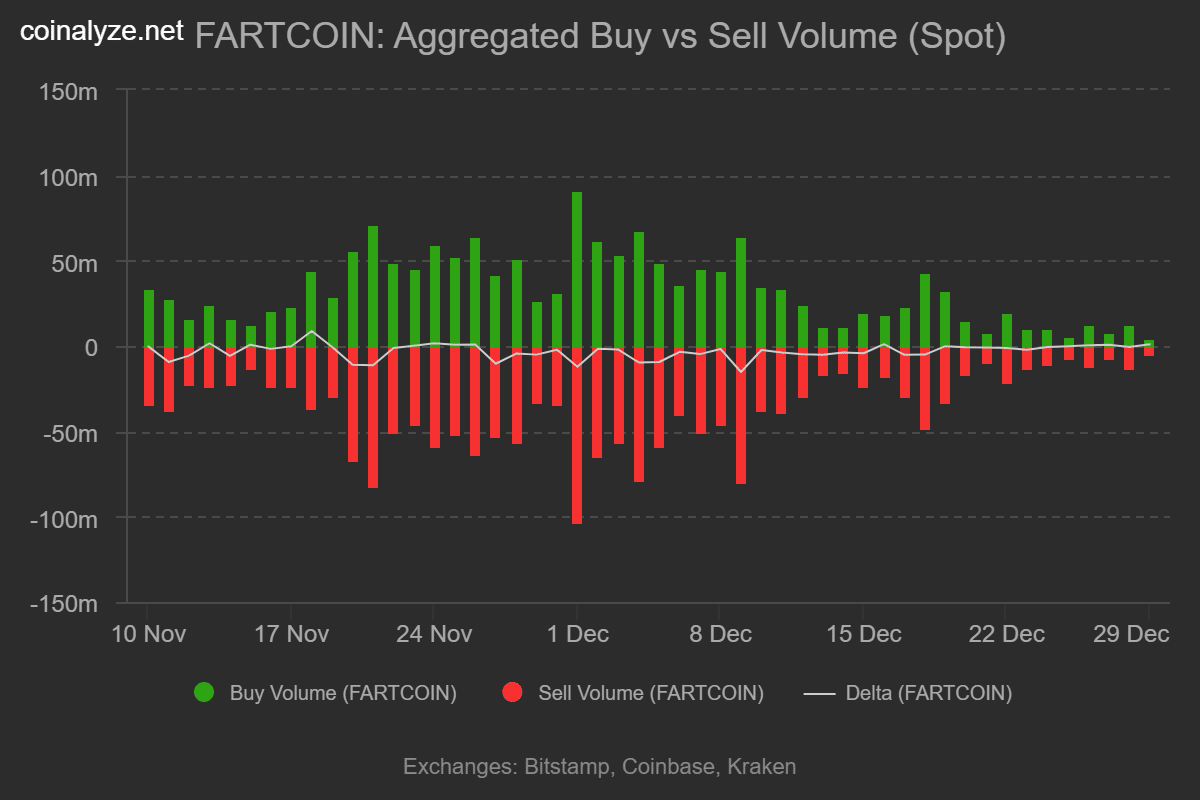

FARTCOIN фиксирует покупку китом на $2,66 млн – вернётся ли цена к $0,36?

Пионер регулирования криптовалют в SEC Сисели ЛаМот завершила ключевой срок, оставив значимое наследие

Криптовалютное правоприменение SEC: резкая критика Уотерс раскрывает отступление регулятора