Рост волатильности рынка: почему у Bitcoin все еще есть шанс достичь $200,000 в четвертом квартале?

Институциональные инвесторы, не боясь волатильности, продолжают покупать, целевая цена — $200,000.

Оригинальное название: "Отчет по оценке Bitcoin за 4 квартал 2025 года"

Оригинальный автор: Tiger Research

Ключевые моменты

· Институциональные инвесторы продолжают накапливать активы на фоне волатильности — Чистый приток средств в ETF оставался стабильным в 3 квартале, при этом MSTR приобрела 388 BTC за один месяц, что демонстрирует сильную веру в долгосрочные инвестиции;

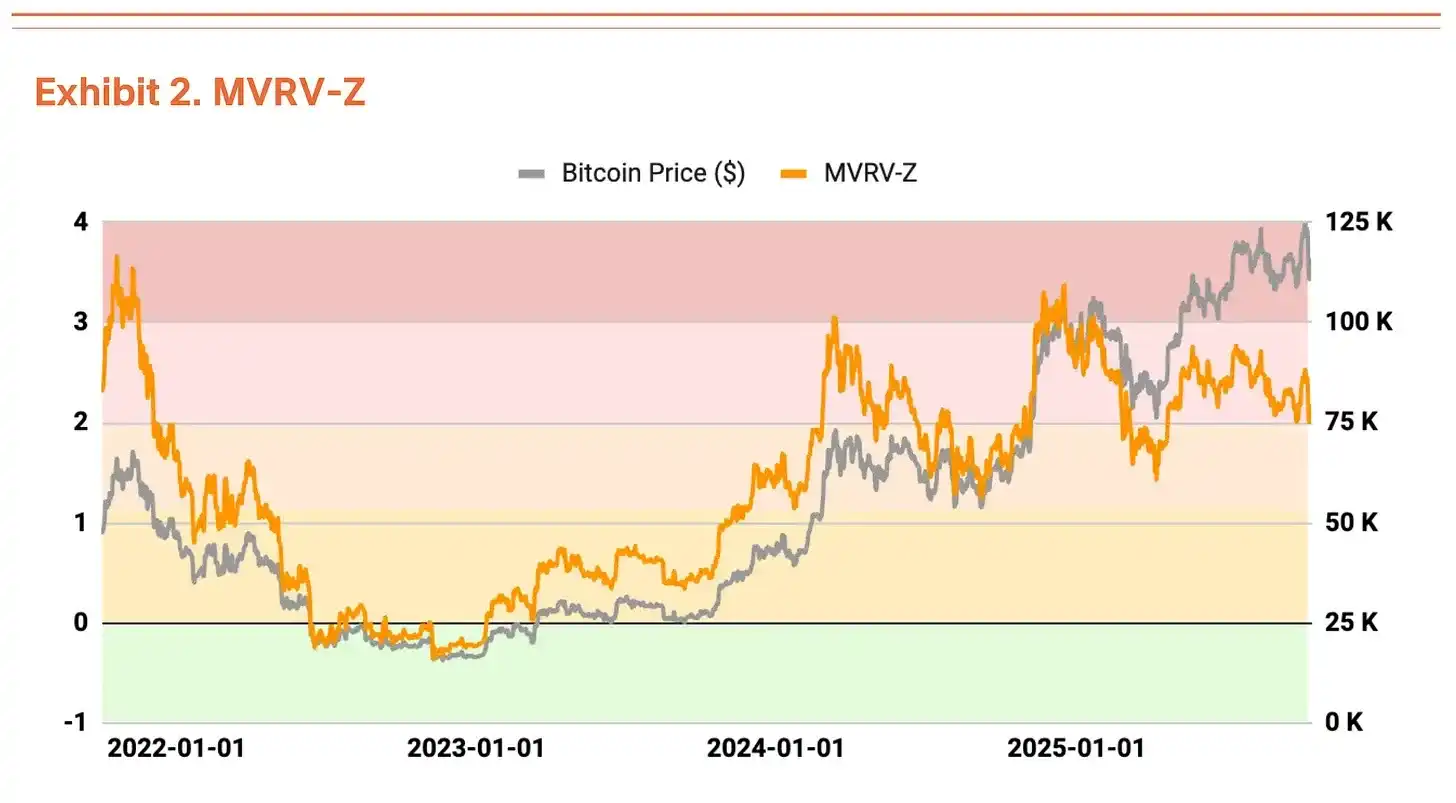

· Перегретость, но не экстремальная — Индекс MVRV-Z составляет 2,31, что указывает на повышенную оценку, но еще не на экстремальном уровне. Ликвидация заемных средств вывела краткосрочных трейдеров, создав пространство для следующего восходящего тренда;

· Глобальная ликвидность продолжает улучшаться — Широкая денежная масса (M2) превысила 96 триллионов долларов, достигнув исторического максимума. Ожидания снижения ставки ФРС растут, ожидается дальнейшее снижение еще на 1-2 раза в этом году.

Институциональные инвесторы покупают на фоне неопределенности в торговле между США и Китаем

В 3 квартале 2025 года рынок Bitcoin перешел от сильного восходящего тренда во 2 квартале (рост на 28% по сравнению с предыдущим кварталом) к более медленному темпу в 3 квартале (рост на 1% по сравнению с предыдущим кварталом).

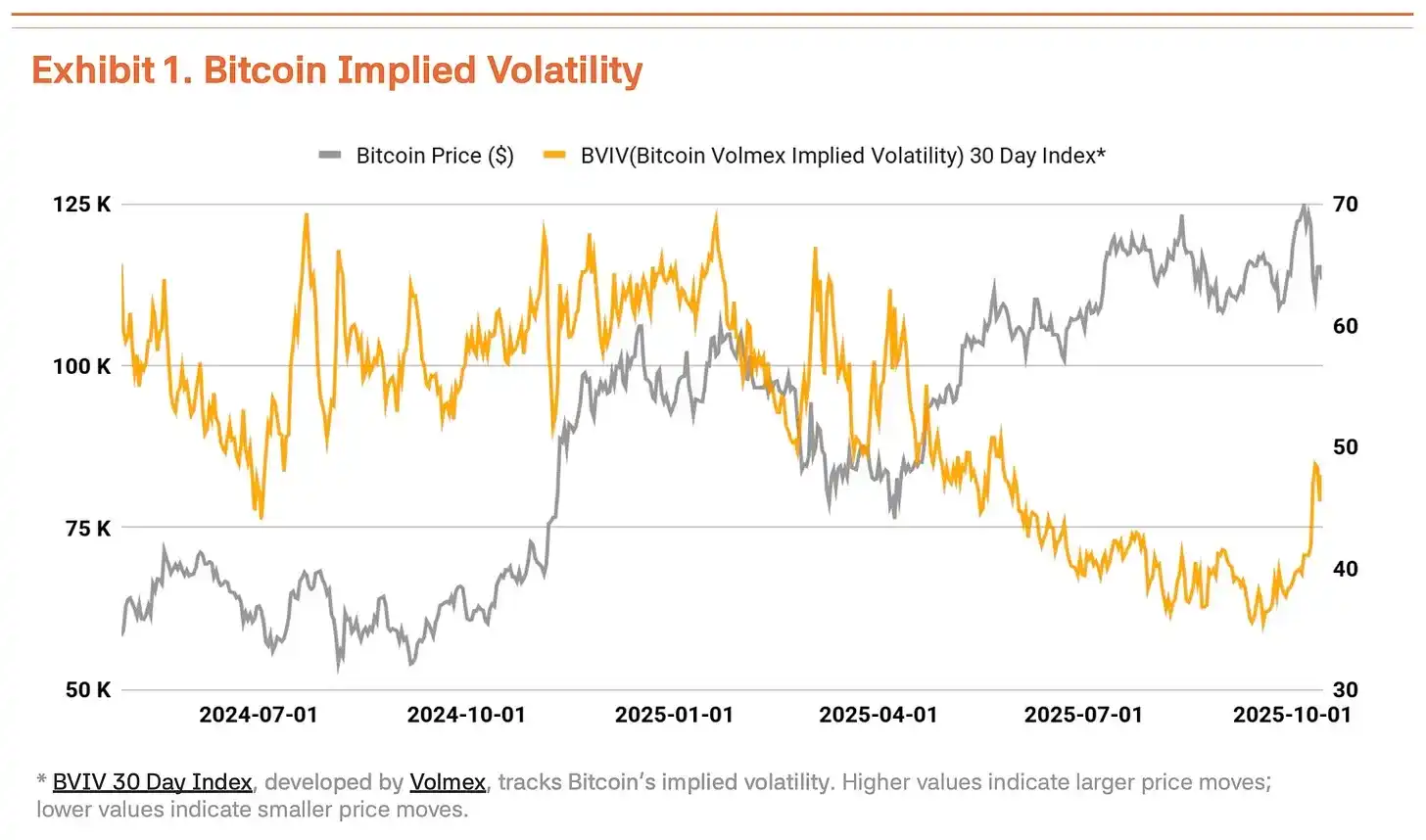

6 октября Bitcoin достиг нового исторического максимума в $126,210. Однако администрация Трампа вновь оказала торговое давление на Китай, что привело к коррекции цены на 18% до $104,000 и значительно увеличило волатильность. Согласно Индексу волатильности Bitcoin (BVIV) от Volmex Finance, институциональные инвесторы продолжали стабильно накапливать активы: волатильность Bitcoin с марта по сентябрь сужалась, но после сентября выросла на 41%, усилив рыночную неопределенность (График 1).

Под влиянием возобновления торговых трений между США и Китаем и жесткой риторики Трампа эта коррекция выглядит временной. Институциональное стратегическое накопление во главе с Strategy Inc. (MSTR) фактически ускоряется. Макроэкономическая среда также сыграла поддерживающую роль. Глобальная широкая денежная масса (M2) превысила 96 триллионов долларов, достигнув исторического максимума, а ФРС снизила процентную ставку на 25 базисных пунктов до 4,00%-4,25% 17 сентября. ФРС намекнула на дальнейшее снижение ставок еще на 1-2 раза в этом году, а стабильный рынок труда и восстановление экономики создают благоприятные условия для рискованных активов.

Приток институциональных средств оставался сильным. Чистый приток в спотовые ETF Bitcoin в 3 квартале достиг 7,8 миллиардов долларов. Хотя это меньше, чем 12,4 миллиарда долларов во 2 квартале, чистый приток за весь 3 квартал подтвердил стабильные покупки со стороны институциональных инвесторов. Этот импульс продолжился и в 4 квартале — только за первую неделю октября приток составил 3,2 миллиарда долларов, что стало новым рекордом недельного притока в 2025 году. Это указывает на то, что институциональные инвесторы рассматривают ценовые коррекции как стратегические возможности для входа. Strategy продолжила покупки во время коррекции рынка, приобретя 220 BTC 13 октября и 168 BTC 20 октября, всего 388 BTC за неделю. Это демонстрирует, что институциональные инвесторы твердо верят в долгосрочную ценность Bitcoin независимо от краткосрочных колебаний.

Ончейн-данные сигнализируют о перегреве, фундаментальные показатели без изменений

Ончейн-анализ выявил некоторые признаки перегрева, хотя оценка пока не вызывает беспокойства. Индекс MVRV-Z (рыночная стоимость к реализованной стоимости) сейчас находится в зоне перегрева на уровне 2,31, но стабилизировался по сравнению с экстремальным диапазоном оценок, наблюдавшимся в июле и августе (График 2).

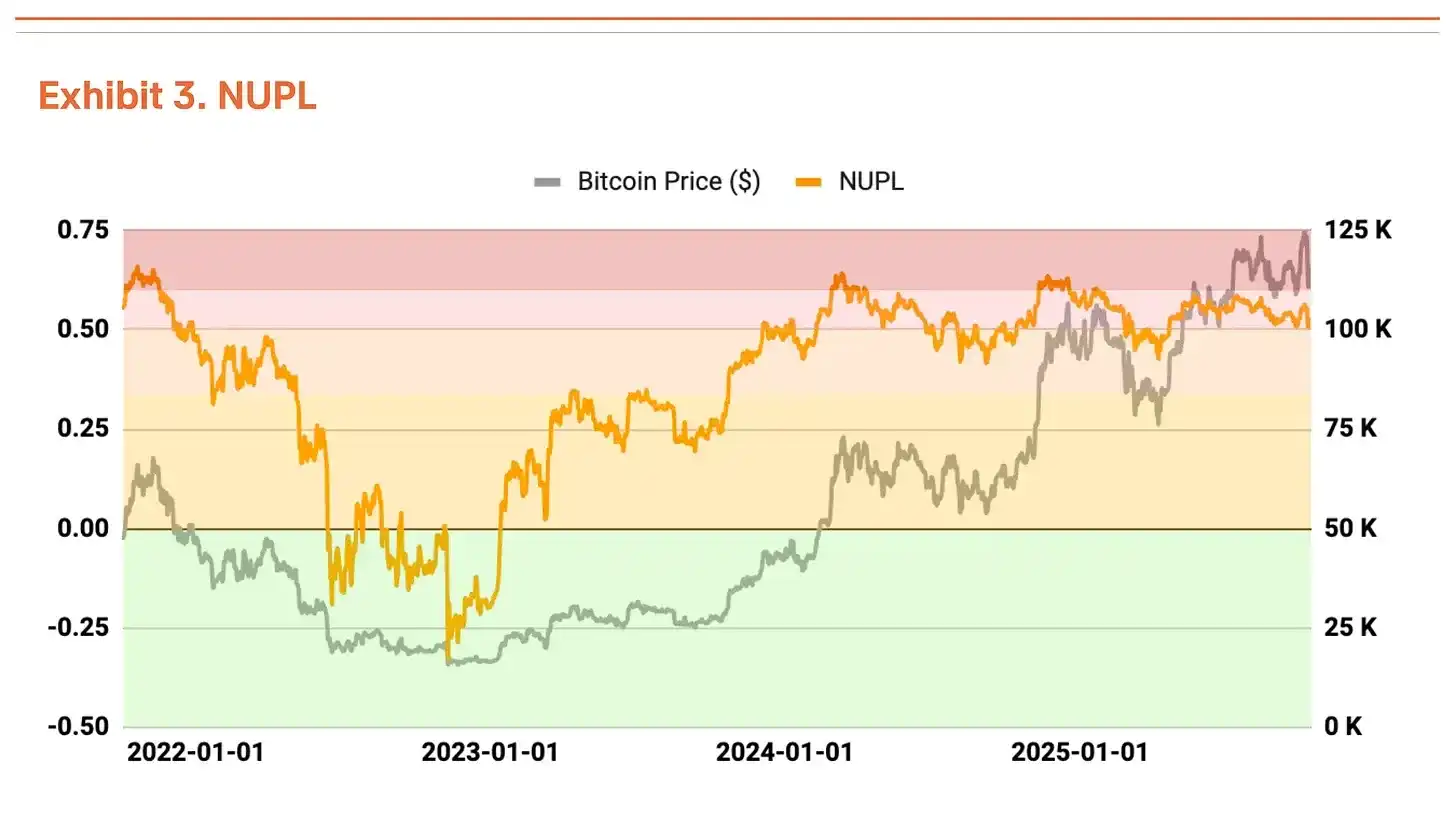

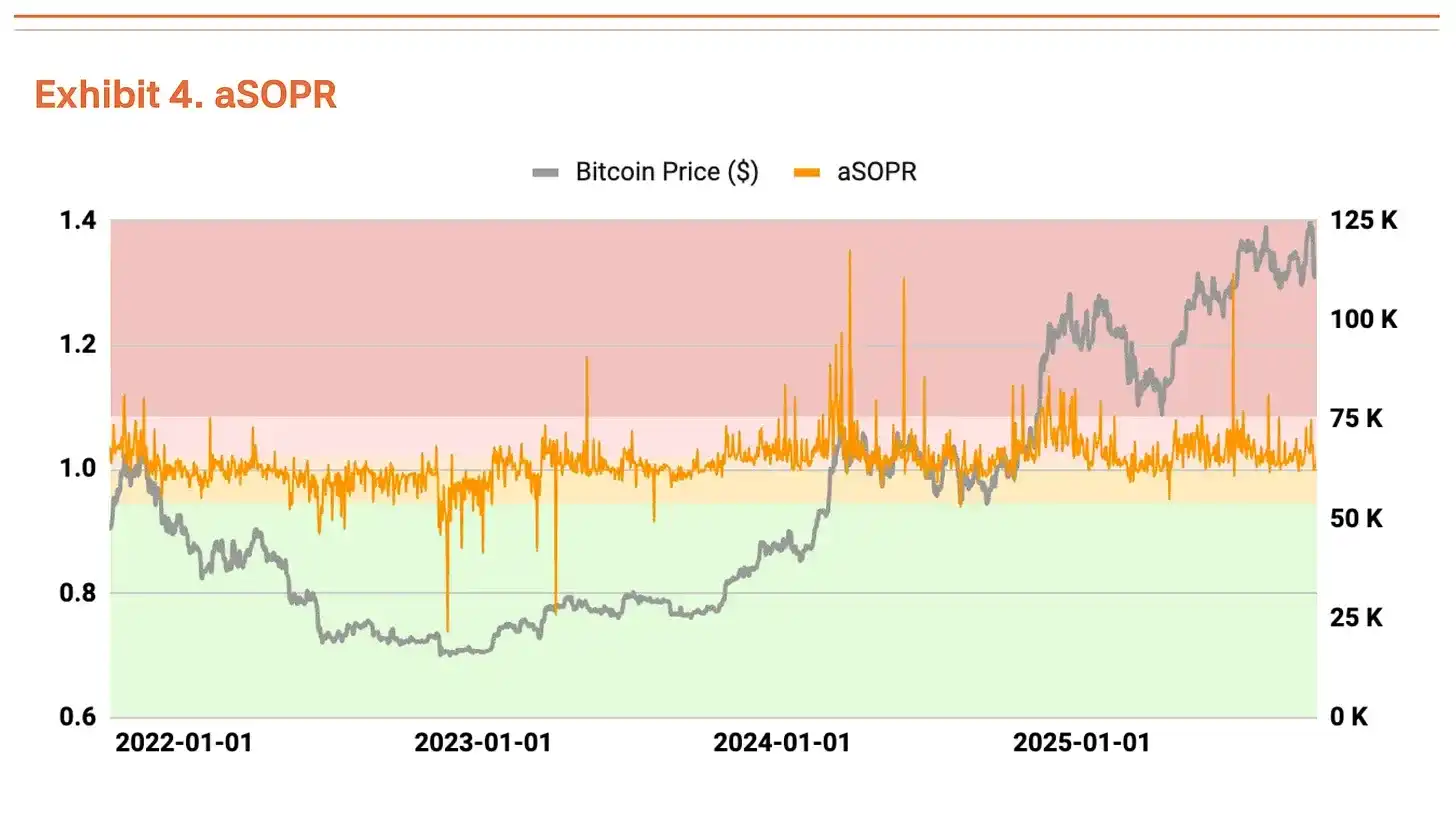

Индекс нереализованной прибыли/убытка (NUPL) также показывает зону перегрева, но ситуация смягчилась по сравнению с высоким уровнем нереализованной прибыли во втором квартале (График 3). Скорректированный SOPR (aSOPR) отражает реализованную прибыль/убыток инвесторов, при этом показатель очень близок к равновесному значению 1,03, что не вызывает опасений (График 4).

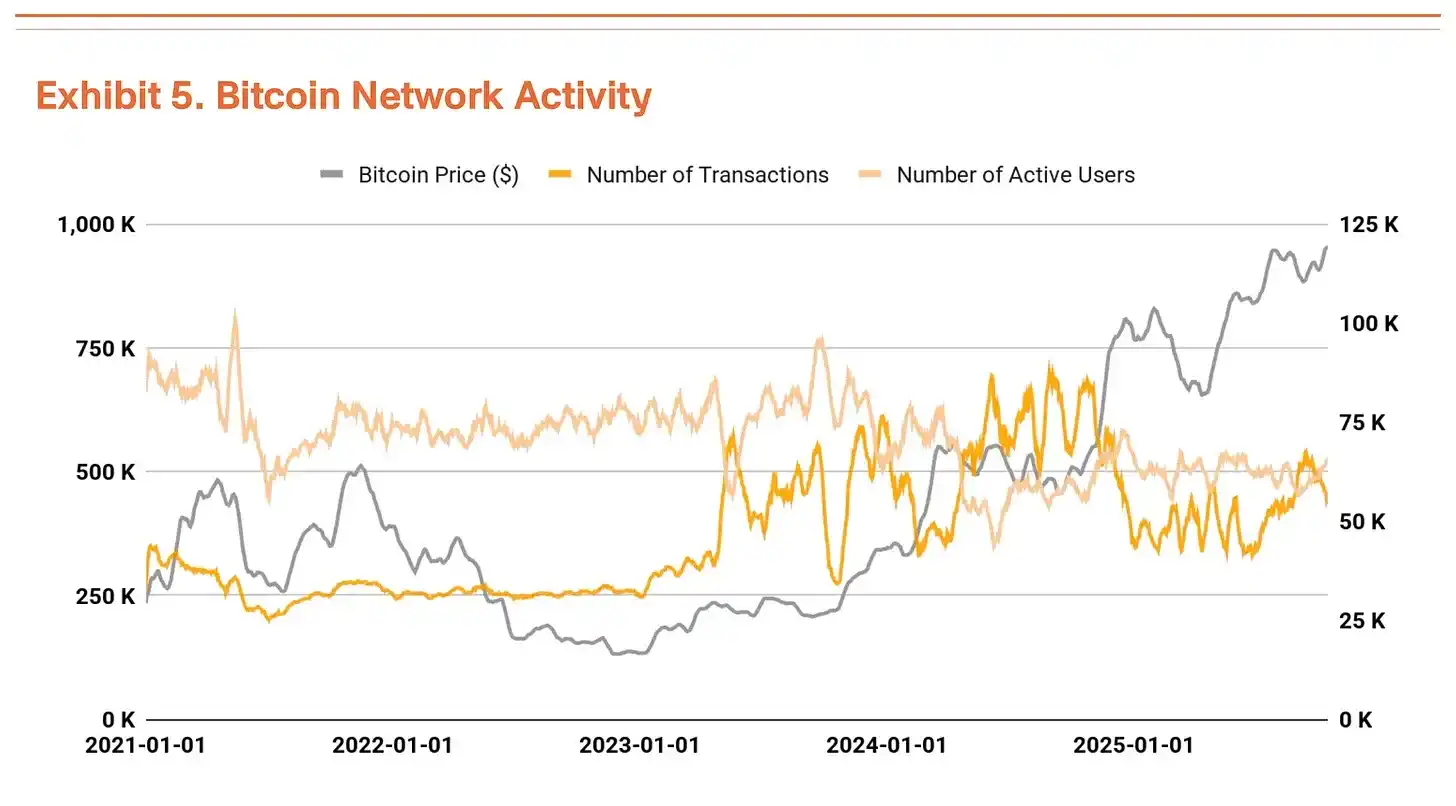

Количество транзакций Bitcoin и активных адресов остается на уровне предыдущего квартала, что указывает на временное замедление темпов роста сети (График 5). Между тем, общий объем транзакций растет. Снижение количества транзакций при увеличении объема указывает на то, что крупные суммы перемещаются в меньшем количестве транзакций, что свидетельствует о росте крупных потоков капитала.

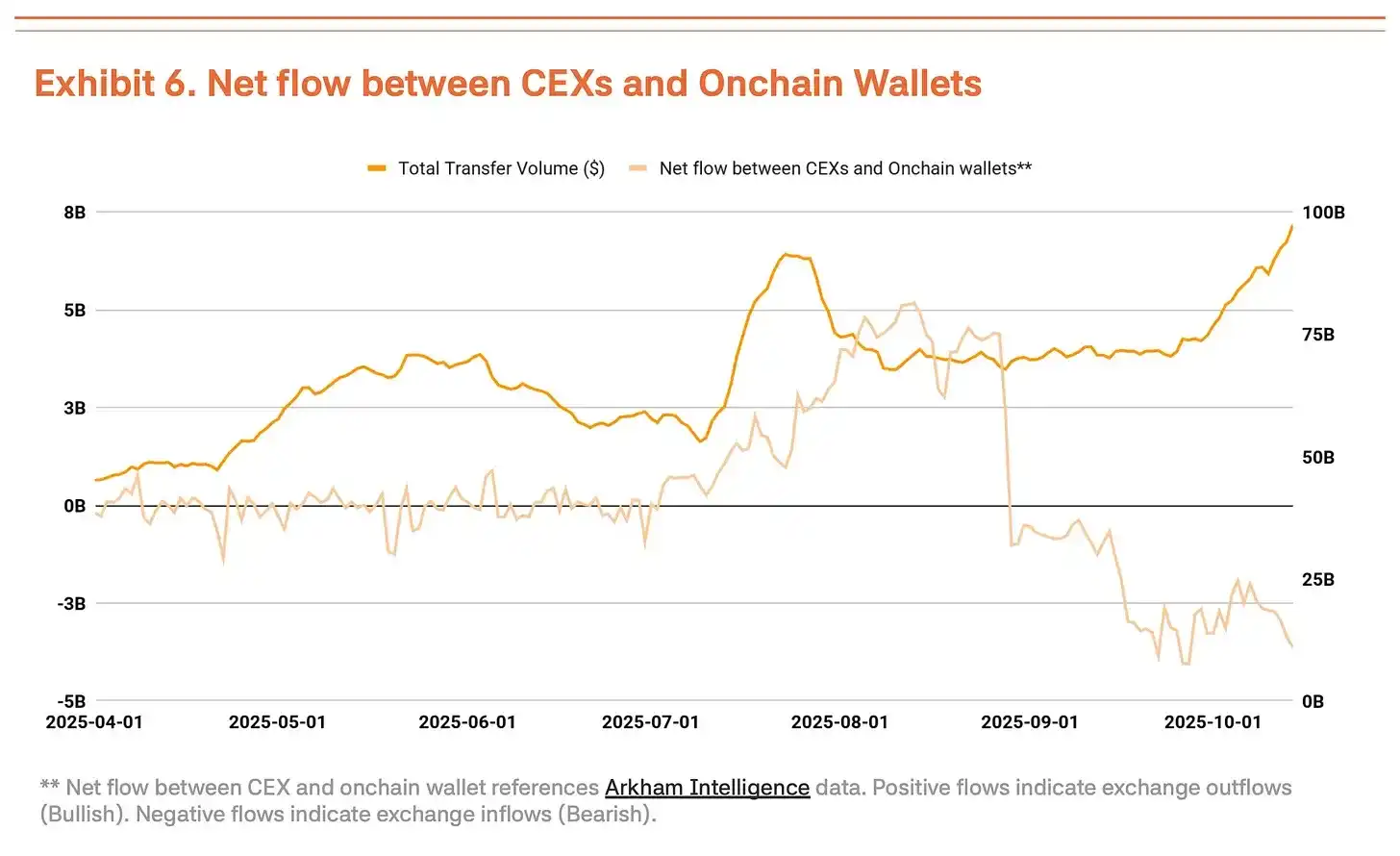

Однако нельзя однозначно трактовать рост объема транзакций как положительный сигнал. Недавний приток средств на централизованные биржи увеличился, что обычно указывает на готовность держателей к продаже (График 6). В ситуации, когда такие фундаментальные показатели, как количество транзакций и активных адресов, не улучшились, рост объема транзакций скорее отражает краткосрочное движение средств и давление на продажу в условиях высокой волатильности, а не расширение реального спроса.

Обвал 11 октября доказывает переход рынка к институциональному лидерству

Обвал 11 октября на централизованных биржах (падение на 14%) доказал, что рынок Bitcoin перешел от доминирования розничных инвесторов к институциональному лидерству.

Ключевой момент заключается в том, что реакция рынка была совершенно иной, чем раньше. В аналогичной ситуации в конце 2021 года паника на рознично-ориентированных рынках привела к последующему обвалу. На этот раз масштаб отката был ограничен. После масштабной ликвидации институциональные инвесторы продолжили покупки, что свидетельствует об их твердой защите нижней границы рынка. Более того, институции, похоже, рассматривают это как здоровую фазу консолидации, способствующую снижению чрезмерного спекулятивного спроса.

В краткосрочной перспективе каскадные распродажи могут снизить среднюю цену входа для розничных инвесторов и усилить психологическое давление, что может усилить волатильность из-за ослабления рыночных настроений. Однако если институциональные инвесторы продолжат входить в период консолидации, этот откат может заложить основу для следующего восходящего тренда.

Целевой уровень цены повышен до $200,000

Используя наш метод TVM для анализа третьего квартала, мы определили нейтральную базовую цену в $154,000, что на 14% выше, чем $135,000 во втором квартале. На этой основе мы применили фундаментальную корректировку на -2% и макроэкономическую корректировку на +35%, что дало целевую цену в $200,000.

Фундаментальная корректировка на -2% отражает временное замедление сетевой активности и увеличение депозитов на централизованных биржах, что указывает на краткосрочную слабость. Макроэкономическая корректировка остается на уровне 35%. Глобальное расширение ликвидности и приток институциональных средств продолжаются, а мягкая позиция ФРС обеспечивает мощный катализатор для ралли в четвертом квартале.

Краткосрочный откат может быть вызван признаками перегрева, но это часть здоровой фазы консолидации, а не разворот тренда или изменение рыночного восприятия. Базовая цена продолжает расти, что указывает на стабильное увеличение внутренней стоимости Bitcoin. Несмотря на временную слабость, среднесрочные и долгосрочные перспективы роста остаются прочными.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Balancer выявил ошибку округления как основную причину эксплойта в мультицепочечном DeFi

Balancer опубликовал предварительный отчет по инциденту 3 ноября, в результате которого миллионы активов были выведены из Composable Stable Pools на разных сетях. Протокол указал на ошибку округления в логике обмена, которую злоумышленники использовали для манипулирования балансами пулов и извлечения выгоды.