Застряли под давлением предложения сверху

Краткое содержание

- Bitcoin остается в структурно хрупком диапазоне: недавний откат около $93k и постепенное снижение к $85.6k подчеркивают устойчивое давление предложения сверху. Плотная зона распределения между $93k–$120k продолжает ограничивать попытки восстановления, а неспособность вернуть квантиль 0.75 (~$95k) и себестоимость краткосрочных держателей на уровне $101.5k сдерживает восходящий импульс.

- Несмотря на устойчивое давление продаж, терпеливый спрос покупателей пока защищает истинную рыночную среднюю около $81.3k, не давая цене уйти глубже. Этот баланс отражает рынок под временным стрессом, где растущие нереализованные и реализованные убытки усиливают психологическое давление на инвесторов.

- Спрос на спотовом рынке остается избирательным и краткосрочным: нет устойчивого накопления на основных площадках, а корпоративные казначейские потоки эпизодичны, что способствует волатильности, но не обеспечивает постоянной структурной поддержки.

- Фьючерсные рынки продолжают снижать риски: открытый интерес снижается, а финансирование близко к нейтральному, что говорит о недостатке спекулятивной уверенности, а не о вынужденном снижении плеча. Кредитное плечо больше не является драйвером снижения, но и не поддерживает рост.

- Опционные рынки подтверждают режим торговли в диапазоне. Волатильность на ближнем конце снизилась после заседания FOMC, риск снижения остается заложенным в цене, но стабилен, а потоки ориентированы на сбор премий, а не на направленные ставки, при этом крупные декабрьские экспирации фиксируют ценовое движение до конца года.

На прошлой неделе мы отмечали структурно хрупкий рынок, где рост нереализованных убытков, высокая реализация убытков и устойчивая фиксация прибыли долгосрочными держателями продолжали ограничивать рост. Хотя терпеливый спрос удерживал цену выше истинной рыночной средней, слабые ETF-потоки, низкая ликвидность на споте, вялые позиции на фьючерсах и оборонительная активность на опционах делали рынок крайне чувствительным к макроэкономическим катализаторам.

С тех пор цена была отвергнута около $92.9k и снизилась к $85.6k, что соответствует описанному нами ранее временному давлению продаж. В этом выпуске мы рассмотрим, как разочарование инвесторов приводит к реализации убытков, оценим настроение на спотовом и фьючерсном рынках и завершим еженедельным анализом опционов.

Ончейн-инсайты

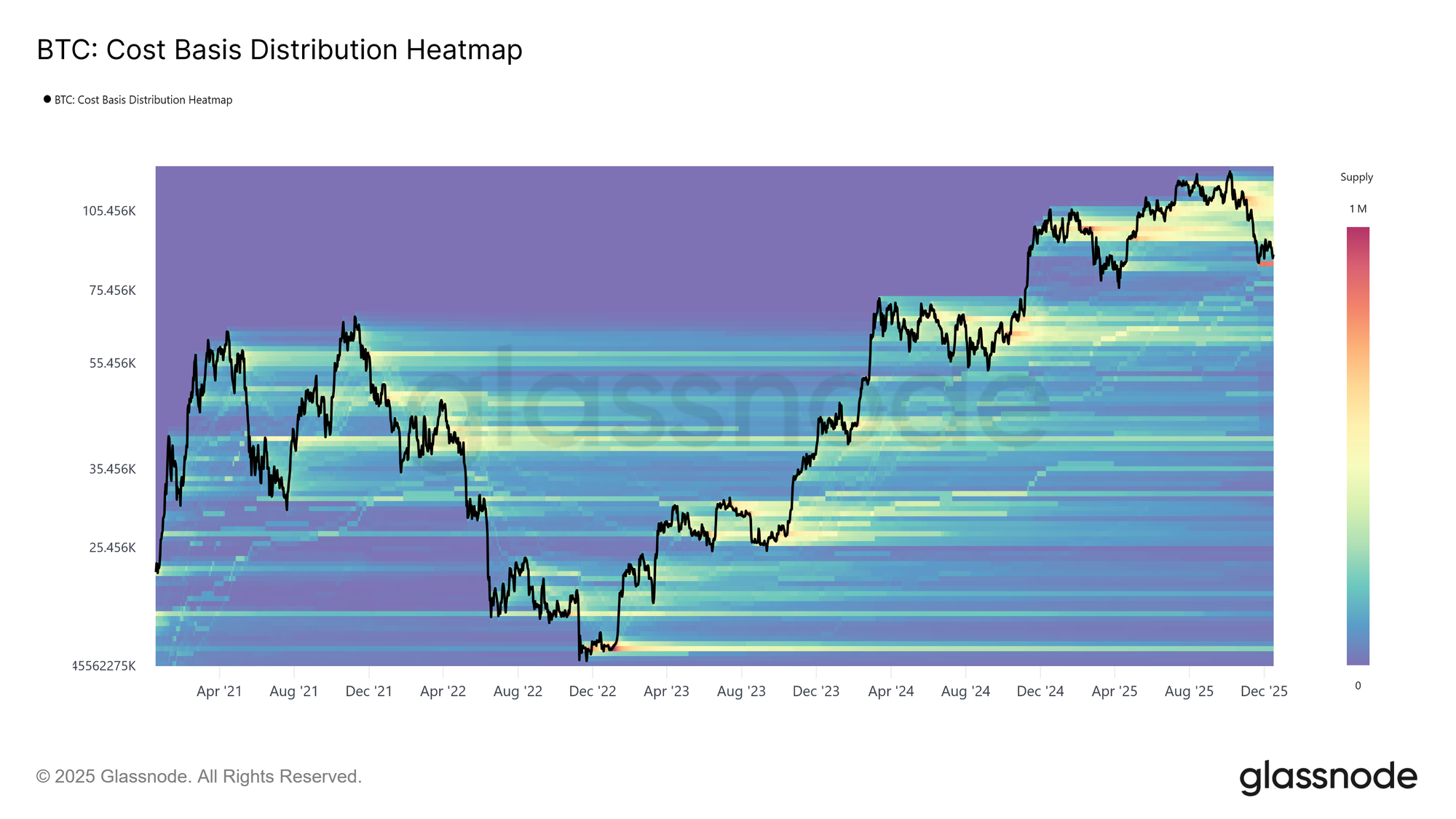

Переизбыток предложения на вершине

Цена вернулась к уровням, которые последний раз наблюдались почти год назад, несмотря на два крупных ралли за этот период. Это оставило плотный кластер предложения, накопленного покупателями на вершине в диапазоне $93k–$120k. Такое распределение предложения отражает структуру рынка с переизбытком на вершине, где, как и в начале 2022 года, попытки восстановления все больше ограничиваются давлением продаж сверху, особенно на ранних стадиях медвежьей фазы.

Пока цена остается ниже этого диапазона и не возвращает ключевые уровни, особенно себестоимость краткосрочных держателей на $101.5k, риск дальнейшего коррекционного снижения продолжает нависать над рынком.

Live Chart

Live Chart Взвешивание переизбытка

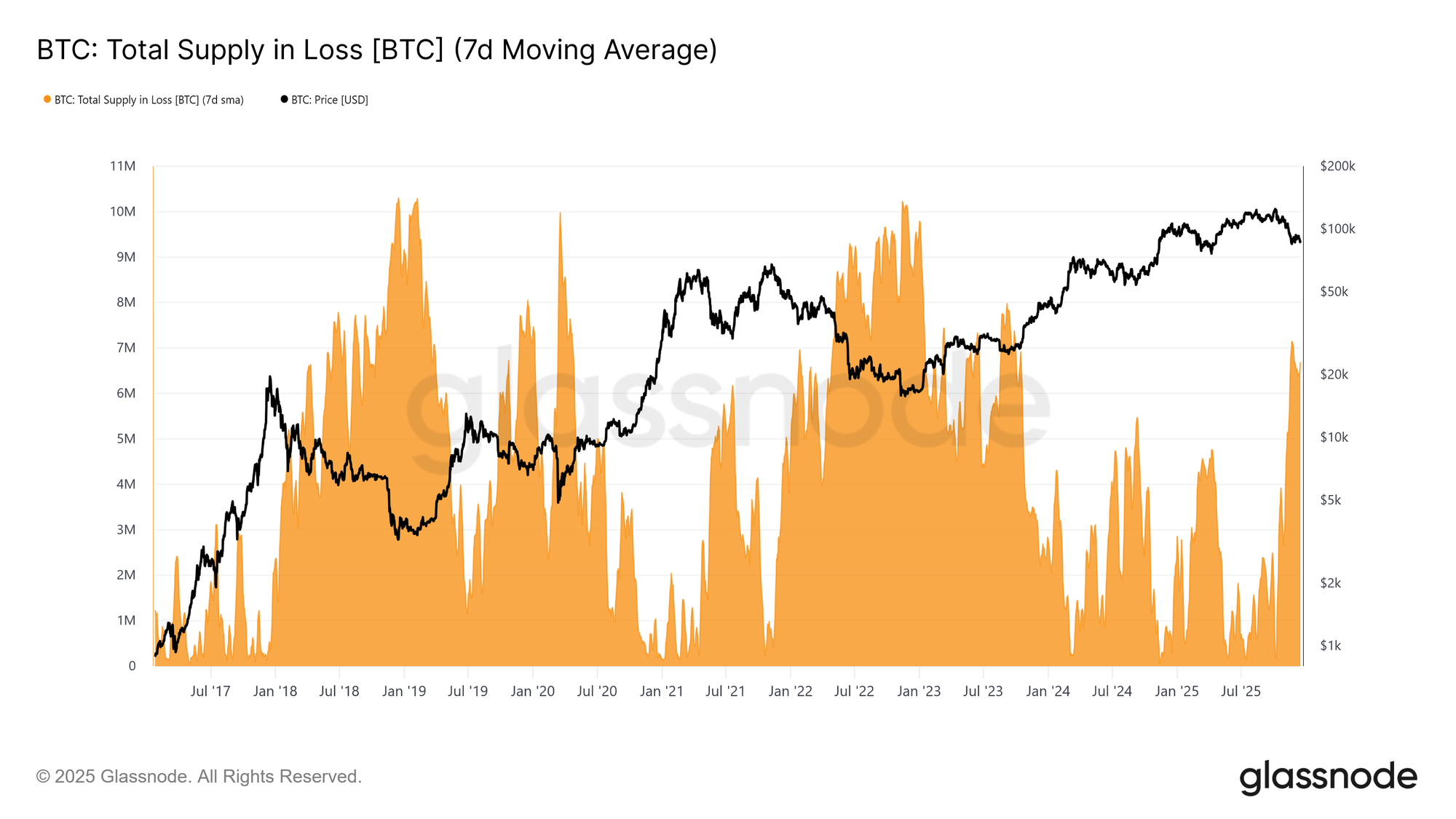

Чтобы лучше понять вес этого предложения сверху, сначала оценим объем монет, находящихся в убытке. Объем предложения в убытке вырос до 6.7 миллионов BTC (7D-SMA), что является самым высоким уровнем предложения с убытком в этом цикле.

Сохраняясь в диапазоне 6–7 миллионов BTC с середины ноября, эта картина напоминает ранние переходные фазы предыдущих циклов, когда нарастающее разочарование инвесторов предшествовало переходу к более выраженным медвежьим условиям и усиленной капитуляции по более низким ценам.

Live Chart

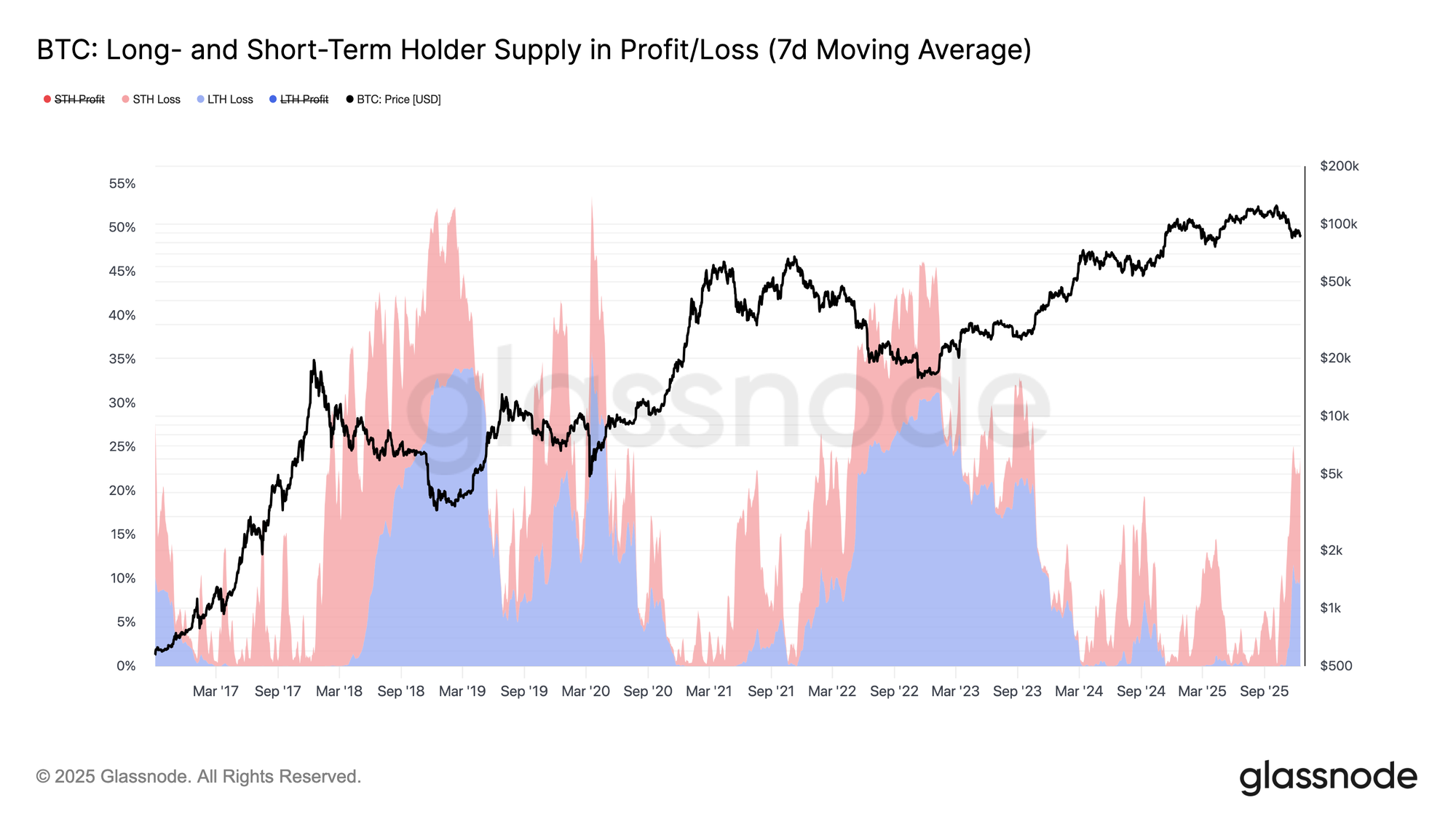

Live Chart Созревание убытков

На фоне увеличения доли предложения в убытке, время становится доминирующим источником давления на рынок. Как видно на графике ниже, из 23.7% циркулирующего предложения, находящегося под водой, 10.2% принадлежит долгосрочным держателям и 13.5% — краткосрочным. Такое распределение говорит о том, что, как и при переходах к более глубоким медвежьим фазам в прошлых циклах, предложение с убытком, накопленное недавними покупателями, постепенно переходит в когорту долгосрочных держателей.

Поскольку это предложение под водой проходит длительный временной стресс-тест, инвесторы с более слабой уверенностью могут все чаще капитулировать с убытком, усиливая давление продаж на рынке.

Live Chart

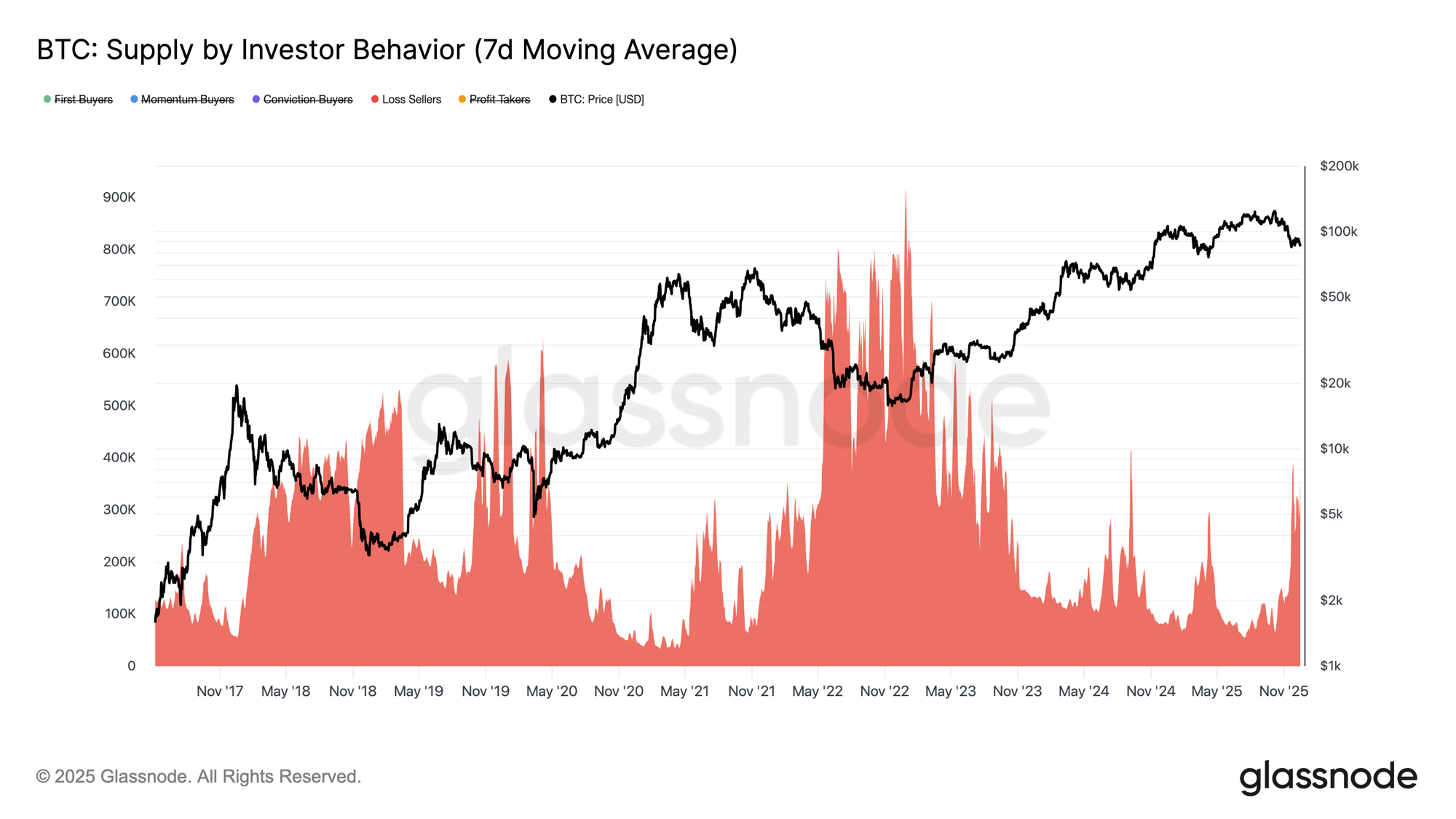

Live Chart Появление продавцов с убытком

Продолжая это временное давление, созревание предложения с убытком от краткосрочных держателей к долгосрочным сейчас выражается в росте реализации убытков по всему рынку. Чтобы лучше проследить, как медвежьи условия влияют на поведение инвесторов, обратимся к индикатору Supply by Investor Behavior. Эта модель классифицирует предложение токенов не только по возрасту, но и по тому, как участники взаимодействуют с ценой, показывая, кто покупает, кто продает и при каких условиях.

Для этого предложение делится на поведенческие когорты: покупатели по убеждению, которые накапливают на слабости, покупатели по импульсу, входящие на восходящем тренде, первичные покупатели, фиксирующие прибыль, и продавцы с убытком, выходящие с потерями. Метрика отслеживает совокупное предложение каждой когорты во времени, исключая биржи и смарт-контракты для выделения поведения инвесторов.

В настоящее время предложение, относящееся к продавцам с убытком, выросло примерно до 360k BTC. Соответственно, дальнейшее снижение, особенно пробой ниже истинной рыночной средней на $81.3k, может увеличить эту когорту, добавив дополнительное давление продаж к уже хрупкой структуре рынка.

Live Chart

Live Chart Оффчейн-инсайты

Спрос на споте неустойчив

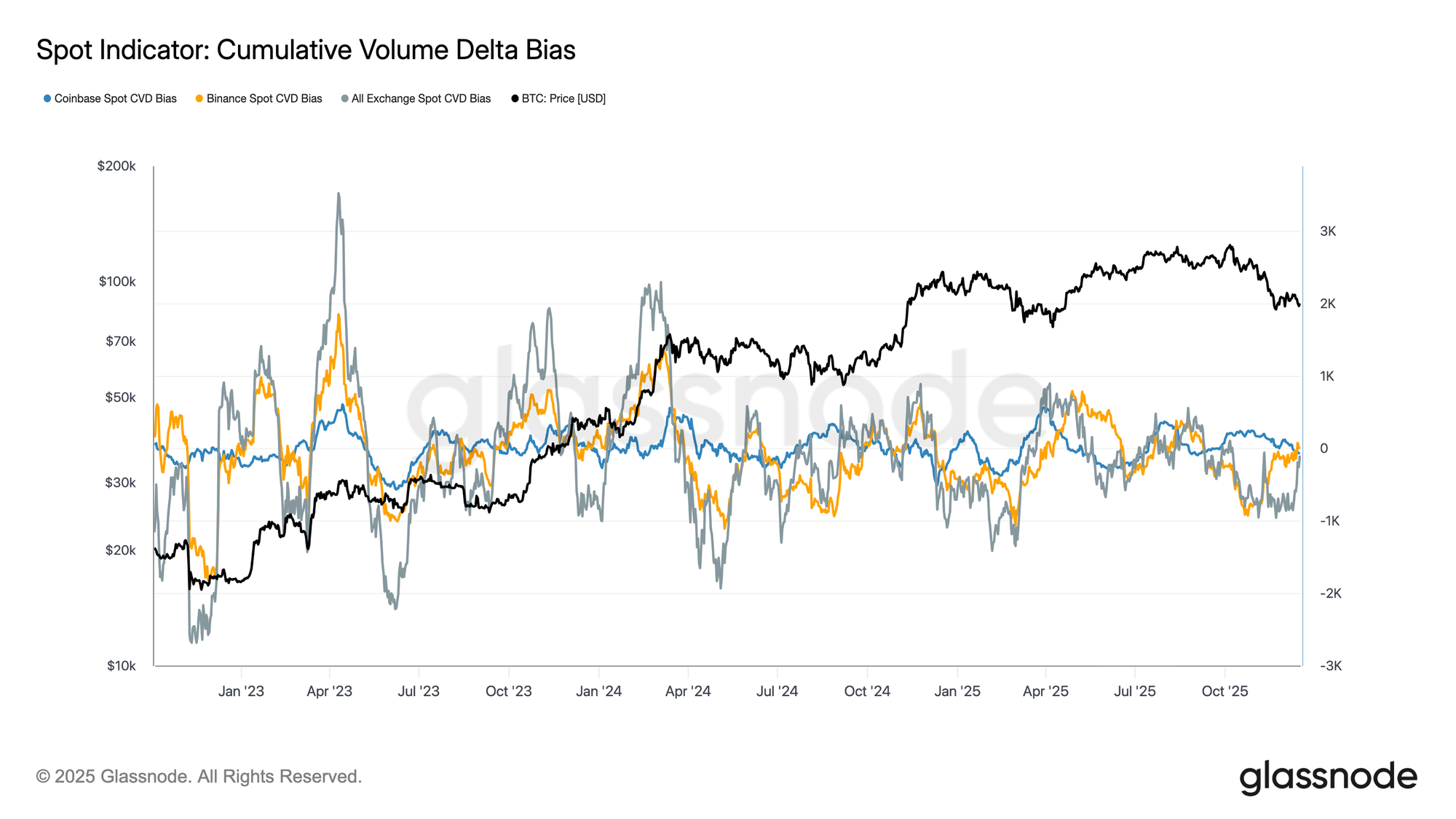

Потоки на спотовом рынке продолжают отражать неравномерный спрос на основных площадках. Смещение кумулятивного объема (CVD) показывает периодические всплески покупательской активности, но эти движения не перерастают в устойчивое накопление, особенно при недавних откатах цены. CVD на Coinbase остается относительно конструктивным, указывая на более стабильное участие инвесторов из США, тогда как потоки на Binance и в целом по биржам остаются волатильными и в основном без определенного направления.

Такое расхождение указывает на избирательное участие, а не на скоординированный спрос на споте. Недавние снижения не вызвали решительного роста положительного CVD, что говорит о том, что покупки на просадках носят тактический и краткосрочный характер. При отсутствии устойчивого накопления на споте на разных площадках, ценовое движение все больше зависит от позиций по деривативам и условий ликвидности, а не от органического спроса на споте.

Live Chart

Live Chart Казначейские потоки остаются эпизодичными

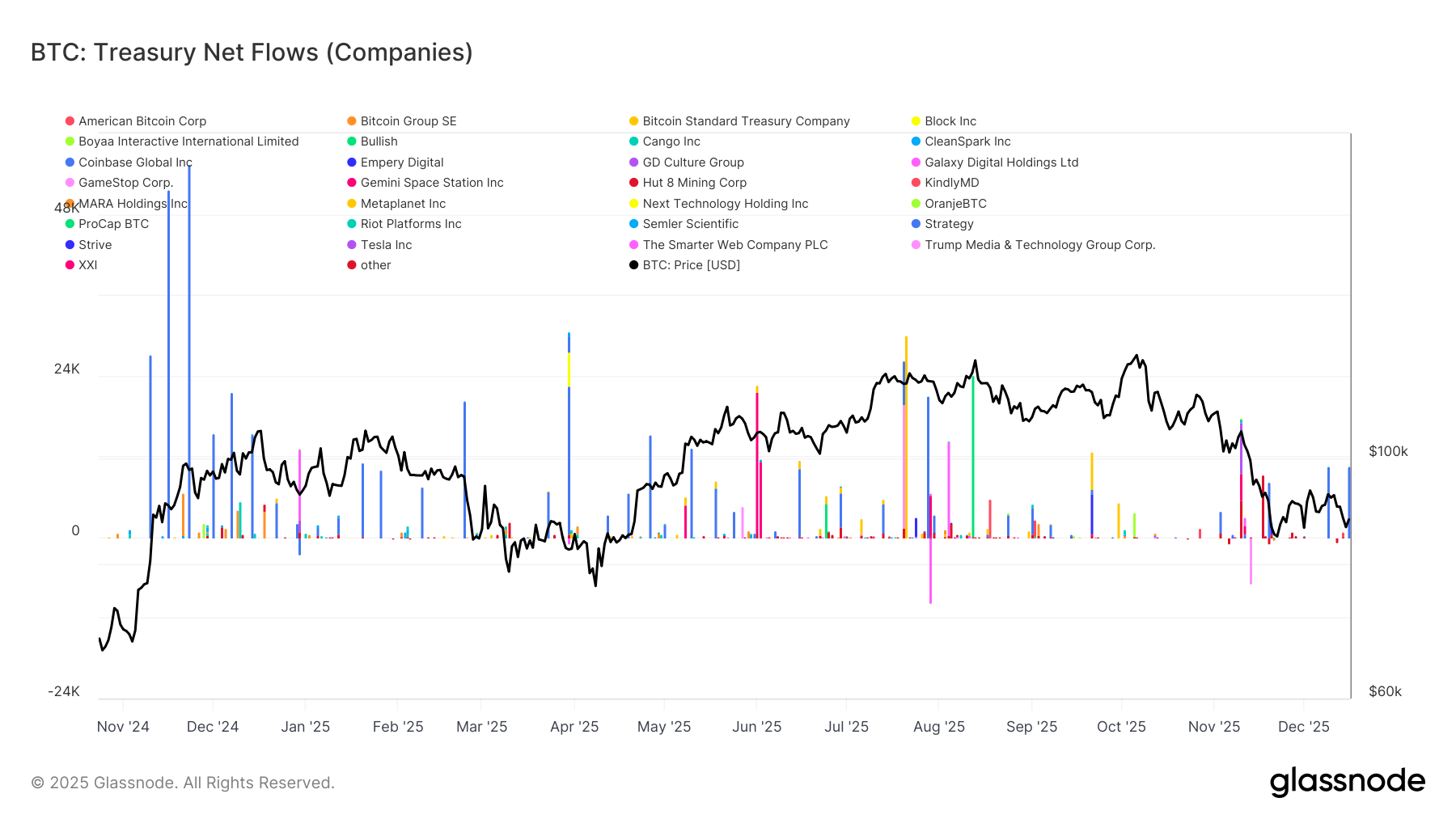

Активность корпоративных казначейств по Bitcoin по-прежнему определяется отдельными, специфичными для компаний событиями, а не устойчивым трендом накопления. Чистые потоки показывают эпизодические крупные притоки от небольшой группы компаний, перемежающиеся длительными периодами минимальной активности, что говорит о том, что корпоративный спрос остается оппортунистическим, а не системным. Эти всплески часто совпадают с благоприятными ценовыми условиями или стратегическими решениями по балансу, но не формируют устойчивого спроса, способного влиять на структуру рынка в целом.

Важно, что недавняя слабость цены не вызвала скоординированного роста казначейских накоплений, что говорит о том, что большинство компаний сохраняют дисциплину и чувствительность к цене. В результате корпоративные казначейства способствуют волатильности заголовков, но пока не выступают надежным, циклическим источником структурного спроса.

Live Chart

Live Chart Позиционирование по фьючерсам продолжает снижение риска

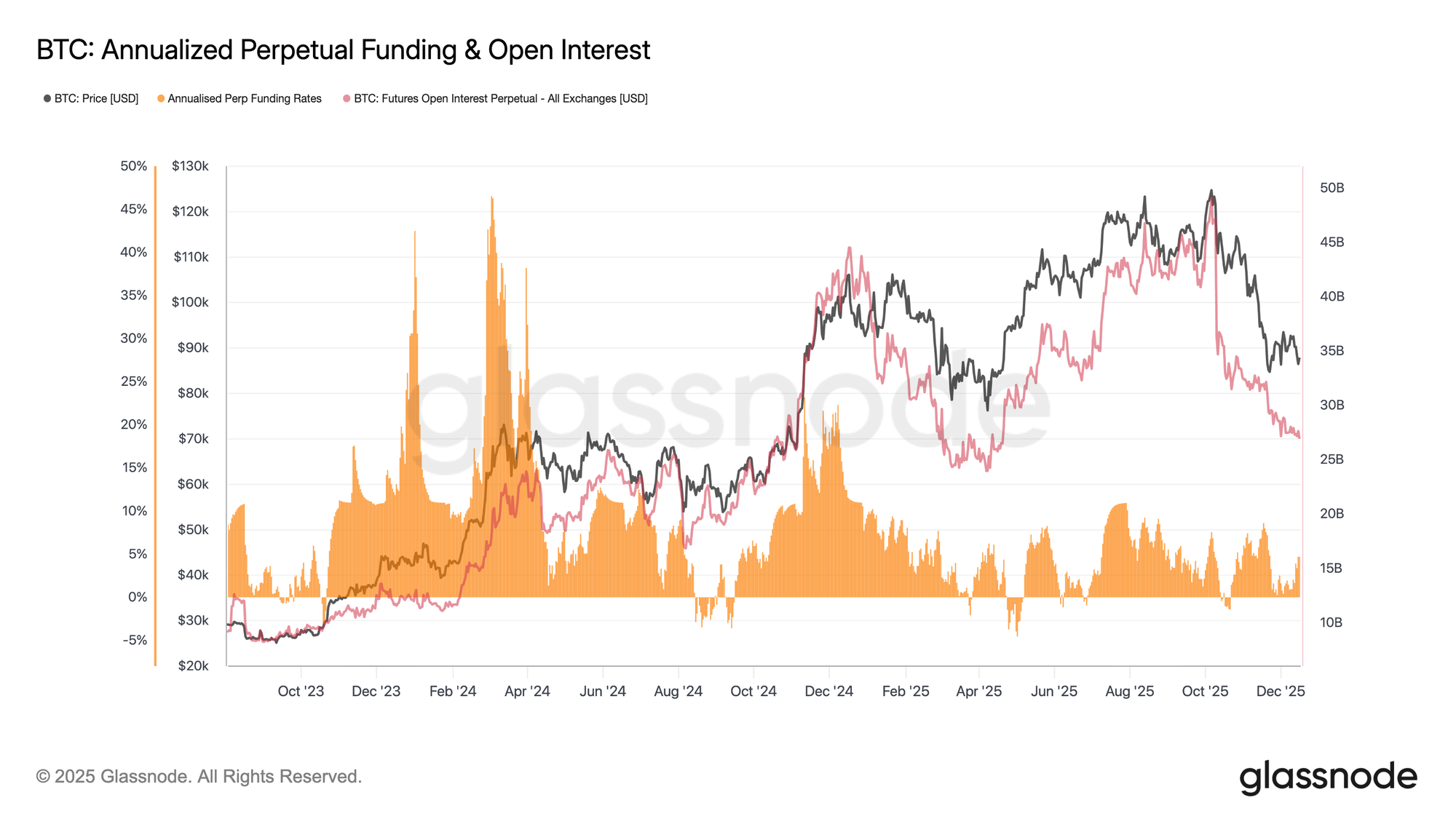

На фоне вялой активности на споте, рынки бессрочных фьючерсов также характеризуются низким аппетитом к риску. Открытый интерес продолжает снижаться с циклических максимумов, что свидетельствует о продолжающемся сокращении позиций, а не о новом использовании кредитного плеча. Это сокращение происходит на фоне относительно сдержанных ставок финансирования, которые большую часть последнего снижения колебались около нейтральных уровней.

Важно, что отсутствие устойчиво высоких ставок финансирования говорит о том, что снижение не было вызвано чрезмерными длинными позициями или перегруженным плечом. Вместо этого фьючерсные рынки, похоже, находятся в фазе консолидации, где трейдеры отдают приоритет управлению балансом, а не направленной уверенности.

Поскольку кредитное плечо уже снижено, а ставки финансирования сдержаны, позиционирование по фьючерсам больше не является основным источником давления вниз. Однако отсутствие нового роста открытого интереса также подчеркивает ограниченный спекулятивный аппетит для поддержки устойчивого роста на данный момент.

Live Chart

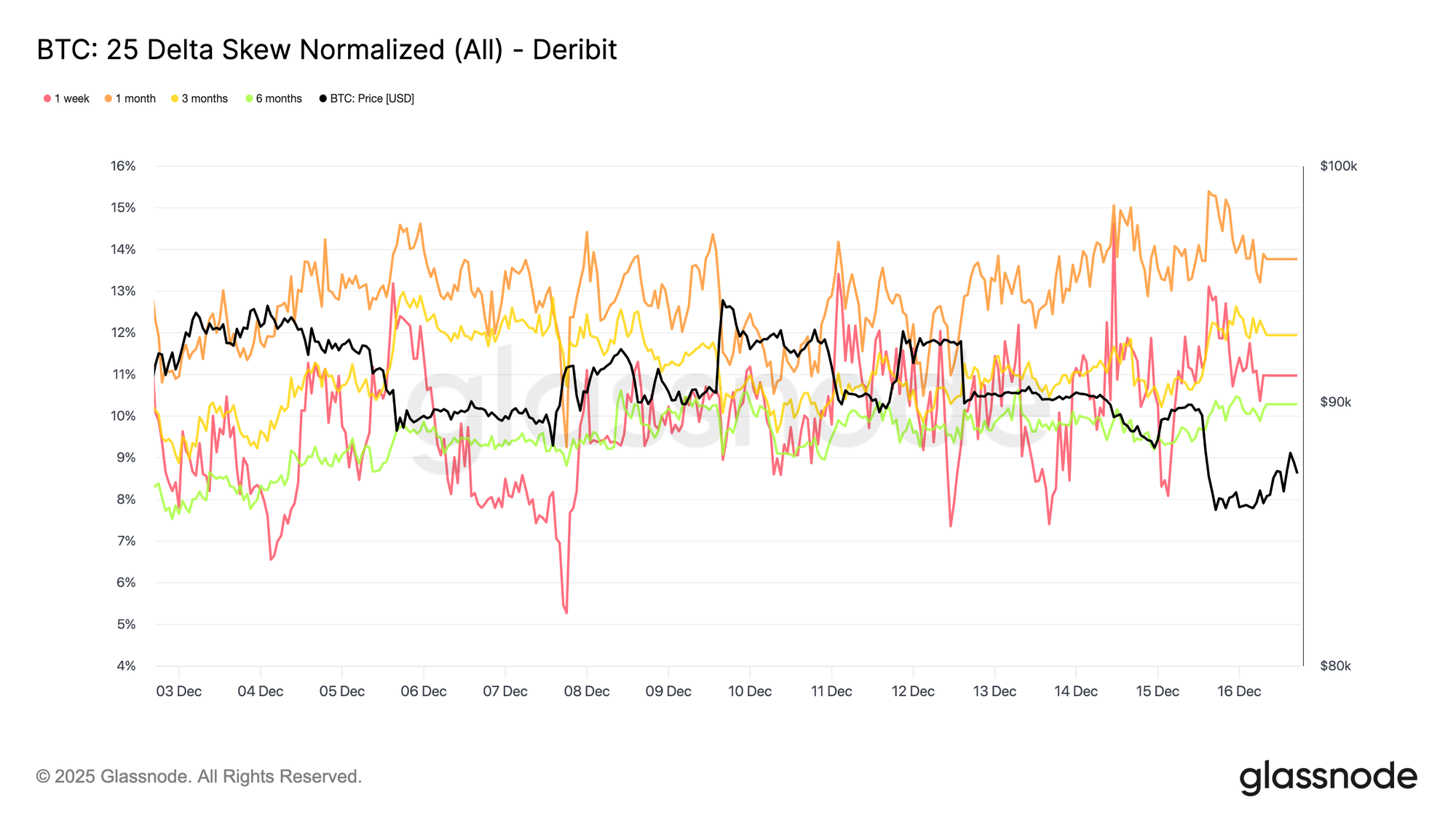

Live Chart Волатильность на ближнем конце снижается

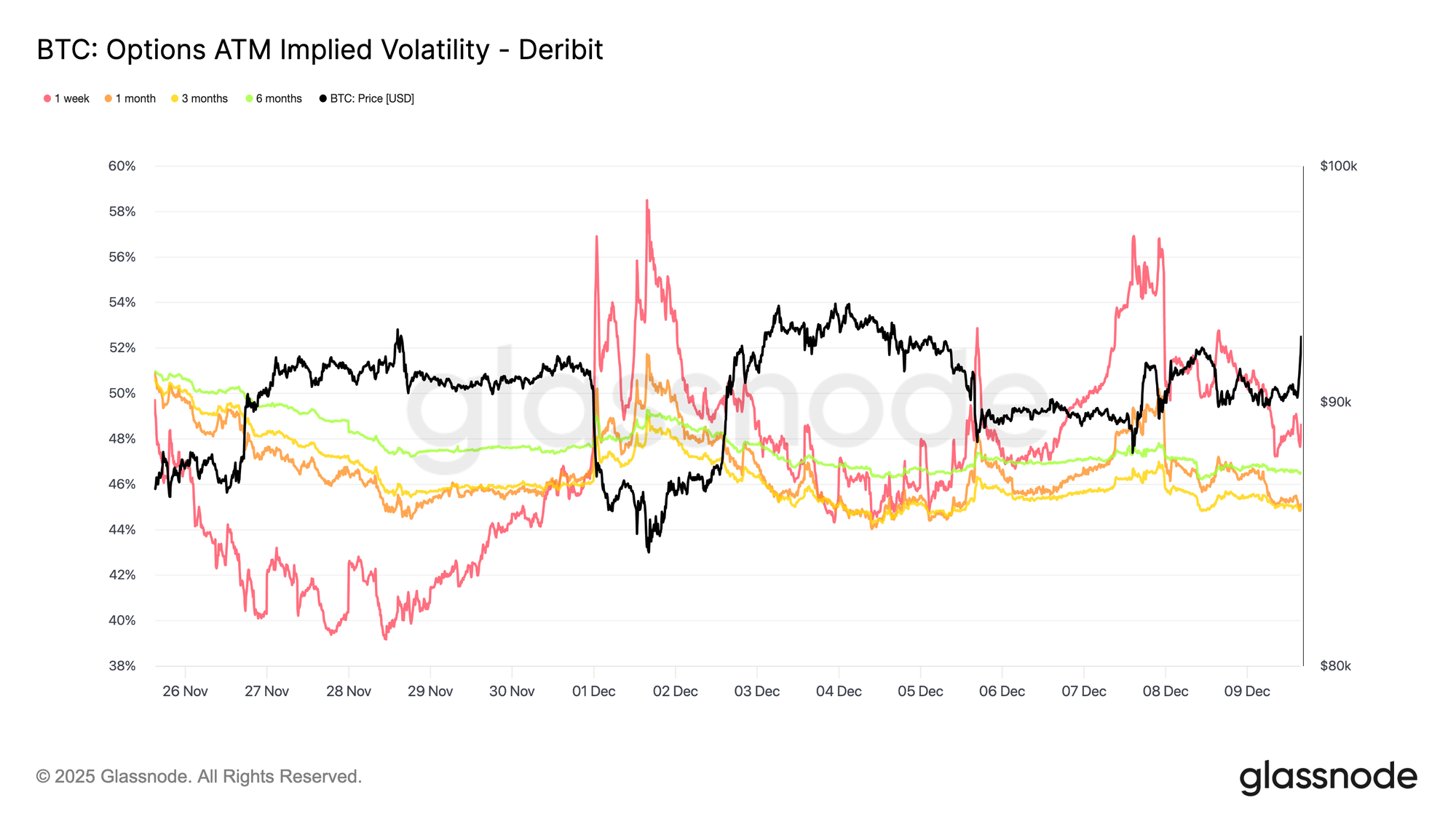

После снижения рисков по деривативам подразумеваемая волатильность продолжила сжиматься на ближнем конце после заседания FOMC, в то время как более дальние сроки остались относительно стабильными, несмотря на небольшое снижение. Такая конфигурация говорит о том, что трейдеры активно сокращают экспозицию к краткосрочной неопределенности, а не пересматривают общий режим волатильности. Краткосрочная подразумеваемая волатильность наиболее чувствительна к событийным рискам, и ее снижение обычно отражает осознанное решение отойти от немедленных катализаторов.

Текущее затишье не случайно. Волатильность продается на рынке, что указывает на эффект позиционирования, а не на отсутствие интереса или ликвидности.

Live Chart

Live Chart Риск снижения сохраняется

В соответствии с более мягкой волатильностью на ближнем конце, 25-дельта скью остается в целом стабильным по всем срокам, удерживаясь в зоне путов, даже несмотря на сжатие волатильности на ближнем конце. Это говорит о том, что путы на снижение продолжают торговаться с премией к коллам, но эта премия не расширяется. По сути, трейдеры сохраняют защиту от снижения, а не наращивают ее.

На фоне снижения краткосрочной подразумеваемой волатильности эта стабильность говорит о том, что опасения по поводу резких движений вниз ослабли, но не исчезли полностью. Рынок отходит от эскалации оборонительных позиций, но не переходит к откровенно бычьему позиционированию.

Live Chart

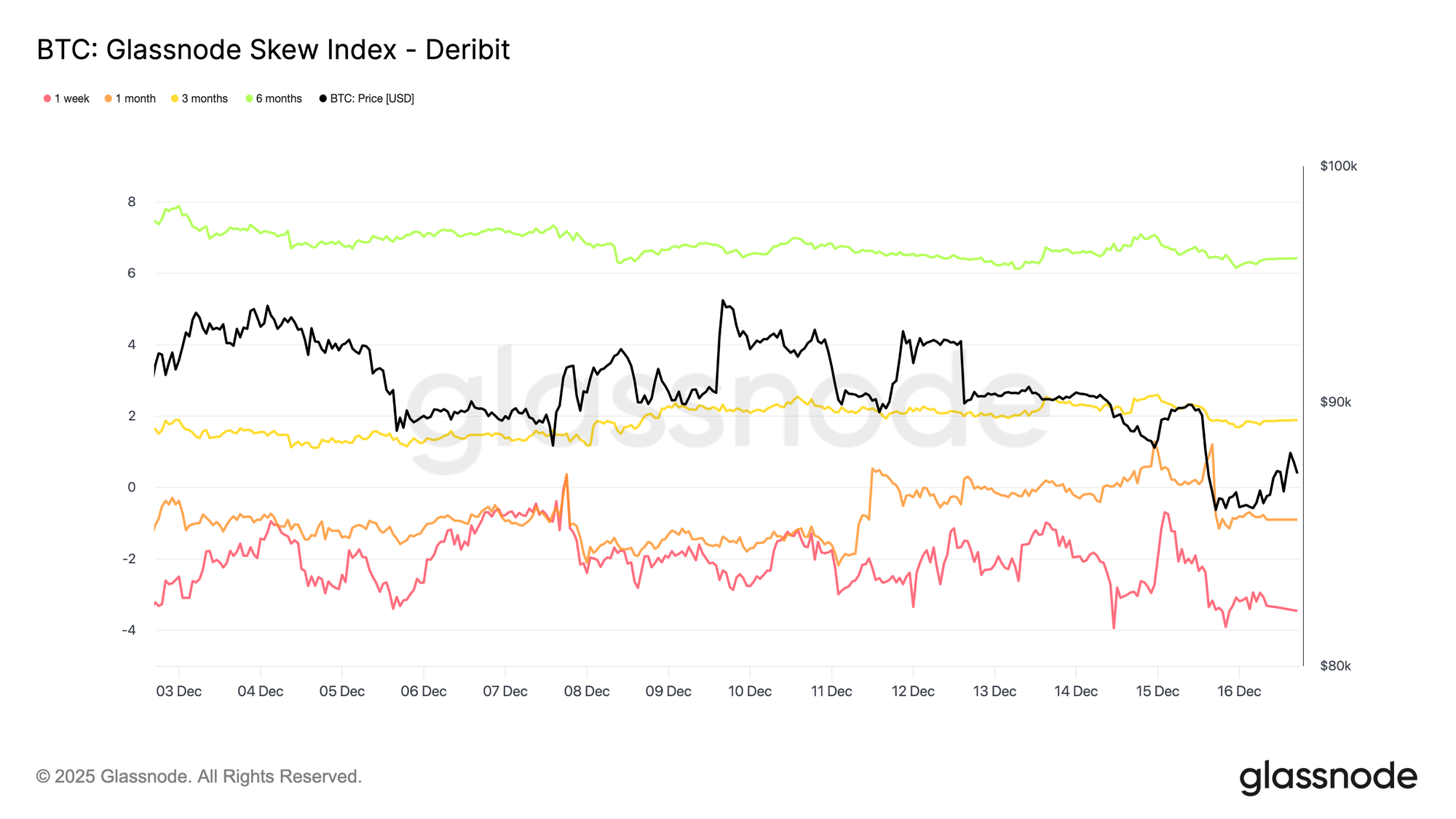

Live Chart Скью сигнализирует о разделении горизонтов

Если смотреть дальше по кривой, 25-дельта скью указывает, что защита от снижения остается заложенной в цену по всем срокам, а индекс скью добавляет контекст о распределении этого риска. На коротких сроках индекс остается отрицательным, что соответствует 25-дельта скью и подтверждает, что риск снижения по-прежнему стоит премии в ближайшей перспективе. Однако на более дальних сроках индекс скью становится положительным, что говорит о более высокой цене за экспозицию к росту на длинном горизонте.

В совокупности эти меры говорят о том, что осторожность сохраняется в краткосроке, а позиционирование на дальних сроках отражает растущий интерес к сценариям роста, а не к увеличению хеджирования от снижения. Риск поддерживается в ближайшей перспективе и ребалансируется дальше по кривой, а не смещается однозначно в одну сторону.

Live Chart

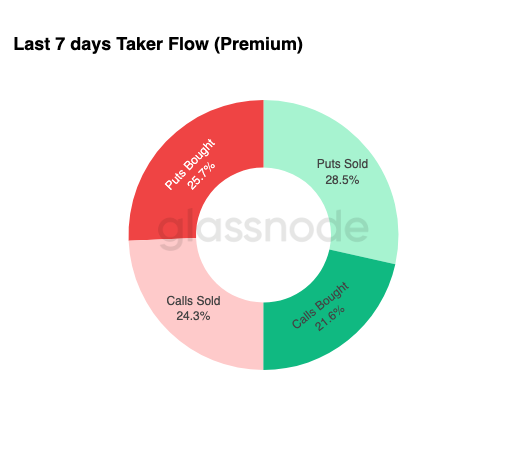

Live Chart Потоки ориентированы на сбор премий

В соответствии со стабилизированным профилем скью, опционные потоки показывают, как трейдеры реализуют эту среду на практике. За последнюю неделю потоки тейкеров были доминированы продажей путов, за которыми следуют покупки путов, что указывает на активную монетизацию премий наряду с продолжающимся хеджированием. Потоки тейкеров отражают агрессивное исполнение, а не пассивное позиционирование, что делает их полезным индикатором текущих намерений. Продажа путов обычно связана с генерацией доходности и уверенностью в том, что снижение останется ограниченным, в то время как наличие покупок путов говорит о том, что защита полностью не оставлена.

В совокупности потоки показывают, что трейдеры меньше ориентированы на прорыв диапазона и более комфортно собирают премии в сбалансированном, диапазонном рынке, а не закладывают в цену неминуемое событие с экстремальным риском.

Live Chart

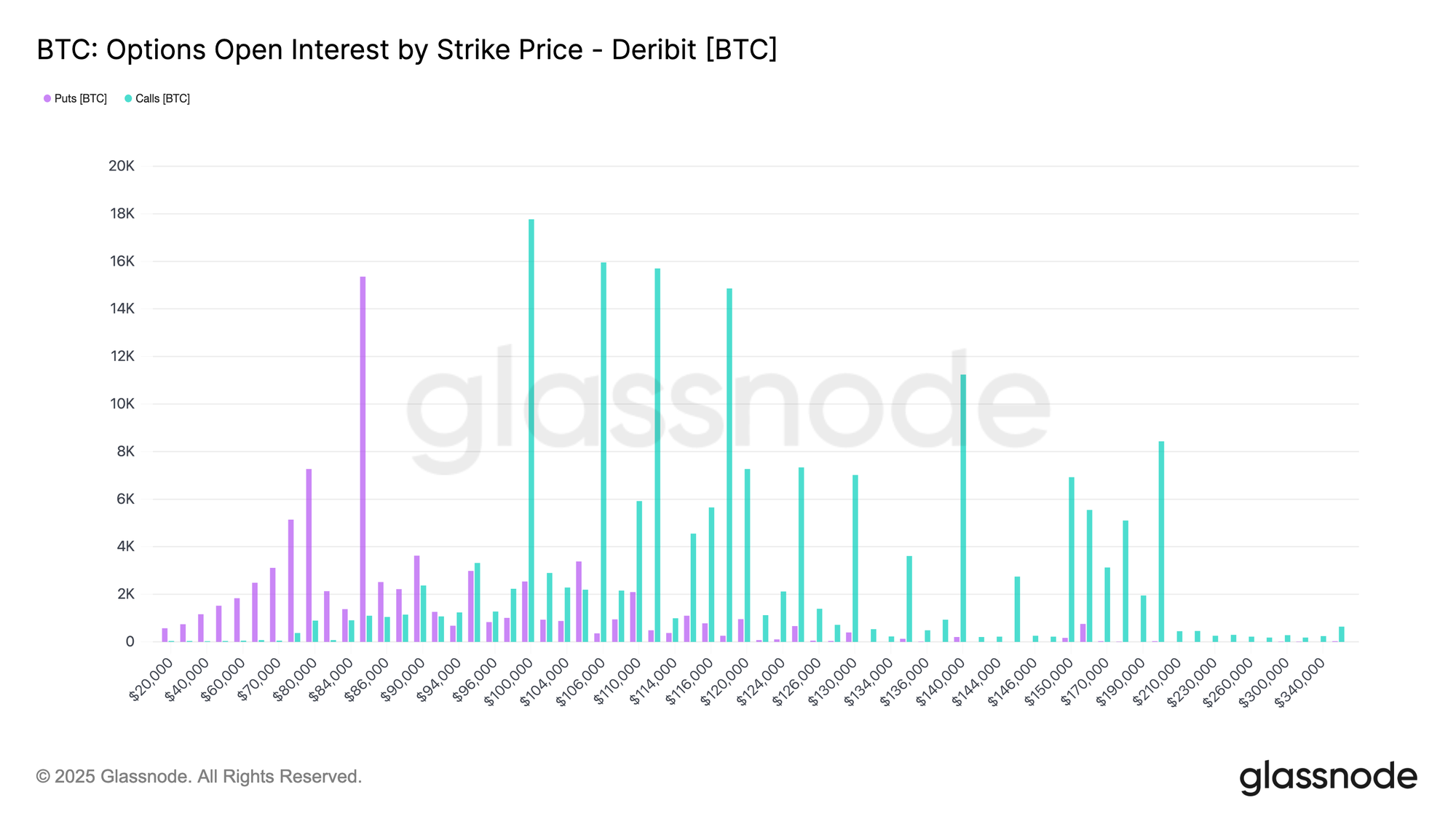

Live Chart Экспирация фиксирует рынок

На дальнем конце опционной картины открытый интерес показывает, что риск сильно сконцентрирован в двух экспирациях в конце декабря: значительная часть истекает 19 декабря, а еще большая — 26 декабря. Крупные экспирации важны, потому что они сжимают позиционирование и хеджирование к определенным датам, усиливая их влияние на краткосрочную динамику цен.

При текущих уровнях такая концентрация оставляет дилеров в длинной гамме по обе стороны рынка, стимулируя их продавать на ралли и покупать на просадках для поддержания хеджа. Такое поведение механически усиливает торговлю в диапазоне и подавляет волатильность по мере приближения экспирации.

Эффект усиливается к самой крупной экспирации года 26 декабря. После ее завершения и схождения связанных хеджей, ценовая гравитация, созданная этим позиционированием, естественным образом ослабевает, позволяя структуре рынка перезагрузиться и появиться новым динамикам.

Live Chart

Live Chart Заключение

Рынок продолжает торговаться в хрупкой, чувствительной ко времени структуре, формируемой большим объемом предложения сверху, ростом реализации убытков и ослаблением устойчивости спроса. Отклонение цены около $93k и последующее снижение к $85.6k отражают плотное предложение, накопленное между $93k–$120k, где прежние покупатели на вершине продолжают ограничивать попытки восстановления. Пока цена остается ниже квантиля 0.75 (~$95k) и не возвращает себестоимость краткосрочных держателей на $101.5k, прогресс вверх, вероятно, останется ограниченным.

Несмотря на это давление, терпеливый спрос пока защищает истинную рыночную среднюю около $81.3k, не давая цене уйти глубже. Спрос на споте остается избирательным, корпоративные казначейские потоки — эпизодичными, а позиционирование по фьючерсам продолжает снижать риск, а не восстанавливать уверенность. Опционные рынки подтверждают этот режим торговли в диапазоне: волатильность на ближнем конце сжимается, риск снижения остается заложенным в цену, но стабилен, а позиционирование, обусловленное экспирацией, фиксирует ценовое движение до конца декабря.

В целом, Bitcoin остается зажатым между структурной поддержкой около $81k и устойчивым давлением продаж сверху. Значимый сдвиг потребует либо истощения продавцов выше $95k, либо нового притока ликвидности, способного поглотить предложение и вернуть ключевые уровни себестоимости.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Бутерин заявил, что протокол Ethereum нуждается в упрощении.

Выкуп токенов WLFI: ошеломляющий шаг на $10 миллионов, который меняет уровень доверия