Лист співзасновника Bankless Раяна сину: не зберігай гроші в банку, клади їх у криптовалюту

Перетворіть гроші на активи, інвестуйте їх у криптовалюти.

Перетвори гроші на активи, вклади їх у криптовалюту.

Автор: Ryan Adams, співзасновник Bankless

Переклад: Luffy, Foresight News

Редакційна примітка: це лист співзасновника Bankless Ryan Adams до свого сина. У листі Ryan дає кілька порад щодо управління багатством, основна ідея — «не зберігай гроші в банку», адже банки насправді є потрійним «шахрайством». Як альтернативу Ryan пропонує залишити частину доларів для щоденних витрат, а решту багатства зберігати у портфелі активів, які можуть зберігати цінність у часі, таких як bitcoin, золото та акції. Нижче — повний переклад листа:

Дорогий сину:

Не зберігай гроші в банку, хоча здається, що це безпечно, насправді це потрійне «шахрайство».

«Шахрайство» перше: вони крадуть твій дохід

У будь-який момент долар має безризиковий дохід — це державні облігації. По суті, це «долари, замасковані під короткострокові державні облігації», які дають тобі 4,2% фіксованого доходу.

Без додаткового ризику, це майже як подарунок, ідеально підходить саме тобі.

Але банки зовсім не дають тобі ці гроші на ощадних рахунках, а залишають собі. Вони не кажуть тобі про цей дохід, не допомагають обміняти долари на облігації, і навіть активно лобіюють уряд США, щоб не дозволити вкладникам отримати цей дохід.

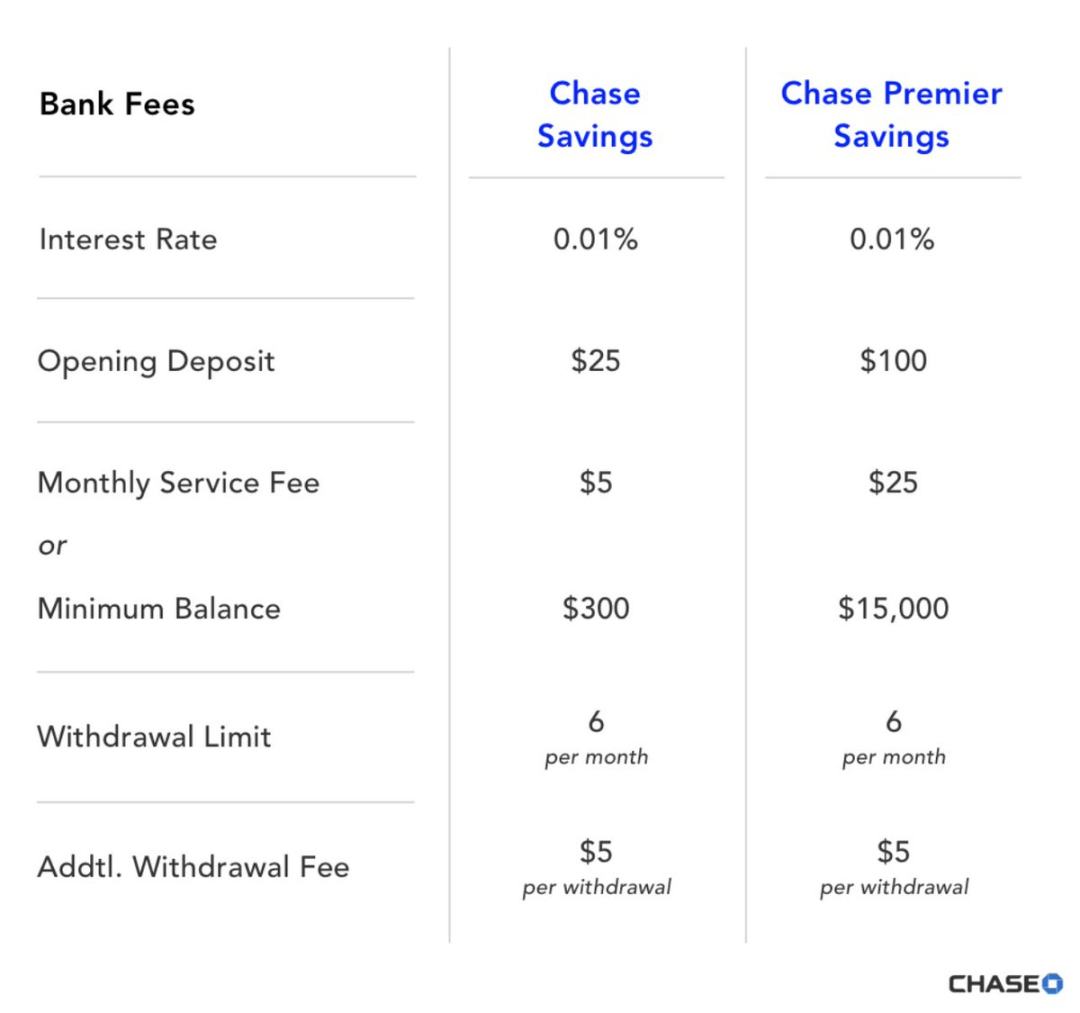

Банк отримує 4,19% доходу, а тобі дає лише 0,01%

Багаті люди взагалі не кладуть гроші в банк, вони вкладають готівку в державні облігації, а не на ощадні рахунки. Але середній клас і люди з низьким рівнем фінансової грамотності щодня втрачають дохід на користь «дружнього» банку по сусідству, навіть не підозрюючи про це.

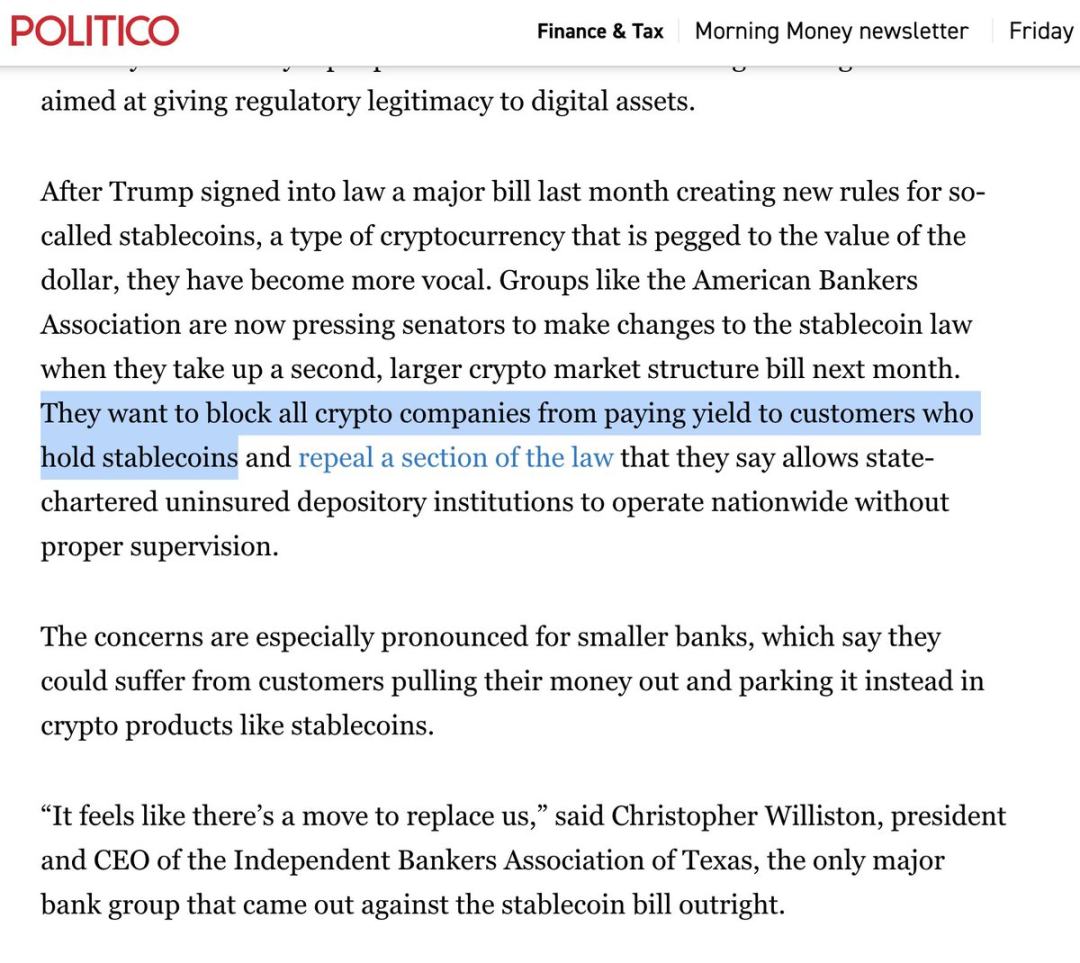

Банківські лобісти навіть зазіхають на дохід від криптовалютних стейблкоїнів, не даючи тобі до нього доступу. Вони сіють паніку, кажучи, що якщо не буде цієї «вампірської» справи з ощадними рахунками, весь фінансовий ринок впаде!

Ставки змінюються, тому потрібно стежити за заявами голови Федеральної резервної системи, але поки дохідність позитивна, тримай долари у короткострокових облігаціях і грошових ринках, а не на банківському рахунку.

«Шахрайство» друге: так званий дохід — не справжній дохід

Тепер ти маєш знати ще одну таємницю: дохідність — це ілюзія.

Ти думаєш, що отримуєш 4,2% доходу, і цього достатньо, щоб компенсувати втрату купівельної спроможності? Насправді це лише «номінальна дохідність». Оскільки купівельна спроможність долара щороку зменшується — це і є інфляція. Навіть у добрі часи інфляція очікувана, а у погані — ще гірша.

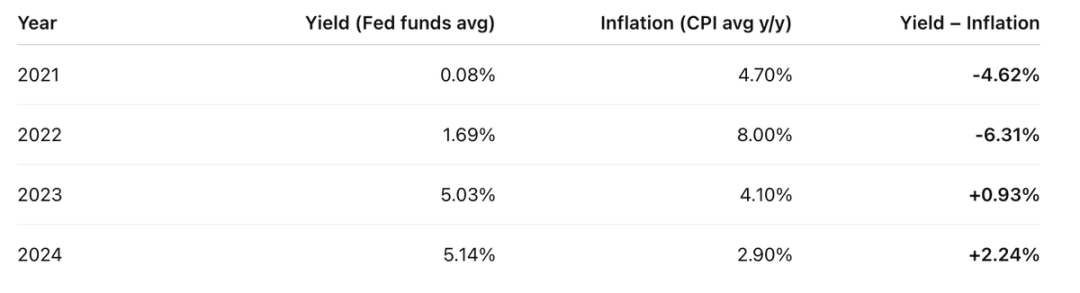

За останні чотири роки твій реальний дохід виглядав так:

Ставка доходу на рахунку мінус річний CPI — результат невтішний

Тож за останні чотири роки у двох із них ти втратив набагато більше, ніж заробив.

Але насправді все ще гірше: навіть цей «фальшивий дохід» оподатковується як дохід.

Припустимо, твоя ставка податку на доходи — 20%, ти спочатку маєш сплатити 20% податку з цього «фальшивого доходу». Тож реальний дохід виглядає так:

Перед «податком» на інфляцію ти вже сплатив податок на доходи — долар фактично оподатковується двічі

Реальна дохідність = номінальна дохідність - інфляція.

Вони хочуть, щоб ти думав, що інфляція — це природна сила, як гравітація чи закони фізики. Але це не так — це навмисний дизайн сучасної держави та центральної банківської системи.

Інфляція — це податок, як і будь-який інший, просто вони його приховали.

Я знаю, ти не проти платити податки, які маєш платити. Громадські послуги важливі, і ти підтримуєш спільне благо. Але як щодо цього прихованого податку? Він спеціально спрямований на середній клас, який хоче заощадити на майбутнє. Це справедливо?

Вчися у багатих: вони уникають «податку на заощадження», тримаючи багатство в активах, а не в доларах. І ось ми підходимо до третього, найпідступнішого рівня «шахрайства».

«Шахрайство» третє: самі гроші — не «справжні»

Гаразд, можливо, я трохи перебільшую. Долар існує, але це лише «тимчасова річ». Він підходить для короткострокових платежів, але не для збереження багатства у часі, не для передачі у майбутнє. Це засіб обміну, а не інструмент збереження цінності.

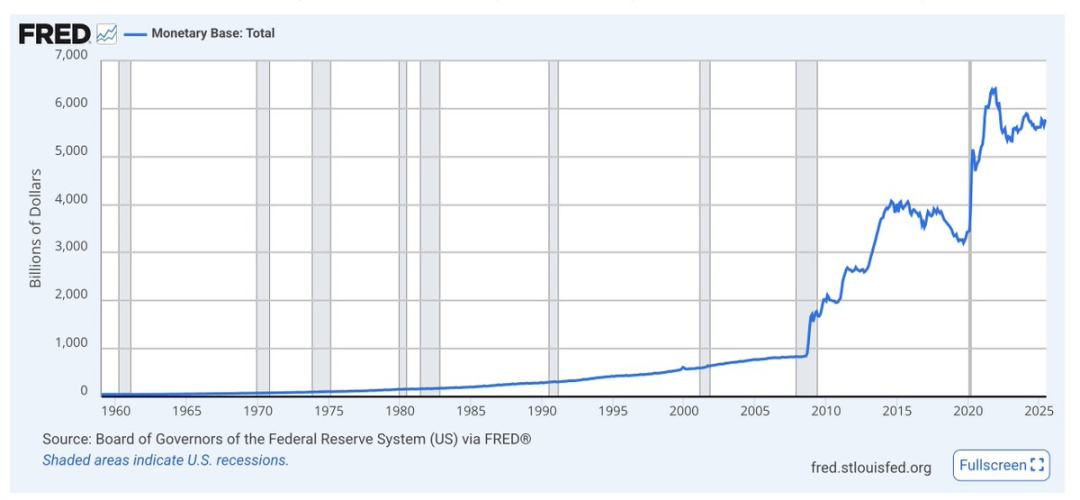

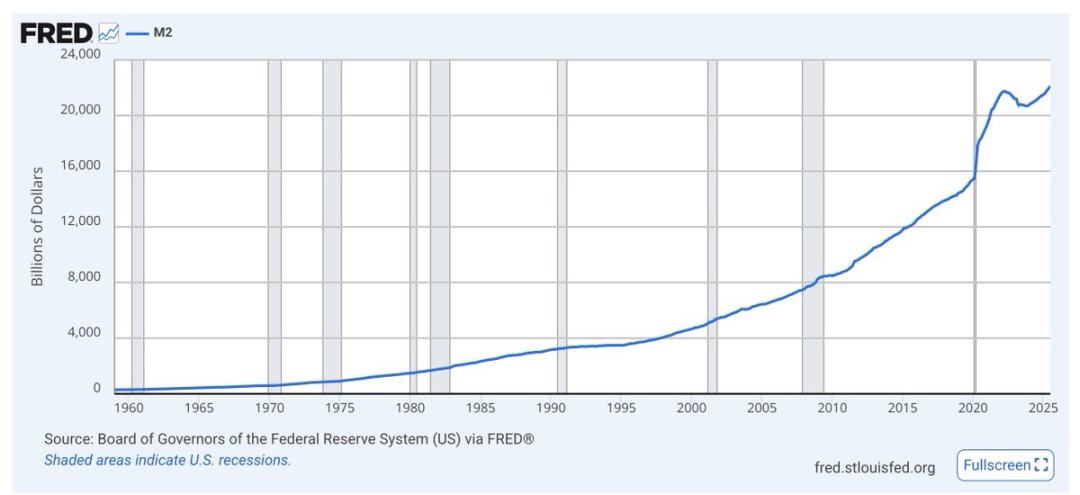

Базова грошова маса, так звана M0 — це готівка та резерви банків. Поглянь, як вона зростає під час кризи, а загалом — постійно зростає

Долар не має довгострокового обмеження дефіциту, його пропозиція постійно зростає. Частка твоїх доларів у загальній пропозиції зменшується швидше, ніж ти отримуєш дохід, бо вони постійно друкують гроші.

Про обсяг емісії долара майже ніколи не говорять. Економісти дивляться лише на інфляцію та купівельну спроможність, але в довгостроковій перспективі збільшення грошової маси знецінює долар щодо активів. Чим більше доларів друкують, тим менше вони варті.

M2 (M1 плюс короткострокові заощадження) — те саме: під час кризи різко зростає, а загалом — стрімко вгору

Не втручайся у суперечки економістів, просто дивись на графіки. Хто б не був при владі, уряд завжди використовує друк доларів як «мастило» для економіки та політики. Долар для цього і створений, а не для заощаджень.

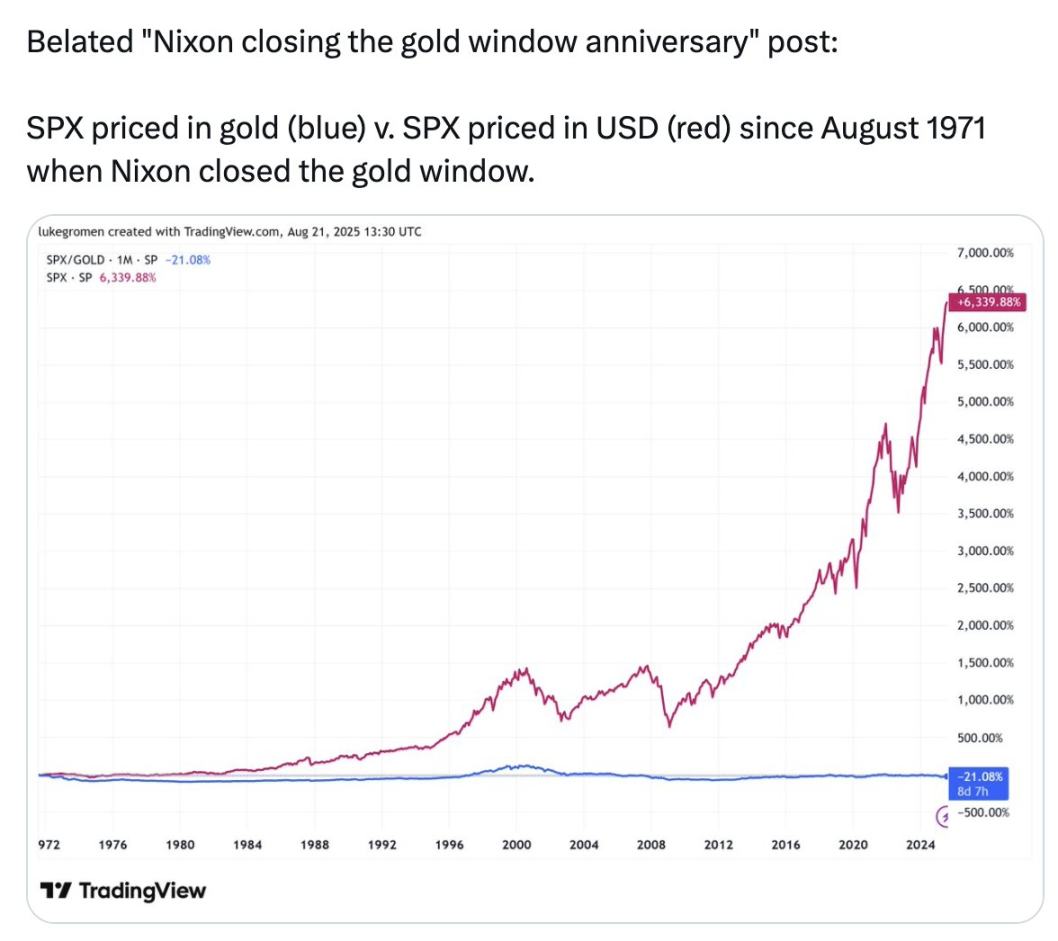

Поглянь на синю лінію на цьому графіку:

S&P 500 у доларах виріс на 6339% з 1971 року; але у золоті S&P 500 впав на 21%

За останні 54 роки зберігати багатство у золоті було вигідніше, ніж у 500 найбільших і найуспішніших компаніях США.

Цей графік не для того, щоб ти купував золото, а щоб показати: те, що вони називають «грошима», те, чим ми вимірюємо все, долари на твоєму банківському рахунку — це не справжні «гроші». Вони не зберігають цінність, ніколи не зберігали і не будуть зберігати у майбутньому.

Те, що вони називають «грошима», — це не інструмент збереження цінності. Ось і три рівні «шахрайства»:

- «Шахрайство» перше: крадуть твій дохід;

- «Шахрайство» друге: так званий дохід — не справжній дохід;

- «Шахрайство» третє: самі гроші — не «справжні».

Що ж робити?

Залишай частину доларів для короткострокових потреб — щоденні витрати, податки, резервний фонд. Заробляй на них через державні облігації.

Усі довгострокові заощадження вкладайте у портфель активів, які можуть зберігати цінність у часі: акції та нерухомість теж підходять, але bitcoin, ethereum і золото також чудові. Останні три мають обмежену пропозицію, їх не розмиє інфляція. Вони здаються ризикованими через волатильність, але волатильність — це не ризик.

Середньострокові заощадження теж можна тримати у державних облігаціях, а коли довгострокові активи подешевшають — вкладати туди готівку. Ось у чому суть інвестування: як казав Buffett, коли інші бояться — будь жадібним, коли інші жадібні — будь обережним. Не поспішай, чекай на великі падіння, мисли роками, навіть десятиліттями.

По можливості використовуй криптовалютні інструменти та біржі для цих операцій. Не лізь у найризикованіші напрямки, так ти зможеш бути на передовій, але уникнути пасток, коли криптовалюти руйнують традиційні фінанси.

У школі цього не навчать. Але ти маєш вчитися, досліджувати далі і захищати своє майбутнє.

Не зберігай гроші в банку. Перетвори гроші на активи, вклади їх у криптовалюту.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Революційний бездротовий протокол Solana DAWN залучив $13 млн у рамках значного прориву фінансування

Ось що фактично робить XRP цифровим золотом

Rivian запускає нову функцію «Universal Hands-Free» для керування без рук

Важний зсув: посадовці ЄЦБ сигналізують, що цикл зниження ставок �майже завершено