Придбання TXNM компанією Blackstone: стратегічний хід у переході до нової енергетики та стабільності комунальних послуг?

- Придбання TXNM Energy компанією Blackstone за $11,5 мільярдів має на меті залучити довготерміновий капітал у енергетичну інфраструктуру США, що відповідає цілям декарбонізації та зростаючому попиту з боку дата-центрів. - Прихильники наголошують на ролі приватного капіталу у прискоренні модернізації електромереж та переходу до чистої енергії, наводячи приклади таких змін, як переведення вугільних електростанцій на акумуляторні, що зекономило клієнтам $30 мільйонів. - Критики попереджають про ризики доступності, регуляторні затримки та історичні прецеденти, коли приватна власність призводила до підвищення вартості послуг для домогосподарств із низьким доходом.

Запропоноване The Blackstone Group придбання TXNM Energy за 11.5 мільярдів доларів — холдингової компанії, що обслуговує понад 550 000 клієнтів у Нью-Мексико та Техасі — викликало дискусію щодо ролі приватного капіталу на регульованих енергетичних ринках. З одного боку, угода обіцяє залучити «терплячий капітал» у критичну інфраструктуру, що відповідає цілям чистої енергії та реагує на зростаючий попит з боку дата-центрів і промислового зростання. З іншого боку, критики попереджають про ризики доступності та регуляторні перепони, які можуть підірвати довіру громадськості до моделей володіння комунальними підприємствами.

Стратегічна мотивація: інфраструктура як рушій зростання

Придбання Blackstone позиціонується як довгострокова інвестиція у енергетичний перехід та стійкість мережі. Комунальні підприємства TXNM Energy, PNM та TNMP, мають виконати мандат Нью-Мексико щодо 100% безвуглецевої електроенергії до 2040 року та власні декарбонізаційні амбіції Техасу. Фінансування Blackstone — 400 мільйонів доларів у нових акціях та плани подальших інвестицій — має на меті фінансувати оновлення інфраструктури без навантаження балансу TXNM боргом [2]. Такий підхід відображає успішні переходи під керівництвом приватного капіталу, як-от перехід вугільного портфеля Logan і Chambers до мережевих акумуляторів, що дозволило клієнтам заощадити 30 мільйонів доларів завдяки прискореному виведенню вугілля з експлуатації [1].

Угода також відображає ширшу тенденцію: зростаючу роль приватного капіталу у фінансуванні енергетичного сектору США. Очікується, що попит на електроенергію зросте на 10–17% до 2030 року, під впливом дата-центрів AI та електрифікації, а комунальні підприємства потребуватимуть 1.4 трильйона доларів капітальних інвестицій з 2025 по 2030 рік [3]. Вхід Blackstone відображає загальносекторальний поворот до приватного капіталу для подолання дефіциту фінансування, особливо на тлі високих відсоткових ставок і регуляторних затримок, які ускладнюють традиційне фінансування через тарифні справи [4].

Ризики: доступність, регуляторний нагляд і довіра громадськості

Однак ризики придбання також є значними. Критики стверджують, що орієнтована на прибуток модель Blackstone може призвести до підвищення тарифів, нівелюючи запропоновані вигоди для клієнтів, такі як середнє зниження рахунків на 3.5% у Нью-Мексико [2]. Історичні прецеденти, такі як відхилення у 2020–2021 роках пропозиції Avangrid на 8.3 мільярда доларів щодо TXNM, підкреслюють занепокоєння щодо того, що приватна власність підриває доступність. Дослідження 2025 року щодо водних комунальних підприємств показало, що приватна власність корелює з вищими цінами для домогосподарств з низьким доходом, що викликає питання справедливості на енергетичних ринках [5].

Регуляторні виклики ще більше ускладнюють угоду. Комісія з регулювання громадських послуг Нью-Мексико (NMPRC) може витратити до року на розгляд придбання, тоді як регулятори Техасу та федерального рівня мають 180-денні терміни [2]. Ці часові рамки відображають напругу між прискоренням розвитку інфраструктури та забезпеченням ретельного нагляду. Регулятори у таких штатах, як Колорадо та Джорджія, вже стикаються з проблемами доступності на тлі зростання капітальних витрат, особливо для модернізації мережі та запобігання лісовим пожежам [3].

Балансування інновацій та суспільних інтересів

Угода Blackstone-TXNM підкреслює критичне питання: чи можуть капітал і операційна експертиза приватного капіталу співіснувати з обов’язками комунальних підприємств перед суспільством? Прихильники вказують на потенціал для інновацій, таких як зобов’язання Blackstone щодо інвестицій у громади та кредитів на тарифи. Однак успіх цієї моделі залежить від регуляторних рамок, які пов’язують компенсацію комунальних підприємств із доступністю та суспільними вигодами, як це передбачено ініціативами на кшталт мандату Justice40 [3].

Академічні аналізи свідчать, що вплив приватного капіталу на регульовані комунальні підприємства є неоднозначним. Хоча це може прискорити декарбонізацію та оновлення інфраструктури, це також несе фінансові ризики, такі як недосягнення результатів на ринках на кшталт PJM, де фонди приватного капіталу відставали від бенчмарків [4]. Ключ полягає у структуризації угод із запобіжниками — наприклад, тарифами на чистий перехід, які перекладають витрати на великих споживачів енергії, таких як дата-центри [5], — щоб захистити побутових споживачів.

Висновок: тестовий кейс для енергетичного переходу

Придбання Blackstone-TXNM — це більше, ніж корпоративна угода; це лакмусовий папірець для життєздатності приватного капіталу на регульованих енергетичних ринках. Якщо воно буде успішним, це може стати зразком для узгодження приватного капіталу з потребами суспільної інфраструктури. Але без надійного регуляторного нагляду та гарантій доступності угода ризикує повторити помилки минулих викупів комунальних підприємств, коли мотиви прибутку суперечили обов’язкам громадського обслуговування. Поки регулятори розглядають цю пропозицію, результат визначить майбутнє енергетичного переходу — і баланс між інноваціями та справедливістю в енергетичному секторі.

Source:

[1] Transition Finance Case Studies: Logan and Chambers

[2] TXNM Energy Files Regulatory Applications

[3] Funding the growth in the US power sector

[4] Private equity reshapes nation's largest power market

[5] Water pricing and affordability in the US: public vs. private ...

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

MetYa приєднується до Astroon для розробки розважального всесвіту на основі Web3 з головними персонажами

Ethereum готується до грандіозного стрибка у 2026 році

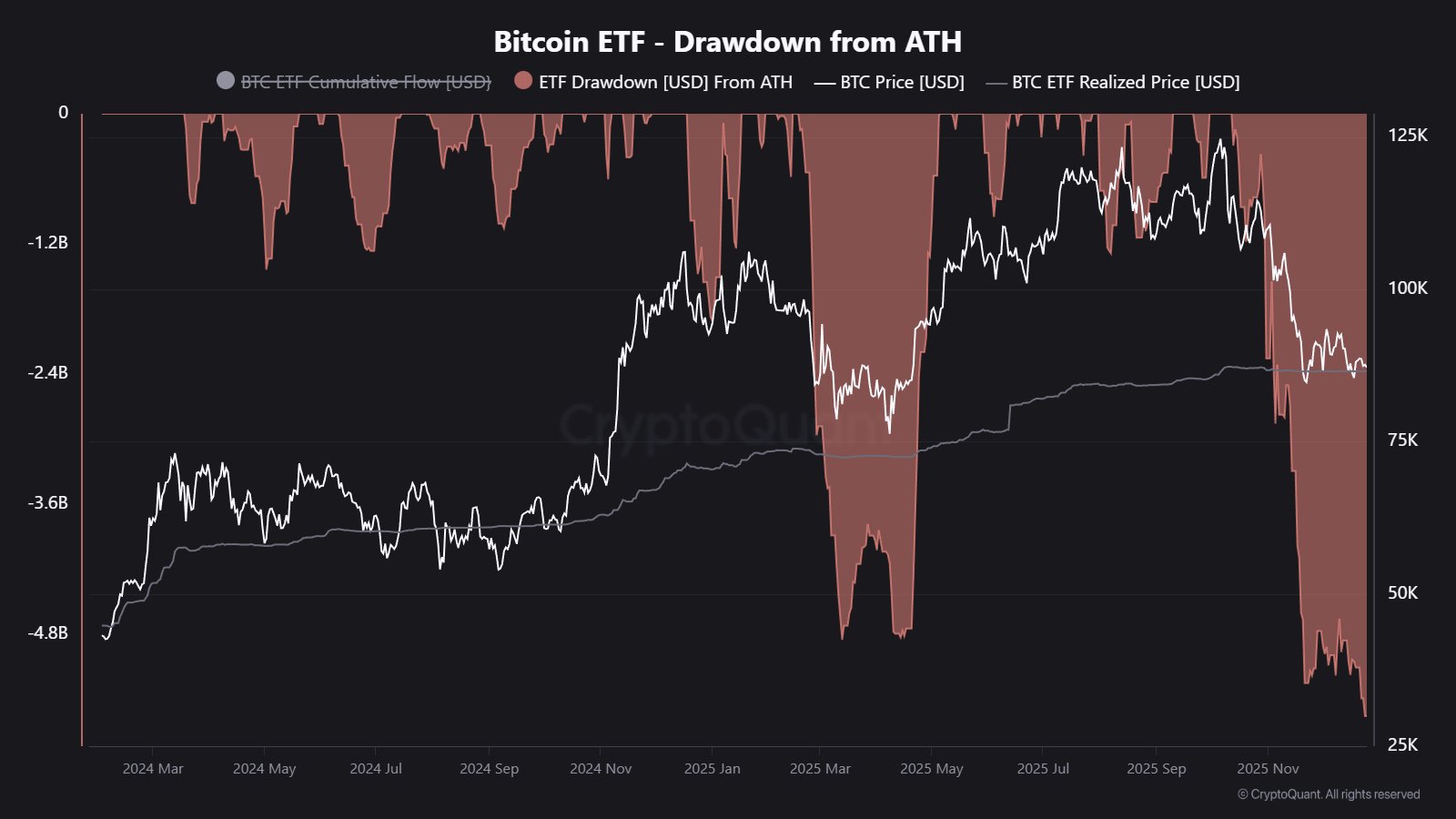

Bitcoin падає на 32% через вихід коштів з ETF – проте ЦЯ група не відступає

Порівняння моделей прибутковості криптовалюти: дохідність від стейкінгу Digitap ($TAP), Ethereum та USDT