Аргументи на користь Ethereum як основного інституційного активу

- 10-річне зростання ціни Ethereum на 1,2 мільйона відсотків та інституційне впровадження переосмислюють створення цінності в цифрову епоху. - Перехід на proof-of-stake та оновлення Pectra підвищують безпеку, стимулюючи $223B DeFi TVL та дохідність стейкінгу на рівні 3–6%. - Інституційні Ethereum ETF приваблять $7.1B у 2025 році, а Wall Street визнає їх безпечним і високоприбутковим активом. - GENIUS Act та інфраструктура стейблкоїнів зміцнюють роль Ethereum у токенізації реальних активів та інституційних портфелів.

Шлях Ethereum від спекулятивного цифрового активу до фундаментального стовпа інституційних портфелів більше не є гіпотезою — це реальність. За останнє десятиліття Ethereum продемонстрував складний річний темп зростання (CAGR), який значно перевищує традиційні класи активів, а його інституційне впровадження прискорилося безпрецедентними темпами. Зі зростанням ціни на понад 1,2 мільйона відсотків за 10 років — від $0,31 у 2014 році до $3 800 у 2025 році — Ethereum переосмислив межі створення цінності в цифрову епоху [6]. Ця траєкторія є не просто функцією ринкових циклів, а відображенням структурних переваг Ethereum: генерації доходу, регуляторної прозорості та потужної інфраструктури, що відповідає інституційним пріоритетам.

10-річна історія складного зростання

10-річна історія складного зростання Ethereum — це майстер-клас з експоненціального розвитку. Від свого ICO у 2014 році до оцінки у 2025 році Ethereum перевершив майже всі класи активів. До 2025 року він досяг збільшення ціни на 1,2 мільйона відсотків, що підкреслює його роль як довгострокового засобу збереження вартості та високодоходного активу [6]. Це зростання було підсилене переходом Ethereum на proof-of-stake (PoS) у 2022 році, що зменшило енергоспоживання на 99,95% та підвищило безпеку мережі [6]. Оновлення Pectra у травні 2025 року ще більше оптимізувало масштабованість, дозволивши рішенням Layer 2 обробляти $223 мільярди у загальній вартості заблокованих активів (TVL) у DeFi [6].

Інституційний наратив не менш переконливий. Ethereum ETF залучили $7,1 мільярда чистих надходжень лише у 2025 році, а iShares Ethereum Trust (ETHA) від BlackRock досяг $10 мільярдів активів під управлінням (AUM) протягом року [5]. Ці цифри підкреслюють зміну у розподілі капіталу: інституційні інвестори все частіше розглядають Ethereum не як спекулятивну ставку, а як стратегічний актив.

Інституційні скарбниці та генерація доходу

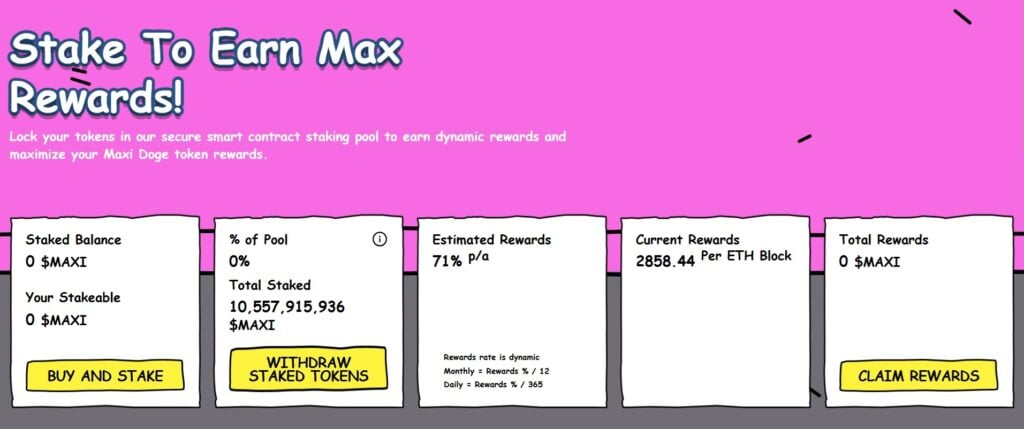

Привабливість Ethereum для інституційних скарбниць полягає у його здатності генерувати дохід при збереженні безпеки та дотриманні регуляторних вимог. Станом на серпень 2025 року 69 організацій володіють понад 4,1 мільйонами ETH на суму $17,6 мільярда, причому BitMine Immersion Technologies є найбільшим власником із 1,5 мільйонами ETH [3]. Ця тенденція зумовлена дохідністю стейкінгу Ethereum, яка коливається від 3% до 6%, що значно перевищує традиційні інструменти з фіксованим доходом [1]. Наприклад, 19 публічних компаній разом володіють 2,7 мільйонами ETH для активної генерації доходу, і ця цифра зросла з 0,2% інституційних скарбничих алокацій у травні 2025 року до 1,9% у липні 2025 року [2].

Зростання ролі Ethereum у корпоративних скарбницях також пов’язане з його роллю в інфраструктурі стейблкоїнів. З ухваленням законодавства GENIUS Stablecoin Ethereum став основою систем стейблкоїнів США, забезпечуючи $123 мільярди у вартості стейблкоїнів [1]. Ця регуляторна прозорість зробила Ethereum пріоритетним активом для інституцій, які прагнуть токенізувати реальні активи (RWA) та інтегрувати блокчейн у традиційні фінанси [2].

Схвалення з Уолл-стріт: безпека понад швидкість

Зростаюча перевага Ethereum на Уолл-стріт ґрунтується на його безпеці та безперервній роботі, на чому наголошують лідери галузі, такі як Tom Lee та Jan van Eck. Tom Lee, головний інвестиційний директор Fundstrat, прогнозує, що Ethereum досягне $12 000 до кінця 2025 року, посилаючись на інституційний інтерес та вплив закону GENIUS на впровадження стейблкоїнів [1]. Його компанія з управління скарбницею Ethereum нещодавно залучила $20 мільярдів для подальшого накопичення ETH, що свідчить про впевненість у довгостроковій цінності Ethereum [1].

Jan van Eck, генеральний директор VanEck, назвав Ethereum “токеном Уолл-стріт”, підкреслюючи його роль як пріоритетного блокчейну для фінансових установ. Він стверджує, що Ethereum Virtual Machine (EVM) та домінування у випуску стейблкоїнів роблять Ethereum ідеальною інфраструктурою для токенізованих активів і децентралізованих фінансів [2]. Слова Van Eck підтверджуються даними: інституційна участь у стейкінгу Ethereum становить 29,6% його пропозиції, з понад $120 мільярдами застейканого капіталу [6]. Такий рівень участі відображає зростаючу довіру до безпеки та безперервної роботи Ethereum, що є критично важливим для активів інституційного рівня.

Майбутнє інституційного впровадження

Інституційне впровадження Ethereum — це не одновимірна історія. Це поєднання технологічних інновацій, регуляторного прогресу та перерозподілу капіталу. Останній сплеск надходжень в Ethereum ETF — $307 мільйонів за один день у серпні 2025 року — демонструє, що інституції активно переміщують капітал з Bitcoin до Ethereum [5]. Цю тенденцію додатково підкріплює закон CLARITY у США, який перекласифікував Ethereum як утилітарний токен, підвищивши його легітимність у традиційних портфелях [4].

Дивлячись у майбутнє, роль Ethereum у токенізації реальних активів та розширенні DeFi, ймовірно, стане рушієм подальшого інституційного впровадження. З понад $223 мільярдами у DeFi TVL та зростаючою кількістю рішень Layer 2, Ethereum має всі шанси стати основою наступної хвилі фінансової інфраструктури [6].

Висновок

10-річна історія складного зростання Ethereum, інституційні скарбничі алокації та схвалення з Уолл-стріт разом створюють переконливий аргумент на користь його ролі як ключового інституційного активу. У міру дозрівання блокчейн-індустрії поєднання генерації доходу, безпеки та регуляторної відповідності робить Ethereum стратегічним активом для довгострокового створення цінності. Для інституцій, які прагнуть захистити свої портфелі в майбутньому, Ethereum більше не є альтернативою — це необхідність.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Стратег ринку: Всі відмовилися від XRP. Ось чому

Найкращі криптовалютні пресейли: нові криптомонети, які можуть очолити відновлення ринку

Зростання екосистеми мистецтва Tezos у 2025 році: флагманські події, інституційні програми та продажі художників

Термінове попередження: руйнівна податкова реформа щодо криптовалют у Японії загрожує глобальною неактуальністю