Епічний розпродаж і масштаб обороту: чи побачить ринок подальше зниження?

Опціонний ринок переглядає ціни агресивно, асиметрія різко зростає, спостерігається сильний попит на опціони put, що свідчить про захисне позиціонування, а макроекономічний фон вказує на зростаючу втому ринку.

Original Article Title: Від ралі до корекції

Original Article Authors: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Original Article Translation: AididiaoJP, Foresight News

Bitcoin демонструє ознаки слабкості після ралі, спровокованого Федеральним комітетом з відкритого ринку. Довгострокові власники зафіксували прибуток у розмірі 3,4 мільйона BTC, тоді як припливи в ETF сповільнилися. За умов тиску як на спотовому, так і на ф'ючерсному ринках, собівартість короткострокових власників у $111 000 є ключовим рівнем підтримки. Прорив цього рівня може призвести до глибшого охолодження ринку.

Резюме

• Після ралі, викликаного FOMC, Bitcoin перейшов у фазу корекції, демонструючи ринкові ознаки стратегії "купуй на чутках, продавай на фактах", а ширша ринкова структура вказує на ослаблення імпульсу.

• Поточне падіння на 8% все ще є відносно помірним, але притік реалізованої ринкової вартості у $678 мільярдів і прибуток у 3,4 мільйона BTC, зафіксований довгостроковими власниками, підкреслюють безпрецедентний масштаб цієї хвилі ротації капіталу та розпродажу.

• Припливи в ETF різко сповільнилися навколо засідання FOMC, тоді як продажі довгострокових власників прискорилися, що призвело до крихкої рівноваги потоків капіталу.

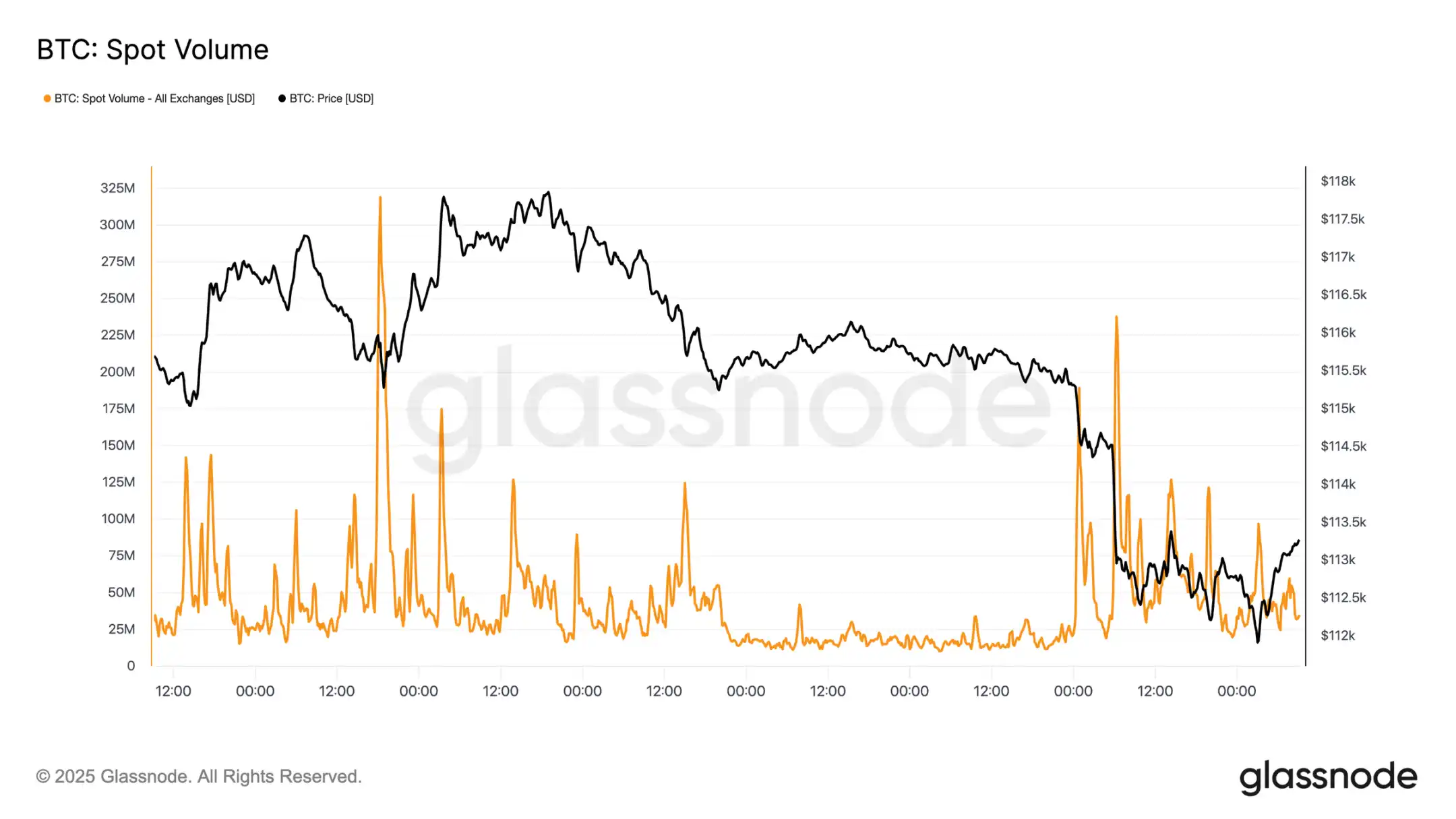

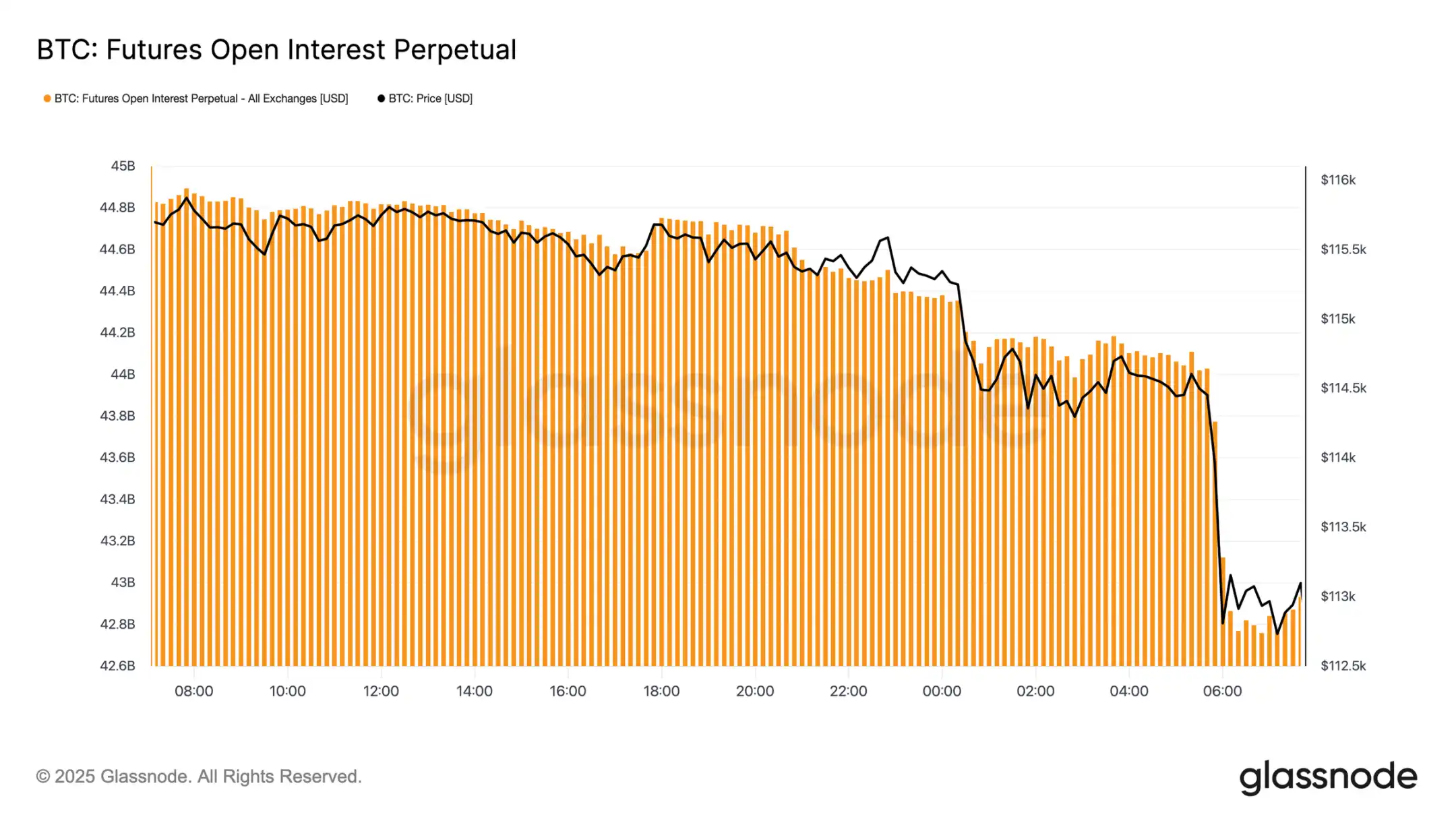

• Обсяг спотової торгівлі різко зріс під час розпродажу, а ф'ючерсний ринок пережив інтенсивні хвилі розкредитування. Кластери ліквідацій виявили вразливість ринку до волатильності, викликаної двосторонньою ліквідністю.

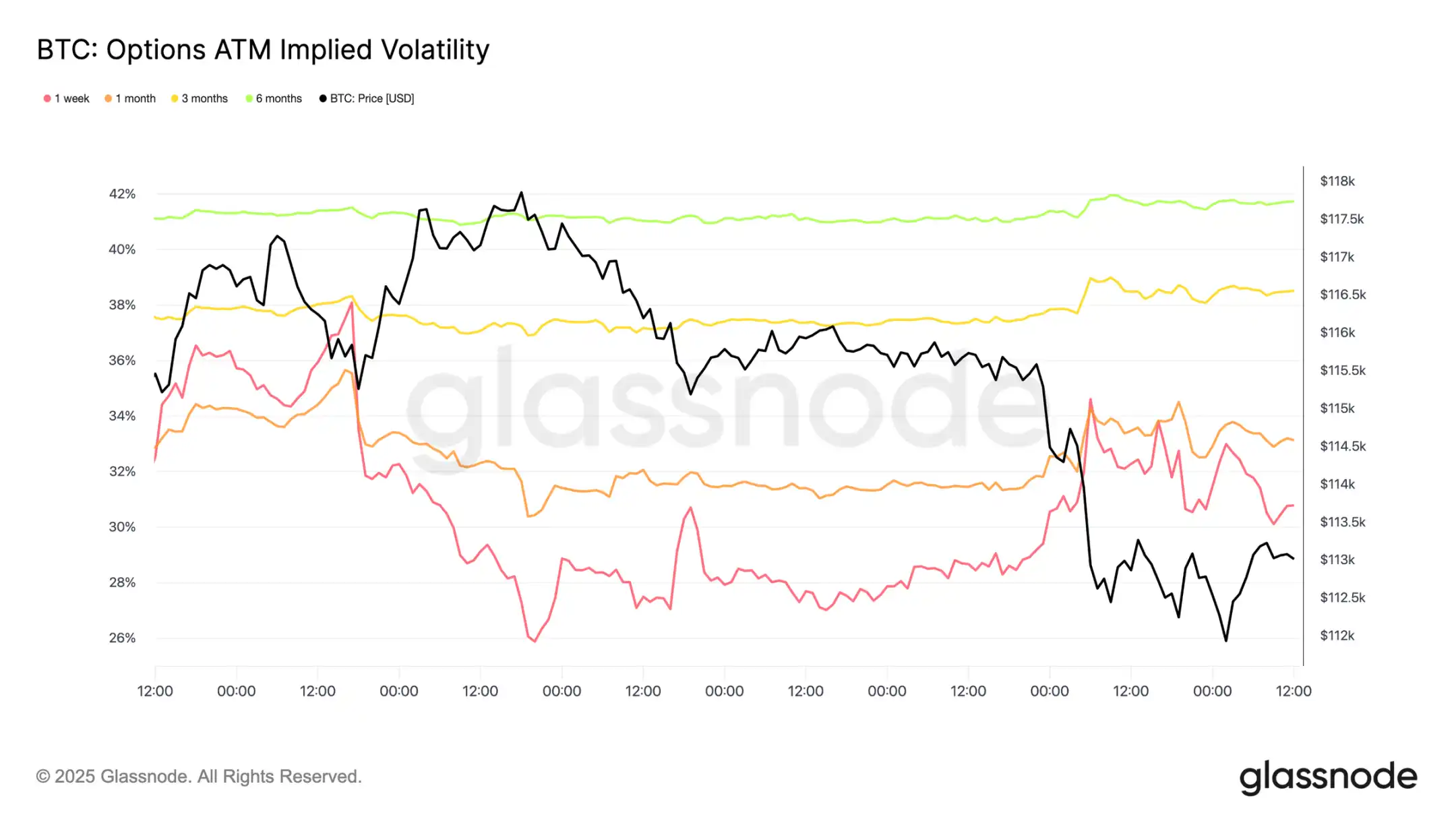

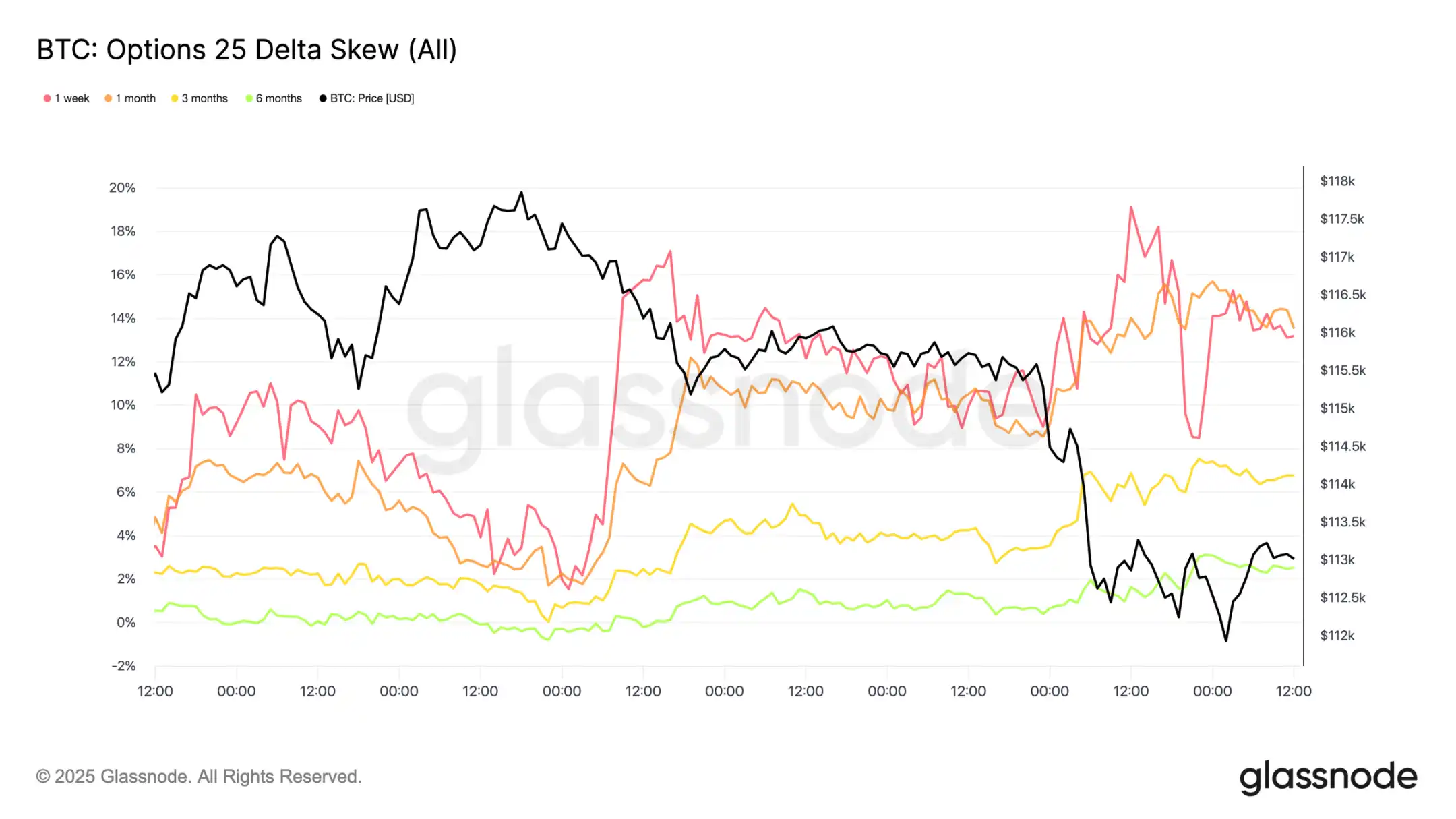

• На ринку опціонів відбулося радикальне переоцінювання, skew різко зріс, а попит на put-опціони був сильним, що свідчить про захисну позицію, оскільки макроекономічний фон вказує на все більшу втому ринку.

Від ралі до корекції

Після ралі, викликаного FOMC, і наближення ціни до піку $117 000, Bitcoin перейшов у фазу корекції, повторюючи типовий патерн "купуй на чутках, продавай на фактах". У цьому випуску ми виходимо за межі короткострокової волатильності, щоб оцінити ширшу ринкову структуру, використовуючи довгострокові ончейн-індикатори, попит на ETF та позиції по деривативах, щоб визначити, чи є це зниження здоровою консолідацією чи ранньою фазою скорочення.

Ончейн-аналіз

Контекст волатильності

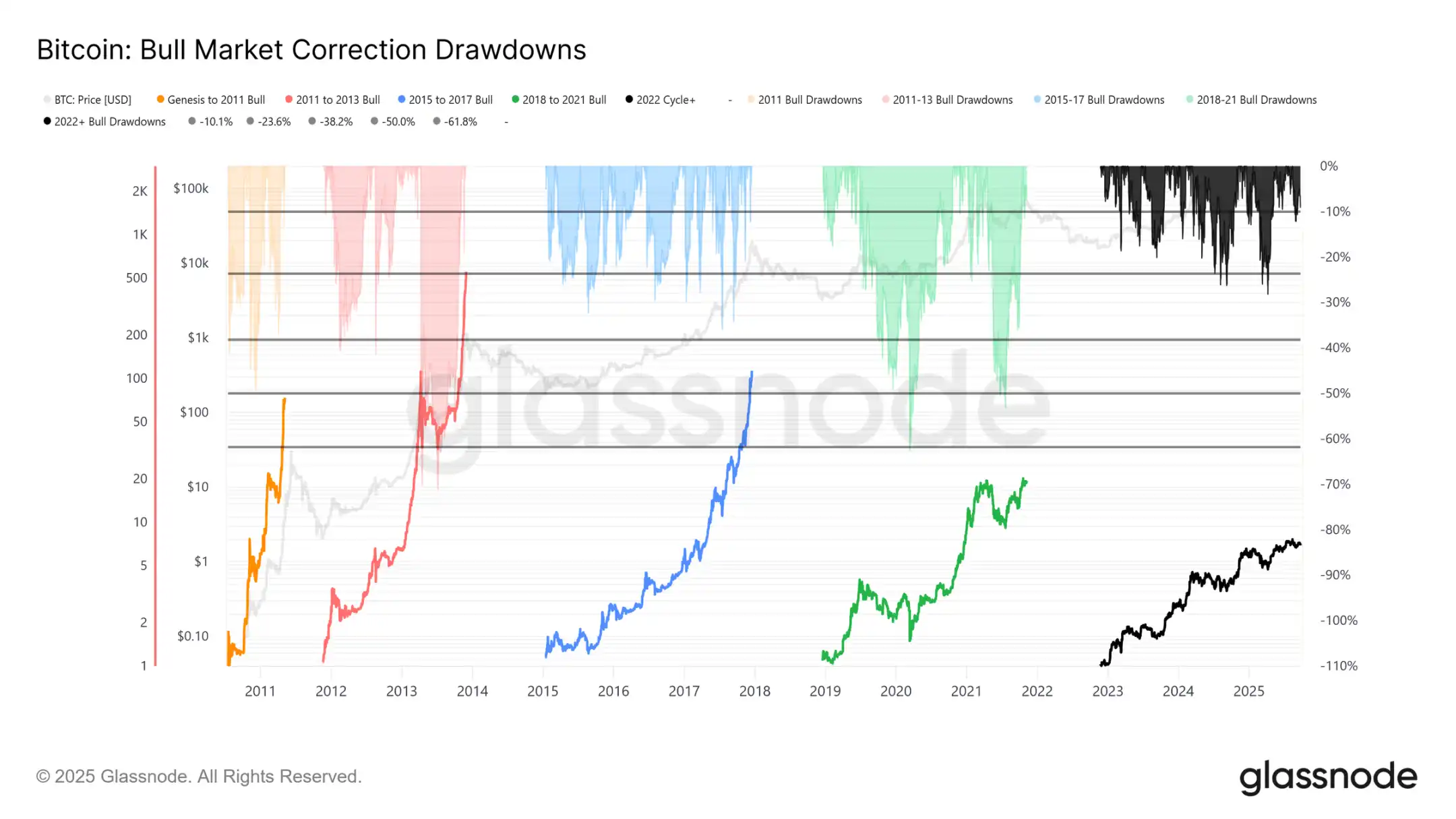

Поточне зниження з історичного максимуму $124 000 до $113 700 становить лише 8% (останнє падіння досягло 12%), що виглядає помірно порівняно з падінням на 28% у цьому циклі або на 60% у попередніх циклах. Це відповідає довгостроковій тенденції до зниження волатильності як між макроциклами, так і всередині фаз циклу, нагадуючи стабільний прогрес 2015–2017 років, за винятком вибухового ралі наприкінці цього періоду, яке ще не настало.

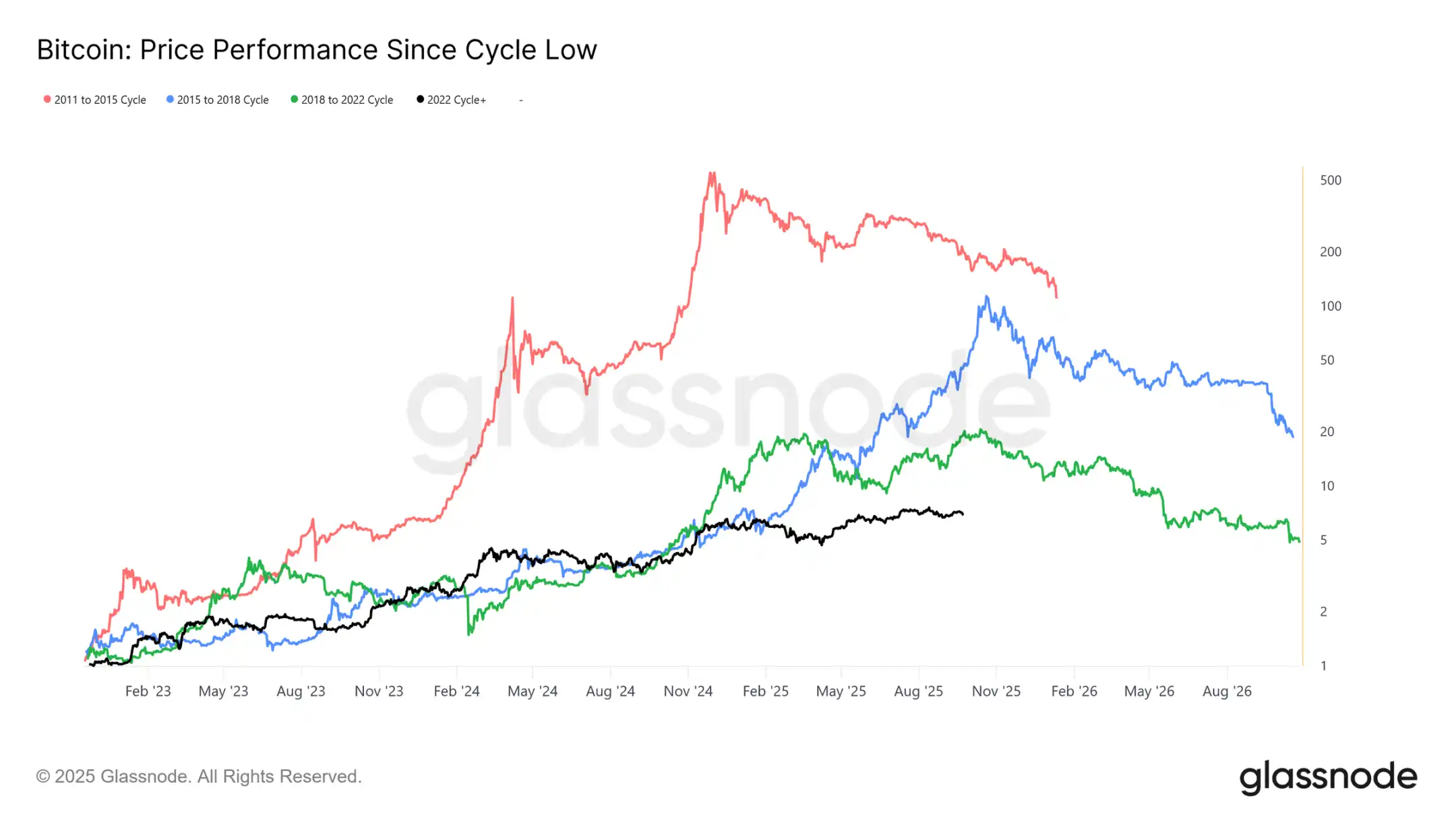

Тривалість циклу

Накладення останніх чотирьох циклів показує, що навіть якщо поточна траєкторія тісно збігається з першими двома циклами, пікові прибутки з часом зменшувалися. Якщо припустити, що $124 000 — це глобальний максимум, цей цикл триває приблизно 1030 днів, що дуже близько до тривалості близько 1060 днів у двох попередніх циклах.

Оцінка притоку капіталу

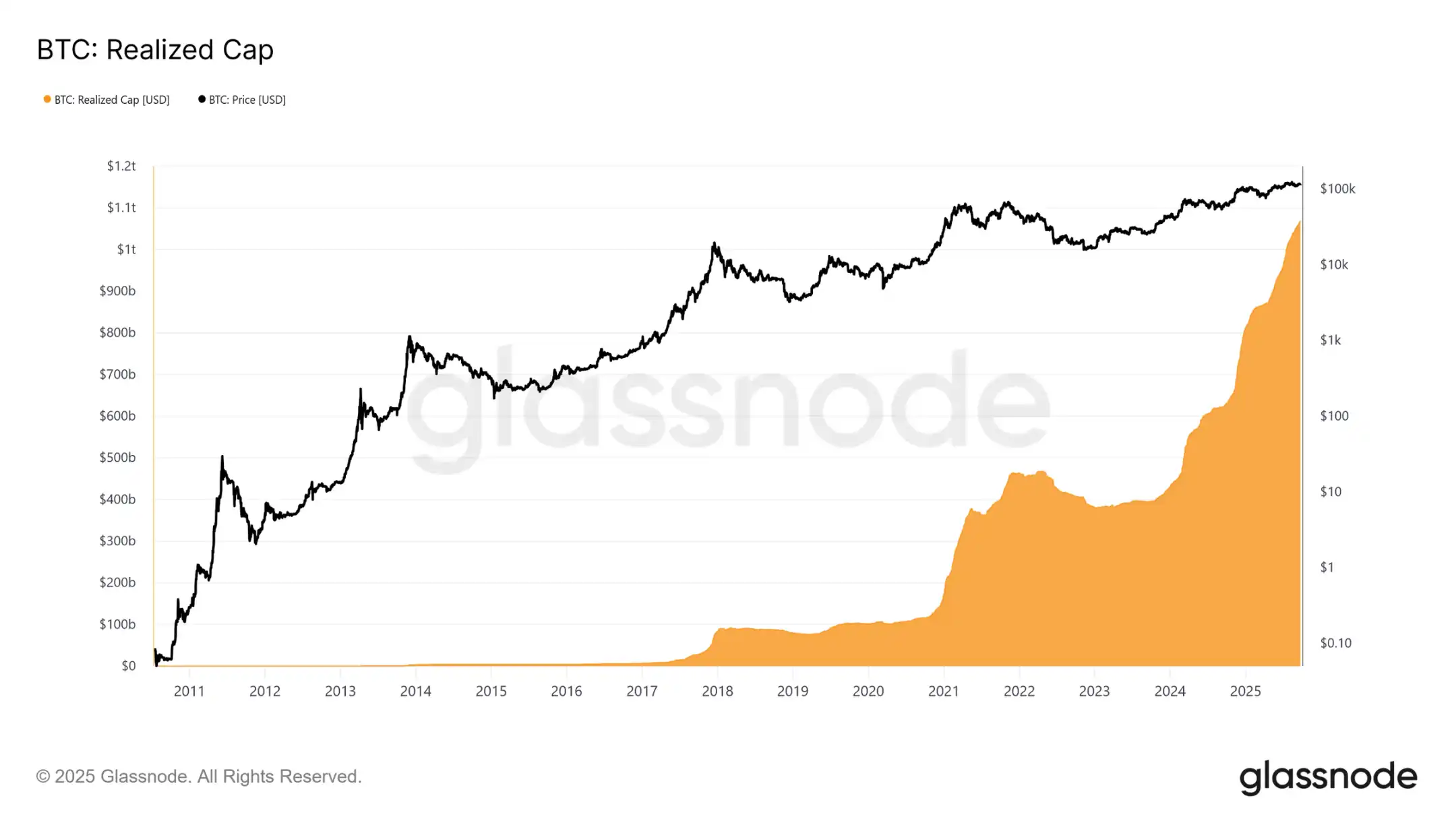

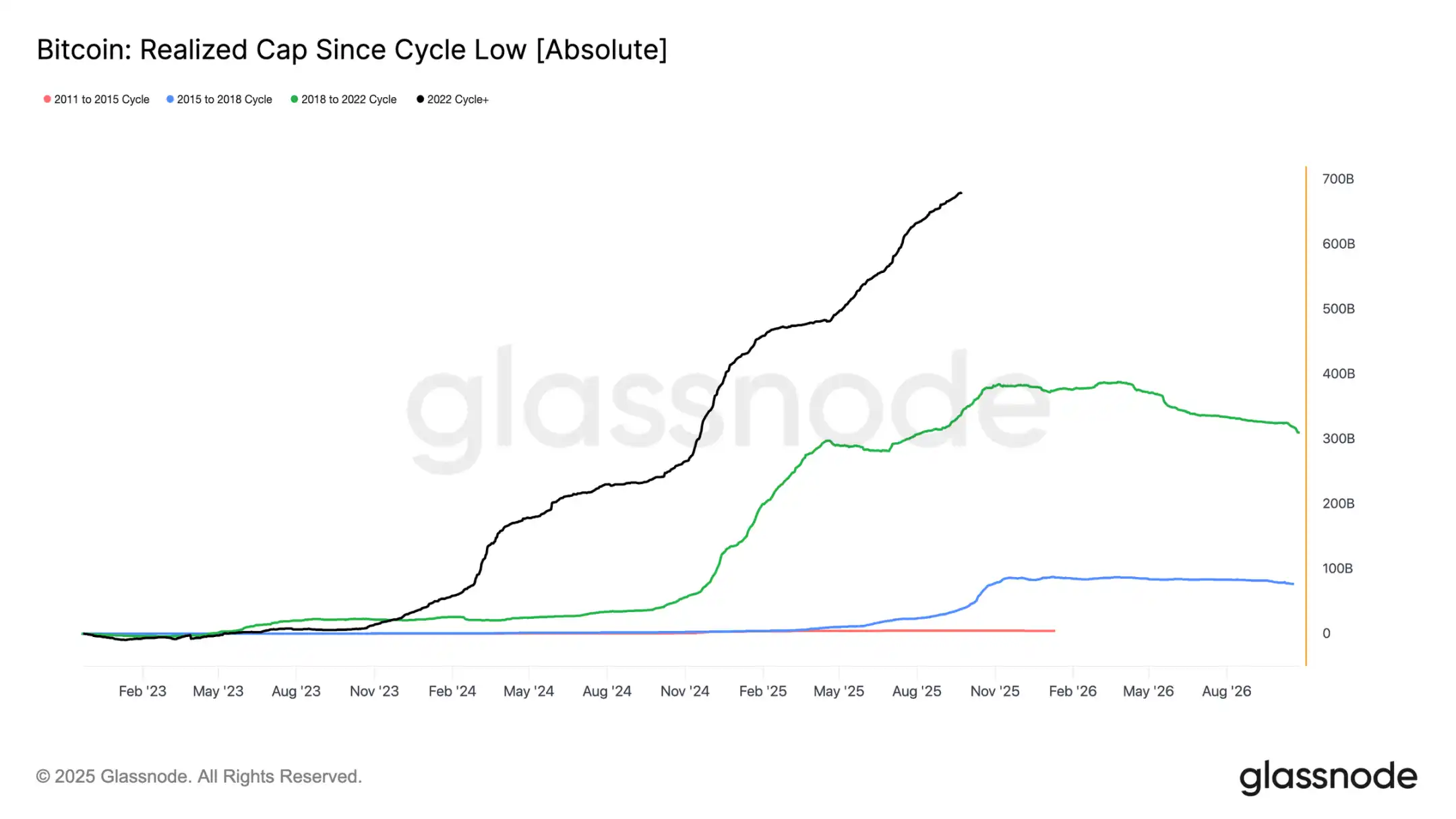

Окрім цінової динаміки, розміщення капіталу дає більш надійну перспективу.

Реалізована ринкова капіталізація з листопада 2022 року пережила три хвилі зростання. Підняття загальної суми до $1,06 трильйона відображає масштаб притоку капіталу, що підтримує цей цикл.

Зростання реалізованої ринкової капіталізації

Історичний контекст:

· 2011–2015: $4,2 мільярда

· 2015–2018: $85 мільярдів

· 2018–2022: $383 мільярди

· 2022–дотепер: $678 мільярдів

У цьому циклі чистий притік склав $678 мільярдів, що майже у 1,8 раза більше, ніж у попередньому циклі, підкреслюючи безпрецедентний масштаб ротації капіталу.

Пік фіксації прибутку

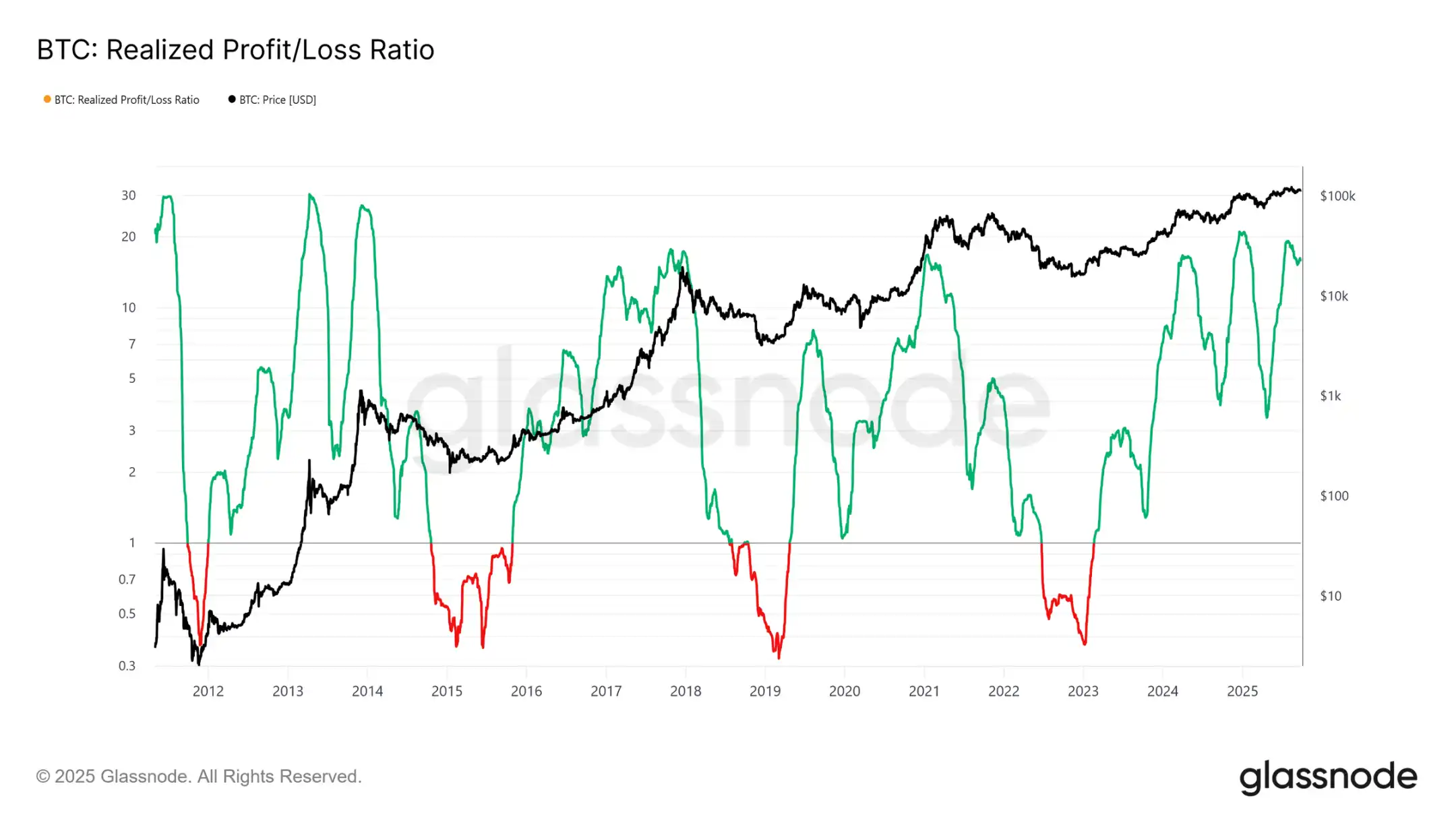

Ще одна відмінність полягає у структурі притоку. На відміну від єдиної хвилі в попередніх циклах, цей цикл пережив три окремі, тривалі сплески, що тривали кілька місяців. Коефіцієнт реалізованого прибутку показує, що кожен пік фіксації прибутку, який перевищував 90% руху токена, позначав циклічний максимум. Щойно вийшовши з третьої такої екстремальної ситуації, ймовірність переходу до фази охолодження зростає.

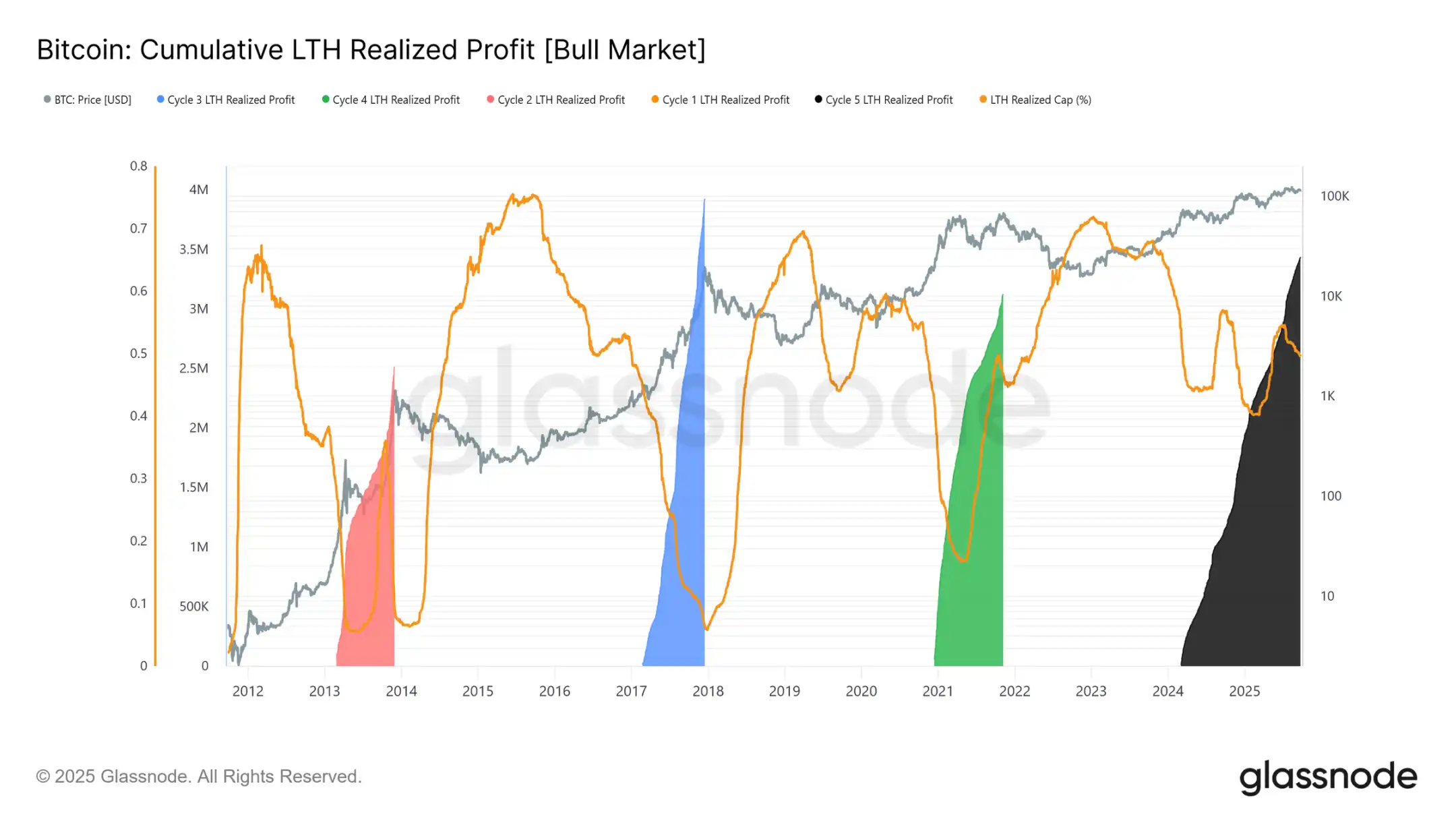

Домінування прибутку довгострокових власників

Зосереджуючись на довгострокових власниках, масштаб стає ще очевиднішим. Цей показник відстежує сукупний прибуток довгострокових власників від нового історичного максимуму до піку циклу. Історично їхні значні продажі сигналізували про вершину. У цьому циклі довгострокові власники зафіксували прибуток у 3,4 мільйона BTC, перевищивши попередні цикли, що підкреслює зрілість цієї групи та масштаб ротації капіталу.

Ончейн-аналіз

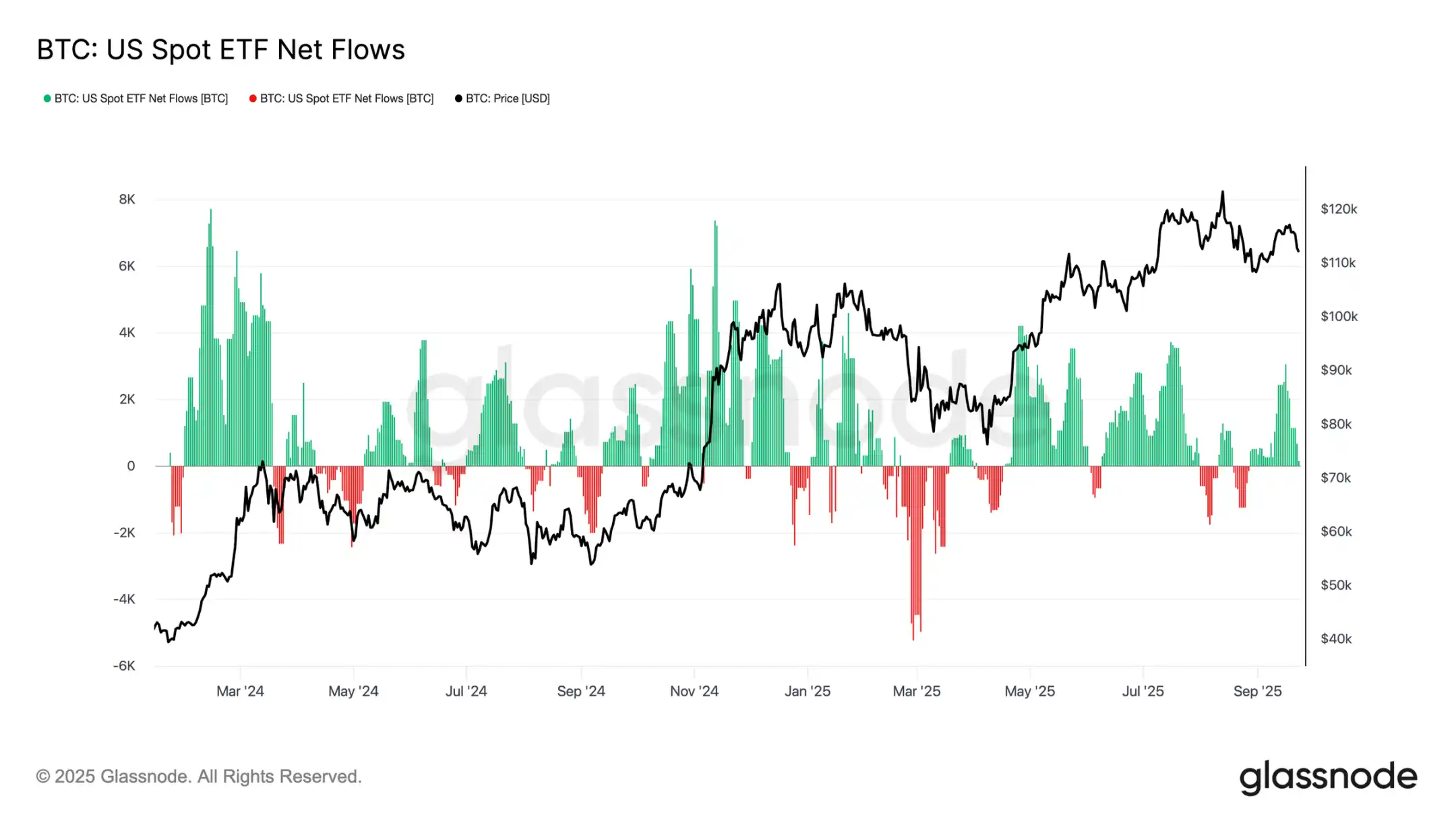

Попит на ETF проти HODLers

Цей цикл також характеризується протистоянням між тиском продажу з боку HODLers і інституційним попитом через американські спотові ETF та DATs. З появою ETF як нової структурної сили, ціна тепер відображає цю динаміку: фіксація прибутку HODLers обмежила зростання, тоді як припливи в ETF поглинали продажі й підтримували розвиток циклу.

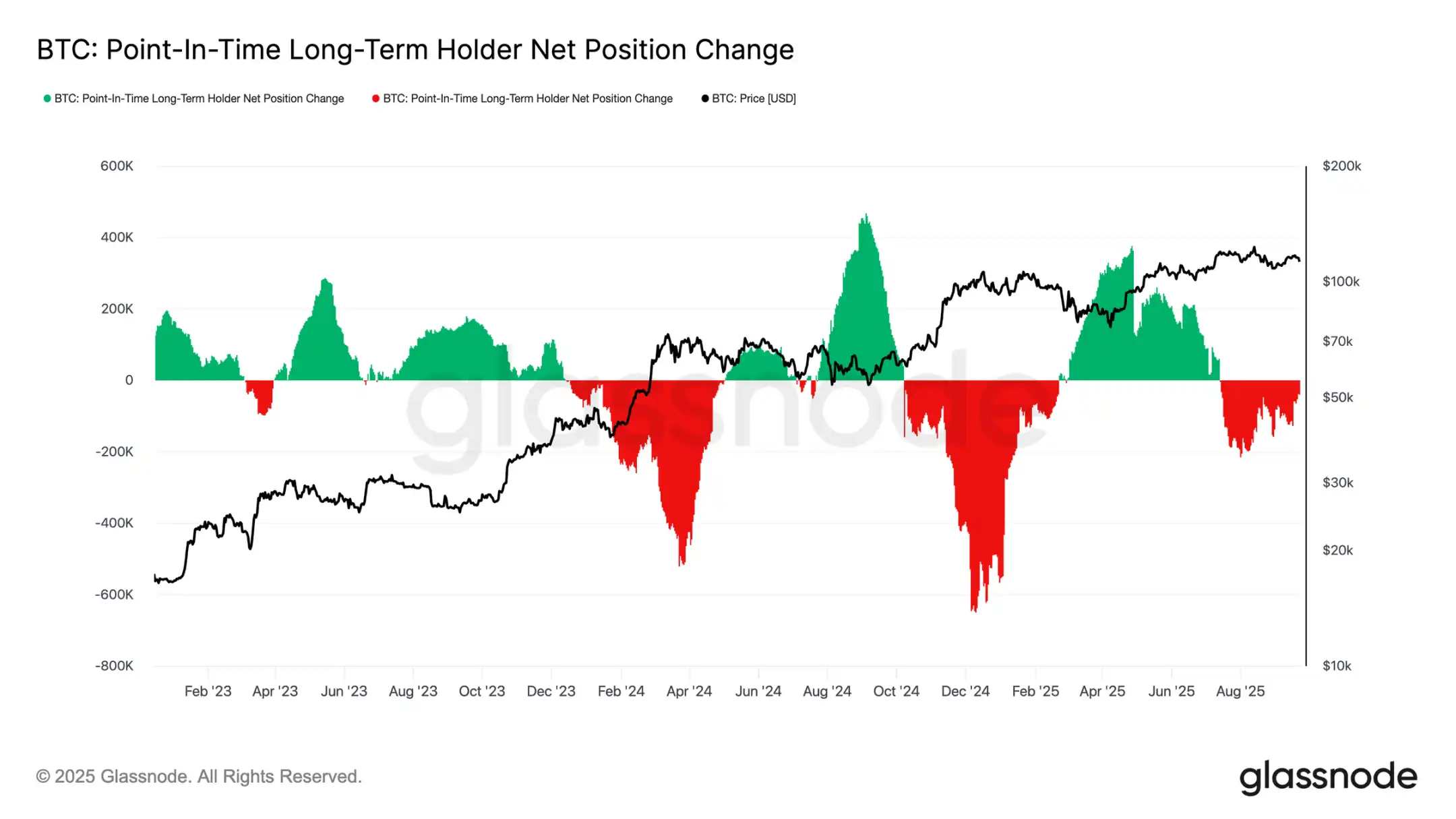

Крихка рівновага

Припливи в ETF досі врівноважували розпродажі HODLers, але запас міцності мінімальний. Під час засідання FOMC продажі HODLers зросли до 122 000 BTC на місяць, тоді як чисті припливи в ETF впали з 2 600 BTC на день майже до нуля. Поєднання зростаючого тиску продажу та зниження інституційного попиту створило крихкий фон, що підготував ґрунт для слабкості.

Тиск на спотовому ринку

Ця крихкість очевидна на спотовому ринку. Під час розпродажу після засідання FOMC обсяги торгів різко зросли, оскільки примусові ліквідації та низька ліквідність посилили низхідний тренд. Незважаючи на втрати, тимчасове дно сформувалося поблизу собівартості короткострокових HODLers близько $111 800.

Розкредитування ф'ючерсів

Одночасно, коли Bitcoin опустився нижче $113 000, відкритий інтерес по ф'ючерсних контрактах різко знизився з $44,8 мільярда до $42,7 мільярда. Ця подія розкредитування ліквідувала кредитне плече у лонгів, посиливши тиск на зниження. Хоча це спричинило короткострокову нестабільність, таке перезавантаження допомогло очистити надлишкове кредитне плече та відновити баланс на ринку деривативів.

Кластери ліквідацій

Теплова карта ліквідацій по безстрокових контрактах дає більше інформації. Коли ціна впала нижче діапазону $114 000–$112 000, щільні кластери кредитних лонгів були ліквідовані, що призвело до значної кількості ліквідацій і прискорило падіння. Зони ризику все ще існують вище $117 000, роблячи обидві сторони ринку вразливими до волатильності, викликаної ліквідністю. За відсутності сильнішого попиту вразливість біля цих рівнів підвищує ризик подальших різких коливань.

Ринок опціонів

Волатильність

Переходячи до ринку опціонів, імпліцитна волатильність дала трейдерам чітке уявлення про те, як діяти під час турбулентного тижня. Два основних каталізатори формували ринковий ландшафт: перше зниження ставки цього року та найбільша подія ліквідації з 2021 року. На тлі зростаючого попиту на хеджування волатильність зросла напередодні засідання FOMC, але швидко знизилася після підтвердження зниження ставки, що свідчить про те, що цей рух був переважно врахований у ціні. Однак драматична ліквідація ф'ючерсів у ніч на неділю знову підвищила попит на захист, що призвело до ралі волатильності, яке потім сильно поширилося на різні терміни.

Ринок переоцінює зниження ставки

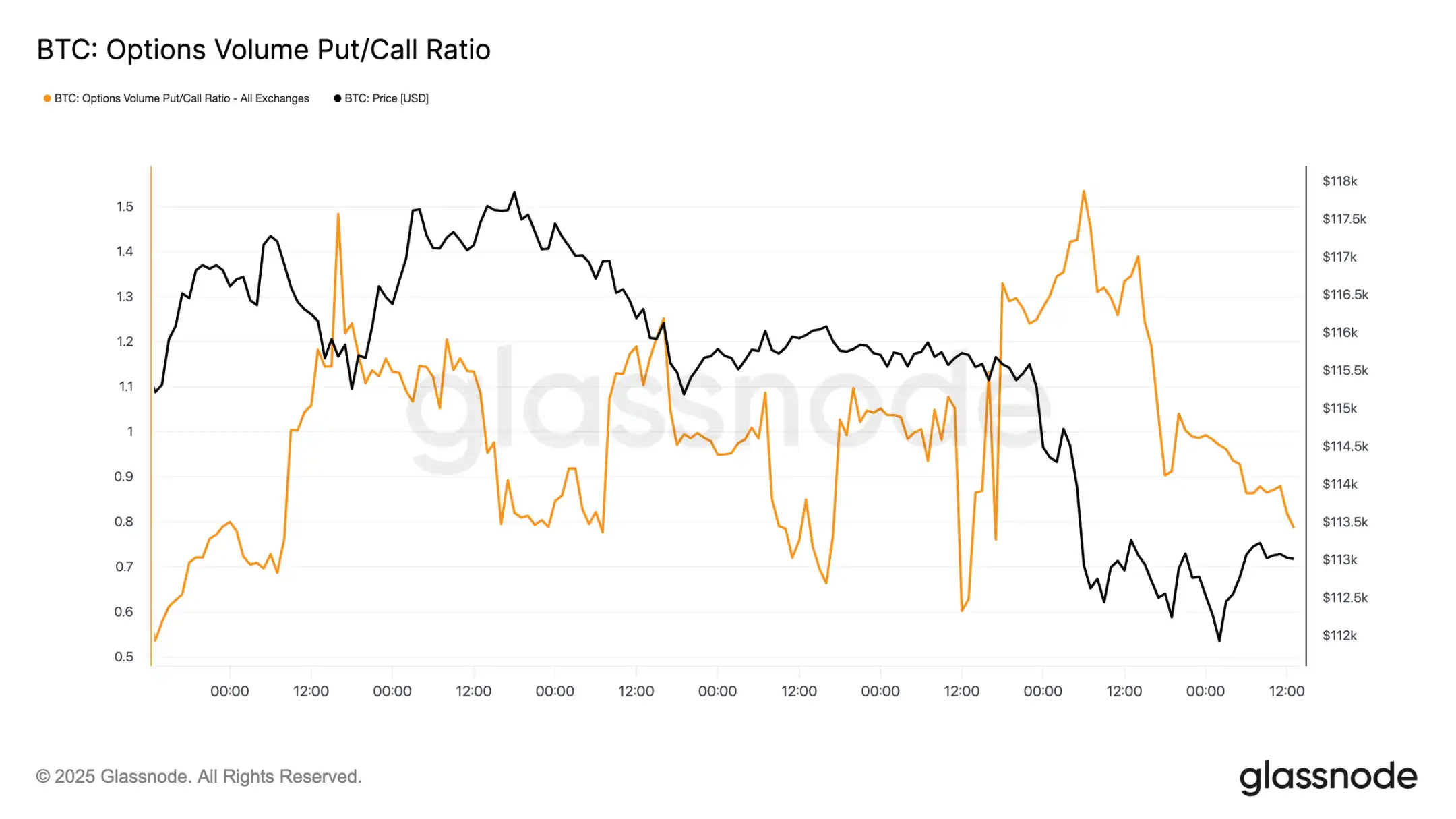

Після засідання FOMC спостерігався виражений попит на put-опціони як захист від різкого падіння або спосіб заробити на волатильності. Всього через два дні ринок підтвердив цей сигнал найбільшою подією ліквідації з 2021 року.

Потік put/call опціонів

Після розпродажу співвідношення обсягів put/call опціонів знизилося, оскільки трейдери фіксували прибуток по put-опціонах у грошах, а інші переходили до дешевших call-опціонів. Короткострокові та середньострокові опціони все ще значно віддавали перевагу put-опціонам, що робило захист від падіння відносно дорожчим порівняно з експозицією на зростання. Такий дисбаланс створив можливість для учасників із конструктивним поглядом на кінець року — або накопичувати call-опціони за відносно нижчою ціною, або фінансувати свою стратегію, продаючи дорогий ризик падіння.

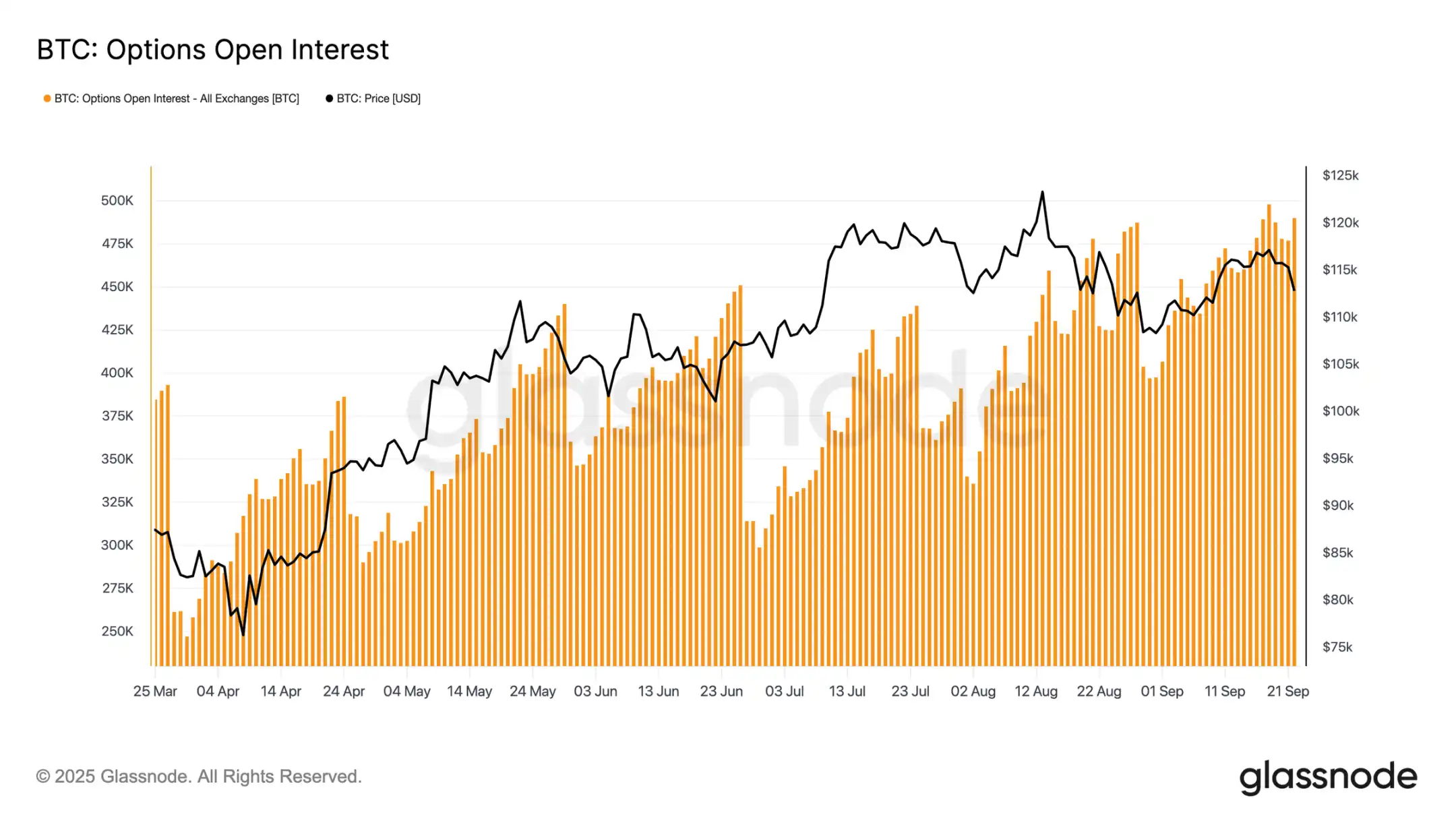

Відкритий інтерес по опціонах

Загальний відкритий інтерес по опціонах залишається поблизу історичних максимумів і різко знизиться під час ранкової експірації у п'ятницю, а потім відновиться до грудня. Ринок зараз перебуває на піку, коли навіть незначні рухи цін змушують маркет-мейкерів до агресивного хеджування. Маркет-мейкери мають короткі позиції по падінню і довгі по зростанню, така структура підсилює тиск продажу і обмежує відскоки. Ця динаміка зміщує ризик короткострокової волатильності у бік зниження, посилюючи крихкість до завершення експірації та перезавантаження позицій.

Висновок

Падіння Bitcoin після засідання FOMC відображає типовий патерн "купуй на чутках, продавай на новинах", але ширший фон вказує на зростаючу втому ринку. Поточне падіння на 12% є відносно помірним порівняно з минулими циклами, але воно відбулося після трьох основних хвиль притоку капіталу, які збільшили реалізовану ринкову капіталізацію на $678 мільярдів — майже вдвічі більше, ніж у попередньому циклі. Довгострокові власники зафіксували прибуток у 3,4 мільйона BTC, що підкреслює значний тиск продажу та зрілість цього ралі.

Тим часом раніше поглинена пропозиція через припливи в ETF сповільнилася, створюючи крихку рівновагу. Обсяги спотової торгівлі зросли через примусові продажі, ф'ючерси пережили різке розкредитування, а ринок опціонів врахував ризик падіння. Усі ці сигнали разом свідчать про ослаблення ринкового імпульсу, коли волатильність, викликана ліквідністю, виходить на перший план.

Якщо інституційний попит і попит з боку власників знову не співпадуть, ризик глибокого охолодження залишається високим.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Попри всі позитивні події, чому очікуваний "Trump Rally" у bitcoin цього року так і не відбувся?

Стабілізація криптовалют у 2025 році: Cantor Fitzgerald прогнозує стійке зростання на фоні волатильності ринку

Cangoo Investment: Стратегічне підсилення на $10,5 млн від основного акціонера зміцнює гіганта bitcoin майнінгу

Рухи ціни Bitcoin: розкриття правди про нещодавні «торги серцебиття» та податкову стратегію