Автор: Ash

Переклад: TechFlow

Засновник @CurveFinance @newmichwill запускає @yieldbasis,

платформу ліквідності Bitcoin AMM без імперманентних втрат (примітка TechFlow: IL, імперманентні втрати — це збитки, які може понести провайдер ліквідності при наданні коштів AMM порівняно з простим утриманням цих токенів);

Водночас засновник @yearnfi, DeFi-гуру @AndreCronjeTech, будує @flyingtulip_ — уніфіковану біржу AMM+CLOB (примітка TechFlow: автоматизований маркет-мейкер + централізована книга лімітних ордерів, AMM забезпечує постійну ліквідність і автоматичне ціноутворення, CLOB — точніше визначення ціни та виконання ордерів).

Два різних підходи до вирішення однієї проблеми — як зробити так, щоб ліквідність на ланцюгу дійсно працювала:

-

Yield Basis ($YB): нативний для Curve AMM, який усуває імперманентні втрати для провайдерів ліквідності BTC шляхом утримання постійного 2-кратного кредитного плеча в пулі ліквідності BTC-crvUSD (вартість LP залишається 1:1 з BTC, при цьому отримуються торгові комісії). Користувачі можуть карбувати ybBTC (дохідний BTC).

-

Flying Tulip ($FT): уніфікована біржа на ланцюгу (включаючи спот, кредитування, перпетуальні контракти, опціони та структуровані доходи), побудована на гібридній архітектурі AMM+CLOB з урахуванням волатильності, механізмом кредитування, чутливим до сліпейджу, і ftUSD як ядром стимулювання (Delta-нейтральний доларовий еквівалент).

Yield Basis

-

Традиційний AMM змушує провайдерів ліквідності BTC продавати при зростанні ціни або купувати при падінні ціни (√p-експозиція, примітка TechFlow: ринковий ризик, вимірюваний у квадратному корені ціни), і імперманентні втрати зазвичай перевищують зароблені комісії.

-

Конкретний механізм Yield Basis буде детально представлений пізніше, але суть у тому, що користувачі вносять BTC на платформу, протокол позичає еквівалентну кількість crvUSD, створюючи 50/50 пул ліквідності BTC-crvUSD на Curve, який працює з 2-кратним складним кредитним плечем.

-

Релевериджований AMM і віртуальний пул підтримують борг на рівні близько 50% від вартості пулу ліквідності; арбітражери отримують прибуток, підтримуючи постійне кредитне плече.

-

Це дозволяє вартості пулу ліквідності змінюватися лінійно разом із BTC, при цьому заробляючи торгові комісії.

-

Провайдери ліквідності отримують ybBTC — дохідний токен-розписку BTC, який автоматично реінвестує торгові комісії, номіновані в BTC.

-

Платформа також пропонує токен управління $YB, який можна заблокувати як veYB для голосування (наприклад, для вибору розподілу винагород пулу ліквідності).

-

Yield Basis орієнтований на власників BTC, які хочуть розблокувати продуктивний BTC у протоколі, що вирішує проблему імперманентних втрат, і заробляти комісії.

Flying Tulip

-

Традиційний користувацький досвід і налаштування ризиків на децентралізованих біржах (DEX) зазвичай статичні. Flying Tulip, коригуючи AMM-криву відповідно до волатильності і LTV кредитування відповідно до фактичного виконання/сліпейджу, прагне впровадити інструменти рівня централізованих бірж (CEX) на ланцюгу.

-

Їхній AMM регулює кривизну на основі виміряної волатильності (EWMA): при низькій волатильності крива стає більш пласкою (наближається до константи), щоб зменшити сліпейдж і імперманентні втрати; при високій волатильності — більш мультиплікативною, щоб уникнути виснаження ліквідності.

-

ftUSD токенізує Delta-нейтральні позиції пулу ліквідності і використовується для стимулювання та ліквідності.

-

Токен платформи $FT може використовуватися для викупу доходу, стимулювання та ліквідності.

-

Flying Tulip — це DeFi-супердодаток: біржа, яка підтримує спот, кредитування, перпетуальні контракти та опціони одночасно.

-

Якість виконання залежить від точних сигналів волатильності/впливу та надійного управління ризиками в стресових умовах.

Перспективи обох проектів

Yield Basis прагне стати платформою ліквідності для BTC; Flying Tulip — платформою для всіх нативних ончейн-трейдів. У сучасну епоху, коли домінують децентралізовані біржі перпетуальних контрактів (Perp DEX), запуск Flying Tulip є дуже своєчасним. Відверто кажучи, якщо Flying Tulip забезпечить найкраще виконання, він навіть зможе спрямувати майбутній потік BTC у такі пули, як YB. Якщо Yield Basis досягне успіху, ybBTC може стати "stETH" для Bitcoin: експозиція до BTC + торгові комісії LP, без імперманентних втрат. Flying Tulip має потенціал запустити інтегрований стек, що дозволяє користувачам отримати інструменти рівня CEX; спроба "єдиного вікна" для всього DeFi. Хоча ставлення до обох проектів залишається обережно оптимістичним, не можна ігнорувати, що ці OG-засновники та топ-команди ще не пройшли випробування, а засновники мають також розвивати інші протоколи (наприклад, Curve і Sonic).

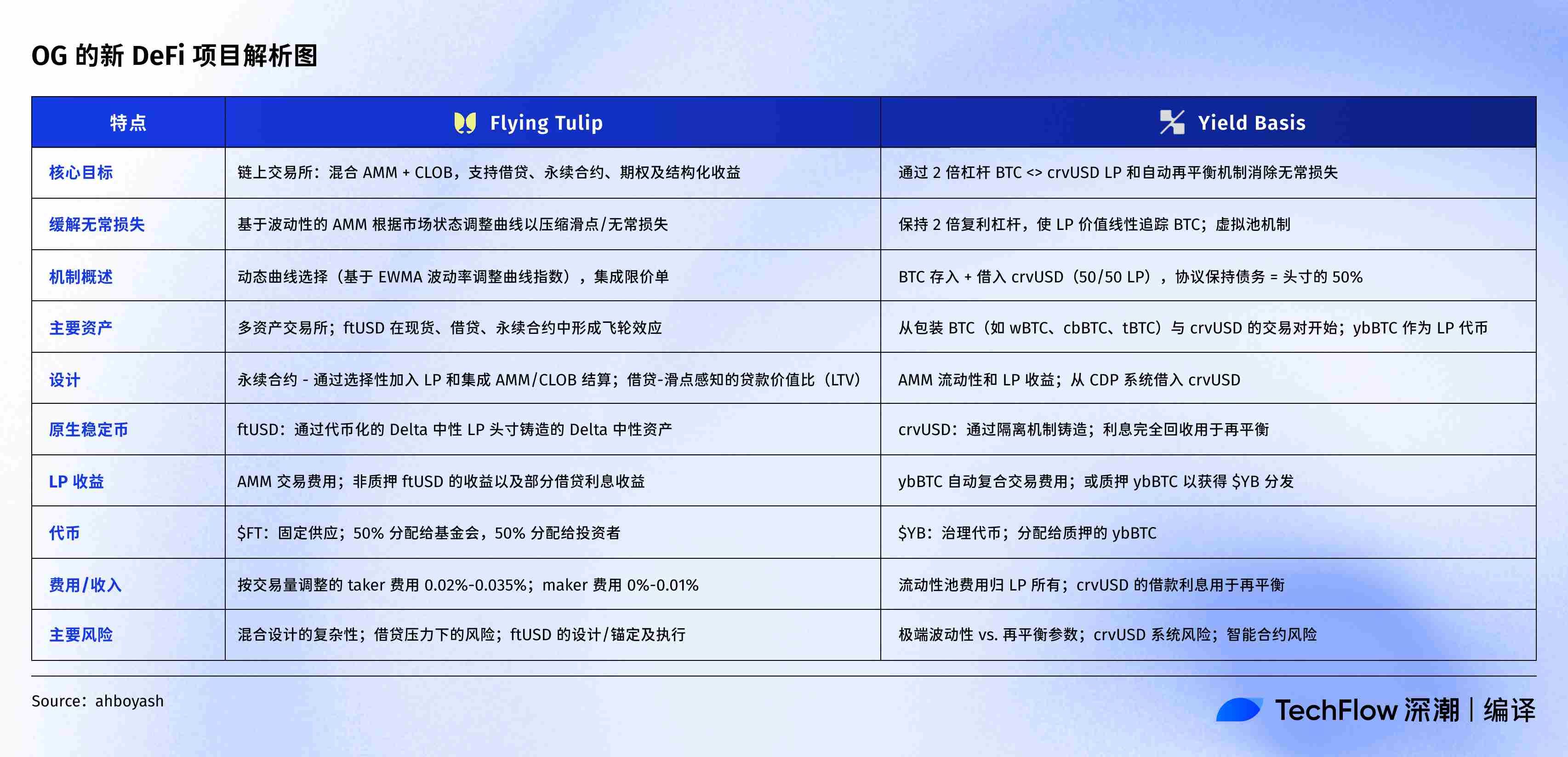

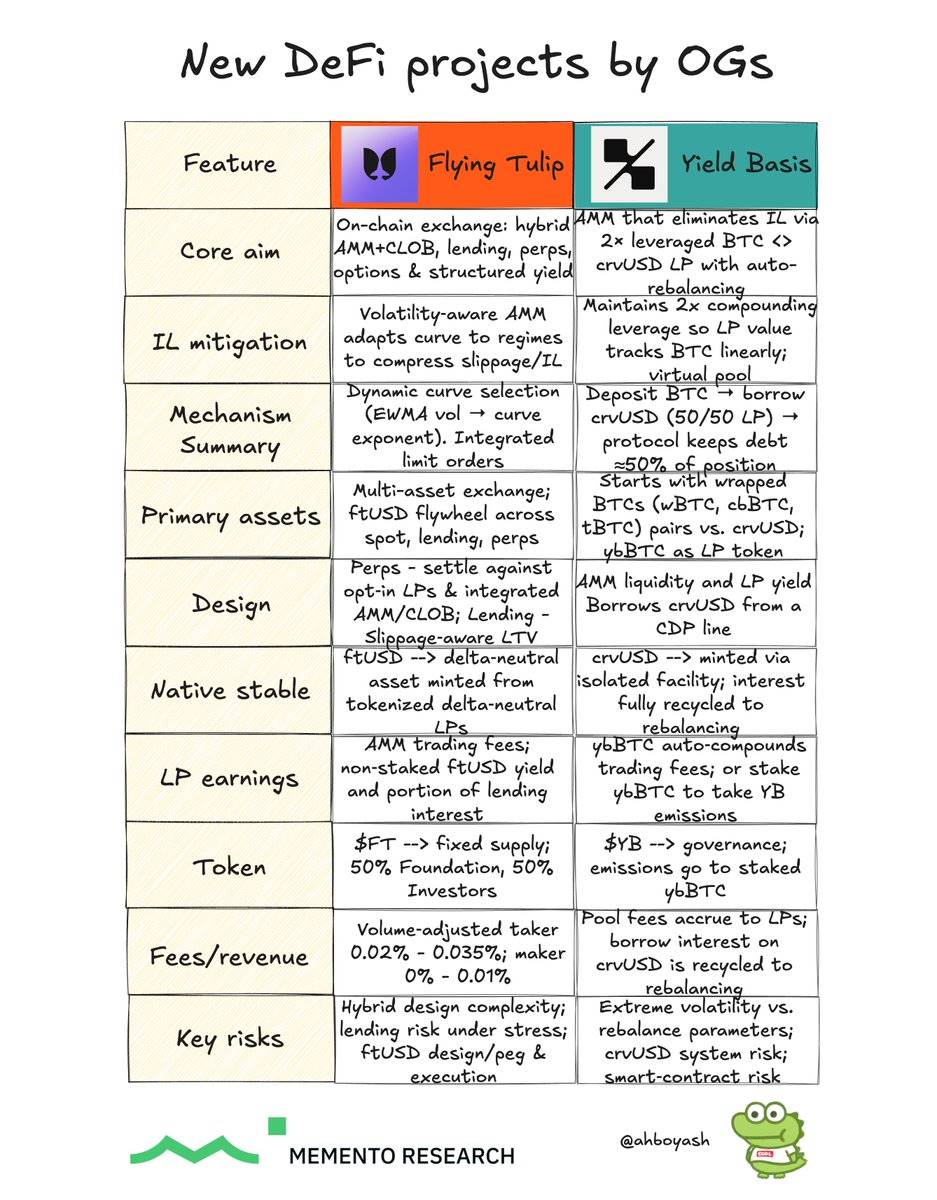

Діаграма вище перекладена TechFlow: