Prop AMMs провокують повнома�сштабну війну агрегаторів, Solana стане найбільшим невдахою!

Джерело: Oxresearch

Автори: Carlos, Luke Leasure

Переклад та підготовка: BitpushNews

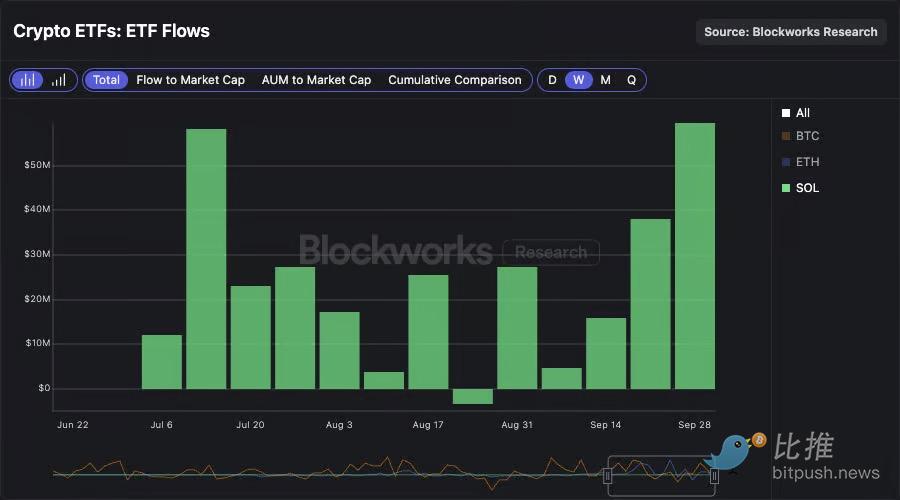

Останнім часом ринок загалом залишається у фазі бічної консолідації, але демонструє стійкість поблизу нещодавніх мінімумів. Незважаючи на слабку динаміку BTC та ETH ETF, REX-Osprey SSK SOL ETF продовжує нарощувати обсяги активів під управлінням напередодні очікуваного затвердження SOL ETF у жовтні в рамках Закону про цінні папери 1933 року.

Щодо потоків коштів в ETF, минулий тиждень став найгіршим з часу розпродажу в березні. BTC ETF зафіксував чистий відтік близько 900 мільйонів доларів, а ETH ETF — 800 мільйонів доларів. Потоки коштів в ETF залишаються синхронізованими з динамікою цін основних криптовалют, що ще раз підтверджує тезу про "ринок, керований капіталом".

Для порівняння, попри загальне падіння ринку минулого тижня, SOL ETF встановив рекордний тижневий чистий приплив з моменту запуску — 59 мільйонів доларів. Це вже п’ятий тиждень поспіль, коли SOL ETF демонструє чистий приплив. Очікування затвердження SOL ETF у рамках Закону про цінні папери 1933 року найближчими тижнями, ймовірно, ще більше посилить цей тренд. Ми підтверджуємо свою думку: затверджений SOL ETF може залучити в кілька разів більше активів під управлінням, ніж поточний продукт REX-Osprey SSK.

Хоча ми позитивно оцінюємо можливий приплив капіталу після затвердження SOL ETF, кілька фундаментальних трендів мережі Solana залишаються невтішними.

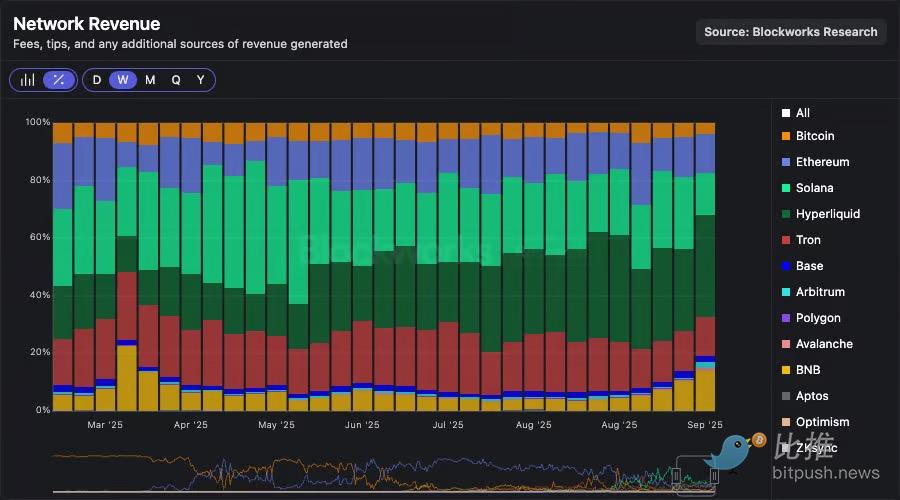

Обсяги торгів на DEX, дохід протоколу (REV) та дохід застосунків залишаються низькими.

Крім того, частка Solana на ринку доходу мережі продовжує зменшуватися на користь Hyperliquid та BNB. Нові кошти з ETF можуть і надалі підтримувати ціну SOL, але дані з ланцюга свідчать, що фактична активність поступово переходить до інших екосистем.

Prop AMMs, війна агрегаторів та дохід протоколу Solana: у чому зв’язок?

Ми вже розглядали, як Prop AMMs змінюють ринкову структуру Solana. У цій статті зосередимося на їхній стійкій домінації, а також на двох динаміках, що тісно пов’язані, але залишаються недостатньо обговореними: війна агрегаторів і різке падіння доходу протоколу Solana.

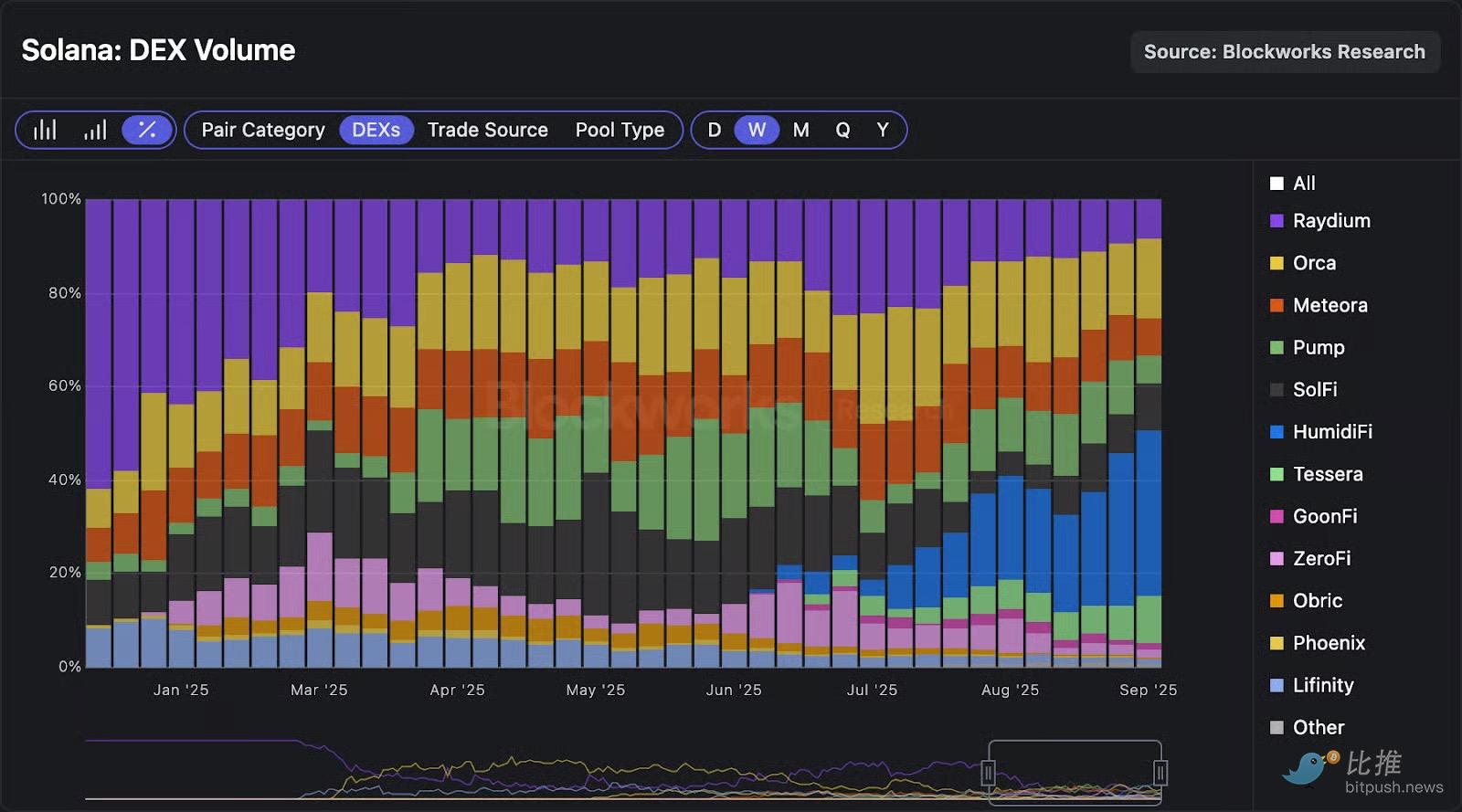

Почнемо з консолідації домінування. HumidiFi протягом останніх тижнів впевнено утримує перше місце серед Prop AMMs за обсягом торгів, наразі займаючи майже 50% обсягу торгів SOL-стейблкоїн на ланцюгу. Минулого тижня на HumidiFi припадало 35% загального обсягу торгів на Solana DEX, що перевищує показники Orca, Raydium та Meteora — усіх традиційних AMM.

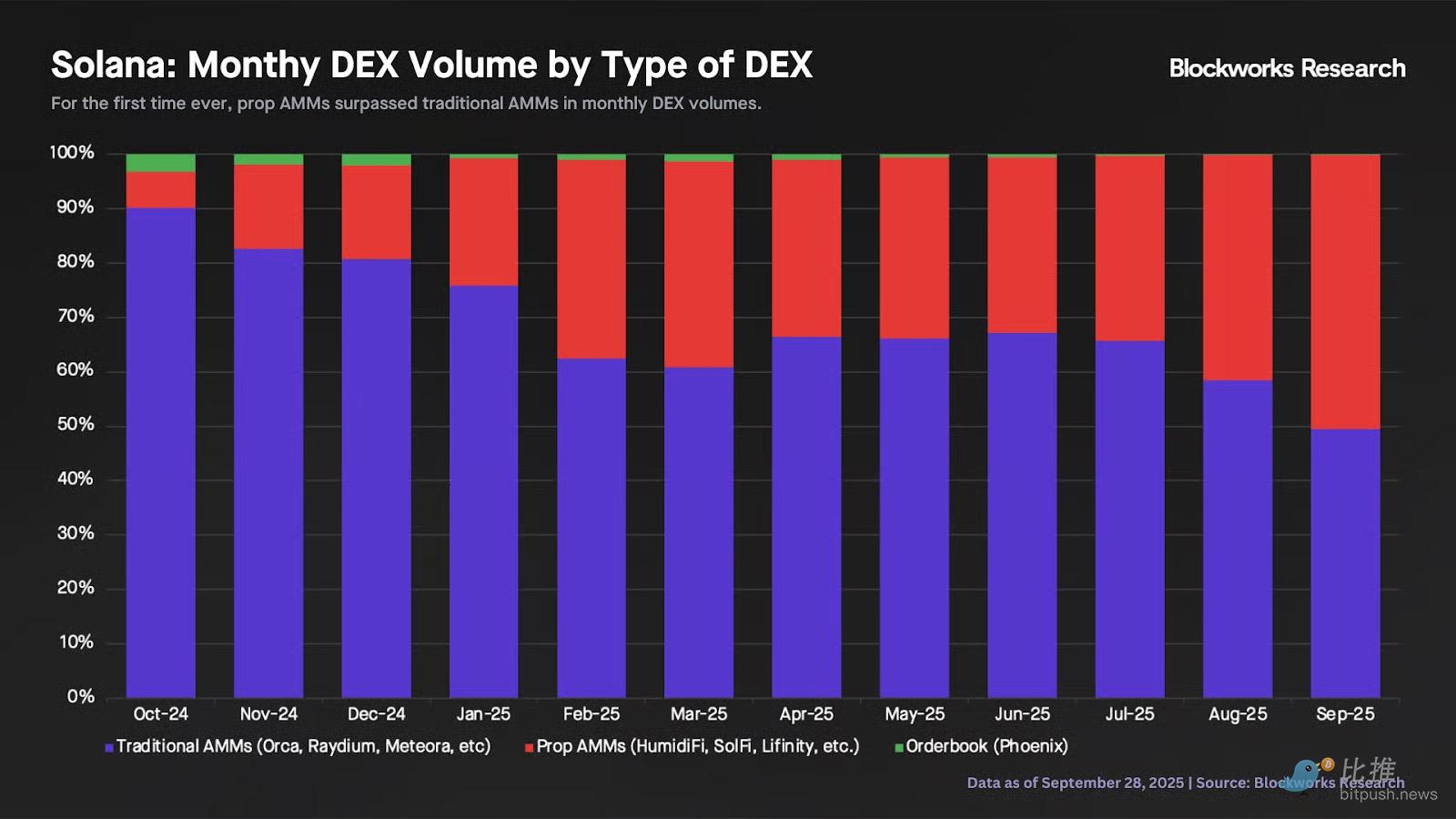

Вересень цього року стане історичним рубежем — місячний обсяг торгів Prop AMMs (HumidiFi, SolFi тощо) вперше перевищить традиційні AMMs (Orca, Raydium тощо). Згадаємо, у жовтні 2024 року, коли SolFi тільки запустився, всі Prop AMMs разом займали лише 7% загального обсягу торгів на ланцюгу. А цього місяця лише HumidiFi забезпечив 28% загального обсягу торгів DEX.

Перейдемо до іншого аспекту. Кілька тижнів тому Thogard з FastLane опублікував статтю, в якій стверджував, що SVM є не найкращим середовищем для Prop AMMs, і що вони краще працюватимуть на ланцюгу Monad. Основні тези:

1. "У SVM агрегатор повинен симулювати всі можливості, щоб обрати найкращий Prop AMM... Але до моменту виконання транзакції цей Prop AMM може вже не бути найкращим вибором"

2. "У SVM будь-який Prop AMM може примусово відкликати транзакцію, змушуючи агрегатор підтримувати білий список, що послаблює конкуренцію і подовжує інтеграційний цикл"

Я вже писав статтю, спростовуючи цю думку, і вказував на ключовий факт: стрімке зростання Prop AMMs на Solana одночасно призвело до загострення конкуренції серед агрегаторів.

Чому це так важливо?

Варто розуміти, що Prop AMMs не мають відкритого фронтенду, тобто більшість їхнього трафіку залежить від перенаправлення через DEX-агрегатори.

Друга теза Thogard базується на хибному припущенні — нібито Jupiter має монопольне становище: "За словами інсайдерів, інтеграція Prop AMM на Jupiter займає понад три місяці, і процес супроводжується політичними іграми".

Хоча Jupiter наразі домінує за трафіком серед агрегаторів, конкуренції тут достатньо. Якщо Jupiter занадто повільно інтегрує нові Prop AMMs, конкуренти на кшталт DFlow, Titan швидко підключають їхні контракти, забезпечуючи користувачам кращі ціни. Оскільки лояльність користувачів агрегаторів повністю залежить від ціни, "політичні ігри" Jupiter наражаються на ризик втрати ордерів.

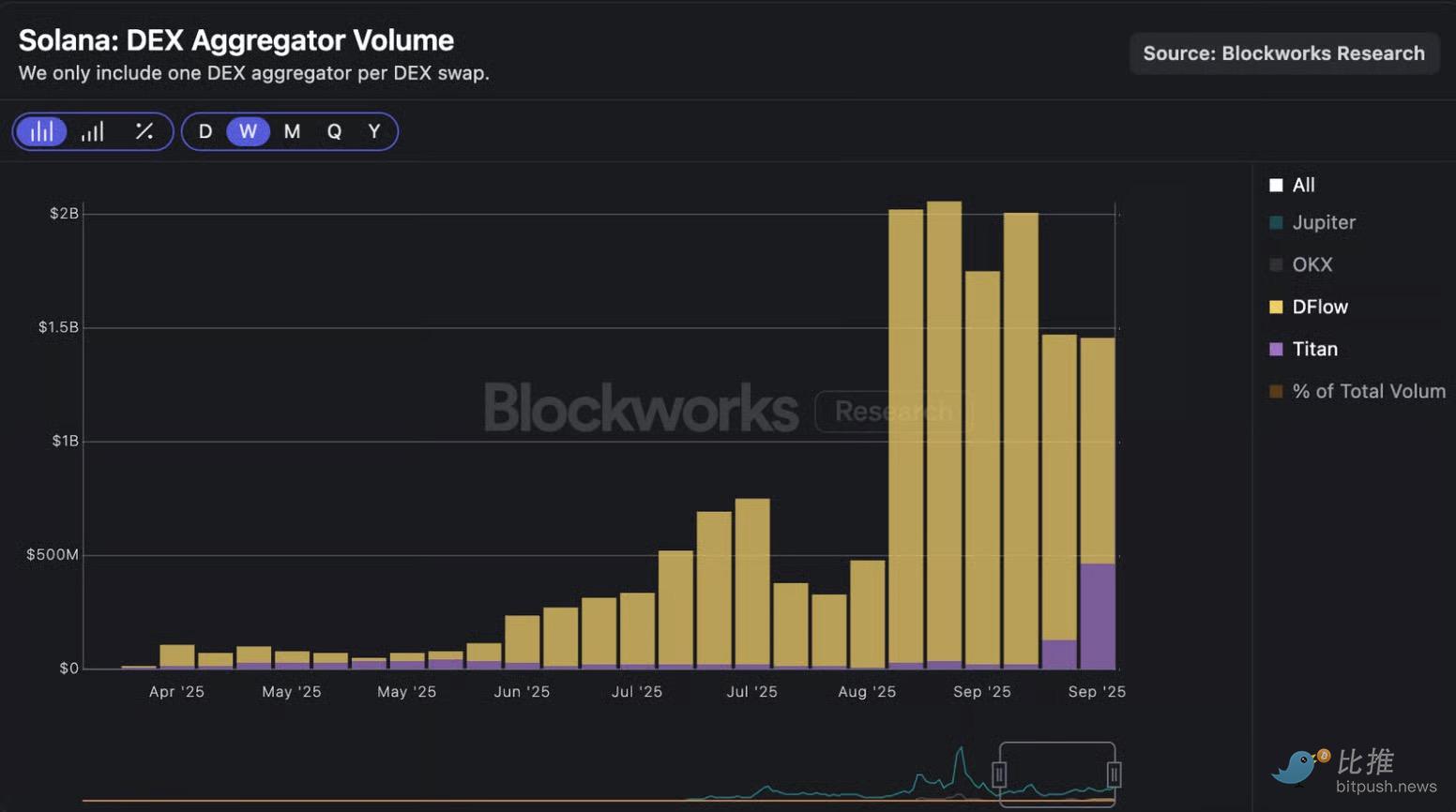

На графіку нижче видно, що з кінця серпня обсяги торгів DFlow і Titan різко зросли, а за останні два тижні їхній середньодобовий обсяг становив близько 1.5 мільярда доларів. Варто зазначити, що після публічного запуску Titan 18 вересня його трафік різко збільшився, а команда заявила, що їхній власний алгоритм у 87% випадків забезпечує кращі ціни, ніж конкуренти. Щоб наполягати на "нестачі конкуренції", всі агрегатори мали б змовитися і дотримуватися однакової стратегії інтеграції Prop AMMs, але насправді все навпаки — агрегатори мають сильну мотивацію швидко інтегрувати нові торгові шляхи, щоб зберегти або підвищити свою частку ринку.

Залишилося спростувати останню тезу: теоретична затримка між симуляцією та виконанням.

З цього приводу DFlow минулого четверга запустив рішення JIT routing (маршрутизація в реальному часі), що дозволяє агрегаторам динамічно оптимізувати угоди під час виконання на ланцюгу. Коли торговий шлях включає Prop AMMs, програма DFlow на ланцюгу перевіряє котирування безпосередньо перед виконанням цієї частини. Якщо виявляється суттєве відхилення ціни від початкової котирування (що свідчить про те, що початковий шлях вже не оптимальний), система автоматично перенаправляє транзакцію на найкращий майданчик у межах тієї ж угоди. Це має знизити фактичний сліппедж для користувачів і підвищити успішність угод. Варто підкреслити, що це підтверджує: команда Solana знаходить інноваційні рішення для теоретичних обмежень SVM, забезпечуючи користувачам найкращий досвід і цінове виконання.

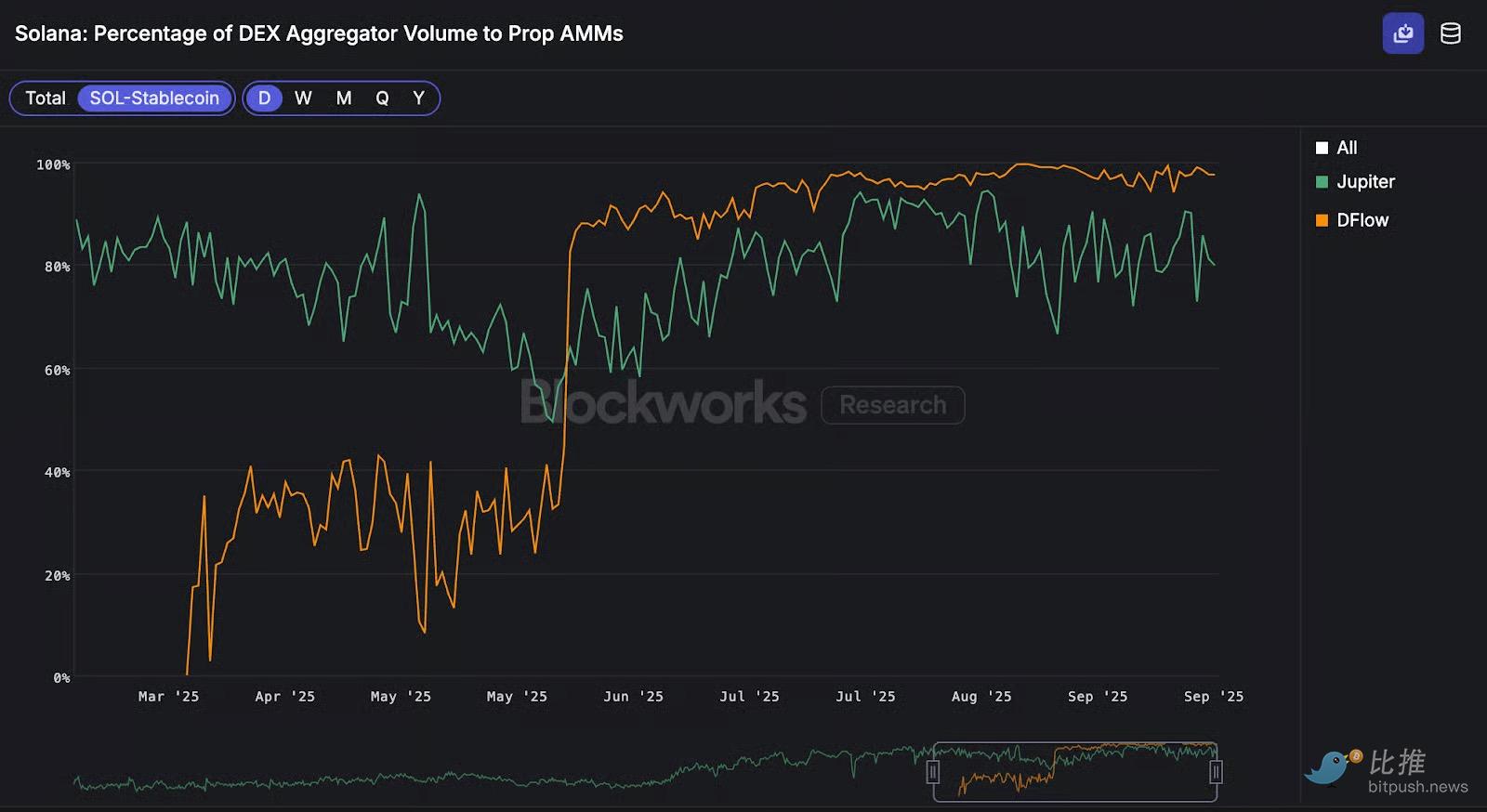

На графіку нижче показано частку обсягу торгів SOL-стейблкоїн, що проходить через агрегатори до Prop AMMs. DFlow спрямовує 98% обсягу SOL-стейблкоїн до Prop AMMs, тоді як у Jupiter цей показник становить 80%. Ця різниця частково пояснює, чому на парі SOL-USD (особливо при великих угодах) якість виконання у DFlow вища, ніж у Jupiter.

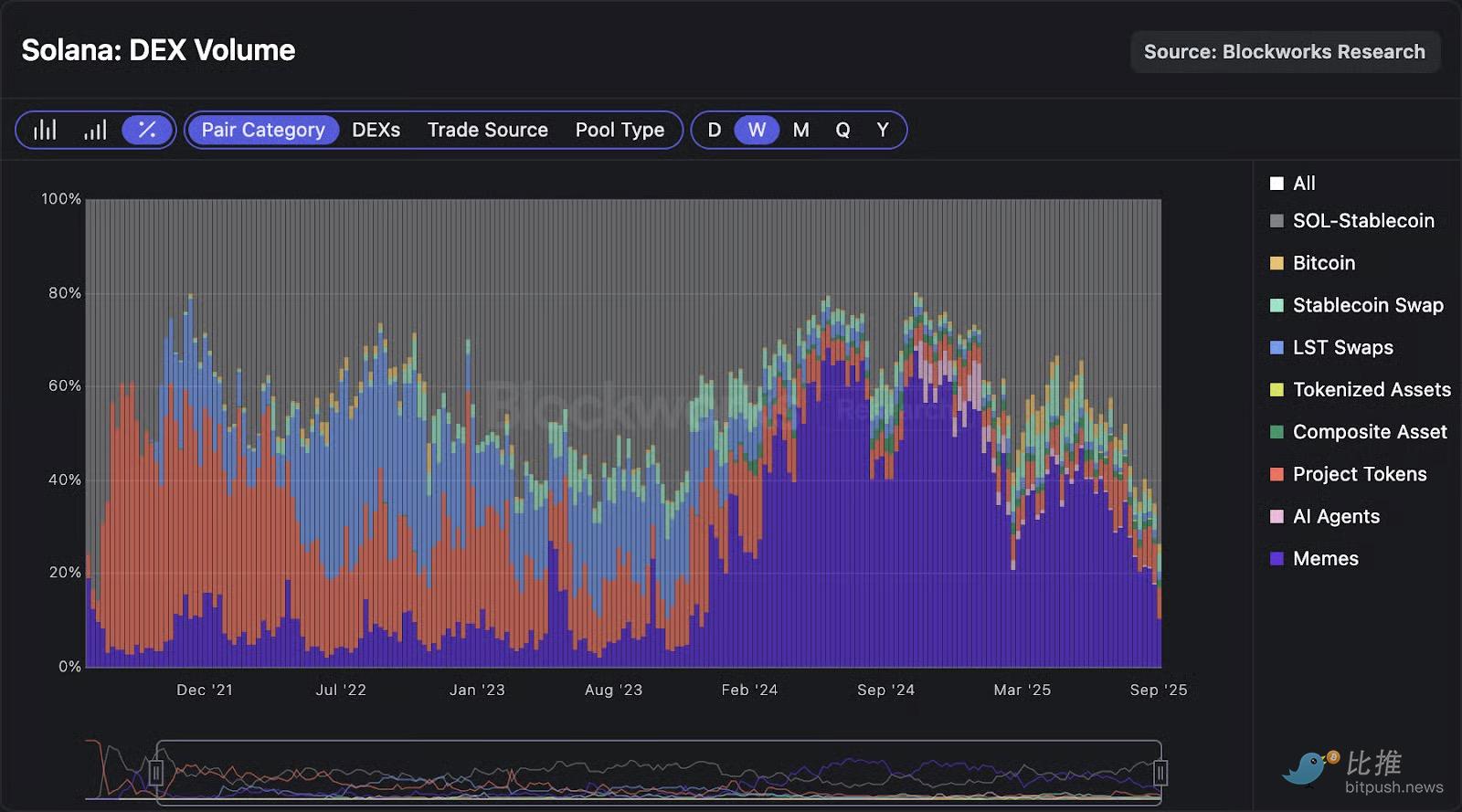

Зростання Prop AMMs — найяскравіше явище нинішньої екосистеми Solana, і його повний вплив ще належить оцінити. Наприклад, минулого тижня обсяг торгів SOL-стейблкоїн склав 74% від загального обсягу DEX на ланцюгу, що сталося вперше за чотири роки!

Водночас обсяги торгів meme-коїнами різко впали, минулого тижня їхня частка ринку становила лише 10%, що є найнижчим показником з грудня минулого року.

Ця зміна ринкової структури спричинила ланцюгову реакцію для доходу протоколу Solana. Минулого тижня Solana отримала лише 9.1 мільйона доларів доходу протоколу, що є найнижчим тижневим показником з вересня минулого року, перед виборами у США. Хоча не всі тренди можна повністю пояснити Prop AMMs, вони дійсно відіграють важливу роль. У найближчі місяці варто стежити за подальшою еволюцією Prop AMMs і їхніми другорядними ефектами для екосистеми Solana (еволюція агрегаторів, структура обсягів торгів, дохід протоколу тощо).

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Крипторинок злітає, оскільки альткоїни виходять з тіні

Прогноз ціни BNB: висхідна структура зберігається, поки покупці тиснуть на низхідний опір

Прогноз ціни на Bitcoin: стиснення зростає біля $92 000, поки покупці захищають зростаючу підтримку