Пауел побачив сигнали кризи

Головним мотивом Пауелла щодо зупинки скорочення балансу є запобігання кризі ліквідності на фінансових ринках.

Головна мотивація Пауелла щодо зупинки скорочення балансу — запобігання кризі ліквідності на фінансових ринках.

Автор: Лемін

Джерело: Wallstreetcn

Сьогодні Пауелл раптово оголосив, що готується зупинити скорочення балансу.

Що він побачив!?

Головна мотивація Пауелла

Головна мотивація Пауелла щодо зупинки скорочення балансу — запобігання кризі ліквідності на фінансових ринках.

Пауелл у своїй промові зазначив:

Деякі ознаки вже почали з’являтися, які свідчать про поступове посилення умов ліквідності, включаючи загальне зростання ставок за репо, а також більш виражений, але тимчасовий тиск у певні дати. План комітету передбачає обережний підхід, щоб уникнути напруження на грошовому ринку, подібного до того, що сталося у вересні 2019 року.

Що це означає?

Давайте подивимося на одну діаграму, і все стане ясно.

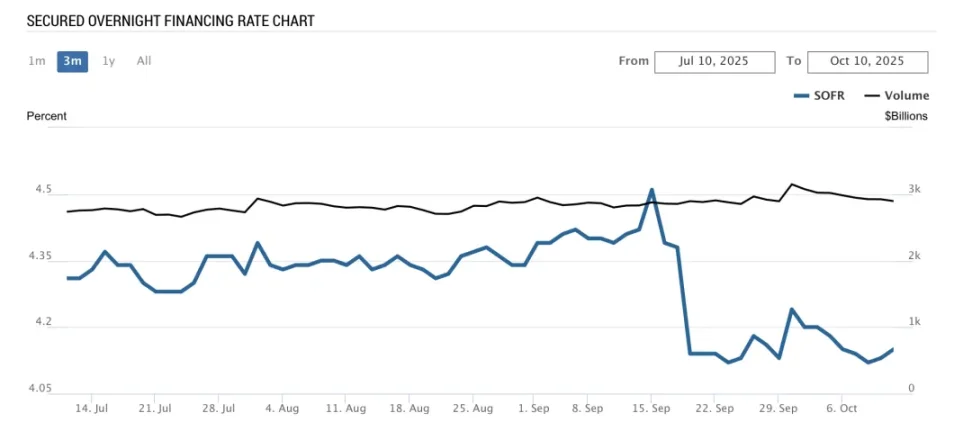

Діаграма: SOFR

SOFR (Secured Overnight Financing Rate) на діаграмі вище — одна з найважливіших короткострокових ставок у світі сьогодні, і є основним представником «ставки репо», згаданої у промові Пауелла. (З 2022 року Федеральна резервна система просуває заміну LIBOR на SOFR; зараз позики, облігації, деривативи на трильйони доларів оцінюються за SOFR)

SOFR — це фактична ставка за операціями репо з забезпеченням казначейськими цінними паперами США (Treasury securities) на одну ніч.

Простіше кажучи, фінансові установи використовують казначейські облігації США як заставу, щоб позичити готівку на одну ніч в інших установ, а середній рівень цієї «короткострокової позики із заставою» і є SOFR.

Який зв’язок між SOFR і політичною ставкою Федеральної резервної системи FFR?

Політична ставка Федеральної резервної системи FFR (Federal Funds Rate) — це штучно встановлений діапазон ставок, який контролюється через коридор верхньої та нижньої межі: ON RRP (ставка зворотного репо) — нижня межа, IORB (відсотки за резервами банків) — верхня межа.

Зараз політична ставка Федеральної резервної системи становить 4.00%-4.25%, тобто ON RRP (ставка зворотного репо) встановлена на рівні 4.00%, а IORB (відсотки за резервами банків) — на рівні 4.25%.

Як Федеральна резервна система утримує політичну ставку в межах коридору?

Спочатку розглянемо верхню межу IORB (відсотки за резервами банків): банки мають резервні рахунки у Федеральній резервній системі, і ФРС платить відсотки за ці резерви (зараз 4.25%), тому у банків немає причин позичати гроші іншим банкам під ставку нижчу за 4.25%, що створює стелю для ставок.

Тепер нижня межа ON RRP (ставка зворотного репо): повна назва — Overnight Reverse Repo. Хоча фонди грошового ринку не можуть тримати резерви (резерви — це прерогатива банків), вони можуть брати участь у зворотних репо ФРС: позичати готівку ФРС на одну ніч під заставу казначейських облігацій США і отримувати безпечний дохід у 4.00% річних.

Якщо я можу розмістити кошти у ФРС і отримати 4.00% річних, у мене немає мотивації позичати гроші під нижчу ставку. Таким чином, жодна ринкова ставка не може довго залишатися нижчою за ставку ON RRP.

SOFR — це ставка між установами на ринку, а не між ними і Федеральною резервною системою.

Теоретично, механізм коридору ставок ФРС (верхня межа IORB + нижня межа ON RRP) має надійно «затискати» всі короткострокові ринкові ставки (включаючи SOFR), оскільки якщо SOFR < 4.00%, всі йдуть у ON RRP, якщо SOFR>4.25%, банки вивільняють великі резерви з ФРС, щоб заробити більше відсотків (оскільки у ФРС лише 4.25% прибутку), і таким чином стримують дохідність.

Але проблема в тому, що якщо у банків вже недостатньо резервів, кошти, розміщені у ФРС, тимчасово не можуть бути використані для арбітражу, або їх просто недостатньо для «арбітражу», щоб повернути SOFR нижче верхньої межі IORB, тоді SOFR може тимчасово вийти за межі коридору.

Зрозумівши цей механізм, ми можемо подивитися на діаграму вище: близько 15 вересня SOFR тимчасово вийшов за межі: перевищив верхню межу 4.5% (тоді політична ставка ФРС FFR ще була 4.25-4.5%). Це і є те, що Пауелл назвав: «більш виражений, але тимчасовий тиск у певні дати».

Після зниження ставки, після 29 вересня, знову з’явився «пік», який також дуже близький або навіть перевищив нову верхню межу 4.25% після зниження ставки.

Явище, коли ринкові ставки постійно «тестують» або навіть перевищують верхню межу політичної ставки, головним чином пов’язане з тим, що резерви банків через різні фактори вже не такі достатні, і коли на ринку з’являється можливість для арбітражу, немає надлишкових резервів для використання.

Така ситуація вже траплялася у 2019 році:

У 2017–2019 роках Федеральна резервна система проводила попередній раунд скорочення балансу (QT), у результаті чого залишки резервів у банківській системі знизилися з приблизно 2.8 трильйонів доларів до близько 1.3 трильйонів доларів; одночасно Міністерство фінансів США збільшило обсяги випуску облігацій, що поглинуло багато готівки з ринку; додайте до цього сплату податків компаніями наприкінці кварталу, дати розрахунків за облігаціями тощо — і короткострокова готівка на ринку миттєво зникла.

Тоді ліквідність банківської системи «здавалася великою», але насправді вже була на межі безпеки.

16 вересня 2019 року (понеділок) відбулося накладання кількох подій: компанії сплачували квартальні податки (готівка списувалася з банківських рахунків → зменшення резервів банків); Міністерство фінансів розраховувалося за великим обсягом випущених облігацій (інвестори платили Міністерству фінансів → резерви банків ще більше зменшувалися). У результаті резерви банківської системи раптово скоротилися приблизно на 100 мільярдів доларів.

Того дня SOFR (ставка забезпеченого овернайт-фінансування) підскочила з 2.2% до 5.25%; ставка за овернайт-репо (repo rate) зросла з близько 2% до понад 10% за одну ніч; банки та брокери не могли отримати готівку, ринок репо майже заморозився, виникла класична «ліквідна паніка».

Це і є те, про що Пауелл згадав у своїй промові:

План комітету передбачає обережний підхід, щоб уникнути напруження на грошовому ринку, подібного до того, що сталося у вересні 2019 року.

Тоді Федеральна резервна система фактично працювала вночі, щоб впоратися з кризою: Федеральний резервний банк Нью-Йорка 17 вересня вранці екстрено втрутився, відновивши операції овернайт-репо, того ж дня вливши 53 мільярди доларів готівки для полегшення ліквідності ринку репо, і протягом наступних днів продовжував ін’єкції ліквідності, загальний обсяг перевищував 70 мільярдів доларів на день, а також екстрено оголосив про тимчасове припинення скорочення балансу і початок його розширення.

Очевидно, Пауелл не хоче повторювати цей кошмар. Довгостроковий план Федеральної резервної системи — зупинити скорочення балансу, коли резерви банків будуть «трохи вищими» за рівень, який вважається «достатнім».

Пауелл вважає, що «можливо, в найближчі місяці ми наблизимося до цього рівня».

Це означає, що з технічної точки зору скорочення балансу вже наближається до своєї запланованої мети, і подальше скорочення може призвести до надмірного дефіциту резервів, що спричинить системні ризики.

Другорядна мотивація

Окрім основної мотивації, Пауелл у своїй промові також наголосив: «Ризики для ринку праці, схоже, зросли», і охарактеризував ринок праці як «недостатньо динамічний і дещо слабкий».

Це також принесло ринку трохи тепла: хоча зупинка скорочення балансу сама по собі не є прямою політикою зниження ставок або стимулювання, вона усуває фактор, що постійно посилює фінансові умови. Коли економіка (особливо ринок праці) демонструє ознаки слабкості, подальше посилення політики може посилити ризик рецесії.

Тому зупинка скорочення балансу — це превентивна, більш нейтральна зміна політики, спрямована на забезпечення стабільнішого фінансового середовища для економіки, щоб уникнути «побічної шкоди» через надмірне посилення політики.

Нарешті, Пауелл також згадав:

Наші ідеї були натхненні нещодавніми подіями, коли сигнали про скорочення балансу призводили до значного посилення фінансових умов. Ми маємо на увазі події грудня 2018 року та «taper tantrum» 2013 року.

Тоді лише сигнал про скорочення купівлі активів викликав різку турбулентність на світових фінансових ринках, що свідчить про те, що Федеральна резервна система зараз надзвичайно обережна у своїй комунікації щодо операцій з балансом.

Тому зараз, завчасно повідомляючи про майбутню зупинку скорочення балансу протягом наступних місяців, учасники ринку отримують достатньо часу, щоб засвоїти цю інформацію та скоригувати свої інвестиційні портфелі.

Такий чіткий і передбачуваний спосіб комунікації спрямований на плавний перехід від жорсткої до нейтральної політики, щоб уникнути непотрібної волатильності ринку через раптову зміну політики. Це саме по собі є важливим інструментом управління ринковими очікуваннями.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Новий хід Polymarket: ставки проти власних користувачів. Що?

Топ-3 проривних монети до 2026 року: Ozak AI, BNB та Solana демонструють вибухові ознаки

�Пакистан готується запустити свій перший стейблкоїн для підтримки цифрового переходу

Криптовалютний законопроєкт Польщі зупинився, оскільки парламент підтримав президентське вето