Kripto va Aksiya Bozori Sinergiyasi: Fedning Dovish O‘zgarishi va Institutsional Kripto Qabulini Boshqarish

- Fedning 2025-yildagi foiz stavkalarini pasaytirish qarori Bitcoinni ushlab turish xarajatlarini kamaytirdi va bu inflyatsiyaga qarshi institutsional yechim sifatida qabul qilinishiga olib keldi. - MicroStrategy, Harvard va CEA Industries milliardlab dollar mablag‘ni Bitcoin/BNBga yo‘naltirdi va kriptovalyutani asosiy korporativ zahiralar sifatida ko‘rib chiqmoqda. - “Dovish” siyosat va kriptoning uyg‘unligi “flywheel” effekti yaratmoqda: stavkalarni pasaytirish → qabul qilish ko‘payishi → narxga yuqoriga bosim. - Investorlarga kripto aktivlaridagi ulushlarni ETF/bondlar bilan muvozanatlash tavsiya etiladi, chunki tartibga solish aniq bo‘lishiga qaramay, o‘zgaruvchanlik xavfi saqlanib qoladi.

Federal Reserve tomonidan 2025-yilda foiz stavkalarini ehtiyotkorlik bilan pasaytirishga o‘tishi global kapital bozorlarida keskin o‘zgarishlarni keltirib chiqardi va investorlar uchun noyob burilish nuqtasini yaratdi. FOMC yil oxirigacha bir yoki ikki marta 25 bazis punktga pasaytirishni signal qilgan bir paytda, pul-kredit siyosati va institutsional darajadagi kripto qabul qilinishi o‘rtasidagi o‘zaro ta’sir aktivlarni taqsimlash manzarasini qayta shakllantirmoqda. Ushbu maqolada ushbu kuchlar raqamli aktivlar uchun qanday qulay sharoit yaratayotgani tahlil qilinadi va an’anaviy hamda kripto bozorlarini birlashtirishni istagan investorlar uchun amaliy strategiyalar taklif etiladi.

Fedning Dovish Burilishi: Kapitalni Qayta Taqsimlash Uchun Katalizator

2025-yil iyul FOMC bayonnomalari foiz stavkalarini ehtiyotkorlik bilan pasaytirish yondashuvini ta’kidladi, bu esa sust YaIM o‘sishi, yuqori inflyatsiya (2.7% asosiy PCE) va savdo siyosatidagi noaniqliklar bilan bog‘liq. Mehnat bozori hali ham barqaror (4.1% ishsizlik) bo‘lsa-da, Fed “yaxshi mustahkamlangan inflyatsion kutishlar”ni saqlashga urg‘u berdi va bu dovish kayfiyatga olib keldi. Ushbu o‘zgarish kapital oqimlariga bevosita ta’sir ko‘rsatdi: past foiz stavkalari Bitcoin kabi daromad keltirmaydigan aktivlarni ushlab turish imkoniyat xarajatini kamaytiradi, an’anaviy obligatsiyalar daromadi esa qisqaradi va investorlarni alternativlarga undaydi.

Bozor foiz stavkalarining pasayishini kutmoqda — bu 2025-yil sentabr uchun 89% ehtimollik bilan narxga kiritilgan — va bu allaqachon Bitcoin narxini tarixiy maksimum $117,000 ga olib chiqdi. Bu o‘sish spekulyativ emas, balki strategik: institutsional investorlar kriptovalyutani inflyatsiya va valyuta qadrsizlanishiga qarshi himoya sifatida ishlatmoqda, bu esa tartibga solish aniq bo‘lishi (masalan, CLARITY Act va ERISA o‘zgartirishlari) bilan kuchaymoqda.

Institutsional Kripto Qabul Qilish: Nishtdan Asosiy Oqimga

Institutsional darajadagi kripto xazina strategiyalari tajriba bosqichidan asosiyga aylandi. MicroStrategy, Harvard University va CEA Industries kabi kompaniyalar hozirda Bitcoin va BNB ga milliardlab mablag‘ ajratmoqda hamda raqamli aktivlarni balanslarining asosiy qismi sifatida ko‘rmoqda. Masalan, CEA Industries tomonidan Pantera Capital va Arche Capital tomonidan qo‘llab-quvvatlangan eng yirik korporativ BNB xazinasini qurish uchun $500 millionlik xususiy joylashtirish kriptovalyutani korporativ zaxira aktiv sifatida yangi legitimlik davrini boshlab berdi.

Bitcoin’dan tashqari, institutsional strategiyalar foydali altcoinlarga ham diversifikatsiya qilinmoqda. DeFi Development Corp. (NASDAQ: DFDV) va Mill City Ventures III (NASDAQ: MCVT) mos ravishda Solana (SOL) va Sui (SUI) tokenlarini to‘plamoqda va staking daromadi olmoqda. Ushbu harakatlar kriptovalyutaning spekulyativ savdodan tuzilgan, daromad keltiruvchi portfellar sari o‘tishini ko‘rsatadi.

Fed Siyosati va Kripto O‘rtasidagi Sinergiya: Strategik Ramka

Fedning dovish pozitsiyasi va institutsional qabul qilinishi alohida hodisalar emas — ular o‘zaro mustahkamlaydi. Past foiz stavkalari kapital xarajatini kamaytiradi, bu esa kompaniyalarga kripto sotib olish va staking operatsiyalarini moliyalashtirish imkonini beradi. Aksincha, Fed tariflar sababli narx bosimiga duch kelar ekan, kriptoning inflyatsiyaga qarshi himoya sifatidagi roli yanada muhim bo‘ladi. Ushbu sinergiya “flywheel” effektini yaratadi: stavkalar pasayishi → imkoniyat xarajatlari kamayadi → kripto qabul qilinishi ortadi → raqamli aktivlarga talab oshadi → narx bosimi yuqorilaydi.

Biroq, o‘zgaruvchanlik hali ham muammo bo‘lib qolmoqda. Tarixiy andozalar shuni ko‘rsatadiki, Fed e’lonlaridan so‘ng kripto bozorlarida ko‘pincha “mish-mishga sotib ol, yangilikda sot” tuzatishlari yuz beradi. On-chain metrikalar, masalan, Bitcoin’ning RSI va MVRV ko‘rsatkichi 2025-yil oxirida haddan tashqari sotib olingan darajaga yetgani ushbu xavfni ko‘rsatadi. Investorlar optimizmni xedj qilish strategiyalari bilan muvozanatlashlari kerak, masalan, kripto ajratmalarini Treasury obligatsiyalari yoki teskari ETFlar bilan birlashtirish.

Investorlar Uchun Amaliy Tavsiyalar

- Regulyatsiyalangan Kripto Vositalariga Ajrating: AQSh spot Bitcoin ETFlari, masalan, IBIT, 2025-yil 2-choragida $132.5 billion AUM bilan past to‘siqli kirish nuqtasini taklif qiladi. Ushbu fondlar likvidlik, shaffoflik va tartibga moslikni ta’minlaydi.

- Institutsional Darajadagi Altcoinlarga Diversifikatsiya Qiling: DFDV va MCVT kabi kompaniyalar SOL va SUI’da xazinalar qurmoqda, bu esa yuqori o‘sish va foydali ekotizimlarga ekspozitsiya beradi.

- Makro O‘zgaruvchanlikka Qarshi Xedj Qiling: Kripto bozorlaridagi potentsial pasayishlarni qoplash uchun teskari ETFlar (masalan, BIT) yoki Treasury obligatsiyalaridan foydalaning.

- Fedning Ma’lumotga Bog‘liq Signalini Kuzating: Fedning sentabr qarori inflyatsiya va mehnat bozoriga bog‘liq bo‘ladi. Dovish natijalarga pozitsiya olish, biroq kutilmagan “hawkish” holatlarga tayyor turish muhim.

Xulosa: Tafovutni Yopish

Fedning dovish burilishi va institutsional kripto qabul qilinishi nafaqat aktiv sinflarini qayta shakllantirmoqda — ular portfel tuzilishining qoidalarini qayta belgilamoqda. Investorlar uchun oldinga yo‘l ushbu sinergiyani qabul qilishda: foiz stavkalarining pasayishidan foydalanib kripto ajratmalarini moliyalashtirish, foydali tokenlarga diversifikatsiya qilish va makroiqtisodiy noaniqliklarga qarshi xedj qilish. Fedning sentabr qarori yaqinlashar ekan, tez o‘zgarayotgan bozorda chaqqon, strategik va xabardor bo‘lish muhim.

Moliyaning kelajagi endi faqat an’anaviy yoki raqamli bilan cheklanmaydi — bu har ikkisi birga rivojlanadigan gibrid manzara.

Mas'uliyatni rad etish: Ushbu maqolaning mazmuni faqat muallifning fikrini aks ettiradi va platformani hech qanday sifatda ifodalamaydi. Ushbu maqola investitsiya qarorlarini qabul qilish uchun ma'lumotnoma sifatida xizmat qilish uchun mo'ljallanmagan.

Sizga ham yoqishi mumkin

Kripto tangalar ko‘tarilmoqda: Katta unlocklar qisqa muddatli bozor dinamikasiga ta’sir qilmoqda

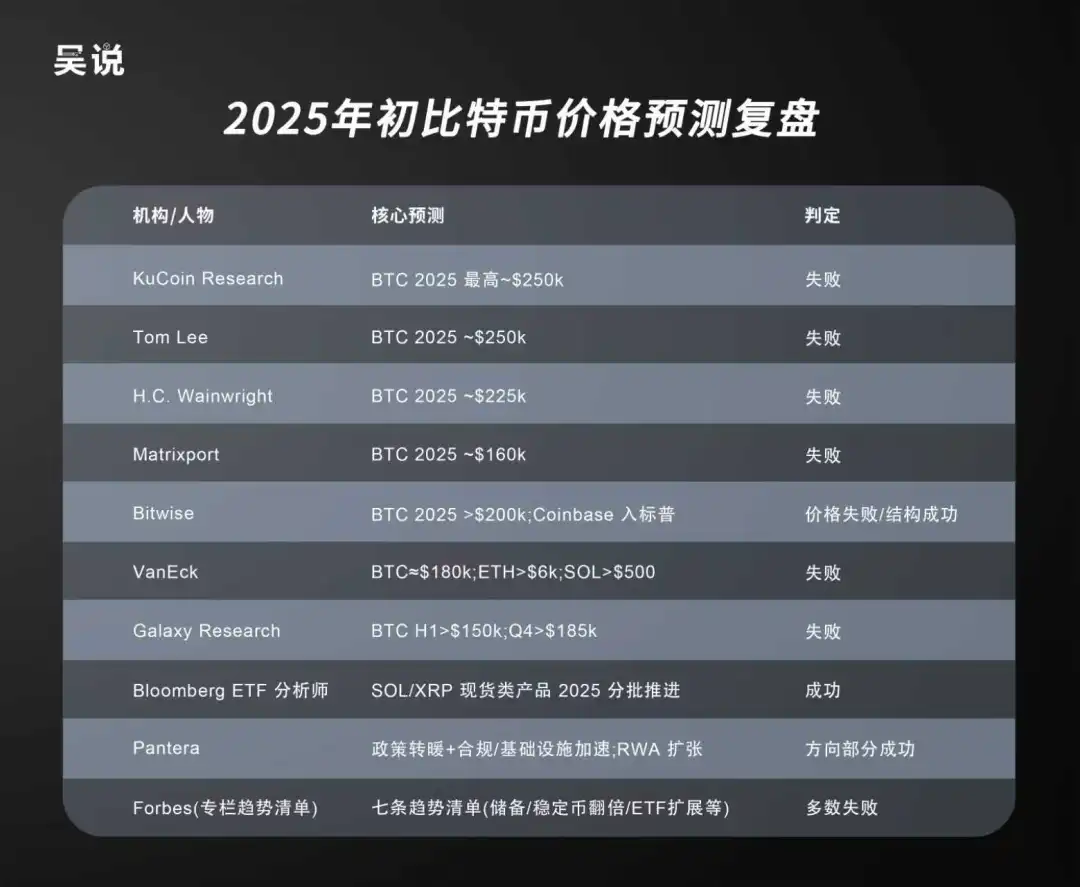

Ochiqlik bilan: Fundstrat’da turli qarashlar Bitcoin narxi prognozlariga qanday ta’sir qiladi