Quy mô giao dịch và bán tháo ở mức sử thi, liệu thị trường sẽ tiếp tục điều chỉnh sâu hơn?

Thị trường quyền chọn được định giá lại một cách mạnh mẽ, độ lệch tăng vọt, nhu cầu đối với quyền chọn bán rất lớn, cho thấy các vị thế phòng thủ đang được thiết lập; bối cảnh vĩ mô cho thấy thị trường ngày càng mệt mỏi.

Tiêu đề gốc: From Rally to Correction

Tác giả gốc: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Biên dịch gốc: AididiaoJP, Foresight News

Bitcoin đã cho thấy dấu hiệu suy yếu sau đợt tăng giá do Ủy ban Thị trường Mở Liên bang (FOMC) kích hoạt. Các holder dài hạn đã hiện thực hóa lợi nhuận từ 3.4 triệu BTC, trong khi dòng vốn vào ETF chậm lại. Trong bối cảnh thị trường giao ngay và phái sinh chịu áp lực, mức chi phí cơ sở của holder ngắn hạn tại 111,000 USD là vùng hỗ trợ then chốt, nếu mất có thể đối mặt với rủi ro điều chỉnh sâu hơn.

Tóm tắt

· Sau đợt tăng giá do FOMC dẫn dắt, Bitcoin đã bước vào giai đoạn điều chỉnh, thể hiện dấu hiệu “mua tin đồn, bán sự thật” trên thị trường, cấu trúc thị trường rộng lớn hơn chỉ ra động lực đang suy yếu.

· Mức giảm 8% hiện tại vẫn còn nhẹ, nhưng dòng vốn thực hiện hóa giá trị thị trường 67.8 billions USD và lợi nhuận 3.4 triệu BTC của holder dài hạn đã làm nổi bật quy mô luân chuyển vốn và bán tháo chưa từng có trong chu kỳ này.

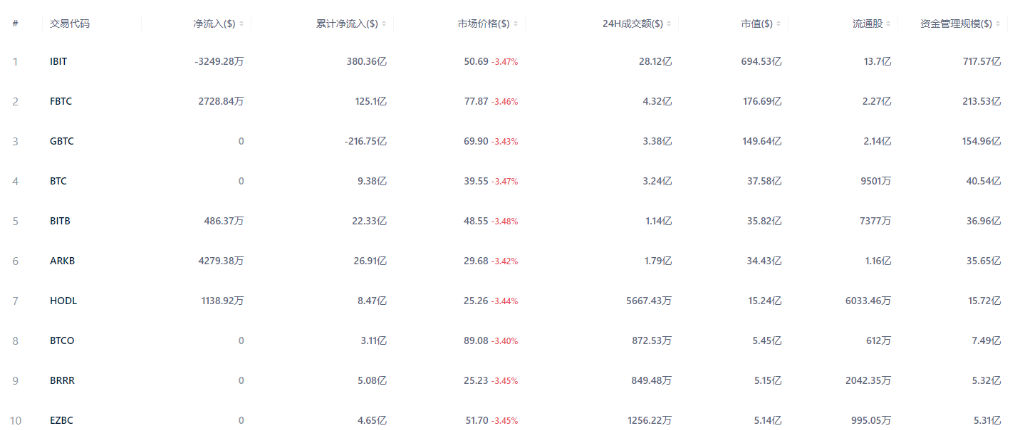

· Dòng vốn vào ETF giảm mạnh trước và sau cuộc họp FOMC, đồng thời holder dài hạn tăng tốc bán ra, tạo nên sự cân bằng dòng tiền mong manh.

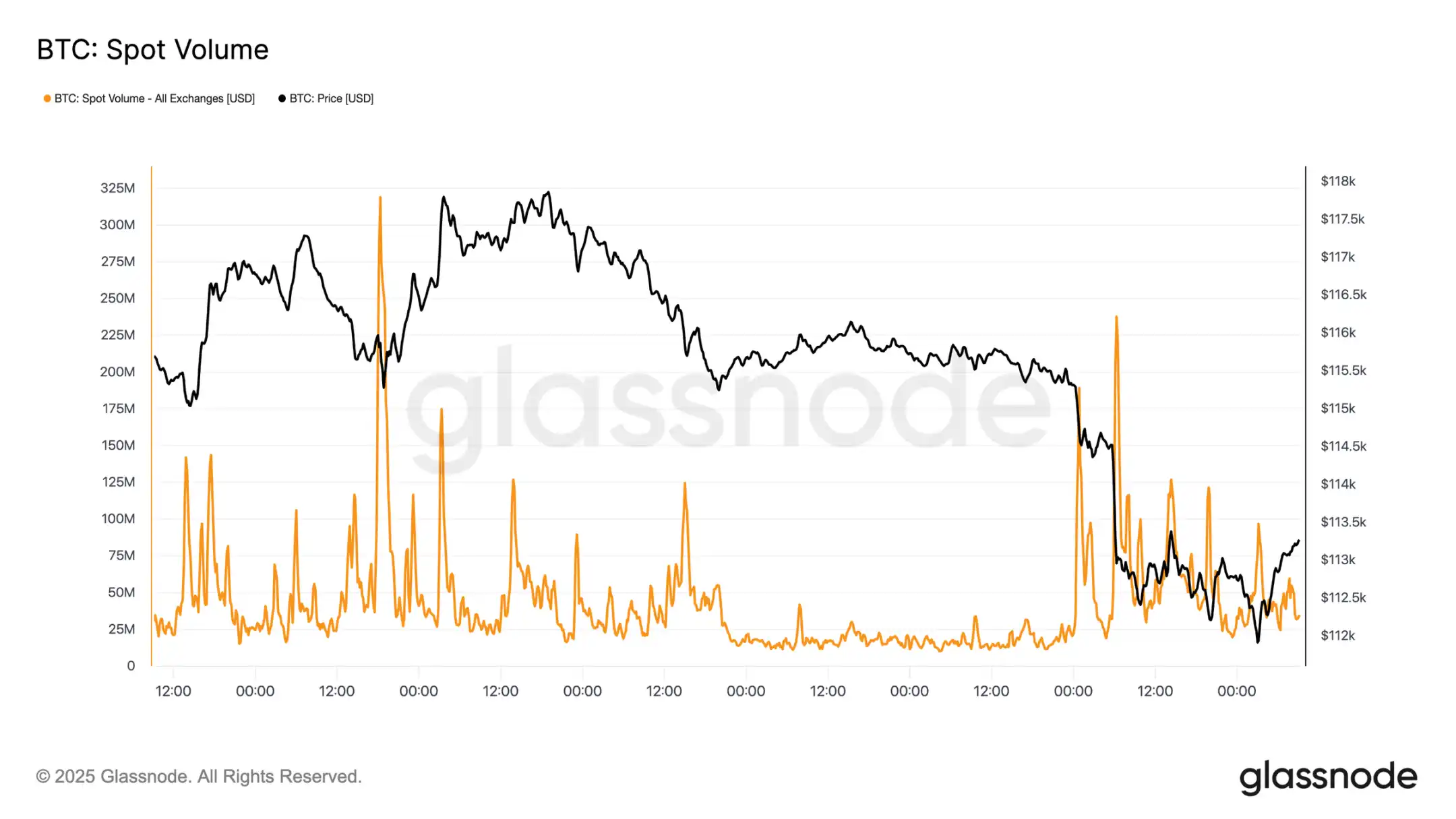

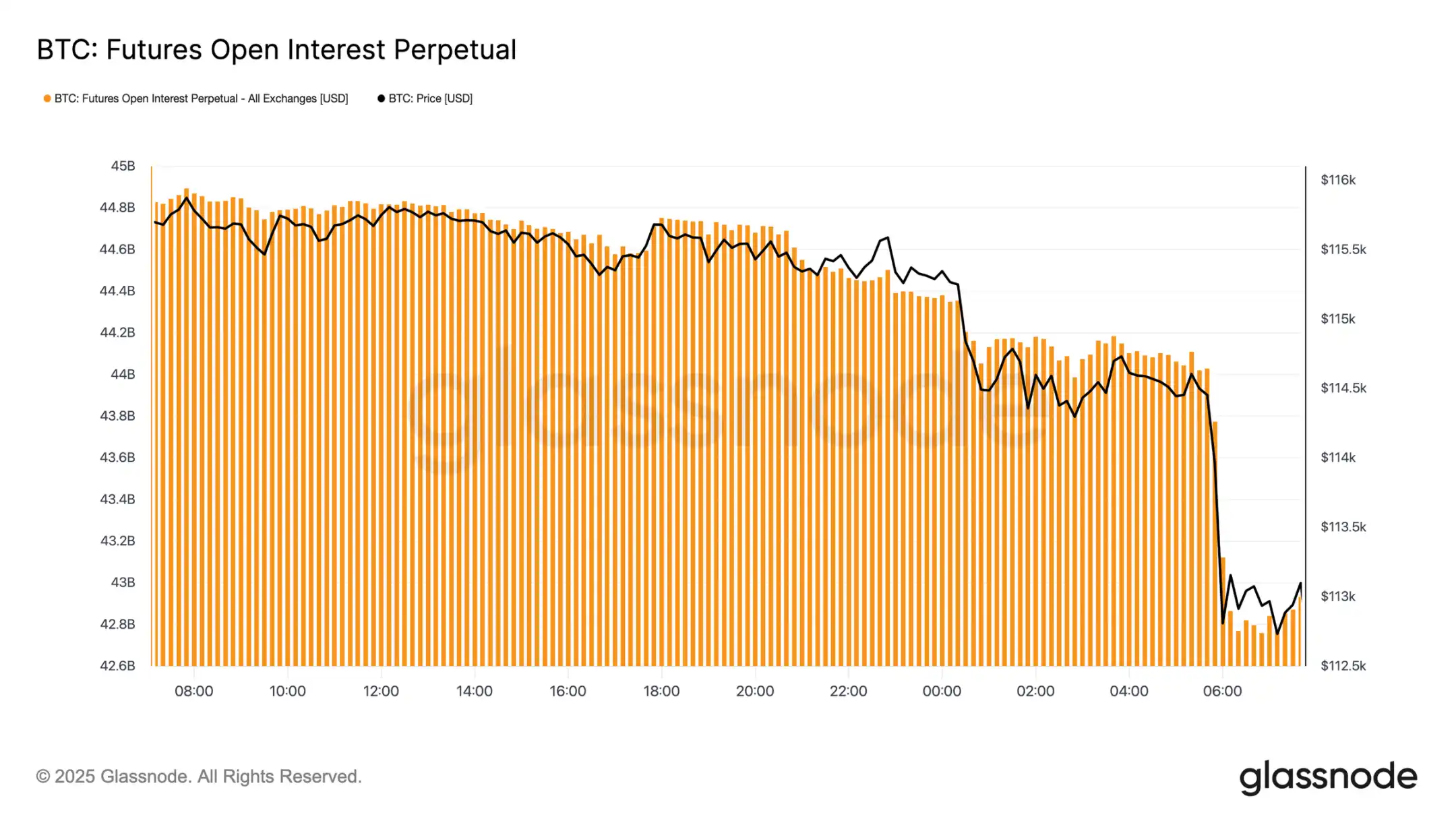

· Trong thời gian bán tháo, khối lượng giao dịch giao ngay tăng vọt, thị trường phái sinh chứng kiến biến động giảm đòn bẩy mạnh, các cụm thanh lý cho thấy sự mong manh của thị trường trước biến động hai chiều do thanh khoản chi phối.

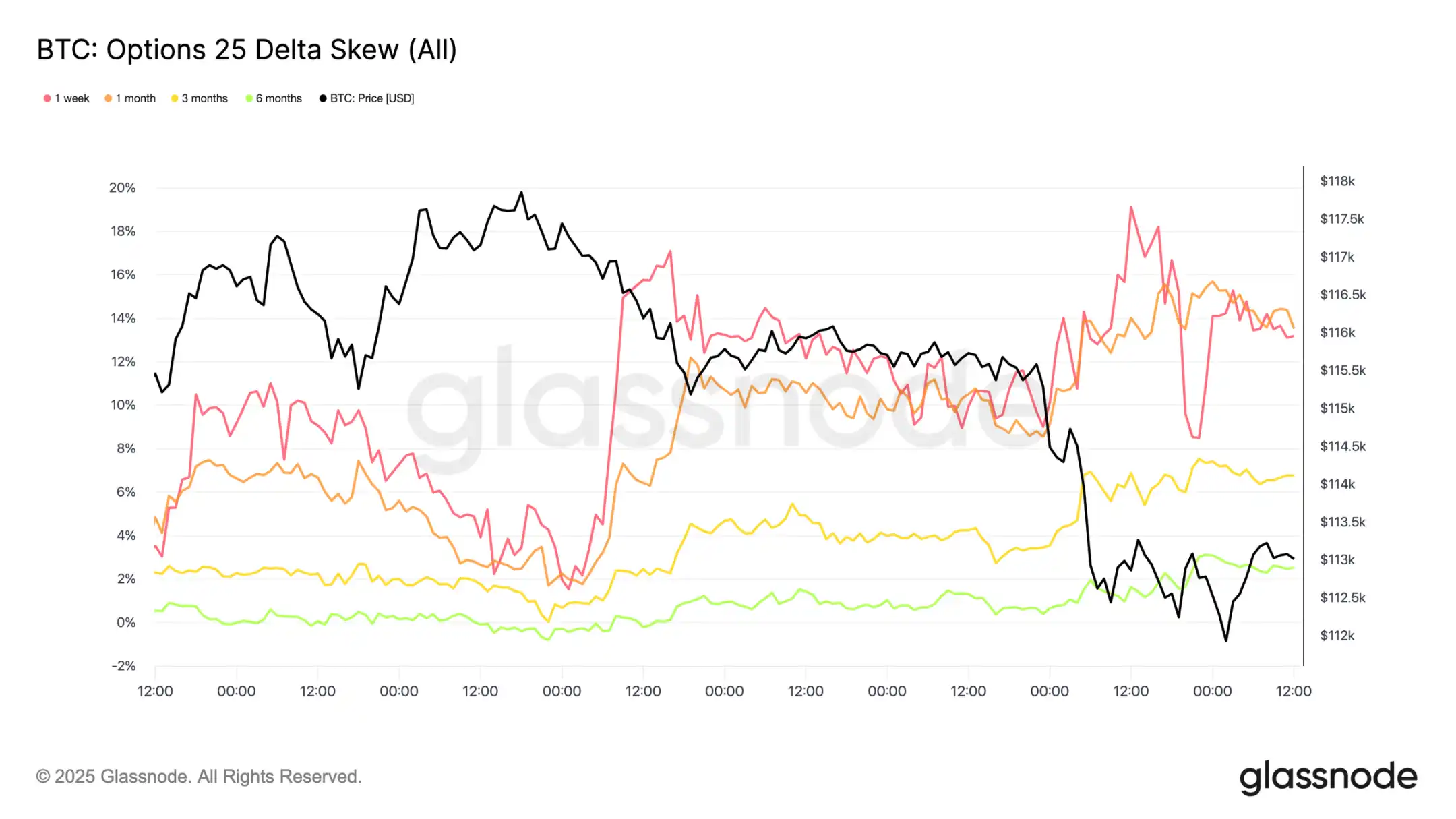

· Thị trường quyền chọn tái định giá mạnh, độ lệch tăng vọt, nhu cầu quyền chọn bán cao, cho thấy các vị thế phòng thủ được thiết lập, bối cảnh vĩ mô cho thấy thị trường ngày càng mệt mỏi.

Từ tăng giá đến điều chỉnh

Sau đợt tăng giá do FOMC dẫn dắt, giá gần đỉnh 117,000 USD, Bitcoin đã chuyển sang giai đoạn điều chỉnh, phản ánh mô hình điển hình “mua tin đồn, bán sự thật”. Trong bài viết này, chúng tôi vượt ra ngoài biến động ngắn hạn để đánh giá cấu trúc thị trường rộng lớn hơn, sử dụng các chỉ báo on-chain dài hạn, nhu cầu ETF và vị thế phái sinh để đánh giá liệu đợt điều chỉnh này là sự tích lũy lành mạnh hay là giai đoạn đầu của sự co lại sâu hơn.

Phân tích on-chain

Bối cảnh biến động

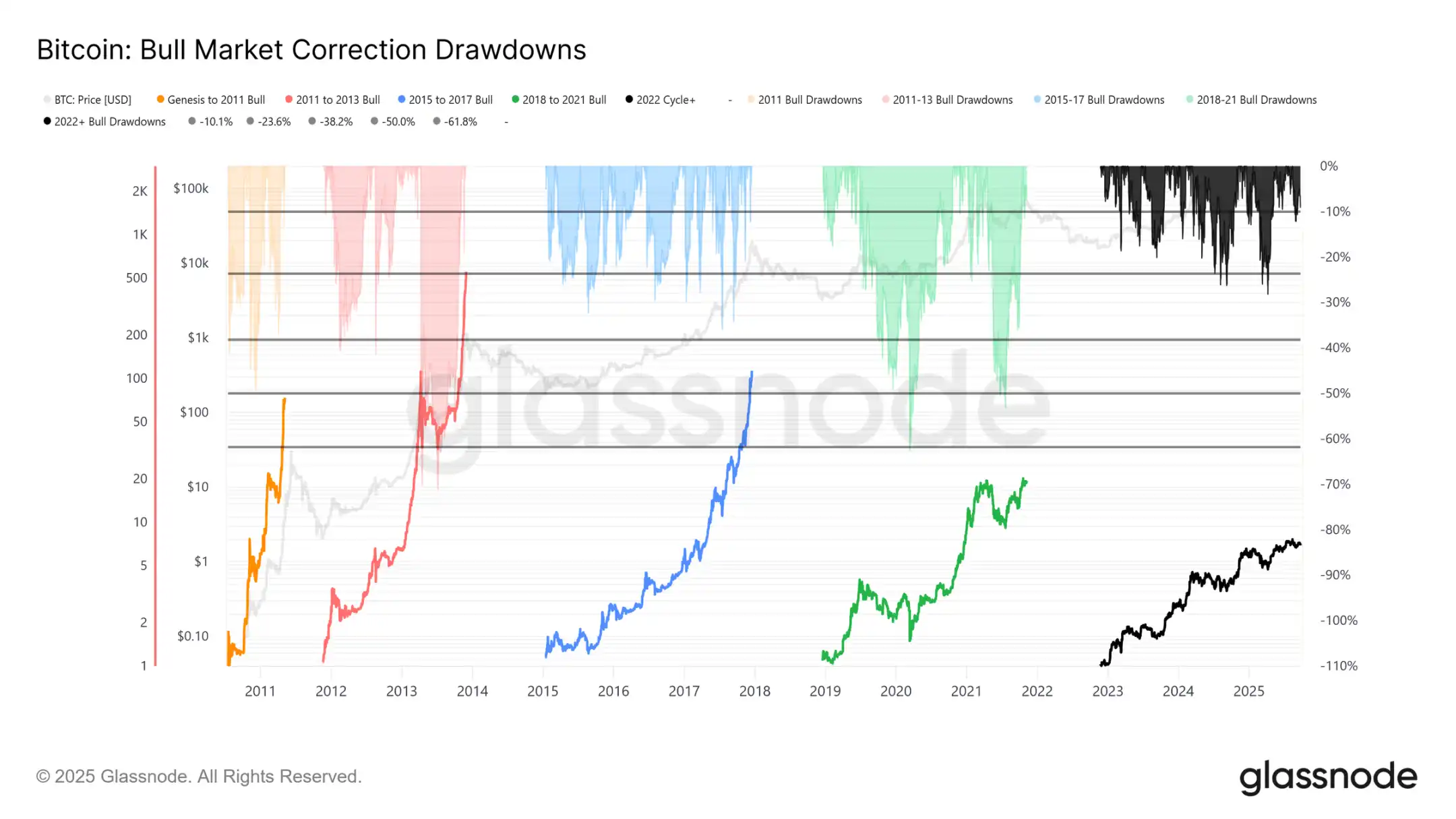

Hiện tại, mức giảm từ đỉnh lịch sử (ATH) 124,000 USD xuống 113,700 USD chỉ là 8% (mức giảm mới nhất đã đạt 12%), so với mức giảm 28% của chu kỳ này hoặc 60% của các chu kỳ trước thì vẫn còn nhẹ. Điều này phù hợp với xu hướng giảm biến động dài hạn, cả giữa các chu kỳ vĩ mô lẫn trong từng giai đoạn của chu kỳ, tương tự như giai đoạn tăng đều 2015-2017, chỉ là hiện tại chưa xuất hiện đợt tăng bùng nổ cuối chu kỳ như trước.

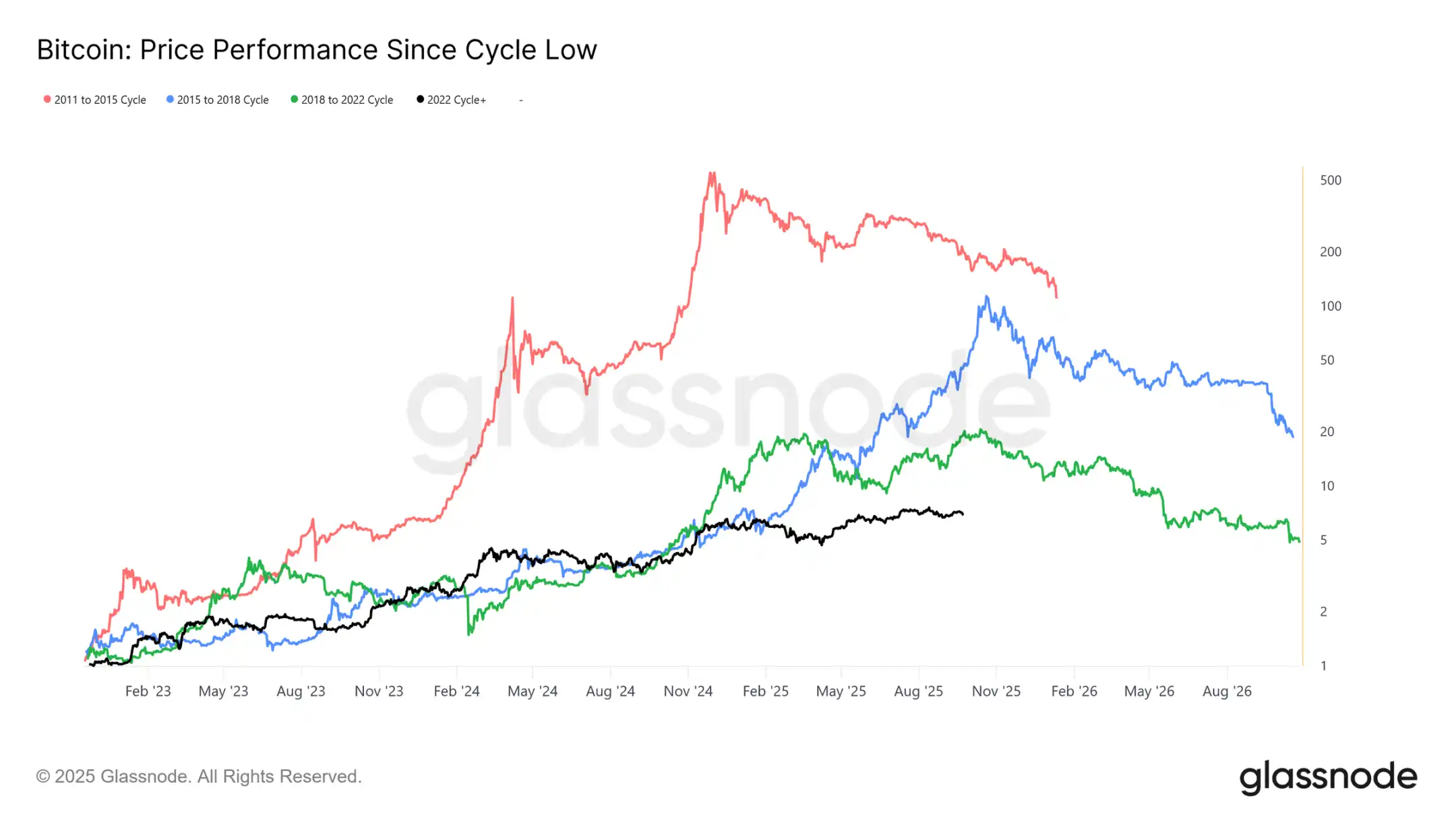

Thời lượng chu kỳ

Khi so sánh bốn chu kỳ trước, dù quỹ đạo hiện tại sát với hai chu kỳ trước, tỷ suất lợi nhuận đỉnh đã giảm dần theo thời gian. Giả sử 124,000 USD là đỉnh toàn cầu, thì chu kỳ này đã kéo dài khoảng 1,030 ngày, rất gần với độ dài khoảng 1,060 ngày của hai chu kỳ trước đó.

Đo lường dòng vốn

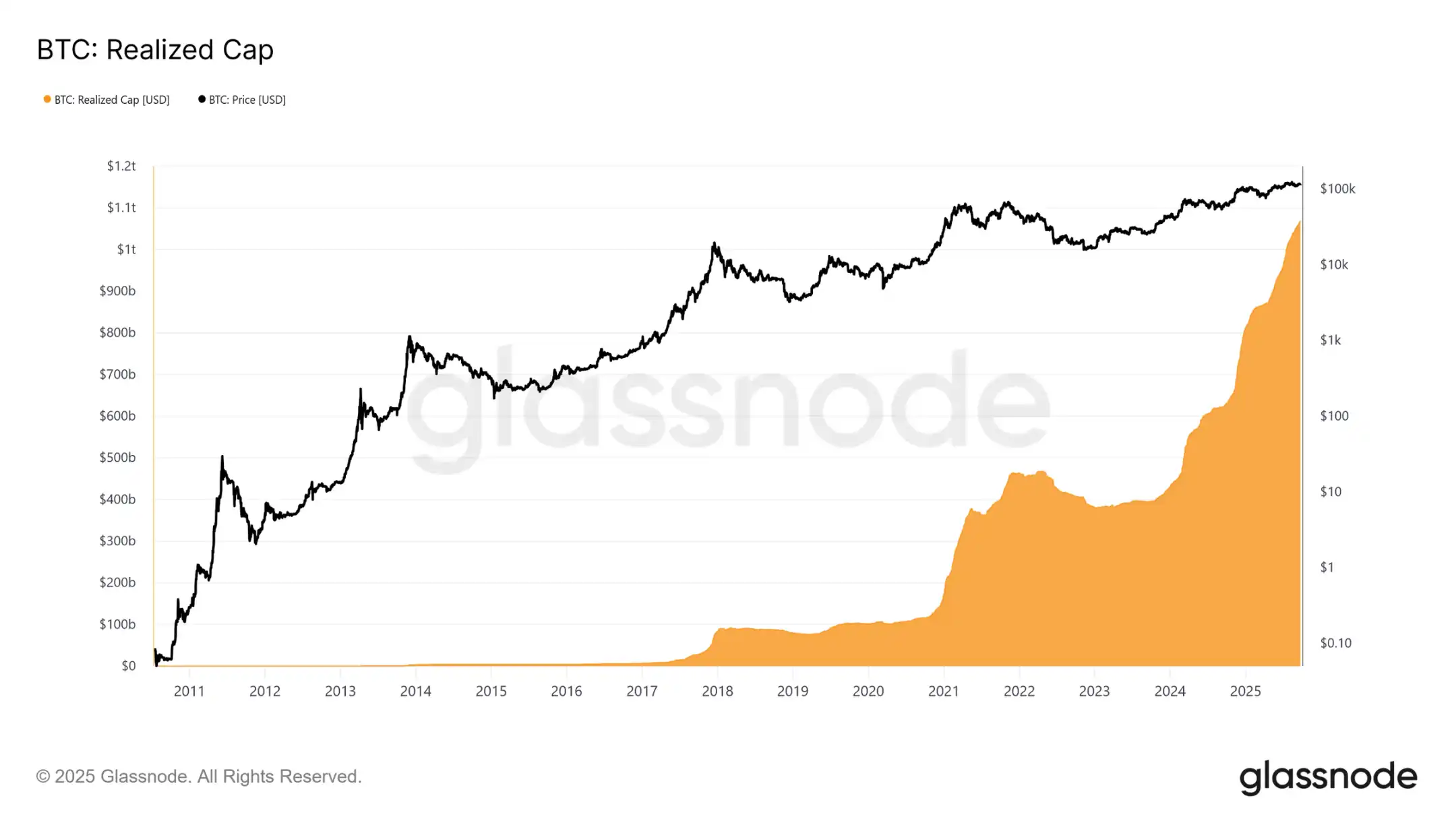

Bên cạnh diễn biến giá, việc triển khai vốn cung cấp góc nhìn đáng tin cậy hơn.

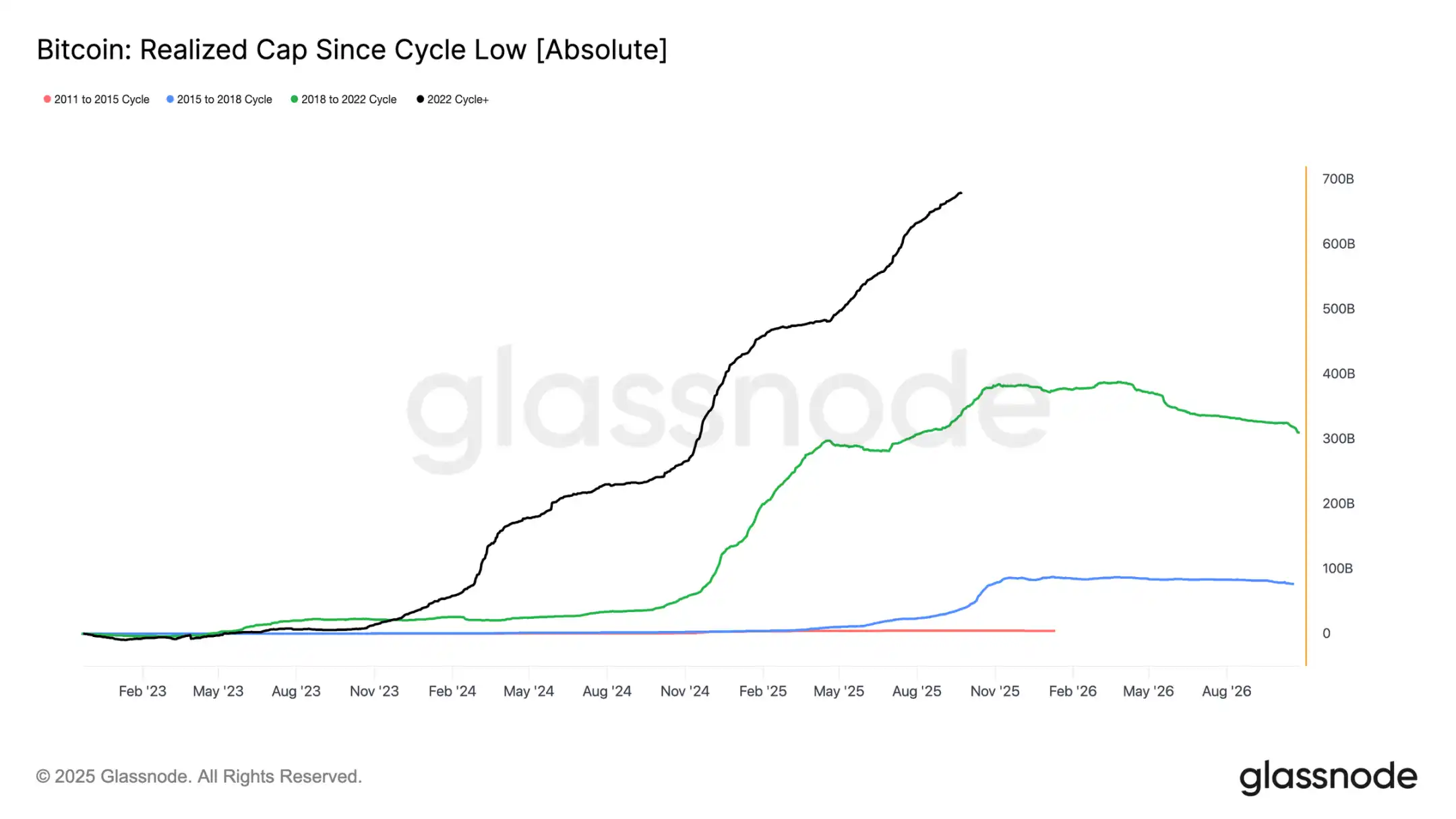

Giá trị thị trường thực hiện hóa đã có ba đợt tăng kể từ tháng 11/2022. Tổng giá trị nâng lên 1.06 nghìn tỷ USD, phản ánh quy mô dòng vốn vào hỗ trợ chu kỳ này.

Tăng trưởng giá trị thị trường thực hiện hóa

Bối cảnh so sánh:

· 2011–2015: 4.2 billions USD

· 2015–2018: 85 billions USD

· 2018–2022: 383 billions USD

· 2022–nay: 678 billions USD

Chu kỳ này đã hấp thụ dòng vốn ròng 67.8 billions USD, gần gấp 1.8 lần chu kỳ trước, làm nổi bật quy mô luân chuyển vốn chưa từng có.

Đỉnh điểm hiện thực hóa lợi nhuận

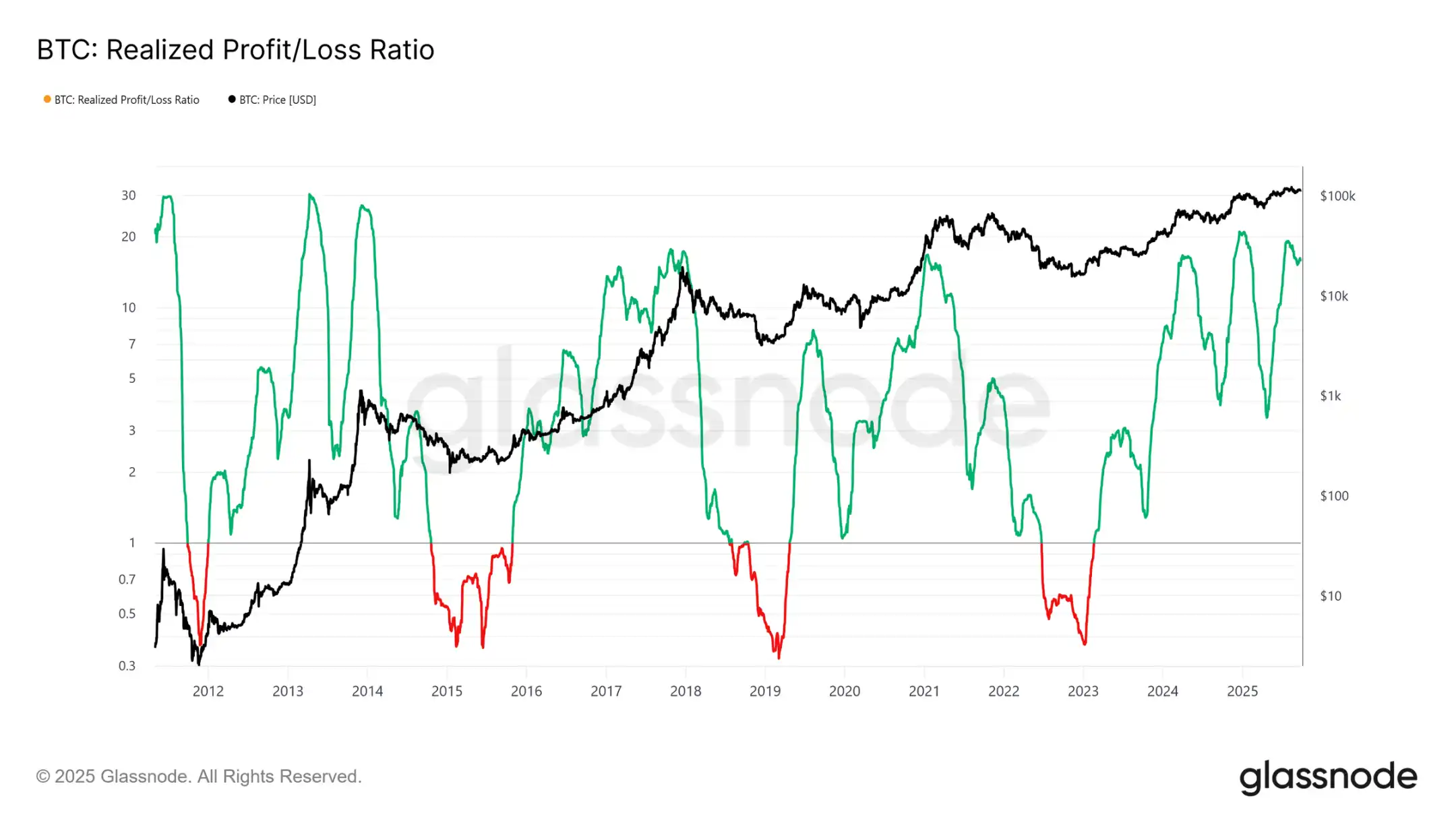

Một điểm khác biệt nữa là cấu trúc dòng vốn vào. Khác với các chu kỳ đầu chỉ có một làn sóng, chu kỳ này xuất hiện ba đợt tăng mạnh kéo dài nhiều tháng. Tỷ lệ lãi/lỗ thực hiện hóa cho thấy, mỗi khi lợi nhuận thực hiện hóa vượt quá 90% số token di chuyển, đều đánh dấu đỉnh chu kỳ. Sau khi vừa thoát khỏi lần thứ ba như vậy, xác suất cao sẽ bước vào giai đoạn điều chỉnh.

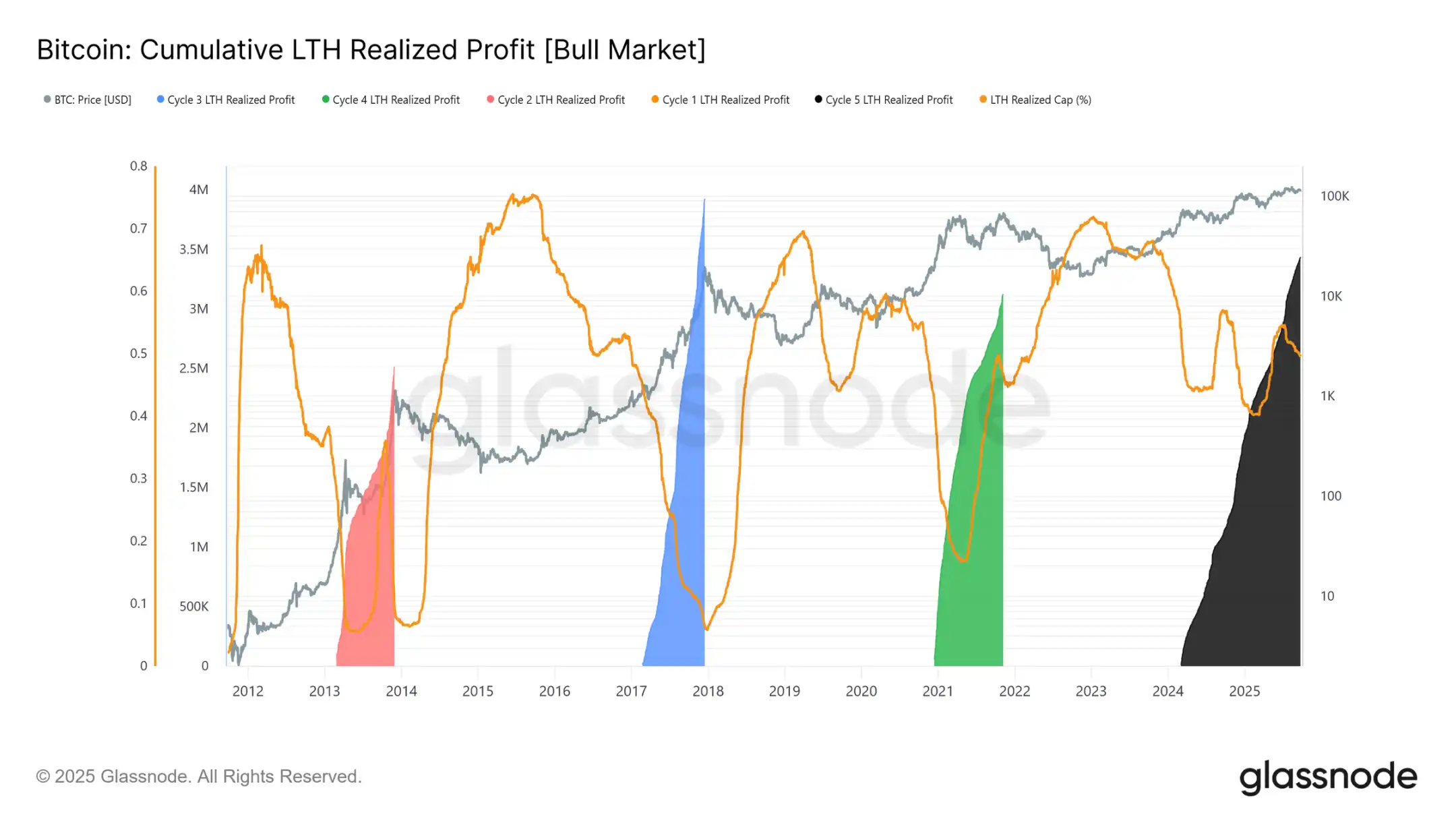

Ưu thế lợi nhuận của holder dài hạn

Khi tập trung vào holder dài hạn, quy mô càng rõ rệt. Chỉ báo này theo dõi lợi nhuận tích lũy của holder dài hạn từ đỉnh lịch sử mới (ATH) đến đỉnh chu kỳ. Trong lịch sử, việc họ bán ra số lượng lớn thường đánh dấu đỉnh. Ở chu kỳ này, holder dài hạn đã hiện thực hóa lợi nhuận từ 3.4 triệu BTC, vượt qua các chu kỳ trước, cho thấy sự trưởng thành của nhóm này cũng như quy mô luân chuyển vốn.

Phân tích off-chain

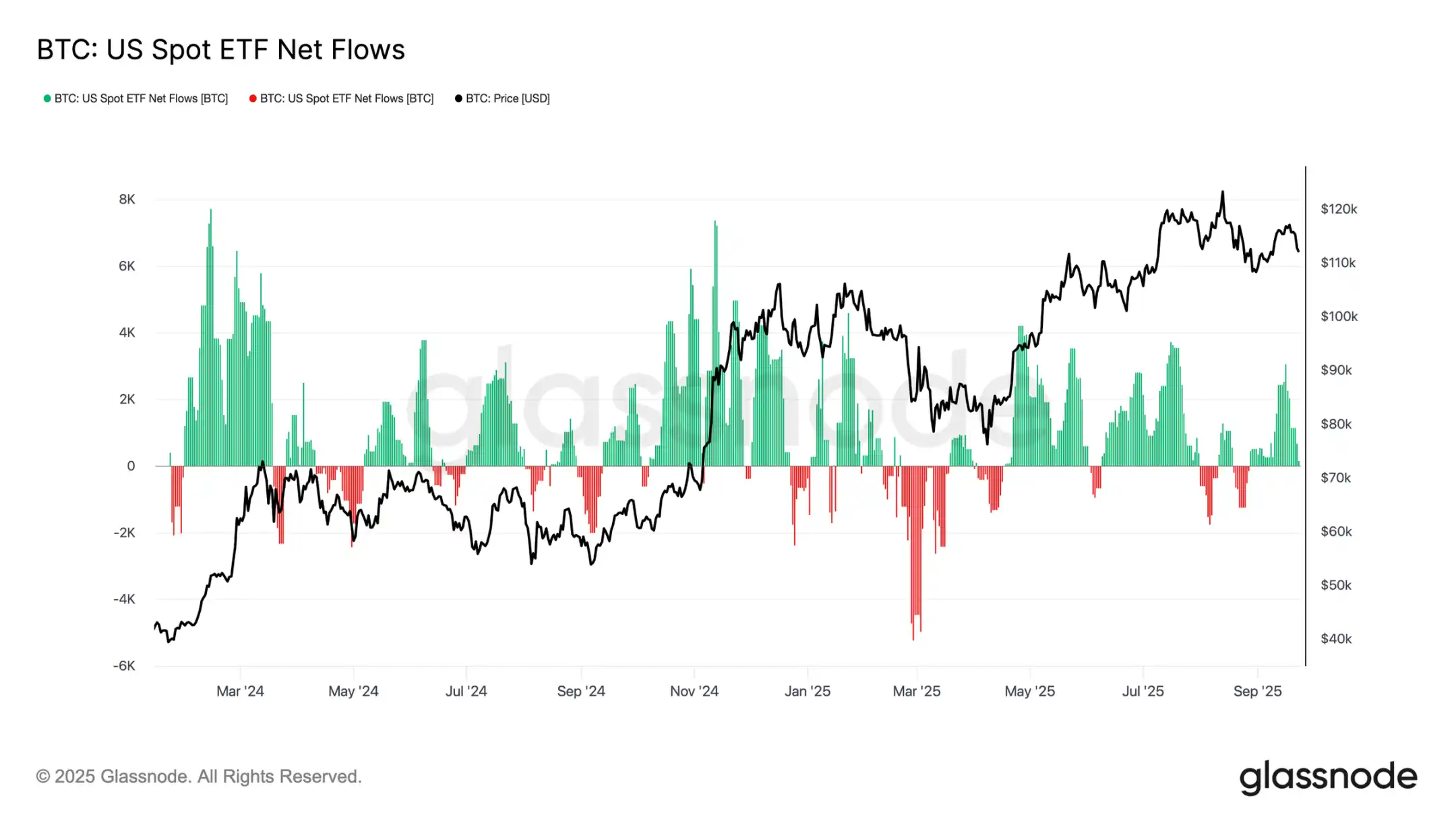

Nhu cầu ETF vs holder dài hạn

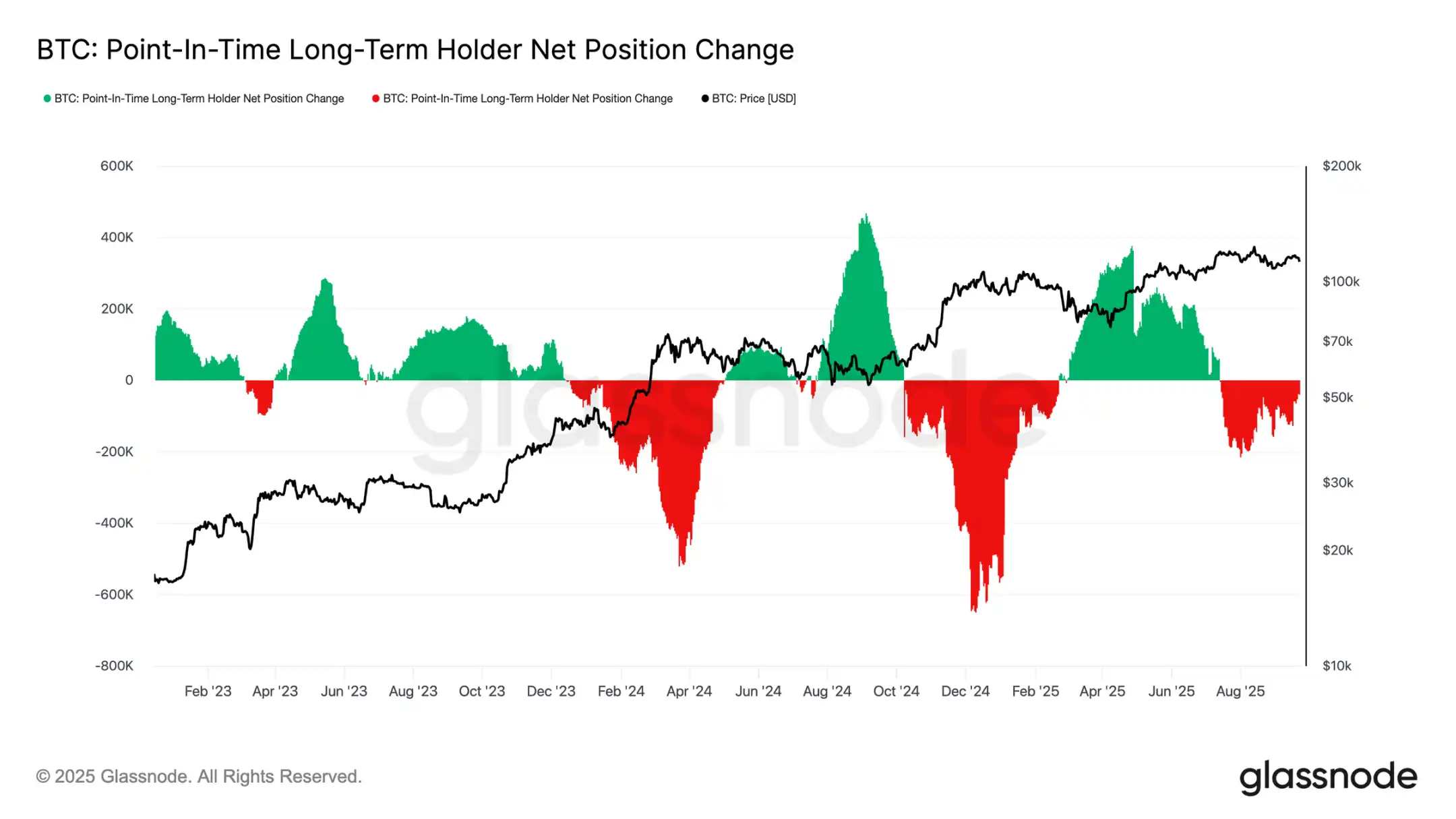

Chu kỳ này cũng bị chi phối bởi cuộc giằng co giữa nguồn cung bán ra của holder dài hạn và nhu cầu tổ chức thông qua ETF giao ngay Mỹ và DATs. Khi ETF trở thành lực lượng cấu trúc mới, giá hiện tại phản ánh hiệu ứng kéo đẩy này: holder dài hạn chốt lời hạn chế đà tăng, trong khi dòng vốn vào ETF hấp thụ lực bán và duy trì tiến trình chu kỳ.

Cân bằng mong manh

Dòng vốn vào ETF đến nay đã cân bằng lực bán của holder dài hạn, nhưng biên độ sai số rất nhỏ. Trước và sau cuộc họp FOMC, holder dài hạn bán ra tăng vọt lên 122,000 BTC/tháng, trong khi dòng vốn ròng ETF giảm từ 2,600 BTC/ngày xuống gần như bằng 0. Sự kết hợp giữa áp lực bán tăng và nhu cầu tổ chức suy yếu đã tạo nên bối cảnh mong manh, tiềm ẩn rủi ro suy yếu.

Áp lực thị trường giao ngay

Sự mong manh này thể hiện rõ ở thị trường giao ngay. Trong đợt bán tháo sau FOMC, khối lượng giao dịch tăng vọt khi thanh lý cưỡng bức và thanh khoản mỏng làm khuếch đại đà giảm. Dù gây đau đớn, nhưng vùng đáy tạm thời đã hình thành quanh mức chi phí cơ sở của holder ngắn hạn là 111,800 USD.

Giảm đòn bẩy phái sinh

Đồng thời, khi Bitcoin giảm xuống dưới 113,000 USD, hợp đồng mở phái sinh giảm mạnh từ 44.8 billions USD xuống 42.7 billions USD. Sự kiện giảm đòn bẩy này đã loại bỏ các vị thế long sử dụng đòn bẩy, khuếch đại áp lực giảm. Dù gây bất ổn ngắn hạn, nhưng lần thiết lập lại này giúp loại bỏ đòn bẩy dư thừa và khôi phục cân bằng cho thị trường phái sinh.

Cụm thanh lý

Bản đồ nhiệt thanh lý hợp đồng vĩnh viễn cung cấp thêm chi tiết. Khi giá giảm xuống dưới vùng 114,000–112,000 USD, các cụm long sử dụng đòn bẩy dày đặc bị loại bỏ, dẫn đến thanh lý hàng loạt và tăng tốc đà giảm. Các túi rủi ro vẫn tồn tại trên 117,000 USD, khiến thị trường dễ bị biến động hai chiều do thanh khoản chi phối. Nếu không có nhu cầu mạnh hơn, sự mong manh quanh các mức này làm tăng nguy cơ biến động mạnh tiếp theo.

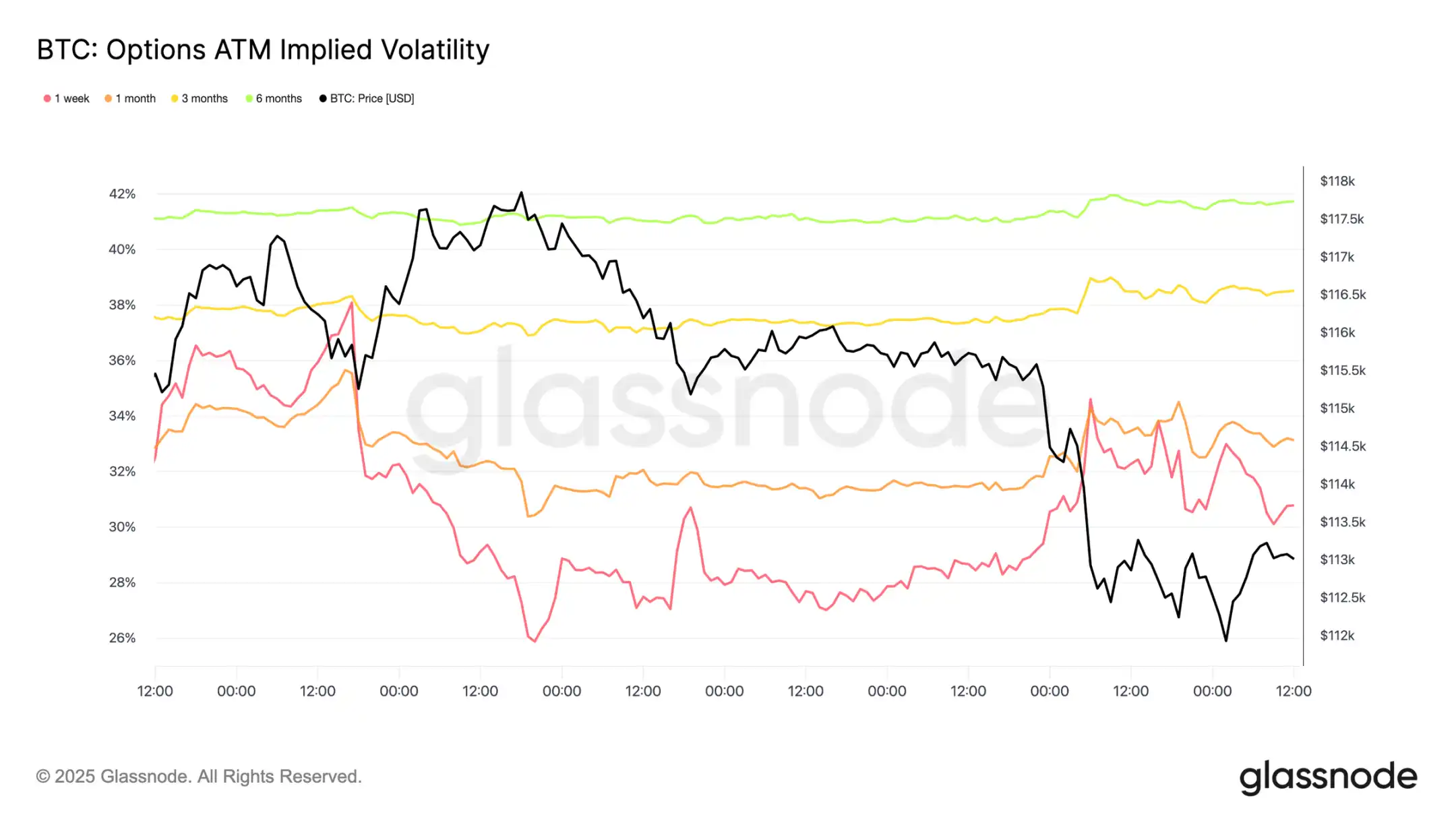

Thị trường quyền chọn

Biến động

Chuyển sang thị trường quyền chọn, biến động ẩn cung cấp góc nhìn rõ ràng về cách các trader vượt qua một tuần đầy biến động. Hai chất xúc tác chính đã định hình thị trường: lần cắt giảm lãi suất đầu tiên trong năm và sự kiện thanh lý lớn nhất kể từ 2021. Khi nhu cầu phòng hộ tăng lên, biến động tăng trước FOMC nhưng nhanh chóng giảm sau khi xác nhận cắt giảm lãi suất, cho thấy động thái này phần lớn đã được định giá. Tuy nhiên, đợt thanh lý hợp đồng phái sinh dữ dội vào tối Chủ nhật đã thổi bùng lại nhu cầu bảo vệ, biến động ẩn kỳ hạn một tuần dẫn đầu đà phục hồi và lan rộng sang các kỳ hạn khác.

Thị trường tái định giá cắt giảm lãi suất

Sau FOMC, thị trường có nhu cầu quyền chọn bán mạnh mẽ, hoặc để phòng hộ trước đà giảm mạnh, hoặc để tận dụng biến động kiếm lời. Chỉ hai ngày sau, thị trường đã hiện thực hóa tín hiệu này bằng sự kiện thanh lý lớn nhất kể từ 2021.

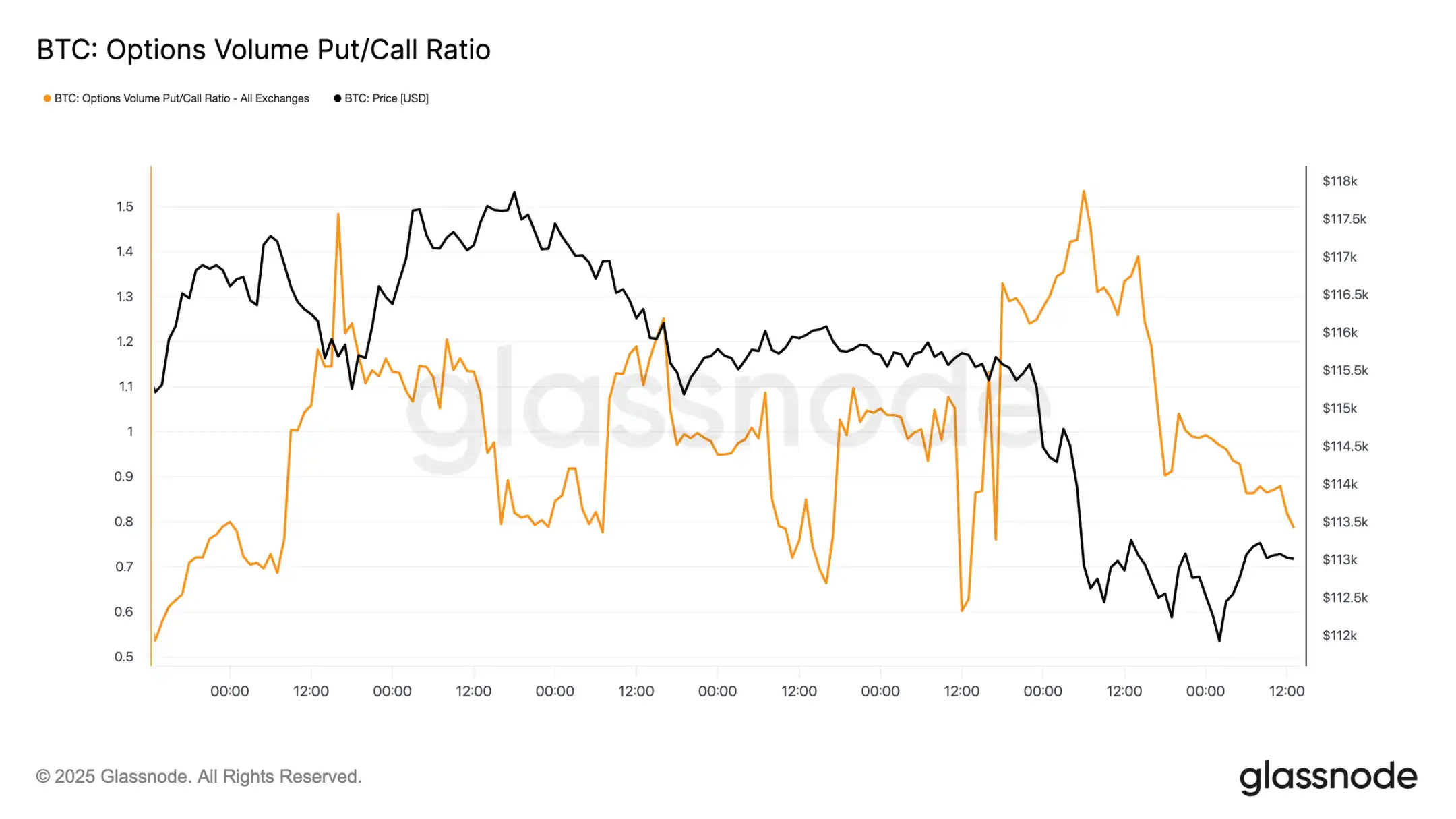

Dòng vốn quyền chọn bán/mua

Sau đợt bán tháo, tỷ lệ khối lượng quyền chọn bán/mua giảm dần, do trader chốt lời quyền chọn bán trong tiền, trong khi những người khác chuyển sang quyền chọn mua rẻ hơn. Quyền chọn ngắn và trung hạn vẫn nghiêng mạnh về quyền chọn bán, khiến chi phí bảo vệ đà giảm cao hơn so với đà tăng. Đối với những người lạc quan về cuối năm, sự mất cân bằng này tạo cơ hội – hoặc tích lũy quyền chọn mua với chi phí tương đối thấp, hoặc tài trợ bằng cách bán quyền chọn bán đắt đỏ.

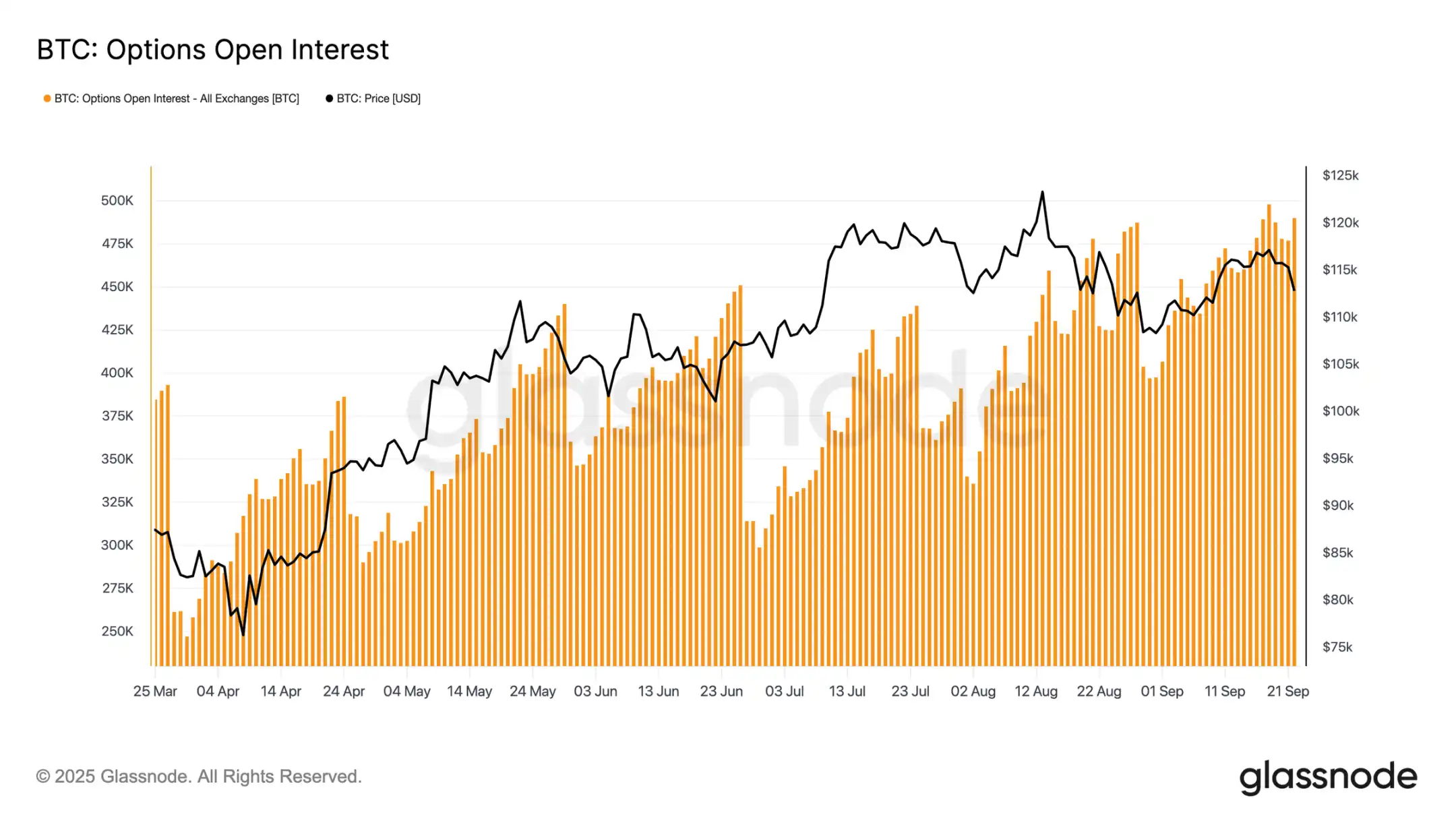

Hợp đồng mở quyền chọn

Tổng hợp đồng mở quyền chọn dao động gần đỉnh lịch sử và sẽ giảm mạnh khi đáo hạn vào sáng thứ Sáu, sau đó thị trường sẽ thiết lập lại trước tháng 12. Hiện tại, thị trường ở vùng đỉnh, ngay cả biến động giá nhỏ cũng buộc các market maker phòng hộ mạnh. Market maker bán khống khi giá giảm, mua khi giá tăng, cấu trúc này khuếch đại bán tháo và hạn chế phục hồi. Động lực này khiến rủi ro biến động ngắn hạn nghiêng về phía giảm, làm tăng sự mong manh cho đến khi đáo hạn và vị thế được thiết lập lại.

Kết luận

Đợt điều chỉnh của Bitcoin sau cuộc họp FOMC phản ánh mô hình điển hình “mua tin đồn, bán sự thật”, nhưng bối cảnh rộng lớn hơn cho thấy cảm giác mệt mỏi ngày càng tăng. Mức giảm 12% hiện tại so với các chu kỳ trước là nhẹ, nhưng diễn ra sau ba làn sóng dòng vốn lớn đã nâng giá trị thị trường thực hiện hóa lên 67.8 billions USD, gần gấp đôi chu kỳ trước. Holder dài hạn đã hiện thực hóa lợi nhuận từ 3.4 triệu BTC, làm nổi bật quy mô bán tháo và sự trưởng thành của đợt tăng giá này.

Trong khi đó, dòng vốn ETF từng hấp thụ nguồn cung đã chậm lại, tạo nên sự cân bằng mong manh. Khối lượng giao dịch giao ngay tăng vọt do bán cưỡng bức, phái sinh giảm đòn bẩy mạnh, thị trường quyền chọn định giá rủi ro giảm. Những tín hiệu này cho thấy động lực thị trường đang cạn kiệt, biến động do thanh khoản chi phối lên ngôi.

Trừ khi nhu cầu từ tổ chức và holder đồng thuận trở lại, rủi ro điều chỉnh sâu vẫn còn rất cao.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Bản tin sáng | Nasdaq NCT công bố mua lại chiến lược Starks Network; AllScale hoàn thành vòng gọi vốn hạt giống 5 triệu USD; Phần bán công khai token WET lại tiếp tục cháy hàng trong chớp mắt

Tổng hợp các sự kiện quan trọng trên thị trường ngày 8 tháng 12.

Giấc mơ Bitcoin 100,000 tan vỡ? Thị trường rơi vào trạng thái mơ hồ cuối năm

Sau 5 năm khám phá và đạt mức định giá 1 tỷ đô la Mỹ, tại sao nó lại "chấp nhận thất bại"?