Vị vua mới của DeFi xuất hiện?

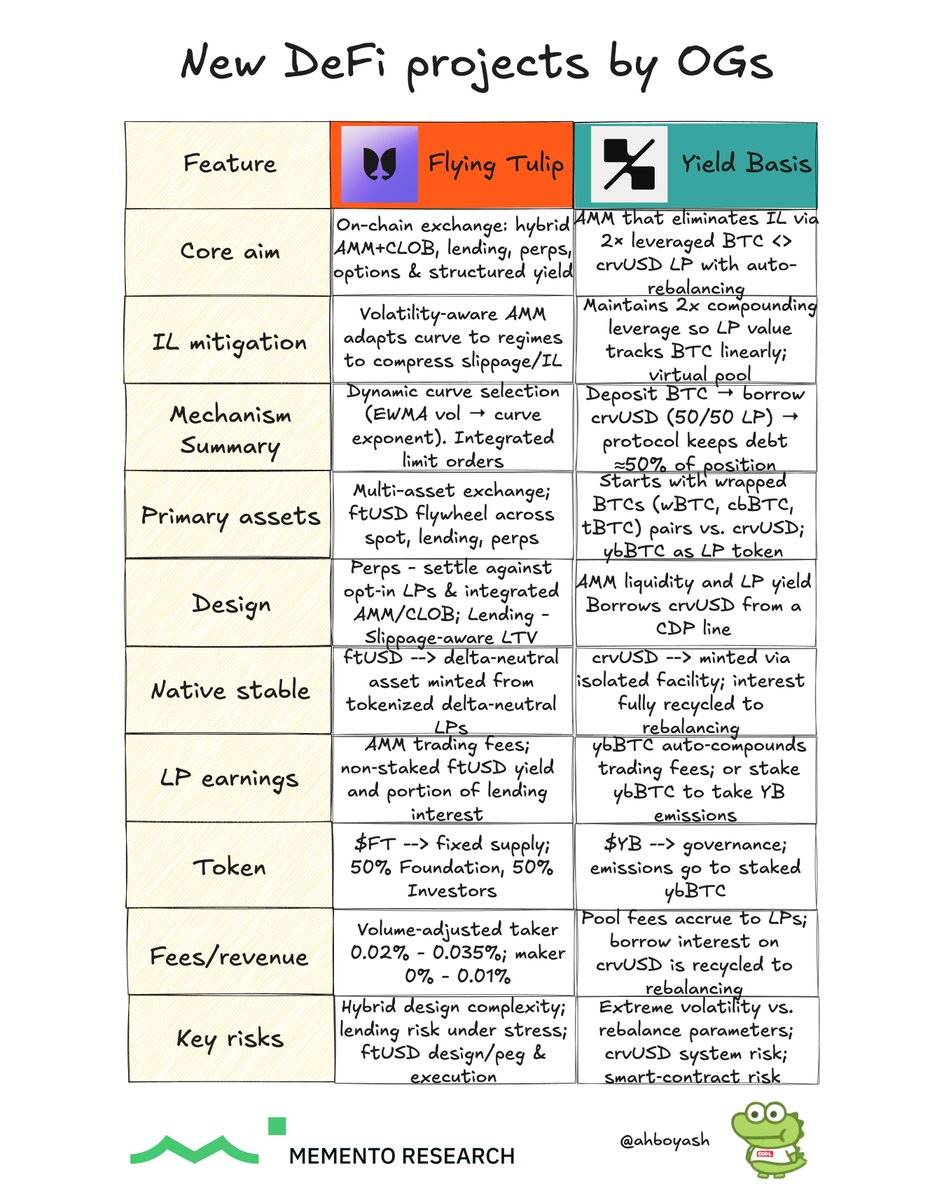

Nhà sáng lập Curve ra mắt Yield Basis nhằm giải quyết vấn đề tổn thất vô thường về thanh khoản của BTC, còn nhà sáng lập Yearn xây dựng Flying Tulip để hợp nhất sàn giao dịch AMM+CLOB. Cả hai đều nhằm mục tiêu tối ưu hóa thanh khoản trên chuỗi. Tóm tắt được tạo bởi Mars AI. Nội dung tóm tắt này do mô hình Mars AI tạo ra, độ chính xác và đầy đủ của nội dung vẫn đang trong quá trình cập nhật và cải tiến.

Nhà sáng lập Curve Finance @newmichwill đang ra mắt @yieldbasis, một nền tảng thanh khoản AMM Bitcoin không có tổn thất tạm thời (chú thích Deep Tide: IL, tổn thất tạm thời, chỉ việc khi bạn cung cấp thanh khoản cho AMM, so với việc chỉ nắm giữ các token này, bạn có thể chịu tổn thất);

Đồng thời, nhà sáng lập @yearnfi và “thần DeFi” @AndreCronjeTech đang xây dựng @flyingtulip_, một sàn giao dịch hợp nhất AMM+CLOB (chú thích Deep Tide: AMM - nhà tạo lập thị trường tự động cung cấp thanh khoản liên tục và định giá tự động, CLOB - sổ lệnh giới hạn trung tâm cung cấp phát hiện giá chính xác hơn và thực hiện lệnh).

Hai hướng thử nghiệm khác nhau, giải quyết cùng một vấn đề — Làm thế nào để thanh khoản on-chain thực sự phát huy tác dụng:

- Yield Basis ($YB): Một AMM gốc Curve, loại bỏ tổn thất tạm thời cho nhà cung cấp thanh khoản BTC bằng cách duy trì pool thanh khoản BTC-crvUSD đòn bẩy 2 lần (giá trị LP giữ tỷ lệ 1:1 với BTC, đồng thời kiếm phí giao dịch). Người dùng có thể mint ybBTC (BTC sinh lợi).

- Flying Tulip ($FT): Một sàn giao dịch hợp nhất on-chain (bao gồm spot, lending, perpetual, options và lợi nhuận cấu trúc), dựa trên kiến trúc AMM+CLOB lai nhận biết biến động, kết hợp cơ chế lending nhận biết trượt giá, cùng với ftUSD (một tài sản tương đương USD trung tính Delta) làm lõi khuyến khích.

Yield Basis

- AMM truyền thống khiến nhà cung cấp thanh khoản BTC bán ra khi giá tăng hoặc mua vào khi giá giảm (rủi ro √p, chú thích Deep Tide: rủi ro thị trường đo bằng căn bậc hai của giá), dẫn đến tổn thất tạm thời thường vượt quá phí kiếm được từ việc cung cấp thanh khoản.

- Cơ chế cụ thể của Yield Basis sẽ được giới thiệu chi tiết sau, nhưng cốt lõi là: người dùng gửi BTC vào nền tảng, giao thức vay một lượng crvUSD tương đương, tạo thành pool thanh khoản Curve BTC-crvUSD tỷ lệ 50/50, vận hành với đòn bẩy kép 2 lần.

- Một AMM tái đòn bẩy và pool ảo sẽ giữ nợ xấp xỉ 50% giá trị pool thanh khoản; các nhà kinh doanh chênh lệch kiếm lợi nhuận bằng cách duy trì đòn bẩy ổn định.

- Điều này giúp giá trị pool thanh khoản biến động tuyến tính theo BTC, đồng thời kiếm phí giao dịch.

- Nhà cung cấp thanh khoản nắm giữ ybBTC, một token biên lai BTC sinh lợi, tự động cộng dồn phí giao dịch tính bằng BTC.

- Nền tảng còn cung cấp token quản trị $YB, có thể khóa thành veYB để bỏ phiếu (ví dụ như lựa chọn phân bổ phần thưởng pool thanh khoản).

- Yield Basis chủ yếu hướng tới những người nắm giữ BTC muốn giải phóng BTC sinh lợi trong các giao thức giải quyết vấn đề tổn thất tạm thời và kiếm phí.

Flying Tulip

- Trải nghiệm người dùng và thiết lập rủi ro của các sàn giao dịch phi tập trung (DEX) truyền thống thường là tĩnh. Flying Tulip điều chỉnh đường cong AMM theo biến động và điều chỉnh tỷ lệ cho vay trên giá trị tài sản (LTV) dựa trên thực tế thực hiện/trượt giá, nhằm mang các công cụ cấp sàn tập trung (CEX) lên on-chain.

- AMM của nền tảng điều chỉnh độ cong dựa trên biến động đo được (EWMA) — tức là khi biến động thấp thì đường cong phẳng hơn (gần như constant sum), để giảm trượt giá và tổn thất tạm thời; khi biến động cao thì có đặc tính product lớn hơn để tránh cạn kiệt thanh khoản.

- ftUSD token hóa vị thế pool thanh khoản trung tính Delta, dùng cho cơ chế khuyến khích và chương trình thanh khoản.

- Token nền tảng $FT có thể dùng cho mua lại doanh thu, khuyến khích và chương trình thanh khoản.

- Flying Tulip là một siêu ứng dụng DeFi: một sàn giao dịch hỗ trợ đồng thời spot, lending, perpetual và options.

- Chất lượng thực hiện phụ thuộc vào tín hiệu biến động/ảnh hưởng chính xác và kiểm soát rủi ro vững chắc trong môi trường căng thẳng.

Triển vọng hai dự án

Yield Basis kỳ vọng trở thành nền tảng thanh khoản BTC; còn Flying Tulip hướng tới trở thành nền tảng giao dịch gốc on-chain cho mọi loại tài sản. Trong thời đại các sàn giao dịch perpetual phi tập trung (Perp DEX) đang là xu hướng chủ đạo, sự ra mắt của Flying Tulip là rất đúng thời điểm. Thành thật mà nói, nếu có thể mang lại hiệu quả thực hiện tốt nhất, Flying Tulip thậm chí có thể dẫn dòng tiền BTC tương lai vào các pool như YB.

Nếu Yield Basis thành công, ybBTC có thể trở thành “stETH” của Bitcoin: tiếp xúc BTC + phí giao dịch LP, không có tổn thất tạm thời.

Flying Tulip có tiềm năng ra mắt stack tích hợp, giúp người dùng tiếp cận các công cụ cấp CEX; thử nghiệm “giao dịch một cửa, bao phủ toàn bộ DeFi”.

Dù vẫn giữ thái độ thận trọng lạc quan với hai dự án này, nhưng không thể bỏ qua thực tế là các dự án của những nhà sáng lập kỳ cựu và đội ngũ hàng đầu này vẫn chưa được kiểm nghiệm, và các nhà sáng lập còn phải đồng thời phát triển các giao thức khác (như Curve và Sonic).

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Năm biểu đồ giúp bạn hiểu: Mỗi lần có biến động chính sách, thị trường sẽ đi về đâu?

Sau đợt siết chặt quản lý lần này, liệu đây sẽ là dấu hiệu báo trước cho một đợt giảm giá lớn sắp tới, hay là điểm khởi đầu của một giai đoạn “tin xấu đã ra hết”? Hãy cùng nhìn lại năm mốc chính sách then chốt để hiểu rõ hơn quỹ đạo sau cơn bão.

Bản tin sáng Mars | Thị trường crypto phục hồi toàn diện, bitcoin tăng trở lại vượt mốc 94,500 USD; Dự thảo Đạo luật CLARITY dự kiến sẽ được công bố trong tuần này

Thị trường tiền điện tử phục hồi toàn diện, bitcoin vượt mốc 94,5 nghìn USD, cổ phiếu các công ty liên quan đến tiền điện tử tại Mỹ đồng loạt tăng; Quốc hội Mỹ thúc đẩy dự luật CLARITY để quản lý tiền điện tử; Chủ tịch SEC cho biết nhiều ICO không phải là giao dịch chứng khoán; Cá voi đang nắm giữ lượng lớn lệnh mua ETH với lợi nhuận nổi bật.

Sự chuyển đổi lớn của Fed: Từ QT sang RMP, thị trường sẽ thay đổi như thế nào vào năm 2026?

Bài viết thảo luận về bối cảnh, cơ chế và tác động của chiến lược Dự trữ Quản lý Mua vào (RMP) mà Cục Dự trữ Liên bang Mỹ (Fed) triển khai sau khi kết thúc chính sách thắt chặt định lượng (QT) vào năm 2025, cũng như ảnh hưởng của nó đối với thị trường tài chính. RMP được coi là một biện pháp kỹ thuật nhằm duy trì tính thanh khoản của hệ thống tài chính, nhưng thị trường lại hiểu đây là một chính sách nới lỏng ẩn. Bài viết phân tích tác động tiềm năng của RMP đối với tài sản rủi ro, khung pháp lý và chính sách tài khóa, đồng thời đưa ra các khuyến nghị chiến lược cho nhà đầu tư tổ chức. Tóm tắt do Mars AI tạo ra. Nội dung tóm tắt này được tạo bởi mô hình Mars AI và độ chính xác, đầy đủ của nó vẫn đang trong giai đoạn cập nhật và hoàn thiện.

Allora tích hợp mạng TRON, mang đến dự báo phi tập trung sử dụng AI cho các nhà phát triển