Waller tuyên bố "DeFi không còn bị chế giễu" — Mỹ chính thức đón nhận stablecoin và token hóa, tái cấu trúc quyền lực tài chính truyền thống đang diễn ra

Cục Dự trữ Liên bang Hoa Kỳ lần đầu tiên tổ chức hội nghị về đổi mới thanh toán, thảo luận về stablecoin, token hóa và thanh toán bằng AI, đề xuất khái niệm tài khoản chính đơn giản hóa, công nhận vị thế hợp pháp của ngành crypto, thúc đẩy sự hòa nhập giữa tài chính truyền thống và tài sản số.

Washington D.C., ngày 21 tháng 10. Phòng họp tại trụ sở của Fed chật kín người, những người mà vài năm trước còn bị coi là kẻ gây rối cho hệ thống tài chính.

Nhà sáng lập Chainlink, Chủ tịch Circle, Giám đốc tài chính Coinbase, Giám đốc vận hành BlackRock, họ cùng ngồi đối diện với thành viên Hội đồng quản trị Fed Christopher Waller, thảo luận về stablecoin, tokenization và thanh toán AI.

Đây là lần đầu tiên Fed tổ chức hội nghị về đổi mới thanh toán. Hội nghị không mở cửa cho công chúng nhưng được phát trực tiếp toàn bộ. Trên chương trình nghị sự có bốn chủ đề: sự hội nhập giữa tài chính truyền thống và tài sản số, mô hình kinh doanh stablecoin, ứng dụng AI trong thanh toán, sản phẩm token hóa. Đằng sau mỗi chủ đề là thị trường trị giá hàng nghìn tỷ đô la.

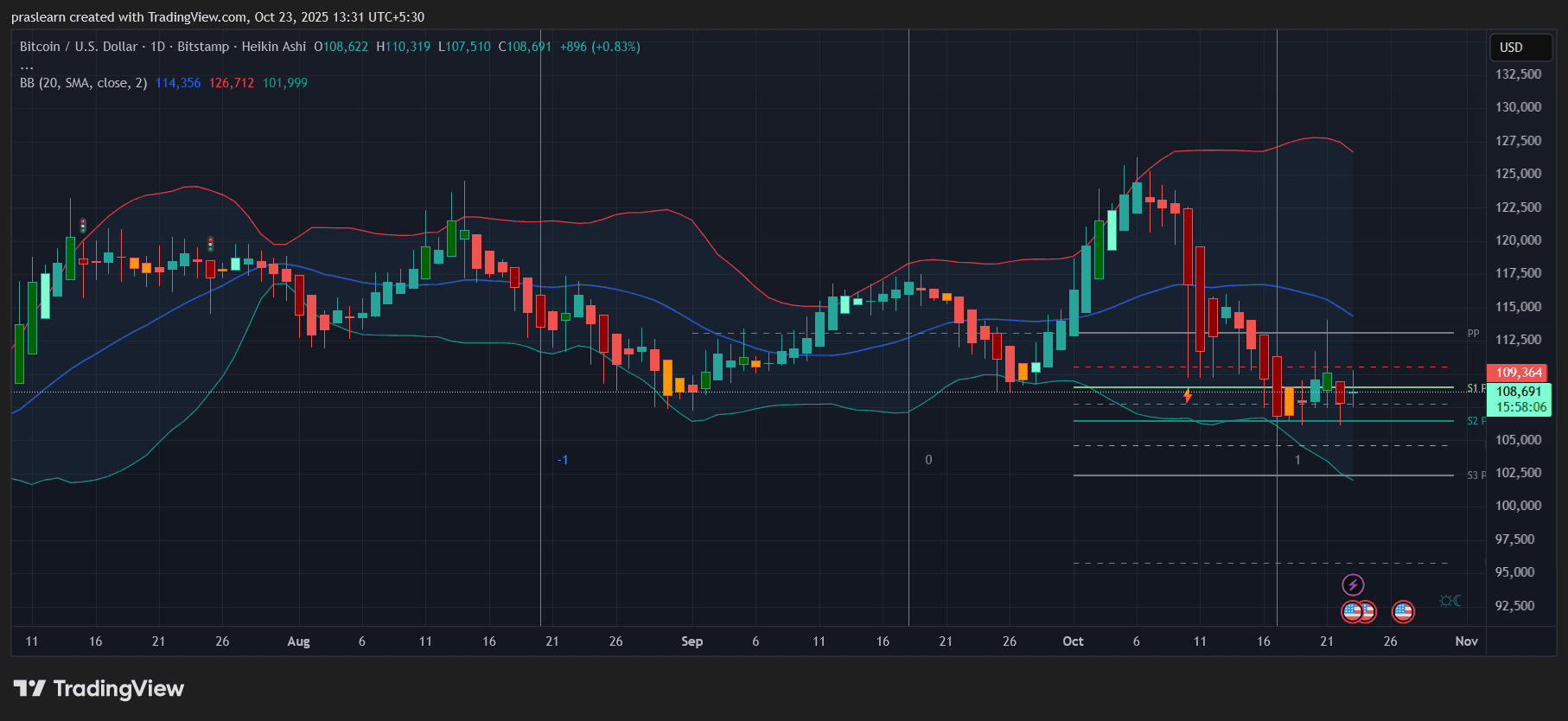

Waller đã nói một câu trong phần mở đầu: "Đây là kỷ nguyên mới của Fed trong lĩnh vực thanh toán, ngành DeFi không còn bị coi là đáng ngờ hay bị chế giễu nữa." Câu nói này lan truyền trong cộng đồng crypto, khiến bitcoin tăng 2% trong ngày hôm đó. Trong bài phát biểu khai mạc, Waller còn nói: "Đổi mới thanh toán phát triển rất nhanh, Fed cần phải bắt kịp."

Hội nghị đổi mới thanh toán lần này có tổng cộng bốn phiên thảo luận bàn tròn, Beating đã tổng hợp nội dung, dưới đây là các chủ đề và nội dung cốt lõi của hội nghị:

"Tài khoản chính thu gọn" của Fed

Điều quan trọng nhất mà Waller đưa ra là khái niệm gọi là "tài khoản chính phiên bản rút gọn".

Tài khoản chính của Fed là giấy thông hành để ngân hàng kết nối với hệ thống thanh toán của Fed. Có tài khoản này, ngân hàng có thể sử dụng trực tiếp các kênh thanh toán như Fedwire, FedNow mà không cần qua trung gian. Nhưng tiêu chuẩn để có tài khoản chính rất cao, quy trình phê duyệt kéo dài, nhiều công ty crypto đã nộp đơn nhiều năm vẫn chưa được cấp.

Custodia Bank là một ví dụ điển hình. Ngân hàng crypto tại Wyoming này đã bắt đầu xin tài khoản chính từ năm 2020, bị Fed kéo dài hơn hai năm, cuối cùng phải kiện Fed ra tòa. Kraken cũng gặp vấn đề tương tự.

Waller nói, nhiều công ty thanh toán không cần tất cả các chức năng của tài khoản chính. Họ không cần vay tiền từ Fed, không cần thấu chi ban ngày, chỉ cần kết nối với hệ thống thanh toán. Vì vậy, Fed đang nghiên cứu một phiên bản "rút gọn", cung cấp dịch vụ thanh toán cơ bản cho các công ty này, đồng thời kiểm soát rủi ro.

Cụ thể, tài khoản này sẽ không trả lãi, có thể sẽ giới hạn số dư, không được thấu chi, không được vay, nhưng quy trình phê duyệt sẽ nhanh hơn nhiều.

Thành viên Hội đồng quản trị Fed Waller

Đề xuất này của Waller có ý nghĩa gì? Các nhà phát hành stablecoin, công ty thanh toán crypto có thể kết nối trực tiếp với hệ thống thanh toán của Fed, không cần phụ thuộc vào ngân hàng truyền thống nữa.

Điều này sẽ giảm đáng kể chi phí, tăng hiệu quả. Quan trọng hơn, đây là lần đầu tiên Fed chính thức công nhận các công ty này là tổ chức tài chính hợp pháp.

Đối thoại 1: Tài chính truyền thống va chạm với hệ sinh thái số

Chủ đề thảo luận đầu tiên là "Sự hội nhập giữa tài chính truyền thống và hệ sinh thái tài sản số". Người điều phối là Giám đốc pháp lý Jito Labs Rebecca Rettig, trên sân khấu có đồng sáng lập Chainlink Sergey Nazarov, CEO Lead Bank Jackie Reses, CEO Fireblocks Michael Shaulov, và Giám đốc toàn cầu dịch vụ quỹ và chứng chỉ lưu ký của BNY Mellon Jennifer Barker.

Từ trái sang phải: Giám đốc pháp lý Jito Labs Rebecca Rettig, đồng sáng lập Chainlink Sergey Nazarov, CEO Lead Bank Jackie Reses, CEO Fireblocks Michael Shaulov, Giám đốc toàn cầu dịch vụ quỹ và chứng chỉ lưu ký BNY Mellon Jennifer Barker

Tính tương tác là rào cản lớn nhất của sự hội nhập

Đồng sáng lập Chainlink Nazarov nói thẳng, vấn đề lớn nhất hiện nay là tính tương tác. Giữa tài sản trên blockchain và hệ thống tài chính truyền thống thiếu tiêu chuẩn tuân thủ thống nhất, cơ chế xác minh danh tính và khung kế toán. Do chi phí tạo chuỗi mới giảm, sự "phân mảnh" của các chuỗi ngày càng nghiêm trọng, khiến nhu cầu về tiêu chuẩn thống nhất càng trở nên cấp thiết.

Ông kêu gọi Fed phải cho phép hệ thống thanh toán có thể tương tác với stablecoin và tiền gửi token hóa. Ông cho rằng, lĩnh vực thanh toán đại diện cho bên mua của nền kinh tế tài sản số, nếu Fed có thể đưa ra khung quản lý rủi ro rõ ràng, Mỹ sẽ giữ được vị trí dẫn đầu trong đổi mới thanh toán số toàn cầu.

Ông chỉ ra, một năm trước không thể tưởng tượng được việc thảo luận về "DeFi được quản lý" tại Fed, điều này tự nó đã đánh dấu một xu hướng tích cực. Nazarov dự đoán, trong 2 đến 5 năm tới sẽ xuất hiện một mô hình lai: "Biến thể DeFi tuân thủ" (Regulated DeFi Variant), tức là tự động hóa quy trình tuân thủ thông qua hợp đồng thông minh.

Ngân hàng truyền thống chưa sẵn sàng, nút thắt cốt lõi là nhận thức và nhân lực

CEO Lead Bank Reses cho rằng, dù đã có bản thiết kế hội nhập giữa tài chính truyền thống và hệ sinh thái số, hầu hết các ngân hàng vẫn chưa sẵn sàng xử lý sự hội nhập này. Ngân hàng truyền thống thiếu hạ tầng ví, thiếu hệ thống xử lý nạp/rút crypto, và càng thiếu nhân lực "hiểu sản phẩm blockchain".

Bà tiếp tục tổng kết vấn đề là khoảng cách về nhận thức và năng lực, nhấn mạnh rào cản lớn nhất không phải là công nghệ, mà là "kiến thức và năng lực thực thi của đội ngũ cốt lõi dịch vụ tài chính ngân hàng". Các đội ngũ này vì thiếu hiểu biết và khả năng đánh giá sản phẩm blockchain mới, nên không biết cách giám sát hoặc quản lý hiệu quả các dịch vụ mới này.

Sự thiếu chuẩn bị này đặc biệt rõ ở mảng bán lẻ. Reses cho biết, dù hệ thống KYC cho tổ chức đã khá trưởng thành, nhưng người dùng bán lẻ vẫn rất khó tiếp cận các công cụ này. Điều này phơi bày một thực tế khó xử: dù ngân hàng muốn tham gia, năng lực phục vụ của họ cũng chỉ giới hạn ở một số ít khách hàng tổ chức, còn xa mới đạt quy mô lớn.

Ngành cần khung quản lý và kiểm soát rủi ro thực tế

Cuộc đối thoại cũng đề cập đến vấn đề lừa đảo AI, dẫn đến thảo luận về "tính đảo ngược" của giao dịch on-chain. Chuyển khoản truyền thống có thể bị hủy, nhưng giao dịch blockchain là cuối cùng, làm sao vừa giữ được tính cuối cùng của on-chain vừa đáp ứng yêu cầu quy trình có thể đảo ngược của quản lý là một thách thức nghiêm trọng. Reses kêu gọi nhà quản lý phải "chậm mà chắc", vì "đổi mới luôn tuyệt vời, cho đến khi chính gia đình mình bị lừa".

CEO Fireblocks Michael Shaulov đưa cuộc thảo luận sang vấn đề kinh tế và quản lý sâu hơn. Ông chỉ ra, stablecoin có thể tái định hình thị trường tín dụng, từ đó ảnh hưởng đến chính sách tiền tệ của Fed. Ông còn nêu ra một vùng xám quản lý cụ thể: khi "tiền gửi token hóa" của ngân hàng được đặt trên blockchain công khai, trách nhiệm của ngân hàng chưa rõ ràng, đây là vấn đề then chốt cản trở các dự án ngân hàng. Ông kêu gọi nghiên cứu sâu hơn về cách tài sản số thay đổi bảng cân đối kế toán ngân hàng và vai trò của Fed trong đó.

Cuối cùng, Jennifer Barker từ BNY Mellon đưa ra một "danh sách kỳ vọng", liệt kê bốn vấn đề mà ngân hàng truyền thống mong nhà quản lý ưu tiên giải quyết: cho phép hệ thống thanh toán hoạt động 24/7, xây dựng tiêu chuẩn kỹ thuật, tăng cường phát hiện lừa đảo, xây dựng khung thanh khoản và quy trình mua lại cho stablecoin và tiền gửi token hóa.

Đối thoại 2: Rắc rối và cơ hội của stablecoin

Chủ đề thảo luận thứ hai tập trung vào stablecoin. Người điều phối là đồng sáng lập Multicoin Capital Kyle Samani, trên sân khấu có CEO Paxos Charles Cascarilla, Chủ tịch Circle Heath Tarbert, CEO Fifth Third Bank Tim Spence, và CEO DolarApp Fernando Tres.

Từ trái sang phải: đồng sáng lập Multicoin Capital Kyle Samani, CEO Paxos Charles Cascarilla, CEO Fifth Third Bank Tim Spence, CEO DolarApp Fernando Tres, Chủ tịch Circle Heath Tarbert

Nhu cầu mạnh mẽ và ứng dụng của stablecoin tuân thủ

Tháng 7 năm nay, Mỹ đã thông qua Đạo luật GENIUS, yêu cầu nhà phát hành stablecoin phải nắm giữ 100% tài sản dự trữ chất lượng cao, chủ yếu là tiền mặt và trái phiếu kho bạc Mỹ ngắn hạn.

Sau khi luật có hiệu lực, tỷ lệ stablecoin tuân thủ tăng từ dưới 50% đầu năm lên 72%. Trong đó, Circle và Paxos là những bên hưởng lợi lớn nhất. USDC trong quý II năm nay đạt lưu thông 65 tỷ USD, chiếm 28% thị trường toàn cầu, tốc độ tăng trưởng năm trên 40%.

Về ứng dụng, Spence đại diện ngân hàng đưa ra quan điểm thực tế nhất. Ông cho rằng, ứng dụng mạnh mẽ và trực tiếp nhất của stablecoin là "thanh toán xuyên biên giới", vì nó thực sự giải quyết được điểm đau về chậm trễ thanh toán truyền thống và rủi ro ngoại hối. So với đó, khả năng lập trình mà thương mại AI cần là tương lai xa hơn.

Tres của DolarApp bổ sung thêm góc nhìn từ Mỹ Latinh, với các quốc gia có đồng nội tệ không ổn định, stablecoin không phải là công cụ đầu cơ mà là phương tiện bảo toàn giá trị thiết yếu, nhắc nhở các nhà hoạch định chính sách Mỹ rằng ứng dụng của stablecoin rộng lớn hơn họ tưởng.

Nút thắt trải nghiệm kiểu "kết nối dial-up"

Cascarilla chỉ ra vấn đề lớn nhất của ngành: trải nghiệm người dùng.

Ông ví DeFi và crypto hiện nay như thời kỳ đầu của "kết nối dial-up", thẳng thắn cho rằng DeFi và crypto chưa được trừu tượng hóa đủ.

Ông cho rằng, chỉ khi công nghệ blockchain được trừu tượng hóa tốt, trở nên "vô hình", thì việc áp dụng quy mô lớn mới xảy ra. "Không ai biết điện thoại di động hoạt động thế nào... nhưng ai cũng biết cách dùng nó. Crypto, blockchain, stablecoin cũng cần như vậy."

Cascarilla khen ngợi các công ty như PayPal, cho rằng việc họ tích hợp stablecoin vào tài chính truyền thống là dấu hiệu sớm của sự chuyển đổi khả dụng này.

Đe dọa đối với hệ thống tín dụng ngân hàng

Tarbert của Circle và Spence của Fifth Third Bank cũng tham gia thảo luận, đại diện cho lập trường ngân hàng truyền thống, sự xuất hiện của họ đã là một tín hiệu.

Spence trước tiên cố gắng tái định hình bản sắc ngân hàng, ông đề xuất dùng "ScaledFi" (tài chính quy mô lớn) thay cho "TradFi" (tài chính truyền thống), và cho rằng cái mác "cũ" của ngân hàng "là điều ít thú vị nhất".

Ông còn chỉ ra, stablecoin sẽ không làm cạn kiệt "vốn" của ngân hàng, nhưng sẽ làm cạn kiệt "tiền gửi". Mối đe dọa thực sự là nếu stablecoin được phép trả lãi (dù chỉ là ngụy trang dưới dạng "phần thưởng" như Coinbase phát USDC), sẽ đe dọa nghiêm trọng đến việc hình thành tín dụng ngân hàng.

Chức năng cốt lõi của ngân hàng là nhận tiền gửi và cho vay (tức là tạo tín dụng), nếu stablecoin nhờ tính linh hoạt và lãi suất tiềm năng hút hết tiền gửi, khả năng cho vay của ngân hàng sẽ suy giảm, từ đó đe dọa hệ thống tín dụng của toàn bộ nền kinh tế. Điều này tương tự như tác động của các quỹ thị trường tiền tệ (MMMFs) đối với hệ thống ngân hàng thời kỳ đầu.

Đối thoại 3: Tưởng tượng và thực tế về AI

Chủ đề thảo luận thứ ba là AI. Người điều phối là CEO Modern Treasury Matt Marcus, trên sân khấu có CEO ARK Invest Cathie Wood, CFO Coinbase Alesia Haas, Giám đốc AI Stripe Emily Sands, và Giám đốc chiến lược Web3 Google Cloud Richard Widmann.

AI đang mở ra kỷ nguyên "Agent Commerce"

Cathie Wood dự đoán, hệ thống thanh toán do AI điều khiển, tức là AI đang chuyển từ "biết" sang "thực thi", có thể đại diện người dùng tự động ra quyết định tài chính (như thanh toán hóa đơn, mua sắm, đầu tư). Điều này sẽ giải phóng năng suất khổng lồ. Bà khẳng định: "Chúng tôi tin rằng, với những đột phá và giải phóng năng suất như vậy, tăng trưởng GDP thực tế trong 5 năm tới có thể tăng tốc lên 7% hoặc cao hơn."

CEO ARK Invest Cathie Wood

Ngoài ra, Cathie Wood còn gọi AI và blockchain là hai nền tảng quan trọng nhất thúc đẩy làn sóng năng suất này. Bà nhìn lại chính sách Mỹ, cho rằng sự thù địch ban đầu với blockchain lại là điều may mắn, buộc các nhà hoạch định chính sách phải suy nghĩ lại và cảnh tỉnh Mỹ giành lại vị thế dẫn đầu "mạng thế hệ tiếp theo".

Emily Sands của Stripe nhấn mạnh từ góc độ thực tiễn, dù các ứng dụng mua sắm bằng AI (như thanh toán một chạm qua ChatGPT) đã xuất hiện, nhưng giảm thiểu rủi ro lừa đảo vẫn là "một trong những thách thức cấp bách nhất". Doanh nghiệp phải xác định rõ hệ thống của họ sẽ tương tác với các agent AI này như thế nào để ngăn chặn các hình thức lừa đảo mới.

Về nâng cao hiệu quả tài chính, AI cũng mang lại hiệu quả ấn tượng. Alesia Haas của Coinbase cho biết, Coinbase dự kiến đến cuối năm nay, một nửa mã code sẽ được AI viết, năng suất R&D gần như tăng gấp đôi. Trong đối chiếu tài chính, xử lý giao dịch crypto chỉ cần 1 người nửa ngày, còn giao dịch fiat tương đương cần 15 người trong 3 ngày, cho thấy AI và công nghệ crypto giảm mạnh chi phí vận hành.

Stablecoin là hạ tầng tài chính mới mà agent AI rất cần

Nhận thức chung thứ hai của cuộc thảo luận là, agent AI cần một công cụ tài chính mới, nguyên bản, và stablecoin là giải pháp tự nhiên.

Richard Widmann của Google Cloud giải thích, agent AI không thể mở tài khoản ngân hàng truyền thống như con người, nhưng có thể sở hữu ví crypto. Stablecoin cung cấp giải pháp hoàn hảo, có khả năng lập trình, đặc biệt phù hợp cho các giao dịch vi mô tự động do AI điều khiển (ví dụ thanh toán hai cent) và thanh toán máy với máy (M2M).

Alesia Haas của Coinbase bổ sung, tính lập trình của stablecoin cùng môi trường quản lý ngày càng rõ ràng khiến nó trở thành lựa chọn lý tưởng cho giao dịch do AI điều khiển. Tốc độ kiếm tiền cực nhanh của các công ty AI (tăng trưởng ARR gấp 3-4 lần công ty SaaS) cũng đòi hỏi hạ tầng thanh toán phải tích hợp các phương thức mới như stablecoin.

Đồng thời, stablecoin và công nghệ blockchain cung cấp công cụ chống lừa đảo mới, ví dụ tận dụng tính minh bạch của giao dịch on-chain để huấn luyện mô hình AI chống lừa đảo, cơ chế whitelist/blacklist địa chỉ, và tính cuối cùng của giao dịch (doanh nghiệp không lo bị hoàn tiền).

Đối thoại 4: Mọi thứ lên chuỗi

Chủ đề thảo luận thứ tư là sản phẩm token hóa. Người điều phối là trưởng bộ phận đầu tư mạo hiểm Brevan Howard Digital Colleen Sullivan, trên sân khấu có CEO Franklin Templeton Jenny Johnson, CEO DRW Don Wilson, COO BlackRock Rob Goldstein, và đồng trưởng bộ phận JPMorgan Kinexys Carla Kennedy.

Từ trái sang phải: BHD Colleen Sullivan, CEO Franklin Templeton Jenny Johnson, COO BlackRock Rob Goldstein, đồng trưởng bộ phận JPMorgan Kinexys Carla Kennedy

Tài sản tài chính truyền thống lên chuỗi chỉ là vấn đề thời gian

Các đại biểu đều nhất trí rằng tokenization tài sản là xu hướng không thể đảo ngược. COO BlackRock Goldstein phát biểu trực tiếp nhất: "Vấn đề không phải là có hay không, mà là khi nào." Ông chỉ ra, ví số hiện đã nắm giữ khoảng 4.5 nghìn tỷ USD, khi nhà đầu tư có thể nắm giữ trực tiếp cổ phiếu, trái phiếu, quỹ token hóa qua blockchain, con số này sẽ tiếp tục tăng.

Wilson của DRW dự đoán cụ thể hơn, ông cho rằng trong 5 năm tới, mọi tài sản tài chính giao dịch thường xuyên sẽ được giao dịch trên chuỗi. Johnson của Franklin Templeton ví điều này như các cuộc cách mạng công nghệ trong lịch sử, bà kết luận: "Công nghệ luôn được áp dụng chậm hơn dự kiến, rồi đột nhiên cất cánh."

Tokenization không còn là viễn cảnh xa vời, mà là thực tiễn đang diễn ra. Hiện nay, tài chính truyền thống và tài sản số đang hội nhập hai chiều: tài sản truyền thống (như cổ phiếu, trái phiếu chính phủ) đang được token hóa và sử dụng trong DeFi, đồng thời tài sản số (như stablecoin và quỹ tiền tệ token hóa) cũng đang thâm nhập thị trường truyền thống.

Các tổ chức cũng đã chủ động triển khai từ lâu. Johnson tiết lộ Franklin Templeton đã ra mắt quỹ thị trường tiền tệ (MMF) native on-chain, cho phép tính toán lợi nhuận nội nhật chính xác đến từng giây. Kennedy giới thiệu tiến triển của JPMorgan Kinexys, bao gồm sử dụng trái phiếu chính phủ Mỹ token hóa cho giao dịch repo qua đêm cấp phút, và thử nghiệm token tiền gửi JPMD. Wilson xác nhận DRW đã tham gia giao dịch repo trái phiếu chính phủ Mỹ on-chain.

Không được sao chép "thực tiễn tồi" của crypto native

Dù triển vọng rộng mở, các ông lớn tài chính truyền thống vẫn rất cảnh giác với rủi ro. Họ nhấn mạnh, tài sản token hóa không nên có tính thay thế với stablecoin, token tiền gửi, thị trường phải đánh giá tài sản thế chấp dựa trên chất lượng tín dụng, thanh khoản và minh bạch.

Goldstein của BlackRock cảnh báo, cần cảnh giác với nhiều "token" thực chất là sản phẩm cấu trúc phức tạp, không hiểu rõ cấu trúc này rất nguy hiểm.

Wilson của DRW chỉ ra vấn đề nghiêm trọng mà cú sập flash gần đây của thị trường crypto (11 tháng 10) phơi bày: oracle không đáng tin cậy, nền tảng giao dịch vì lợi nhuận mà tự thanh lý nội bộ, đóng nạp tiền của người dùng, xung đột lợi ích.

Ông nhấn mạnh, đây là "thực tiễn tồi" mà tài chính truyền thống không nên sao chép trước khi bước vào DeFi, cần xây dựng tiêu chuẩn giám sát hạ tầng và chất lượng thị trường nghiêm ngặt trước. Ngoài ra, vì lý do tuân thủ (AML/KYC), ngân hàng được quản lý phải sử dụng sổ cái phân tán có kiểm soát truy cập (Permissioned DLT).

Chạy đua tài chính số, ai đang thắng?

Tín hiệu từ hội nghị này rất rõ ràng: Fed không còn coi ngành crypto là mối đe dọa, mà là đối tác hợp tác.

Một hai năm qua, cạnh tranh tiền tệ số toàn cầu ngày càng gay gắt. Nhân dân tệ số tiến rất nhanh trong lĩnh vực thanh toán xuyên biên giới, năm 2024 đạt giá trị giao dịch 8700 tỷ USD. Quy định MiCA của EU đã có hiệu lực, Singapore, Hong Kong cũng đang hoàn thiện khung quản lý crypto. Mỹ cảm thấy áp lực.

Nhưng chính sách của Mỹ khác biệt, không thúc đẩy CBDC do nhà nước phát hành, mà chào đón đổi mới từ khu vực tư nhân. Đạo luật "Chống giám sát quốc gia CBDC" thông qua năm nay cấm Fed phát hành đồng đô la số. Lý lẽ của Mỹ là, để Circle, Coinbase làm stablecoin, để BlackRock, JPMorgan làm tokenization, chính phủ chỉ đặt ra quy tắc và giám sát.

Những người hưởng lợi trực tiếp nhất là các nhà phát hành stablecoin tuân thủ, định giá của Circle và Paxos tăng vọt trong vài tháng qua. Các tổ chức tài chính truyền thống cũng tăng tốc triển khai, JPM Coin của JPMorgan đã xử lý hơn 300 tỷ USD giao dịch. Citi, Wells Fargo đều đang thử nghiệm nền tảng lưu ký tài sản số.

Dữ liệu cho thấy, 46% ngân hàng Mỹ hiện cung cấp dịch vụ liên quan đến crypto cho khách hàng, ba năm trước con số này chỉ là 18%. Phản ứng thị trường cũng rất rõ ràng. Kể từ tháng 4 khi Fed phát tín hiệu nới lỏng quản lý, quy mô thị trường stablecoin đã tăng từ hơn 200 tỷ USD đầu năm lên 307 tỷ USD.

Chiến lược này có những cân nhắc sâu xa về chính trị và kinh tế. CBDC đồng nghĩa với việc chính phủ giám sát trực tiếp mọi giao dịch, điều này khó được chấp nhận trong văn hóa chính trị Mỹ. Ngược lại, stablecoin do tư nhân phát hành vừa giữ được vị thế toàn cầu của USD, vừa tránh được tranh cãi về mở rộng quyền lực chính phủ.

Nhưng chiến lược này cũng có rủi ro. Nhà phát hành stablecoin tư nhân có thể hình thành độc quyền mới, sự sụp đổ của họ có thể gây rủi ro hệ thống. Làm sao cân bằng giữa khuyến khích đổi mới và phòng ngừa rủi ro là thách thức của nhà quản lý Mỹ.

Waller nói trong bài phát biểu bế mạc, người tiêu dùng không cần hiểu các công nghệ này, nhưng đảm bảo chúng an toàn và hiệu quả là trách nhiệm của tất cả mọi người. Nghe có vẻ là lời quan liêu, nhưng tín hiệu truyền đi rất rõ: Fed đã quyết định đưa ngành crypto vào hệ thống tài chính chính thống.

Hội nghị này không ban hành tài liệu chính sách nào, cũng không đưa ra quyết định nào. Nhưng tín hiệu mà nó truyền đi còn mạnh hơn bất kỳ văn bản chính thức nào. Một kỷ nguyên đối thoại đã bắt đầu, thời kỳ đối đầu đã kết thúc.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Điều gì đó lớn sắp xảy ra với giá Bitcoin

Báo cáo a16z 2025: Giá trị thị trường đạt mức cao mới 4 nghìn tỷ USD, năm đầu tiên toàn cầu hóa tài sản lên blockchain

Đã đến lúc nâng cấp hệ thống tài chính, tái xây dựng các kênh thanh toán toàn cầu và tạo ra một Internet mà thế giới xứng đáng có được.

CEO của Nansen nhấn mạnh: "Quy luật ba giai đoạn" của câu chuyện crypto và cơ hội đầu tư

Khi chúng ta nhìn lại lịch sử tiền mã hóa sau 10 năm nữa, giai đoạn hiện tại sẽ được gọi là "thời đại thế giới đồ chơi".