Giải mã vĩ mô: “Lái xe trong sương mù” của Powell và “Trò chơi sinh tồn” tài chính

Chính sách mới có ba đặc điểm: tầm nhìn hạn chế, niềm tin mong manh và sự biến dạng do thanh khoản thúc đẩy.

Tiêu đề gốc: "Driving in Fog” and the Financial Hunger Games

Tác giả gốc: @arndxt_xo

Biên dịch gốc: Đinh Đang, Odaily

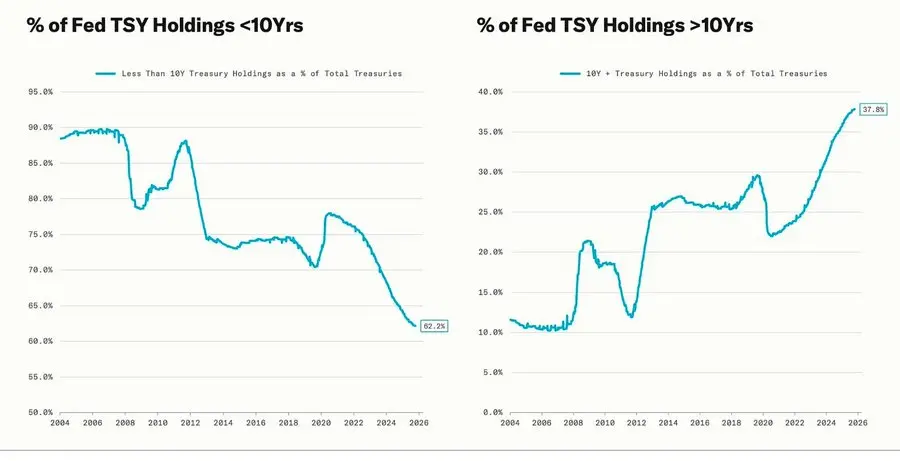

Đợt điều chỉnh mạnh trùng khớp với chu kỳ nới lỏng định lượng (QE) — khi Cục Dự trữ Liên bang Mỹ (Fed) cố tình kéo dài thời hạn đáo hạn tài sản nắm giữ để hạ thấp lợi suất dài hạn (hoạt động này được gọi là “Operation Twist” cũng như QE2/QE3).

Ẩn dụ “lái xe trong sương mù” của Powell không còn giới hạn ở riêng Fed mà đã trở thành bức tranh chung của kinh tế toàn cầu hiện nay. Dù là nhà hoạch định chính sách, doanh nghiệp hay nhà đầu tư, tất cả đều đang dò dẫm tiến về phía trước trong môi trường thiếu tầm nhìn rõ ràng, chỉ có thể dựa vào phản xạ thanh khoản và các cơ chế khuyến khích ngắn hạn.

Chế độ chính sách mới thể hiện ba đặc điểm: tầm nhìn hạn chế, niềm tin mong manh, bóp méo do thanh khoản dẫn dắt.

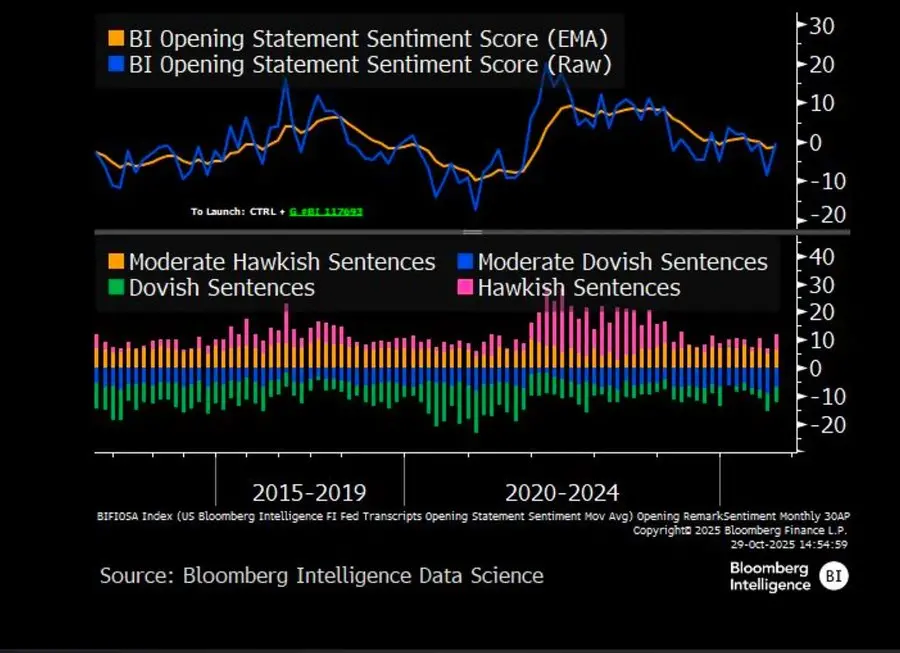

“Cắt giảm lãi suất diều hâu” của Fed

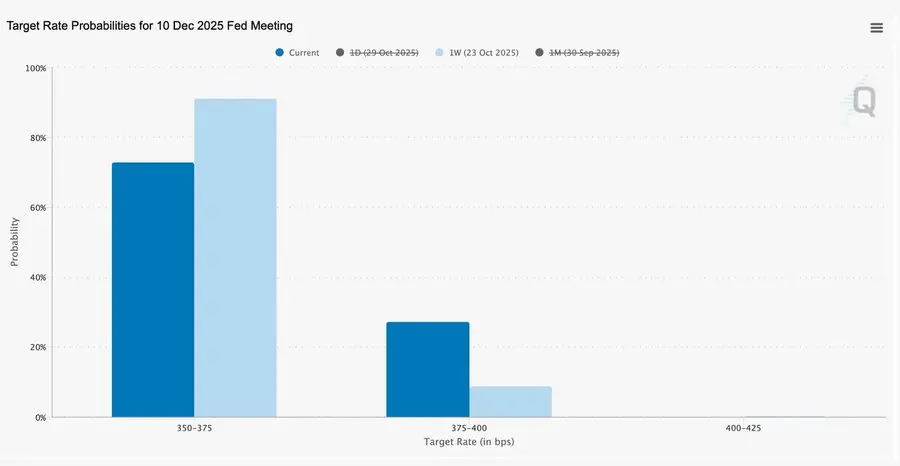

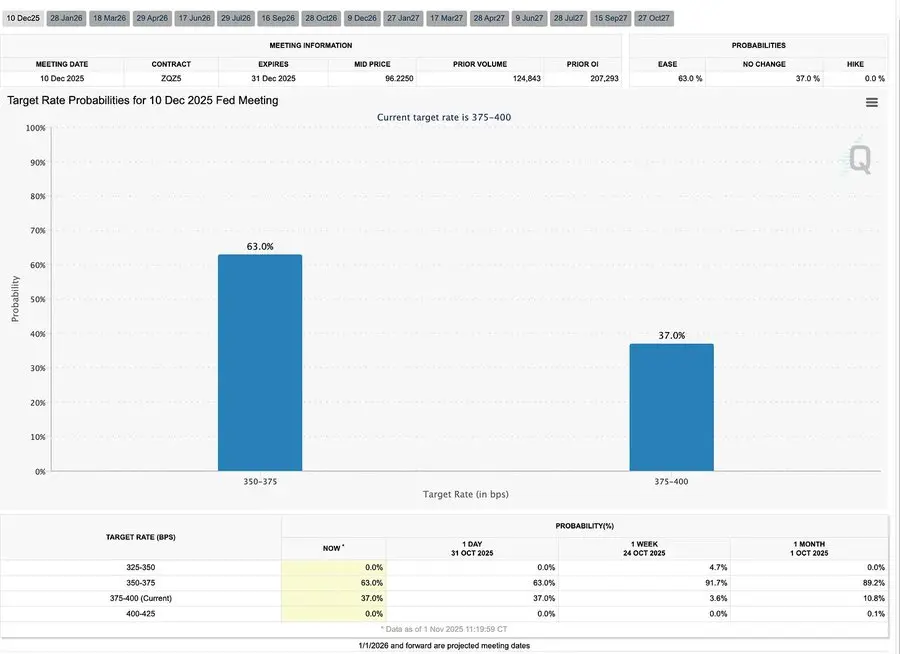

Đợt cắt giảm lãi suất 25 điểm cơ bản lần này mang tính “quản lý rủi ro”, đưa biên độ lãi suất xuống 3,75%–4,00%, không hẳn là nới lỏng mà đúng hơn là “giữ quyền lựa chọn”.

Do tồn tại hai luồng ý kiến trái ngược, Powell đã gửi tín hiệu rõ ràng tới thị trường: “Giảm tốc — tầm nhìn đã biến mất”.

Do khoảng trống dữ liệu gây ra bởi chính phủ đóng cửa, Fed gần như đang “lái xe trong bóng tối”. Gợi ý của Powell dành cho các trader rất rõ ràng: Chưa chắc có thể công bố lãi suất vào tháng 12. Kỳ vọng cắt giảm lãi suất nhanh chóng giảm xuống, đường cong lãi suất ngắn hạn trở nên phẳng hơn, thị trường đang tiêu hóa sự thận trọng chuyển từ “dẫn dắt bởi dữ liệu” sang “thiếu dữ liệu”.

2025: “Trò chơi sinh tồn” của thanh khoản

Các biện pháp can thiệp lặp đi lặp lại của ngân hàng trung ương đã thể chế hóa hành vi đầu cơ. Hiện nay, yếu tố quyết định hiệu suất tài sản không phải là năng suất mà chính là thanh khoản — cấu trúc này dẫn đến định giá phình to liên tục, trong khi tín dụng cho nền kinh tế thực lại suy yếu.

Thảo luận mở rộng sang cái nhìn tỉnh táo về hệ thống tài chính hiện tại: tập trung thụ động, thuật toán tự phản xạ, cơn sốt quyền chọn của nhà đầu tư nhỏ lẻ —

- Dòng tiền thụ động và chiến lược định lượng chi phối thanh khoản, biến động được quyết định bởi vị thế chứ không phải yếu tố cơ bản.

- Lệnh mua quyền chọn mua của nhà đầu tư nhỏ lẻ và hiệu ứng Gamma squeeze tạo ra động lực giá tổng hợp trong “meme sector”, trong khi dòng tiền tổ chức lại đổ dồn vào các cổ phiếu dẫn đầu thị trường ngày càng hẹp.

- Người dẫn chương trình gọi hiện tượng này là “Trò chơi sinh tồn tài chính” — một hệ thống được hình thành bởi bất bình đẳng cấu trúc và chính sách tự phản xạ, buộc nhà đầu tư nhỏ lẻ phải sống sót bằng đầu cơ.

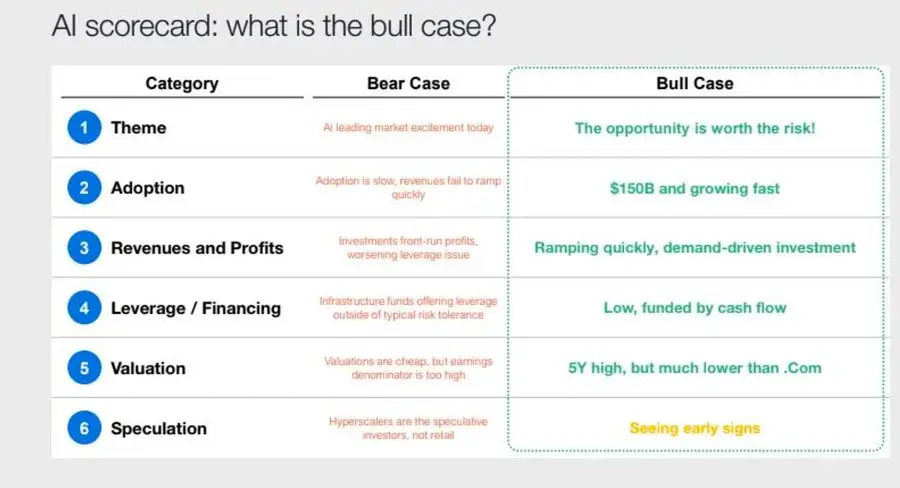

Triển vọng 2026: Bùng nổ và lo ngại về chi tiêu vốn

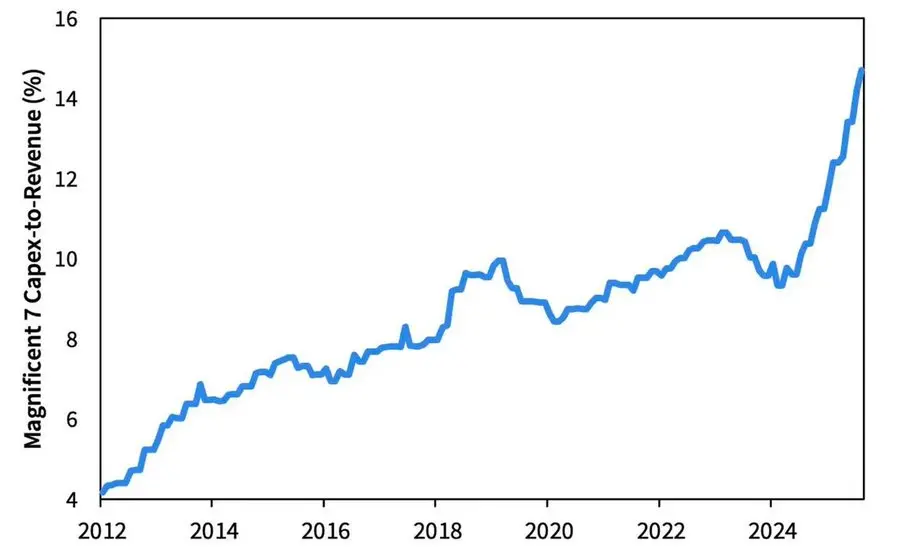

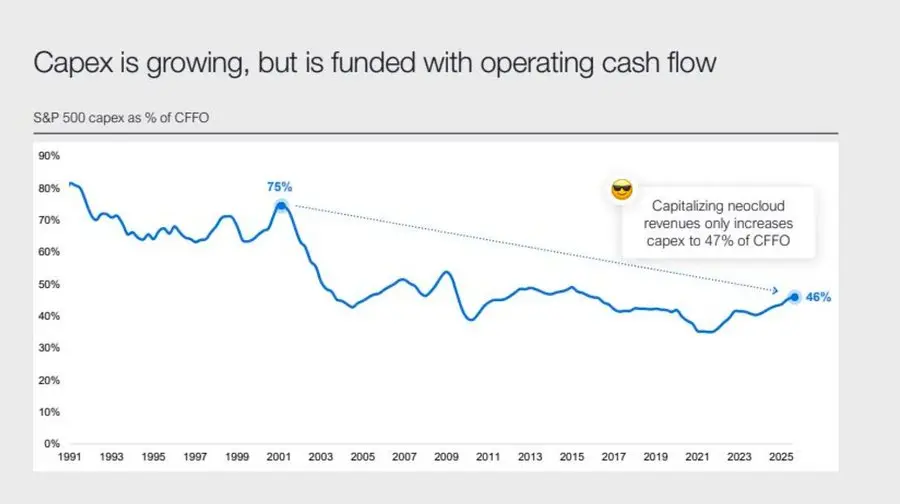

Làn sóng đầu tư AI đang thúc đẩy “big tech” bước vào giai đoạn công nghiệp hóa hậu chu kỳ — hiện tại dựa vào thanh khoản, tương lai sẽ đối mặt với rủi ro nhạy cảm đòn bẩy.

Lợi nhuận doanh nghiệp vẫn ấn tượng, nhưng logic nền tảng đang thay đổi: “cỗ máy tiền mặt tài sản nhẹ” trước đây đang chuyển mình thành người chơi hạ tầng vốn nặng.

- Sự mở rộng của AI và trung tâm dữ liệu ban đầu dựa vào dòng tiền, nay chuyển sang huy động nợ kỷ lục — ví dụ như Meta phát hành trái phiếu 25 tỷ USD được đăng ký vượt mức.

- Chuyển đổi này đồng nghĩa với biên lợi nhuận bị thu hẹp, khấu hao tăng, rủi ro tái cấp vốn gia tăng — đặt nền móng cho sự đảo chiều của chu kỳ tín dụng tiếp theo.

Bình luận cấu trúc: Niềm tin, phân phối và chu kỳ chính sách

Từ giọng điệu thận trọng của Powell đến những suy ngẫm cuối cùng, một chủ đề xuyên suốt: tập trung quyền lực và mất niềm tin.

Mỗi lần cứu trợ chính sách gần như đều củng cố cho các thành phần lớn nhất thị trường, khiến tài sản tiếp tục tập trung, tính toàn vẹn thị trường tiếp tục suy yếu. Sự phối hợp giữa Fed và Bộ Tài chính — từ thắt chặt định lượng (QT) chuyển sang mua trái phiếu ngắn hạn (Bill) — càng làm trầm trọng thêm xu hướng này: thanh khoản dồi dào ở đỉnh kim tự tháp, trong khi các hộ gia đình bình thường lại bị đè nặng bởi lương trì trệ và nợ tăng cao.

Rủi ro vĩ mô cốt lõi hiện nay không còn là lạm phát mà là sự mệt mỏi của thể chế. Bề ngoài thị trường vẫn sôi động, nhưng niềm tin vào “công bằng và minh bạch” đang dần mất đi — đây mới là điểm yếu hệ thống thực sự của thập niên 2020.

Báo cáo vĩ mô hàng tuần | Cập nhật ngày 2 tháng 11 năm 2025

Kỳ này bao gồm các nội dung:

- Sự kiện vĩ mô tuần này

- Chỉ số nhiệt độ Bitcoin

- Tổng quan thị trường

- Chỉ số kinh tế then chốt

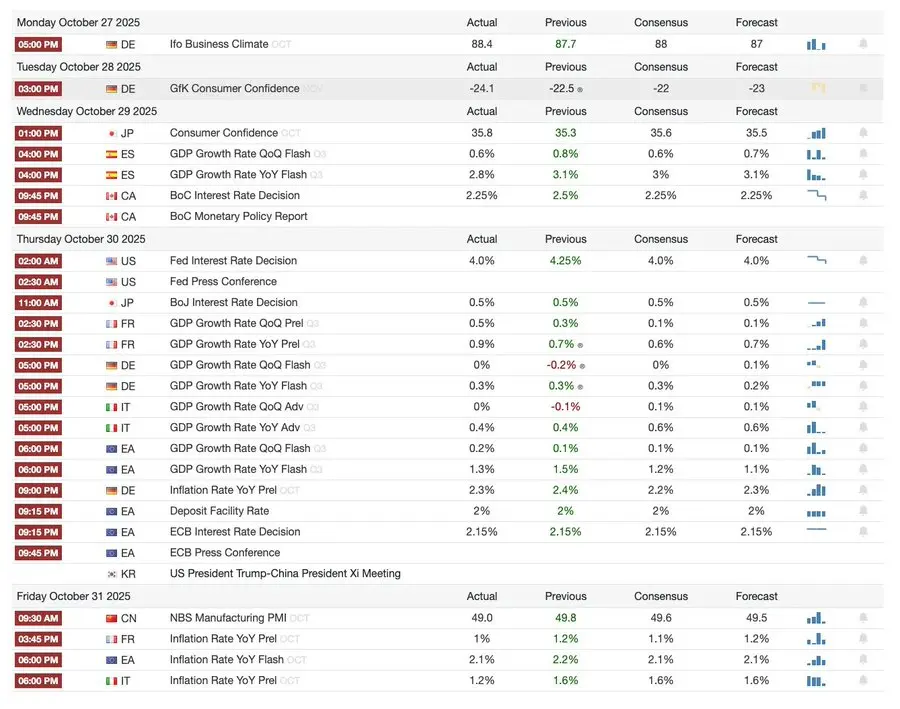

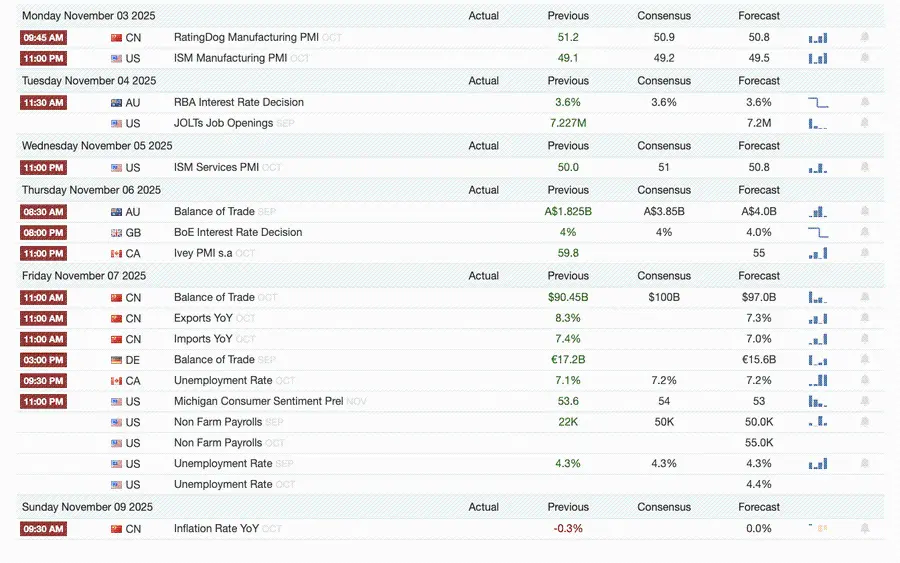

Sự kiện vĩ mô tuần này

Tuần trước

Tuần tới

Chỉ số nhiệt độ Bitcoin

Sự kiện thị trường và động thái tổ chức

- Mt. Gox gia hạn thời hạn hoàn trả đến năm 2026, khoảng 4 tỷ USD bitcoin vẫn bị đóng băng.

- Bitwise Solana ETF đạt quy mô quản lý 338.9 triệu USD trong tuần đầu tiên, lập kỷ lục mới dù SEC vẫn đang bế tắc phê duyệt.

- ConsenSys dự kiến IPO vào năm 2026, các nhà bảo lãnh gồm JPMorgan và Goldman Sachs, mục tiêu định giá 7 tỷ USD.

- Trump Media Group ra mắt Truth Predict — thị trường dự đoán đầu tiên hợp tác giữa nền tảng mạng xã hội và Crypto.com.

Nâng cấp hạ tầng tài chính và thanh toán

- Mastercard mua lại startup hạ tầng crypto Zerohash với giá tối đa 2 tỷ USD.

- Western Union dự kiến ra mắt stablecoin USDPT trên Solana vào năm 2026 và đăng ký thương hiệu WUUSD.

- Citibank hợp tác với Coinbase ra mắt mạng lưới thanh toán stablecoin 24/7 dành cho tổ chức.

- Circle ra mắt testnet Arc, thu hút hơn 100 tổ chức tham gia bao gồm BlackRock và Visa.

Mở rộng hệ sinh thái và nền tảng

- MetaMask ra mắt tài khoản đa chuỗi, hỗ trợ EVM, Solana và sắp tới sẽ hỗ trợ Bitcoin.

Động thái toàn cầu và khu vực

- Kyrgyzstan ra mắt stablecoin thế chấp bằng BNB; đồng thời Trump ân xá CZ, mở đường cho Binance trở lại thị trường Mỹ.

- ETF spot SOL tại Mỹ (không bao gồm seed capital) ghi nhận dòng vốn vào 199.2 triệu USD.

- Nhật Bản ra mắt stablecoin JPY hoàn toàn tuân thủ quy định, mục tiêu phát hành 6.5–7 tỷ USD vào năm 2028.

- Ant Group đăng ký thương hiệu “ANTCOIN”, âm thầm trở lại đường đua stablecoin tại Hồng Kông.

- Sự cố gián đoạn dịch vụ đám mây AWS và Microsoft gây hỗn loạn thị trường, hai bên đưa ra phát ngôn mâu thuẫn.

- JPMorgan Kinexys blockchain hoàn thành giao dịch token hóa quỹ đầu tư tư nhân đầu tiên, thúc đẩy sự chấp nhận của tổ chức.

- Tether trở thành một trong những chủ sở hữu trái phiếu kho bạc Mỹ lớn nhất, nắm giữ 135 tỷ USD, lợi suất hàng năm vượt 10 tỷ USD.

- Metaplanet khởi động chương trình mua lại cổ phiếu để đối phó với sự sụt giảm tài sản ròng.

- Giao dịch tài sản riêng tư tăng nhiệt, giá ZEC vượt đỉnh năm 2021 nhưng mức tăng tuần này vẫn kém DASH.

- Sharplink triển khai 200 triệu USD ETH trên Linea để thu lợi nhuận DeFi.

- Với sự bùng nổ của cá cược thể thao, Polymarket dự kiến chính thức ra mắt sản phẩm tại Mỹ vào cuối tháng 11 (UTC+8).

- Securitize công bố sẽ niêm yết thông qua sáp nhập SPAC trị giá 1.25 tỷ USD.

- Visa bổ sung hỗ trợ thanh toán cho bốn loại stablecoin và bốn blockchain.

- 21Shares nộp đơn xin ETF Hyperliquid, nhiều quỹ crypto khác đang gia nhập thị trường.

- KRWQ trở thành stablecoin đầu tiên phát hành trên Base chain bằng đồng won Hàn Quốc.

Tổng quan thị trường

Kinh tế toàn cầu đang chuyển từ rủi ro lạm phát sang rủi ro niềm tin — tính ổn định trong tương lai sẽ phụ thuộc vào sự rõ ràng của chính sách chứ không phải thanh khoản.

Chính sách tiền tệ toàn cầu đang bước vào giai đoạn tầm nhìn hạn chế. Tại Mỹ, FOMC đã hạ lãi suất 25 điểm cơ bản xuống 3,75%–4,00%, phơi bày sự chia rẽ nội bộ ngày càng lớn. Powell ám chỉ rằng việc nới lỏng tiếp theo “không phải là điều chắc chắn”. Chính phủ đóng cửa kéo dài khiến các nhà hoạch định chính sách không thể tiếp cận dữ liệu quan trọng, làm tăng nguy cơ sai lầm chính sách. Niềm tin người tiêu dùng suy yếu, bất động sản chững lại, cho thấy tâm lý thị trường chứ không phải các biện pháp kích thích đang quyết định hướng đi của “hạ cánh mềm” kinh tế.

Trong nhóm G10: Ngân hàng trung ương Canada hoàn tất lần cắt giảm lãi suất cuối cùng, ECB giữ nguyên lãi suất 2,00%, BOJ tạm dừng thận trọng. Bài toán chung là: làm sao kiềm chế tăng trưởng kinh tế trong bối cảnh lạm phát dịch vụ kéo dài. Trong khi đó, PMI Trung Quốc lại rơi vào vùng thu hẹp, cho thấy phục hồi yếu, nhu cầu tư nhân thấp, chính sách mệt mỏi.

Kết hợp với rủi ro chính trị, việc chính phủ Mỹ đóng cửa đe dọa hoạt động của các chương trình phúc lợi và có thể trì hoãn công bố dữ liệu quan trọng, làm suy yếu niềm tin vào quản trị tài khóa. Thị trường trái phiếu đã bắt đầu phản ánh kỳ vọng lợi suất giảm và tăng trưởng kinh tế chậm lại, nhưng rủi ro thực sự nằm ở sự đổ vỡ của cơ chế phản hồi thể chế — ba yếu tố: dữ liệu chậm trễ, chính sách do dự và niềm tin công chúng suy giảm đan xen, cuối cùng dẫn đến khủng hoảng.

Chỉ số kinh tế then chốt

Lạm phát Mỹ: Tăng nhẹ, lộ trình rõ ràng hơn

Lạm phát tăng trở lại chủ yếu do nguồn cung, không phải do cầu. Áp lực lõi vẫn được kiểm soát, động lực việc làm suy yếu tạo điều kiện cho Fed tiếp tục cắt giảm lãi suất mà không gây ra lạm phát trở lại.

- Lạm phát tháng 9 tăng 3,0% so với cùng kỳ, 0,3% so với tháng trước, nhanh nhất kể từ tháng 1 năm nay nhưng vẫn thấp hơn dự báo, củng cố câu chuyện “hạ cánh mềm”.

- CPI lõi loại trừ thực phẩm và năng lượng tăng 3,0% so với cùng kỳ, 0,2% so với tháng trước, cho thấy nền giá ổn định.

- Giá thực phẩm tăng 2,7%, trong đó thịt tăng 8,5%, do thiếu lao động nông nghiệp vì hạn chế nhập cư.

- Chi phí tiện ích tăng mạnh: giá điện +5,1%, khí đốt +11,7%, chủ yếu do tiêu thụ năng lượng của trung tâm dữ liệu AI — động lực lạm phát mới.

- Lạm phát dịch vụ giảm xuống 3,6%, thấp nhất kể từ năm 2021, cho thấy thị trường lao động hạ nhiệt đang giảm áp lực lương.

- Phản ứng thị trường tích cực: chứng khoán tăng, hợp đồng tương lai lãi suất củng cố kỳ vọng cắt giảm, lợi suất trái phiếu nhìn chung ổn định.

Cơ cấu dân số Mỹ: Bước ngoặt quan trọng

Di cư ròng âm, tăng trưởng kinh tế, cung lao động và năng lực đổi mới đều đối mặt thách thức.

Mỹ có thể sẽ chứng kiến lần đầu tiên dân số giảm trong một thế kỷ. Dù số ca sinh vẫn cao hơn số ca tử, nhưng di cư ròng âm đã xóa đi mức tăng 3 triệu dân năm 2024. Mỹ đang đối mặt với đảo chiều cơ cấu dân số, không phải do tỷ lệ sinh giảm mà do chính sách khiến nhập cư giảm mạnh. Tác động ngắn hạn là thiếu lao động và lương tăng; rủi ro dài hạn tập trung vào áp lực tài khóa và đổi mới chậm lại. Nếu không đảo ngược xu hướng này, Mỹ có thể lặp lại kịch bản già hóa của Nhật Bản — tăng trưởng chậm, chi phí tăng và đối mặt thách thức năng suất cấu trúc.

Theo dự báo của AEI, di cư ròng năm 2025 là –525.000 người, lần đầu tiên âm trong lịch sử hiện đại.

- Pew Research Center cho biết, nửa đầu năm 2025 số người nước ngoài sinh sống tại Mỹ giảm 1,5 triệu, chủ yếu do trục xuất và tự nguyện rời đi.

- Tốc độ tăng lao động đình trệ, các ngành nông nghiệp, xây dựng, y tế đối mặt thiếu hụt rõ rệt và áp lực lương.

- 28% thanh niên Mỹ là người nhập cư hoặc con của người nhập cư, nếu nhập cư về 0, dân số dưới 18 tuổi có thể giảm 14% vào năm 2035, gánh nặng lương hưu và y tế sẽ tăng.

- 27% bác sĩ, 22% trợ lý điều dưỡng là người nhập cư, nếu nguồn cung giảm, tự động hóa và robot hóa ngành y có thể tăng tốc.

- Rủi ro đổi mới: người nhập cư từng đóng góp 38% giải Nobel và khoảng 50% startup tỷ đô, nếu xu hướng đảo chiều, động cơ đổi mới của Mỹ sẽ bị tổn hại.

Xuất khẩu Nhật Bản phục hồi: Tăng trưởng trong bóng mây thuế quan

Dù chịu ảnh hưởng từ thuế quan Mỹ, xuất khẩu Nhật Bản vẫn phục hồi. Tháng 9 tăng 4,2% so với cùng kỳ, lần đầu tăng trưởng dương kể từ tháng 4, chủ yếu nhờ cầu từ châu Á và châu Âu phục hồi.

Sau nhiều tháng suy giảm, xuất khẩu Nhật Bản tăng trưởng trở lại, tháng 9 tăng 4,2% so với cùng kỳ, mức tăng lớn nhất kể từ tháng 3. Đợt phục hồi này cho thấy dù có xung đột thương mại mới với Mỹ, nhu cầu khu vực vẫn mạnh và chuỗi cung ứng đã điều chỉnh phù hợp.

Hiệu suất thương mại của Nhật Bản cho thấy, dù Mỹ tăng thuế đối với ô tô (mặt hàng xuất khẩu chủ lực), nhu cầu bên ngoài từ châu Á và châu Âu đã ổn định bước đầu. Nhập khẩu tăng trở lại cho thấy nhu cầu nội địa phục hồi nhẹ nhờ đồng yên yếu và chu kỳ bổ sung hàng tồn kho.

Triển vọng:

- Dự kiến xuất khẩu sẽ phục hồi dần nhờ chuỗi cung ứng nội khối châu Á và giá năng lượng bình thường hóa

- Chủ nghĩa bảo hộ kéo dài của Mỹ vẫn là trở ngại chính cho đà xuất khẩu đến năm 2026.

Đọc thêm:

1 tỷ USD stablecoin bốc hơi, sự thật đằng sau chuỗi nổ DeFi?

Diễn biến vụ squeeze MMT: Một trò chơi gom tiền được thiết kế tinh vi

Dưới làn sóng thu hoạch tàn bạo, ai đang chờ đợi COAI tiếp theo?

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

XRP giảm 9% mặc dù Ripple đưa ra những thông báo quan trọng

21Shares và Canary khởi động quy trình phê duyệt XRP ETF

Hàng chờ của Ethereum Validator tăng vọt khi 2,45 triệu ETH đang chờ rút khỏi mạng lưới

Euro kỹ thuật số: Ý kêu gọi triển khai dần dần