Trump nắm quyền kiểm soát Fed, tác động đến bitcoin trong vài tháng tới

Biến động lớn chưa từng có trong hệ thống tài chính Hoa Kỳ trong một thế kỷ qua.

Tối nay, Cục Dự trữ Liên bang Mỹ (Fed) sẽ đưa ra quyết định cắt giảm lãi suất được quan tâm nhất trong năm nay.

Thị trường nhìn chung đều đặt cược việc cắt giảm lãi suất gần như đã chắc chắn. Nhưng yếu tố thực sự quyết định xu hướng tài sản rủi ro trong vài tháng tới không phải là việc giảm thêm 25 điểm cơ bản, mà là một biến số quan trọng hơn: liệu Fed có bơm thanh khoản trở lại thị trường hay không.

Vì vậy lần này, Phố Wall không chỉ chú ý đến lãi suất, mà còn quan tâm đến bảng cân đối kế toán.

Theo dự báo của các tổ chức như Bank of America, Vanguard, PineBridge, Fed có thể sẽ công bố trong tuần này rằng từ tháng 1 năm sau sẽ bắt đầu chương trình mua trái phiếu ngắn hạn trị giá 4.5 tỷ USD mỗi tháng, như một phần của "hoạt động quản lý dự trữ" mới. Nói cách khác, điều này có nghĩa là Fed có thể đang âm thầm khởi động lại một thời kỳ "mở rộng bảng cân đối kế toán gián tiếp", đưa thị trường vào trạng thái nới lỏng thanh khoản trước cả khi cắt giảm lãi suất.

Nhưng điều thực sự khiến thị trường lo lắng là bối cảnh của sự kiện này—Mỹ đang bước vào một thời kỳ tái cấu trúc quyền lực tiền tệ chưa từng có.

Trump đang tiếp quản Fed theo cách nhanh hơn, sâu hơn và triệt để hơn nhiều so với dự đoán của tất cả mọi người. Không chỉ thay đổi Chủ tịch, mà còn tái định nghĩa ranh giới quyền lực của hệ thống tiền tệ, chuyển quyền kiểm soát lãi suất dài hạn, thanh khoản và bảng cân đối kế toán từ Fed về Bộ Tài chính. Sự độc lập của ngân hàng trung ương, vốn được coi là "luật sắt của thể chế" trong nhiều thập kỷ qua, đang dần bị nới lỏng một cách âm thầm.

Đó cũng là lý do tại sao, từ kỳ vọng cắt giảm lãi suất của Fed đến biến động dòng tiền ETF, từ việc MicroStrategy và Tom Lee mua vào ngược chiều thị trường, tất cả những sự kiện tưởng như rời rạc này thực chất đều hội tụ về cùng một logic nền tảng: Mỹ đang bước vào "kỷ nguyên tiền tệ do tài chính dẫn dắt".

Vậy những điều này sẽ ảnh hưởng như thế nào đến thị trường crypto?

Các công ty như MicroStrategy đã hành động

Trong hai tuần qua, toàn bộ thị trường gần như chỉ bàn về một câu hỏi: Liệu MicroStrategy có thể chịu đựng được đợt giảm giá này không? Những người bi quan đã mô phỏng nhiều kịch bản "sụp đổ" của công ty này.

Nhưng Saylor rõ ràng không nghĩ như vậy.

Tuần trước, MicroStrategy đã mua thêm khoảng 963 triệu USD bitcoin, chính xác là 10,624 BTC. Đây là thương vụ mua lớn nhất của ông trong vài tháng gần đây, thậm chí còn lớn hơn tổng số mua vào trong ba tháng trước đó cộng lại.

Cần biết rằng, thị trường từng dự đoán khi mNAV của MicroStrategy tiến gần 1, công ty này có thể buộc phải bán coin để tránh rủi ro hệ thống. Nhưng khi giá chạm gần mức 1, ông không những không bán mà còn mua thêm với quy mô lớn như vậy.

Đồng thời, phía ETH cũng có một pha mua ngược chiều thị trường ấn tượng không kém. BitMine của Tom Lee, trong bối cảnh giá ETH lao dốc và vốn hóa công ty giảm 60%, vẫn liên tục phát hành cổ phiếu ATM để huy động tiền mặt, và tuần trước đã mua liền một lúc 429 triệu USD ETH, nâng tổng giá trị nắm giữ lên 12 tỷ USD.

Dù giá cổ phiếu BMNR đã giảm hơn 60% so với đỉnh, nhưng đội ngũ vẫn liên tục phát hành ATM (cơ chế phát hành thêm) để huy động tiền và tiếp tục mua vào.

Nhà phân tích của CoinDesk, James Van Straten, nhận xét thẳng thắn trên X: "MSTR có thể huy động 1 tỷ USD trong một tuần, trong khi năm 2020 họ phải mất bốn tháng mới làm được điều tương tự. Xu hướng tăng trưởng theo cấp số nhân vẫn tiếp tục."

Nếu xét về ảnh hưởng vốn hóa, động thái của Tom Lee thậm chí còn "nặng ký" hơn Saylor. BTC có vốn hóa gấp năm lần ETH, vì vậy lệnh mua 429 triệu USD của Tom Lee tương đương với việc Saylor mua 1 tỷ USD BTC về mặt trọng số, tức là "tác động gấp đôi".

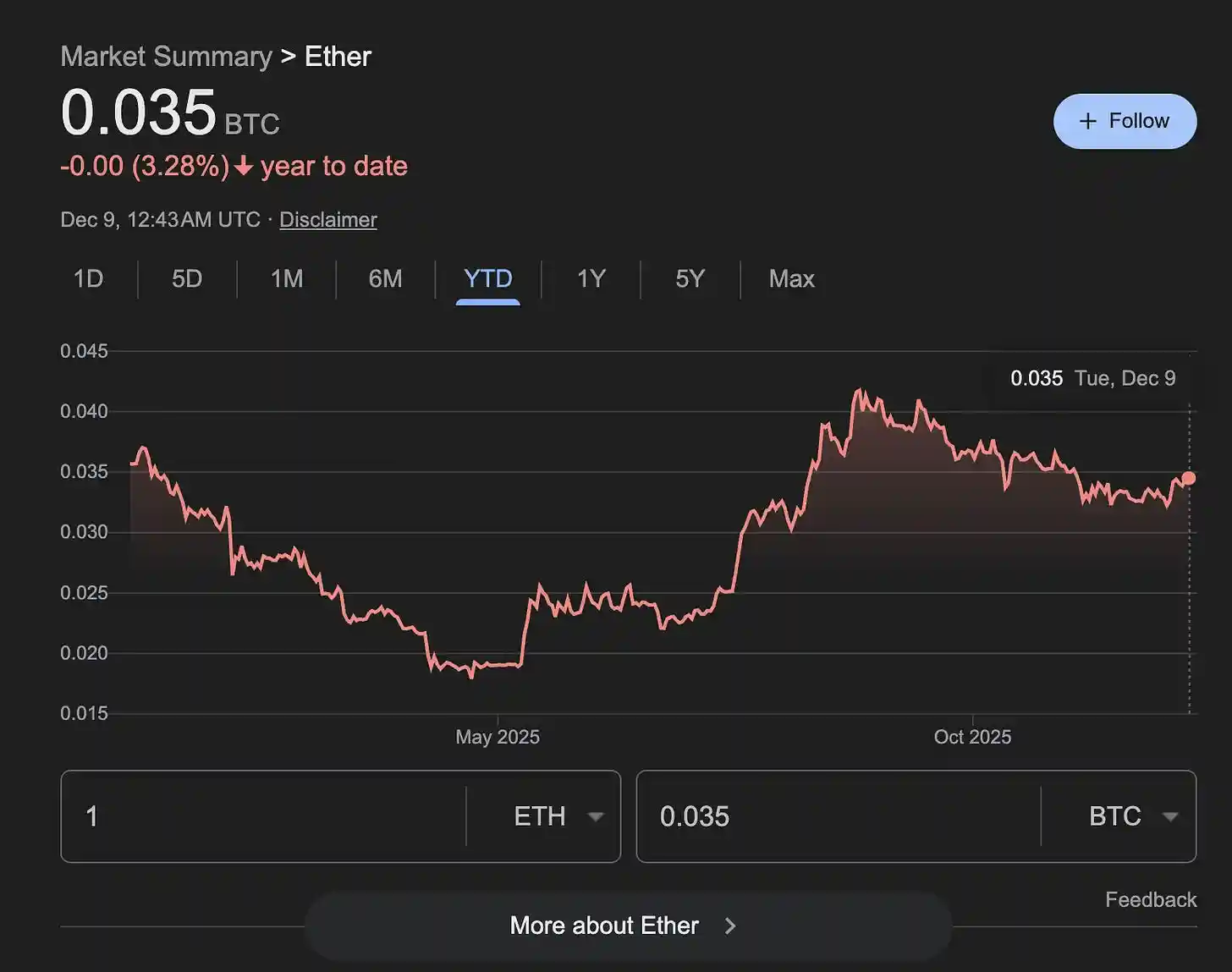

Không ngạc nhiên khi tỷ lệ ETH/BTC bắt đầu phục hồi, thoát khỏi xu hướng giảm ba tháng. Lịch sử đã lặp lại vô số lần: mỗi khi ETH phục hồi trước, thị trường sẽ bước vào một "cửa sổ hồi phục altcoin" ngắn nhưng mạnh mẽ.

Hiện tại, BitMine đang nắm giữ 1 tỷ USD tiền mặt, và vùng điều chỉnh của ETH lại là vị trí tốt nhất để họ giảm giá vốn. Trong một thị trường vốn nhìn chung căng thẳng, việc có những tổ chức có thể liên tục "bắn pháo" mua vào chính là một phần cấu trúc giá.

ETF không phải là dòng tiền tháo chạy, mà là sự rút lui tạm thời của các quỹ arbitrage

Bề ngoài, trong hai tháng qua, bitcoin ETF đã bị rút gần 4 tỷ USD, giá từ 125,000 xuống 80,000, khiến thị trường nhanh chóng kết luận một cách đơn giản: tổ chức rút lui, nhà đầu tư ETF hoảng loạn, cấu trúc bull market sụp đổ.

Nhưng dữ liệu từ Amberdata lại đưa ra một lời giải thích hoàn toàn khác.

Những dòng tiền rút ra này không phải là "nhà đầu tư giá trị bỏ chạy", mà là "các quỹ arbitrage sử dụng đòn bẩy buộc phải đóng vị thế". Nguồn gốc chính là do một chiến lược arbitrage có cấu trúc gọi là "basis trade" bị sụp đổ. Các quỹ này vốn kiếm lời ổn định bằng cách "mua spot/bán khống futures", nhưng từ tháng 10, basis annualized giảm từ 6.6% xuống 4.4%, 93% thời gian dưới điểm hòa vốn, arbitrage chuyển thành lỗ, buộc phải tháo gỡ chiến lược.

Điều này dẫn đến hành động kép: bán ETF + mua lại hợp đồng tương lai.

Theo định nghĩa truyền thống, bán tháo kiểu đầu hàng thường xảy ra trong môi trường cảm xúc cực đoan sau nhiều phiên giảm liên tiếp, thị trường hoảng loạn lên đến đỉnh điểm, nhà đầu tư không còn cố gắng cắt lỗ mà buông bỏ toàn bộ vị thế. Đặc điểm điển hình gồm: gần như tất cả các nhà phát hành đều bị rút vốn quy mô lớn, khối lượng giao dịch tăng vọt, lệnh bán đổ ra bất chấp giá, kèm theo các chỉ báo cảm xúc cực đoan. Nhưng lần này, dòng tiền ETF rút ra rõ ràng không phù hợp với mô hình này. Dù tổng thể có rút ròng, nhưng hướng dòng tiền không đồng nhất: ví dụ FBTC của Fidelity vẫn liên tục hút vốn, còn IBIT của BlackRock thậm chí trong giai đoạn rút ròng mạnh nhất vẫn thu hút được một phần dòng tiền mới. Điều này cho thấy chỉ một số ít nhà phát hành thực sự rút lui, chứ không phải toàn bộ nhóm tổ chức.

Bằng chứng quan trọng hơn đến từ phân bổ dòng tiền rút ra. Trong 53 ngày từ 1/10 đến 26/11, quỹ của Grayscale chiếm hơn 900 triệu USD rút vốn, tương đương 53% tổng dòng ra; 21Shares và Grayscale Mini đứng sau, cộng lại chiếm gần 90% quy mô rút vốn. Trong khi đó, BlackRock và Fidelity—kênh phân bổ tổ chức điển hình nhất thị trường—vẫn ròng vào. Điều này hoàn toàn trái ngược với "rút lui hoảng loạn của tổ chức", mà giống một "sự kiện cục bộ" hơn.

Vậy ai là người bán? Đáp án là: các quỹ lớn làm arbitrage basis.

Basis trade về bản chất là một cấu trúc arbitrage trung lập với xu hướng: quỹ mua bitcoin spot (hoặc ETF), đồng thời bán khống futures, kiếm lợi nhuận từ chênh lệch lãi suất (contango yield). Đây là chiến lược rủi ro thấp, biến động thấp, khi futures premium hợp lý và chi phí vốn kiểm soát được sẽ thu hút nhiều vốn tổ chức. Tuy nhiên, mô hình này phụ thuộc vào điều kiện: giá futures phải luôn cao hơn spot và chênh lệch ổn định. Từ tháng 10, điều kiện này đột ngột biến mất.

Theo thống kê của Amberdata, basis annualized 30 ngày giảm từ 6.63% xuống 4.46%, 93% số ngày giao dịch dưới điểm hòa vốn 5%. Điều này có nghĩa là giao dịch này không còn sinh lời, thậm chí bắt đầu lỗ, buộc các quỹ phải rút lui. Basis sụp đổ nhanh khiến các quỹ arbitrage trải qua một đợt "đóng vị thế hệ thống": họ phải bán ETF, đồng thời mua lại futures đã bán khống trước đó để đóng giao dịch arbitrage.

Dữ liệu thị trường cho thấy rõ quá trình này. Open interest hợp đồng perpetual bitcoin giảm 37.7% trong cùng kỳ, tổng giảm hơn 4.2 tỷ USD, hệ số tương quan với basis đạt 0.878, gần như đồng bộ. Sự kết hợp "bán ETF + mua lại short" chính là con đường điển hình khi basis trade bị tháo gỡ; quy mô dòng ra ETF tăng đột biến không phải do hoảng loạn giá cả, mà là kết quả tất yếu của việc cơ chế arbitrage sụp đổ.

Nói cách khác, dòng tiền ETF rút ra hai tháng qua giống như "thanh lý các vị thế arbitrage dùng đòn bẩy", chứ không phải "rút lui của tổ chức dài hạn". Đây là một giao dịch có cấu trúc, chuyên nghiệp cao bị tháo gỡ, chứ không phải áp lực bán do cảm xúc thị trường sụp đổ.

Điều đáng chú ý hơn là: khi các vị thế arbitrage bị thanh lý, cấu trúc dòng tiền còn lại lại trở nên lành mạnh hơn. Hiện tại, ETF vẫn nắm giữ khoảng 1.43 triệu bitcoin, phần lớn đến từ các tổ chức phân bổ, không phải dòng tiền ngắn hạn săn chênh lệch. Khi đòn bẩy phòng hộ của các quỹ arbitrage bị loại bỏ, tỷ lệ đòn bẩy toàn thị trường giảm, nguồn biến động ít hơn, hành vi giá sẽ được dẫn dắt bởi "lực mua bán thực sự" thay vì các thao tác kỹ thuật bị ép buộc.

Giám đốc nghiên cứu của Amberdata, Marshall, mô tả đây là "tái thiết lập thị trường": sau khi các quỹ arbitrage rút lui, dòng tiền mới vào ETF có định hướng và dài hạn hơn, tiếng ồn cấu trúc thị trường giảm, diễn biến tiếp theo sẽ phản ánh nhu cầu thực. Điều này có nghĩa, dù bề ngoài là 4 tỷ USD dòng ra, nhưng với thị trường, chưa chắc đó là điều xấu. Ngược lại, nó có thể đặt nền móng cho một đợt tăng trưởng lành mạnh tiếp theo.

Nếu như Saylor, Tom Lee và dòng tiền ETF thể hiện thái độ của dòng tiền vi mô, thì những thay đổi ở cấp độ vĩ mô còn sâu sắc và dữ dội hơn. Liệu thị trường Giáng sinh sắp tới có xuất hiện không? Nếu muốn tìm câu trả lời, có lẽ chúng ta cần nhìn lại cấp độ vĩ mô.

Trump "nắm quyền" hệ thống tiền tệ

Trong nhiều thập kỷ qua, sự độc lập của Fed được coi là "luật sắt của thể chế". Quyền lực tiền tệ thuộc về ngân hàng trung ương, không phải Nhà Trắng.

Nhưng Trump rõ ràng không đồng ý với điều đó.

Ngày càng có nhiều dấu hiệu cho thấy đội ngũ của Trump đang tiếp quản Fed nhanh hơn và triệt để hơn nhiều so với dự đoán của thị trường. Không chỉ là thay thế một Chủ tịch diều hâu, mà là viết lại toàn bộ phân bổ quyền lực giữa Fed và Bộ Tài chính, thay đổi cơ chế bảng cân đối kế toán, tái định nghĩa cách định giá đường cong lãi suất.

Trump đang cố gắng tái cấu trúc toàn bộ hệ thống tiền tệ.

Cựu trưởng bàn giao dịch của New York Fed, Joseph Wang (người nghiên cứu hệ thống vận hành của Fed nhiều năm), cũng từng cảnh báo rõ ràng: "Thị trường rõ ràng đánh giá thấp quyết tâm kiểm soát Fed của Trump, sự thay đổi này có thể đẩy thị trường vào một giai đoạn rủi ro và biến động cao hơn."

Từ nhân sự, định hướng chính sách đến chi tiết kỹ thuật, chúng ta đều có thể thấy dấu vết rất rõ ràng.

Bằng chứng trực quan nhất đến từ sắp xếp nhân sự. Đội ngũ Trump đã đưa nhiều nhân vật chủ chốt vào vị trí trung tâm, bao gồm Kevin Hassett (cựu cố vấn kinh tế Nhà Trắng), James Bessent (người quyết định quan trọng tại Bộ Tài chính), Dino Miran (chuyên gia chính sách tài khóa) và Kevin Warsh (cựu thành viên Hội đồng Fed). Điểm chung của họ: không phải "phe ngân hàng trung ương" truyền thống, càng không kiên định với sự độc lập của ngân hàng trung ương. Mục tiêu của họ rất rõ ràng: làm suy yếu sự độc quyền của Fed đối với lãi suất, chi phí vốn dài hạn và thanh khoản hệ thống, chuyển nhiều quyền lực tiền tệ trở lại Bộ Tài chính.

Điểm mang tính biểu tượng nhất là: bên ngoài đều cho rằng Bessent phù hợp nhất để kế nhiệm Chủ tịch Fed, nhưng cuối cùng ông lại chọn ở lại Bộ Tài chính. Lý do rất đơn giản: trong cấu trúc quyền lực mới, vị trí tại Bộ Tài chính quyết định luật chơi hơn cả Chủ tịch Fed.

Một manh mối quan trọng khác đến từ sự thay đổi của premium kỳ hạn.

Đối với nhà đầu tư phổ thông, chỉ số này có thể hơi xa lạ, nhưng thực chất nó là tín hiệu trực tiếp nhất để thị trường đánh giá "ai kiểm soát lãi suất dài hạn". Gần đây, chênh lệch giữa trái phiếu Mỹ 12 tháng và 10 năm lại tiến gần đỉnh giai đoạn, và đợt tăng này không phải do kinh tế tốt lên hay lạm phát tăng, mà là thị trường đang đánh giá lại: trong tương lai, người quyết định lãi suất dài hạn có thể không phải Fed mà là Bộ Tài chính.

Lợi suất trái phiếu 10 năm và 12 tháng đang liên tục giảm, cho thấy thị trường đặt cược mạnh vào việc Fed sẽ cắt giảm lãi suất, và tốc độ sẽ nhanh, nhiều hơn dự kiến trước đó

SOFR (lãi suất vay qua đêm) đã giảm mạnh trong tháng 9, cho thấy lãi suất thị trường tiền tệ Mỹ đột ngột sụp đổ, hệ thống lãi suất chính sách của Fed xuất hiện tín hiệu nới lỏng rõ rệt

Ban đầu, chênh lệch lãi suất tăng là do thị trường nghĩ Trump sẽ khiến kinh tế "quá nóng" sau khi nhậm chức; sau đó khi thuế quan và kích thích tài khóa lớn được thị trường hấp thụ, chênh lệch nhanh chóng giảm. Nay chênh lệch tăng trở lại, không còn phản ánh kỳ vọng tăng trưởng, mà là sự bất định với hệ thống Hassett—Bessent: nếu Bộ Tài chính tương lai kiểm soát đường cong lợi suất bằng cách điều chỉnh kỳ hạn nợ, phát hành thêm trái phiếu ngắn hạn, giảm phát hành trái phiếu dài hạn, thì phương pháp truyền thống để dự đoán lãi suất dài hạn sẽ hoàn toàn vô hiệu.

Bằng chứng kín đáo nhưng quan trọng hơn nằm ở chế độ bảng cân đối kế toán. Đội ngũ Trump thường xuyên chỉ trích "chế độ dự trữ đầy đủ" hiện tại (Fed mở rộng bảng cân đối, cung cấp dự trữ cho hệ thống ngân hàng, khiến hệ thống tài chính phụ thuộc cao vào ngân hàng trung ương). Nhưng đồng thời, họ cũng biết rõ: dự trữ hiện tại đã quá căng, hệ thống cần mở rộng bảng cân đối để duy trì ổn định.

Mâu thuẫn "phản đối mở rộng bảng cân đối, nhưng lại buộc phải mở rộng" thực chất là một chiến lược. Họ lấy đó làm lý do để chất vấn khung thể chế của Fed, thúc đẩy chuyển nhiều quyền lực tiền tệ về Bộ Tài chính. Nói cách khác, họ không muốn thu hẹp bảng cân đối ngay, mà dùng "tranh cãi về bảng cân đối" làm điểm đột phá để làm suy yếu vị thế thể chế của Fed.

Nếu ghép các động thái này lại, chúng ta sẽ thấy một hướng đi rất rõ ràng: premium kỳ hạn bị nén lại, kỳ hạn trái phiếu Mỹ bị rút ngắn, lãi suất dài hạn dần mất tính độc lập; các ngân hàng có thể bị yêu cầu nắm giữ nhiều trái phiếu Mỹ hơn; các tổ chức tài trợ chính phủ có thể được khuyến khích tăng đòn bẩy mua trái phiếu thế chấp; Bộ Tài chính có thể tác động cấu trúc lợi suất toàn thị trường bằng cách tăng phát hành trái phiếu ngắn hạn. Những mức giá then chốt từng do Fed quyết định sẽ dần được thay thế bằng công cụ tài chính.

Kết quả có thể là: vàng bước vào xu hướng tăng dài hạn, cổ phiếu sau biến động sẽ duy trì cấu trúc tăng chậm, thanh khoản dần cải thiện nhờ mở rộng tài khóa và cơ chế repo. Thị trường ngắn hạn sẽ có vẻ hỗn loạn, nhưng đó chỉ là vì ranh giới quyền lực của hệ thống tiền tệ đang được vẽ lại.

Về phía thị trường crypto, bitcoin là tài sản được quan tâm nhất, nhưng nó chỉ nằm ở rìa của sự thay đổi cấu trúc này, không phải đối tượng hưởng lợi trực tiếp, cũng không phải chiến trường chính. Điểm tích cực là thanh khoản cải thiện sẽ hỗ trợ giá bitcoin; nhưng về dài hạn 1-2 năm tới, nó vẫn cần một giai đoạn tích lũy mới, chờ khung hệ thống tiền tệ mới thực sự rõ ràng.

Mỹ đang chuyển từ "kỷ nguyên do ngân hàng trung ương dẫn dắt" sang "kỷ nguyên do tài chính dẫn dắt".

Trong khung mới này, lãi suất dài hạn có thể không còn do Fed quyết định, thanh khoản đến nhiều hơn từ Bộ Tài chính, sự độc lập của ngân hàng trung ương bị suy yếu, biến động thị trường sẽ lớn hơn, và tài sản rủi ro sẽ bước vào một hệ thống định giá hoàn toàn khác.

Khi nền tảng của hệ thống đang được viết lại, mọi mức giá đều sẽ thể hiện sự "phi logic" hơn bình thường. Nhưng đó là giai đoạn tất yếu khi trật tự cũ lỏng lẻo và trật tự mới xuất hiện.

Diễn biến thị trường trong vài tháng tới rất có thể sẽ xuất hiện trong sự hỗn loạn này.

Link gốc

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Ba ông lớn cùng đặt cược, Abu Dhabi trở thành "thủ đô tiền mã hóa"

Khi các ông lớn trong lĩnh vực stablecoin và sàn giao dịch lớn nhất thế giới đồng loạt nhận được giấy phép ADGM, Abu Dhabi đang vươn lên từ khu vực tài chính Trung Đông trở thành trung tâm mới của thế giới về thanh toán và quản lý tiền mã hóa ở cấp độ tổ chức.

Thanh khoản của bitcoin đã được tái cấu trúc, chúng ta nên chú ý đến những chỉ số mới nào trên thị trường?

Hiện nay, những người nắm giữ bitcoin lớn nhất đã chuyển từ các “cá voi” sang các công ty niêm yết và quỹ hợp pháp; áp lực bán ra cũng đã chuyển từ phản ứng của nhà đầu tư nhỏ lẻ sang các tác động về vốn của các tổ chức.

Strategy đối đầu trực diện với MSCI: Sự bảo vệ cuối cùng của DAT

Không phải là quỹ đầu tư! Chỉ được tích trữ dầu mà không được tích trữ coin? Strategy đã chỉ trích đề xuất của MSCI như thế nào?

Tom Lee: Ethereum đã chạm đáy

Công ty quản lý kho bạc Ethereum lớn nhất thế giới, BitMine, đã mua thêm Ethereum trị giá 460 triệu USD vào tuần trước, thể hiện quan điểm của mình bằng hành động thực tế.