【长推】从硬件加速链到链上借记卡,如何看待 Solayer 的发展战略?

2025/06/29 17:29

2025/06/29 17:29Chainfeeds 导读:

简单来说,Solayer 的打法很明确:不做单点突破,布局全栈产品线,直接奔着 Solana 生态的「金融操作系统」去了,以实现底层技术到终端消费的闭环。sSOL liquidity staking 加上 sUSD 收益稳定币加上 InfiniSVM 高性能 TPS 链加上 Emerald 借记卡,这四大产品线看似八杆子打不着,但却覆盖了从 infra 布局、资产增值到支付消费的完整链条。

文章来源:

文章作者:

Haotian

观点:

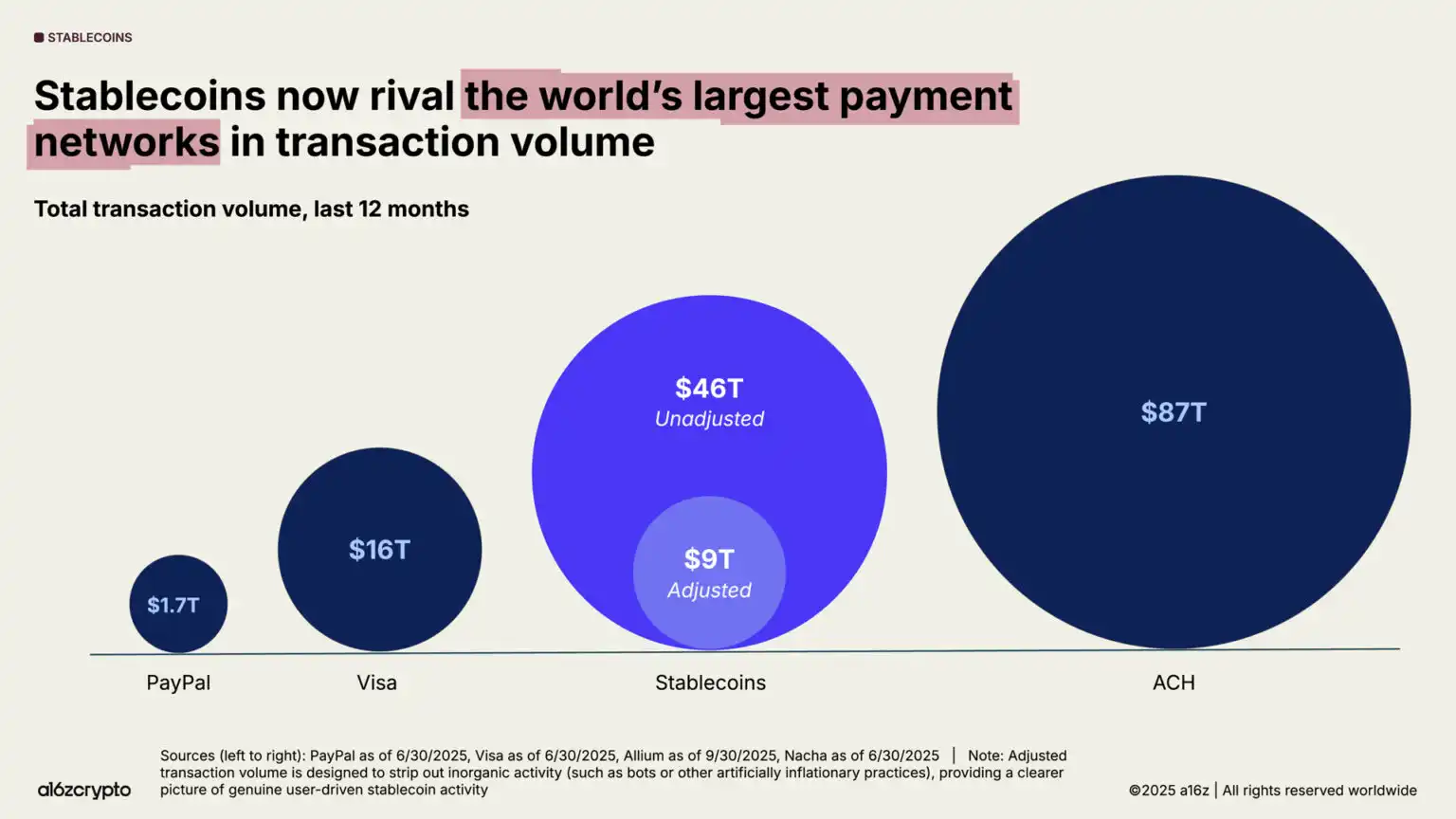

Haotian:有意思的是, $sUSD 这个设计,基于短期美债的真实收益稳定币,4% 的 T-bill 收益直接打在了 USDC 这类躺平稳定币的七寸上。我之前也写文分享过收益稳定币的庞大市场空间。 $sUSD ,3 个月就达到了 $32M 的 TVL 也侧面佐证了这一判断。这种把传统金融固收产品包装成链上原生资产的思路,可以为 Crypto 世界带来真实的、可持续的收益来源,很契合当前 TradiFi+DeFi 融合阶段的市场需要。 号称 100 万 + TPS 的性能突破乍一听有点唬人,但不拘泥于数字,这背后硬件加速 + SVM 兼容的 infiniSVM 扩展解决方案很有服务于未来的超级链即视感。之前写文也重复强调过这一点,尽管 Solana 主网具备的 4,000 左右 TPS 在大部分应用场景下都够用了,但若服务于未来高频 DeFi 交互、专业链上游戏、高频套利 MEV、即时支付等对延迟极度敏感的场景时,infiniSVM 对性能的极致追求就派上用场了,这和 Sonic SVM 专攻游戏场景时类似的思路。但基础 infra 究竟是性能过剩,还是性能不足,需要等待进一步的市场验证,要有足够多的开发者和各类高频应用场景落地才行。 sSOL 的设计也比较不错,巧妙之处在于构建了一套质押 + 再质押的双重收益机制。用户质押 SOL 获得 $sSOL 后,这些 $sSOL 还会被自动 restaking 到 InfiniSVM 网络中提供安全验证服务,形成 SOL 原生收益 + Solayer 生态激励的叠加效应。事实上,这种叠加收益效应的设计会非常吸金,已经有仅 30 万用户和超 5 亿美金的 TVL,为 $sSOL 提供了不错的 DeFi 可组合性。 提到链上借记卡倒不是个特别新鲜的概念,不过 Emerald card 的差异化在于深度整合了 Solayer 自家的生息资产,这意味着用户在消费过程还能保持原本的收益体验。想象一下,用户把资金放在 $sUSD 里生息,需要消费时直接刷卡,有种边花钱边赚钱的体验感。整个过程资产都在链上可追溯,收益还在持续累积。而且,Emerald card 还有 100 + 国家覆盖、ATM 提现支持、Apple/Google Pay 兼容等等基本配置,会有较快的覆盖渗透速度。看越来越多的博主分享借记卡使用体验就是例证。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

每周编辑精选 Weekly Editor's Picks ( 1213-1219 )

Arthur Hayes 最新播客:拿到了明年剧本,已打出 90%子弹

加密货币在国会中最亲密的盟友,参议员卢米斯,明年将退休。

2026年,加密行业会好吗?