穩定幣爭霸戰:六路新銳殺出,市場格局生變?

穩定幣邁入「大眾創業、萬眾創新」時代。

原文標題:《穩定幣江湖新門派崛起:六大項目如何衝擊市場格局》

原文作者:Ethan,Odaily 星球日報

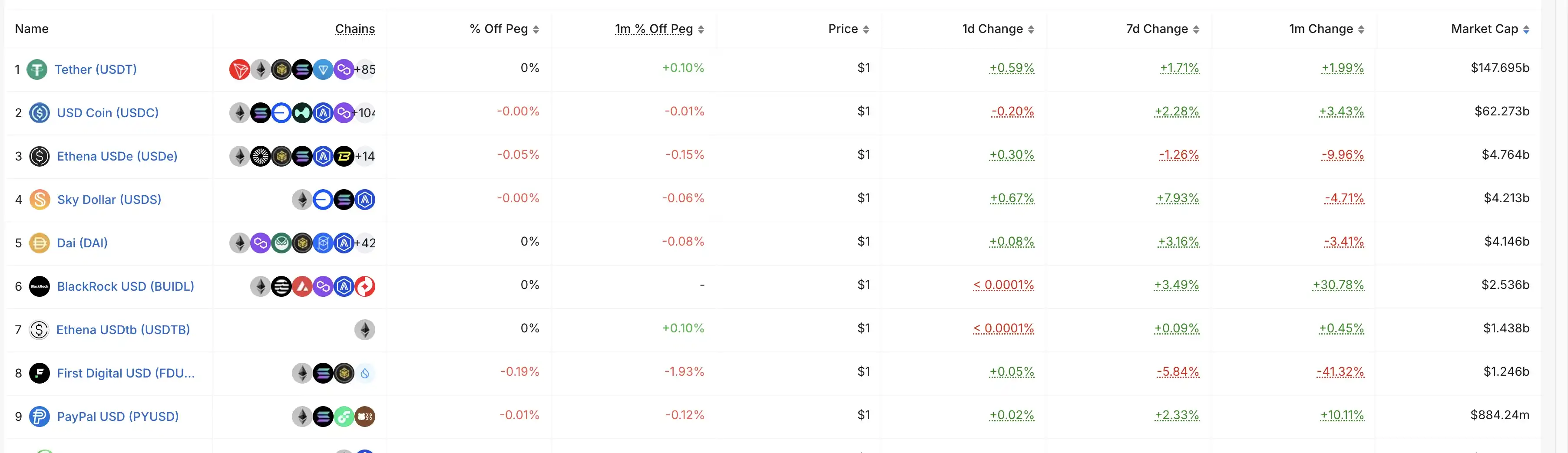

穩定幣作為加密貨幣市場的中流砥柱,不僅承擔著價值、更經濟2024 - 2025 年間,加密貨幣市場迎來了一批新興穩定幣項目,它們憑藉著差異化的技術架構與精準的商業定位,迅速成為市場焦點。

本文,Odaily 星球日報聚焦 Ripple 的 RLUSD、WLFI 的 USD 1、Usual 的 USD 0、Ethena 的 USDe、SKY 的 USDS 以及 PayPal 的 PYUSD這六個備受矚目的新穩定幣項目,從發布背景、核心技術、市場表現、收益模式、用戶參與機會等維度展開深度剖析,全面解析其市場定位與發展潛力,為讀者提供一份清晰的行業變化觀察指南。

1. Ripple RLUSD

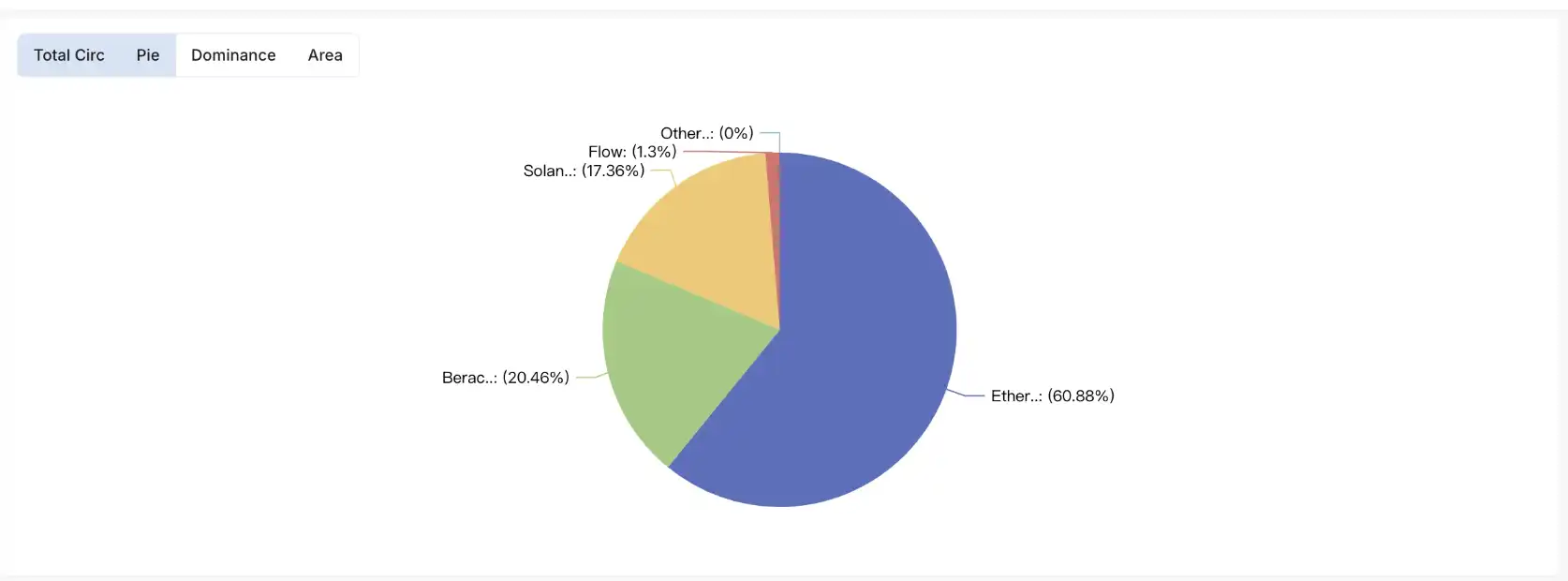

Ripple 於 2024 年 4 月正式宣布推出與美元 1: 1 錨定的穩定貨幣賽道。其儲備資產由美元存款、美國短期國債及現金等價物構成,為幣價穩定提供堅實保障。同年 8 月,RLUSD 率先在 XRP Ledger 和以太坊主網上開啟測試,隨後將支援範圍拓展至 Chainlink 的 The Root Network,構建起三鏈並行的格局,支援跨鏈與橋接操作,極大增強了資產流通的靈活性。

2024 年 12 月 17 日,RLUSD 獲得紐約金融服務部(NYDFS)的權威批准,正式登陸 Uphold、Bitso、MoonPay 等全球交易平台,標誌著其合規化進程的重大突破。進入 2025 年,RLUSD 的應用場景持續拓展: 1 月被整合進 Ripple Payments,賦能即時跨境支付業務;4 月,Aave V3 以太坊市場對其提供支持,成功叩開 DeFi 領域的大門,進一步擴大用戶群與市場影響力。

渣打銀行預測,到 2028 年穩定幣市場規模將達 2 兆美元,RLUSD 的推出正是 Ripple 在這片藍海市場的策略佈局。一方面,RLUSD 協助 Ripple 鞏固全球跨境支付市場的競爭力,滿足 XRP 生態的流動性需求;另一方面,RLUSD 與 Ripple 核心業務高度契合,透過提供即時結算服務、降低外匯波動風險,成為企業客戶跨境支付的理想工具。

Ripple 在 RLUSD 的推廣中具備顯著優勢,其全球支付網絡覆蓋 90 多個市場,每日處理超 90% 的外匯交易量;NYDFS 許可等合規資質,以及與 Bitstamp、Kraken 等全球交易平台的合作經驗,構築起的市場進入壁壘。在市場定位上,RLUSD 主攻 B2B 支付場景,服務金融機構與企業客戶,同時藉助 Aave 等 DeFi 平台,將觸角延伸至散戶投資者與 DeFi 市場,力求在快速增長的穩定幣市場搶佔更多份額。

分類

· 機制:非演算法型,依賴傳統金融資產儲備,強調合規性和透明度,每月由第三方審計機構(如 BPM)發布儲備報告。

· 收益性:RLUSD 本身不提供直接收益,但可透過 DeFi 協議(如 Aave)參與借貸獲取收益。

市場數據與表現

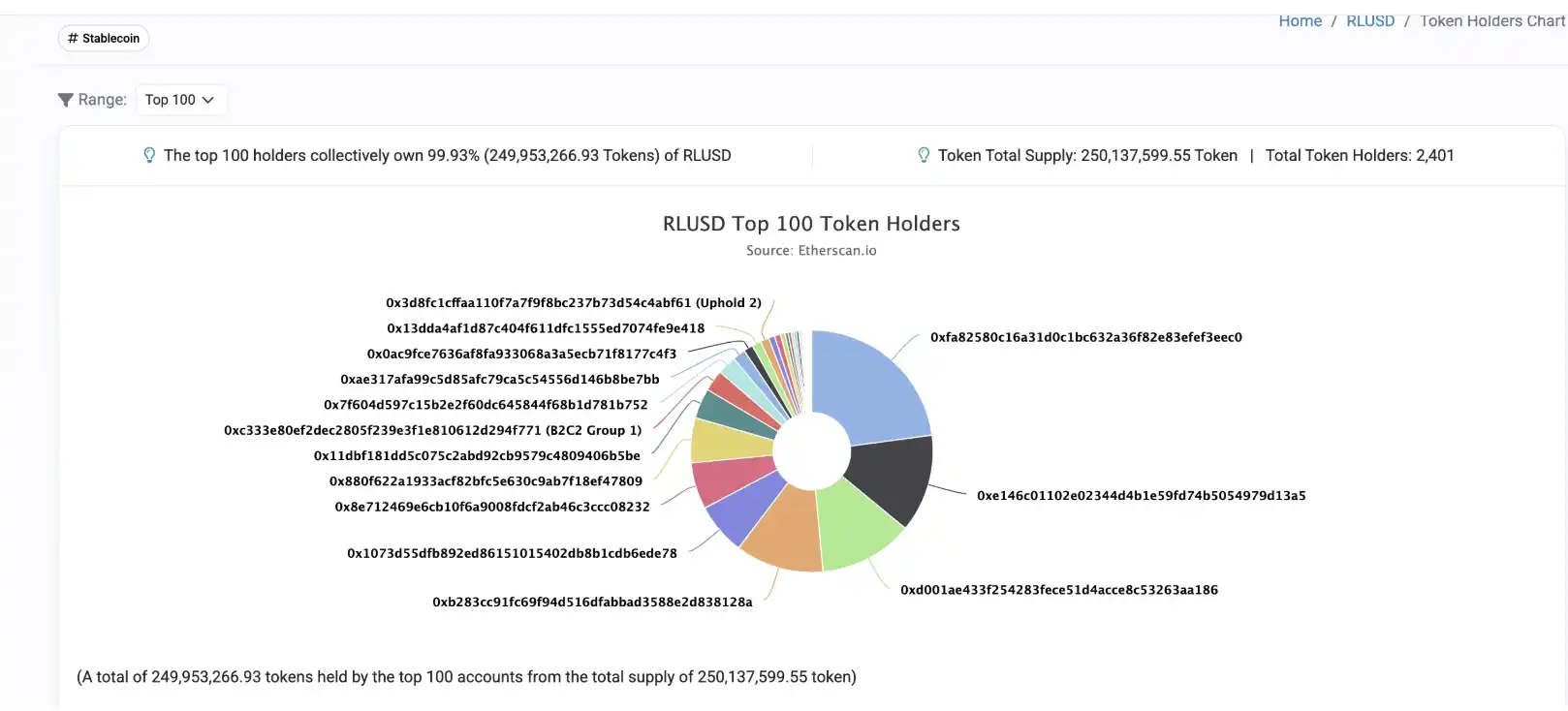

截至目前,RLUSD 的市場總值與流通供應量均達 3.17 億枚左右(因各平台數據存在細微偏差),24 小時交易量約 2300 萬美元,展現出活躍的市場流動性。從鏈上資料來看,RLUSD 在以太坊鏈上分佈最為集中,持有量約 2.5 億枚,由 2401 個地址持有,且 100 個最大錢包掌控著 99.93% 的供應量,呈現出高度集中的分佈特徵。

RLUSD 在以太坊主網的 Aave V3 市場上線後,支援開啟借貸功能,設定了 5,000 萬枚的供應上限與 500 萬枚的借出上限。上線初期,市場反應熱烈,僅 4 天存款量便突破 7,600 萬美元。儘管受行情波動影響,目前存款量回落至 6,713 萬美元,但仍維持在較高水平,持續為市場提供穩定的流動性支持。

使用者參與機會

當前,RLUSD 暫未推出直接的流動性挖礦或質押獎勵機制。用戶若想獲取收益,可將 RLUSD 存入以太坊主網的 Aave V3 市場,參與借貸業務,其年化收益率將根據市場實際情況動態調整;此外,用戶還能在 Curve、Kraken 等支持的交易平台,透過買賣 RLUSD 與其他穩定幣組成的交易對(如 RLUSD/USDC),參與市場交易潛在收益。

2. WLFI USD1

2025 年 3 月 25 日,World Liberty Financial(WLFI)正式推出穩定幣 USD 1。該穩定幣宣稱獲得川普支持,採用 1: 1 錨定美元的機制,由美國短期國債、美元存款及其他現金等價物提供 100% 儲備支持。 USD 1 初期選擇在以太坊(Ethereum)和 Binance 智慧鏈(BSC)發行,並計畫未來將拓展至更多區塊鏈網路。在資產安全與透明度方面,其儲備由 BitGo 進行機構級託管,定期接受第三方會計事務所審計,並引入 Chainlink 的儲備證明(PoR)機制,確保資產狀況公開可查。

WLFI 的核心業務聚焦數位資產金融服務,致力於為用戶建立無縫跨國交易與 DeFi 參與的橋樑。此次推出 USD 1,旨在打破 TradFi 與 DeFi 的壁壘,一方面借助特朗普的影響力吸引關注相關項目的投資者,另一方面提升自身在加密市場的政治與商業影響力,試圖憑藉品牌優勢與合規運營在競爭激烈的穩定幣市場中佔據一席之地。

USD 1 的發行與川普家族的關聯形成獨特的品牌效應,為其帶來極高的市場關注。這項優勢不僅吸引了大量散戶投資者,更在機構客戶群中引發關注,成為其拓展市場的重要驅動力。

分類

· 類型:法幣錨定型。

· 機制:非演算法型,依賴傳統金融資產,強調機構級託管(如 BitGo)。

市場數據與表現

2025 年 4 月 12 日,WLFI 公佈針對早期支持者的 USD 1 空投提案,這一消息引發市場強烈反響。儘管 USD 1 尚未正式上市,其在 Binance 智慧鏈(BSC)和以太坊兩大平台的 24 小時交易量迅速攀升至近 4,400 萬美元。 4 月 16 日,加密市場頭做市商 DWF Labs 宣布向 WLFI 注資 2,500 萬美元,並承諾為 USD 1 提供流動性支援。這項投資顯著提升了 USD 1 的市場公信力,尤其在 DEX PancakeSwap(BSC)上,USD 1 與 BSC-USD 等交易對的活躍度得到明顯增強。

截至目前,USD 1 代幣總市值達 1.27 億美元,流通供應量與市值規模持平,同樣為 1.27 億枚。鏈上數據顯示,在 BSC 鏈上,USD 1 總供應量為 113, 479, 585 枚,持有者數量達 1, 812 人,該鏈上的代幣市值佔比高達 88.97% ;而以太坊鏈上的 USD 1 總供應量僅為 14, 49,50 枚,4950 4950 人人,相較之下,以太坊鏈上的流通規模與使用者參與度明顯較低。

用戶參與機會

用戶可透過 DEX(如 PancakeSwap)進行交易,或等待更多 DeFi 協定整合推出。此外,建議用戶追蹤 WLFI 官方 X 帳號(@worldlibertyfi),以便及時取得 USD 1 的最新動態、空投計畫、上線安排等重要公告,第一時間掌握專案進度。

3. Usual USD0

Usual Labs 推出的 USD0 定位為收益型穩定幣,其價值與美元 1: 1 掛鉤。該專案的核心特色是採用 RWA 進行抵押,尤其是短期美國國債或其他低風險的資產,以確保 USD0 的穩定性。透過這種方式,USD 0 既能在 DeFi 生態系統中流通,又能夠為用戶提供低風險、可預測的穩定幣選擇。

目前 USD 0 主要在以太坊、BNB Chain、Base 等多個區塊鏈平台上進行發行和流通。該專案提供了一個簡單的抵押機制,使用者可以透過抵押 USDC 或其他穩定資產鑄造 USD 0,從而為 DeFi 市場提供流動性。除此之外,Usual 還推出了 USD 0++,這是一種特殊的債券型穩定幣(基於 USD 0 的 LST,類似於 Lido 的 stETH),USD 0++透過鎖定 4 年期的國債資產提供約 4% 的年化收益,同時支持在 Uniswap V3、Curve Finance 等 DEX 上借貸的流動性。

Usual Labs 推出 USD0,旨在填補市場對優質且多樣化穩定幣的需求缺口,尤其是在 DeFi 領域。透過 RWA 與 DeFi 協議的深度融合,USD0 致力於提升總價值鎖倉(TVL)規模,增強用戶參與度。在 DeFi 生態中,穩定幣的高流動性與價格穩定性至關重要,但傳統法幣錨定穩定幣如 USDT、USDC 多由中心化機構管理,面臨監管不確定性與信任風險。而 USD0 憑藉去中心化特性,為 DeFi 用戶提供了更具吸引力的選項。

2024 年 12 月,Usual Labs 與 Ethana 達成合作,宣布將 USDtb 和 sUSDe 納入未來業務策略核心。雙方計劃接受 USDtb 作為抵押品,並逐步將 USD 0 的部分支持資產遷移至 USDtb,Usual Labs 更計劃成為 USDtb 的主要持有方之一。

分類

· 類型:RWA 錨定型,儲備包括短期國債,部分 Ethena 的 USDtb。

· 機制:非演算法型,依賴 RWA 和 USDtb 資產。

市場數據與表現

2025 年 1 月 9 日,Usual Labs 突然宣布對 USD0++ 的最低贖回機製作下 187. 將大幅兌換率 181355 的最低兌換率 181. 0。這項措施迅速引發市場震動,USD0++的市價瞬間暴跌至 0.89 美元,與美元平價顯著背離。由於先前眾多 DeFi 協議將 USD0 和 USD0++視為等值資產,此次調整直接引發了市場的廣泛混亂,用戶不滿情緒持續升溫。

時間回溯到 2025 年初,USD0 市值曾一路飆升至約 19 億美元的歷史高峰。但在贖回機制調整後的短短兩個月內,其市值蒸發約 12 億美元,急劇下滑至 6.62 億美元左右,市場對協議的信心遭受重創。

面對質疑,Usual Labs 回應稱,此次調整是既定戰略的一部分,意在將 USD0++重新定位為零息債券類產品,區別於傳統穩定幣。然而,由於缺乏提前預告與充分透明的溝通,大量用戶未能提前做好應對準備,進而引發了信任危機,導致 USD0 生態的流動性顯著下降。

相關文章:

·《USD 0++持續「脫錨」,現在拿還是該跑? 》

·《深度解析 Usual:USD 0++脫錨與循環貸爆倉背後的“貓膩”》

另推薦一篇穩定幣 sUSD 的脫錨回憶錄《》。

用戶參與機會

可透過 Usual 平台質押 USD0 取得 USD0++,獲得 50% 年化收益率(風險提示:USUAL 代幣獎勵與 TVL 掛鉤)。或在 Uniswap 等協議提供流動性獲取收益。

4. Ethena USDe

分類

· 類型:合成美元穩定幣,結合加密資產(如 ETH)和 RWA(如 BUIDL)錨定。

· 機制:演算法與收益型結合,透過期貨套利與質押產生收益,維持美元掛鉤。

市場數據與表現

使用者參與機會

5. SKY USDS(原 Maker DAI 升級版)

在收益機制上,USDS 透過 Sky Protocol 為使用者提供 6.25% 的年化報酬率。儘管該收益率低於 USDe,但憑藉更穩定的收益表現,持續吸引追求穩健收益的用戶群。

分類

· 類型:加密資產錨定型,儲備包括以太坊、USDC 等資產。

· 機制:演算法與抵押型結合,透過超額抵押和動態穩定費用維持掛鉤。

市場數據與表現

· 總市值:據 Defillama 顯示,目前該代幣的總市值約為 42.2 億美元。

· 支援區塊鏈:以太坊為主,Base,Solana 和 Arbitrum。

· 流通情況:USDS 流通量較低,24 小時交易量 278 萬美元,與總市值規模形成明顯反差。

用戶參與機會

6. PayPal PYUSD

分類

· 類型:法幣錨定型,1: 1 錨定美元,儲備為短期國債和美元存款。

市場數據與表現

用戶參與機會

結論

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

新手領取 100 USDT 槓桿禮包,交易可得 1,088 USDT!

ETH 理財雙重獎勵,VIP 專屬福利!最高 10.0% APR + 交易解鎖 50,000 USDT 獎池

Bitget現貨杠桿關於暫停 SANTOS/USDT, MYRO/USDT, DUSK/USDT, PHB/USDT, ALPINE/USDT 杠桿交易服務的公告

CandyBomb x RAVE:合約交易瓜分 200,000 RAVE!