揭開ADL機制背後的瘋狂真相,別讓交易所輕鬆拿走你的錢

自動去槓桿(ADL)總結

原文標題:Auto-Deleveraging (ADL) Wrap-Up

原文作者:@ltrd_

原文編譯:zhouzhou,BlockBeats

編者按:本文講解了加密貨幣市場中的例子,說明了加密貨幣市場中的虛擬機制(ADLDLL)。如何在市場清算不足時,強制平掉獲利客戶的部位來彌補損失。文章提到,ADL 的執行有許多不透明之處,例如價格差異和延遲執行等問題。作者指出,理解清算和 ADL 機制對於深入理解加密市場非常重要,並鼓勵讀者提供回饋以改善解釋。

以下為原文內容(為便於閱讀理解,原內容有所整編):

今天,我想寫一篇關於加密市場中自動去槓桿(ADL)機制的總結。之所以寫這篇文章,是因為最近收到很多關於 ADL 和許多交易所該機制有問題的消息。

另外,ADL 純粹與加密市場相關——這不是傳統金融市場中會看到的東西(如果我錯了,請糾正我)。今天我的目標是簡要地向大家解釋一下什麼是 ADL,它存在哪些問題,以及為什麼 Bybit(可能不僅僅是這個交易所)在 ADL 機制上做了很多讓人懷疑的事情,並且並不是所有事情都很清楚。

讓我先解釋一下什麼是 ADL。

實際上,目前並沒有一份清晰、詳盡的白皮書來解釋 ADL 是如何運作的,缺乏明確的示例、可能的解決方案以及該機制發展的計劃。

我的一位朋友最近向我提供了 Bybit 期貨平台上 MANEKI 的 ADL 資料。我會稍微修改一些數字(不改變範圍和百分比變化)以保護他的匿名性。

自動去槓桿是一個關閉最盈利的倉位(即使用最大槓桿開倉的倉位)的機制,發生在交易所無法繼續清算其他客戶的倉位而不虧損的情況下。

讓我更清楚地解釋一下,如果前面的解釋還不夠清楚的話。假設市場出現了巨大的波動,價格大幅下跌,導致許多客戶的帳戶被強制平倉。此時,市場的流動性變差,市場影響越來越大。

假設我們處於一個特定的時刻,只有一個客戶被強制平倉。假設該客戶在$MANEKI 的部位價值為 50,000 美元。對於這樣一個部位,如果你不想被強制平倉,你的帳戶需要保持 2,500 美元(因為此部位的維持保證金比率為 5%)。

如果你的「帳戶價值」低於 2,500 美元,那麼你的部位將被強制平倉——也就是說,維持保證金就是你帳戶中需要保持的現金,以便持有未平倉的部位。

假設市場繼續下跌,你在未平倉的部位上損失了很多錢,導致帳戶跌破 2,500 美元——此時會觸發自動平倉流程。

我們為此假設一些名詞:

清算價格 → 你的帳戶被強制平倉時$MANEKI 的價格

破產價格 → 你的賬戶價值變為 0 時$MANEKI的價格(如果你是做多倉位,這個價格應嚴格低於清算價格,因為在清算價格時你的帳戶仍應該有大約維持保證金的餘額)

執行價格 → 與帳戶清算相關的市場訂單價格。

你的帳戶透過市場訂單(賣出)進行平倉,交易所得到該訂單的加權平均成交價。

接下來有一個非常重要的點-如果執行價格(EP)(假設你是做多部位)高於破產價格(BP),那麼理論上你的帳戶價值應該不等於 0(因為只有在清算發生在 BP 時,帳戶價值才會等於 0)。但是——你並不會得到這部分額外的資金——這部分資金由交易所收走。

如果交易所能夠以比 BP 更好的價格執行訂單,它會收取這部分盈餘(並且——根據文件的說法——可能會將其投入保險基金)。

我們稍後會回到這個問題,但現在讓我們專注於一個更複雜的情況:

假設市場波動,交易所無法以比 BP 更好的價格執行訂單。在這種情況下,帳戶的「帳戶價值」會低於 0,交易所會使用保險基金來彌補損失。

保險基金是「系統可以用來保護交易者免受衍生性商品交易中過度虧損的儲備池。」

因此,任何在破產價格以下的強平訂單都會造成額外的虧損,保險基金將用來彌補這些虧損-這個基金通常由交易所的利潤組成。

這就是我們最終要討論的 ADL 機制——如果保險基金無法覆蓋虧損(因為裡面沒有錢),交易所會啟動自動去槓桿機制來彌補這一差距。

我想盡可能準確、清晰地定義它:ADL 允許交易所將清算虧損與盈利客戶的倉位對沖。

所以,如果一個客戶的部位被強平,而保險基金無法吸收虧損,交易所會找到一個盈利的客戶,並強制平掉這個盈利倉位的一部分,以彌補虧損。

假設交易所需要清算一個價值 30,000 美元的部位:保險基金無法覆蓋虧損,交易所根據公式:利潤×槓桿,排序客戶。假設排名第一的客戶持有一個價值 100,000 美元的倉位,交易所自動平掉該盈利倉位中的 30,000 美元部分。

不會在市場上發出平倉指令-這不會影響訂單簿,整個影響默默地由獲利客戶吸收,且沒有任何警告。

聽起來有點瘋狂——但這基本上就是它的運作方式。

你可以說這是一種由交易所創造的「過度獲利保護」機制。

我猜你現在應該已經理解這個機制了(我真的希望如此-我總是盡量以簡單的方式解釋稍微複雜的事情)。現在我們可以開始談論一些我對這個機制存在的疑問和問題。

ADL 的怪異之處是什麼?

首先,問題在於我們對 ADL 機制了解很少。例如,我們不知道交易所何時決定自己無法正確執行清算訂單,而必須改用 ADL 機制。這種情況可能隨時發生,而且沒有任何解釋。

例如,Carol Alexander 有一篇很好的文章,講了保險基金和一些波動事件。

其中有一個非常奇怪的地方:在 2021 年 5 月 19 日(所有在 2021 年認真做過加密交易的人應該知道這個日期——如果你不知道,建議你泡杯茶,花至少一個小時看一下當天的數據),發生了大規模拋售和強平事件。

但當我們查看 Binance 期貨的保險基金數據時,我們發現保險基金在那天反而變大了——並沒有被耗盡!

我知道它本來應該被清空,因為我個人在許多合約上都被 ADL 了——顯然,機制出了問題。我強烈建議你閱讀這篇文章。

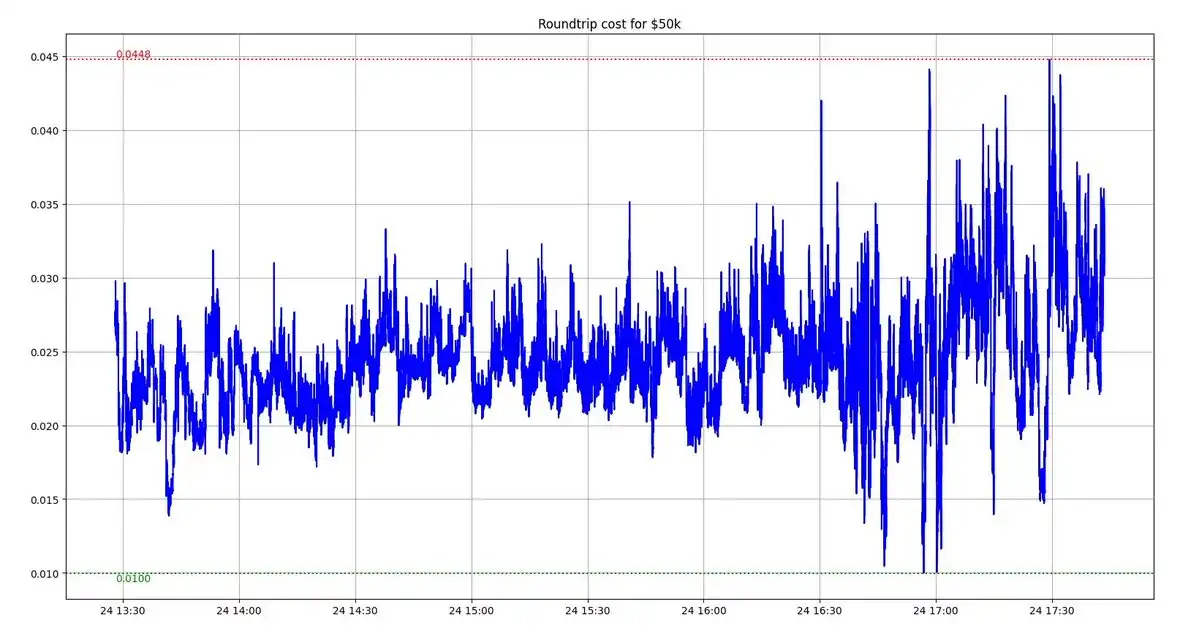

讓我再回到 ADL 和市場賣單的選擇之間的決定問題。關於市場賣單和潛在滑點:在$MANEKI 的那次大規模 ADL 事件期間(我假設它相當大,因為我知道很多人在過去幾天內都被波及),50,000 美元訂單的迴轉成本(即做同時買賣市場訂單的成本)比在大規模強平事件之前並沒有大幅增加。

回想一下:對於 50,000 美元的訂單,維持保證金比率是 5%——即使在大規模波動期間,迴轉成本(不僅僅是單邊成本)也比這更低。

對於更大的部位(因此可能產生更大的市場影響),你無論如何都會有更高的維持保證金比率。

接下來,非常瘋狂的一點是標記價格(假設這是市場上某個時刻的價格)與 ADL 價格之間的差異。

在我朋友的情況下,他的 ADL 價格大約是 0.0033,但在 ADL 發生時的標記價格(即市場上的實際價格)是 0.002595——差距非常大。

更瘋狂的是-0.0033 這個價格在 ADL 發生時的市場上已經消失超過 30 分鐘了。

為什麼交易所在其他客戶的清算過程後沒有立即執行 ADL(假設 0.0033 是清算價格)?為什麼他們決定等了 30 分鐘才執行?

一個本來盈利的交易就在 ADL 發生時變成了 30% 的虧損。因為我們沒有關於歷史 ADL 或其機制的任何信息,交易所基本上可以隨意操作。

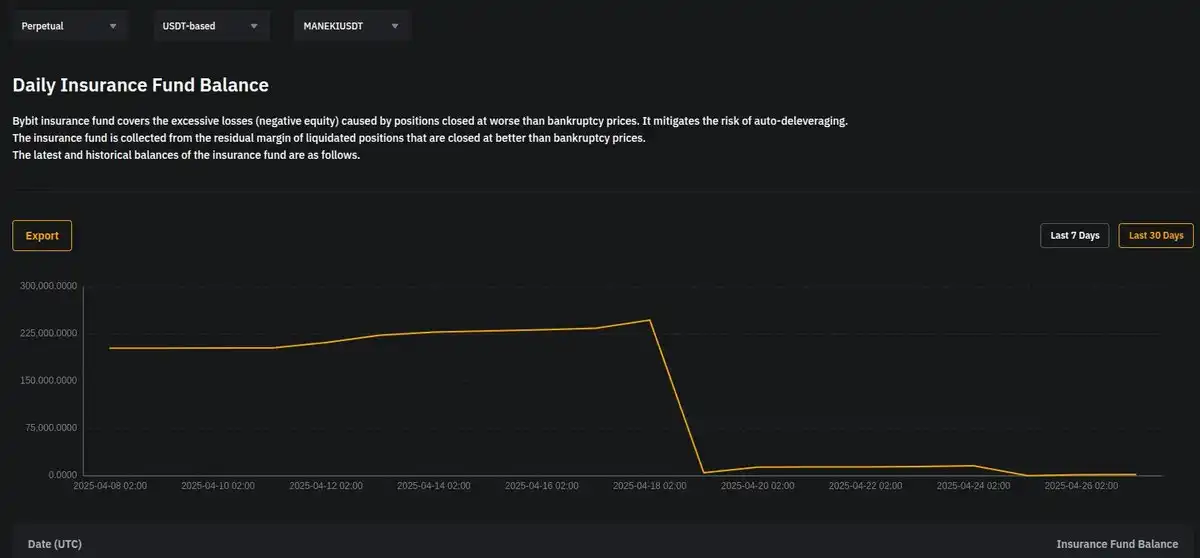

我嘗試與其他人核實是否有類似的價格差異和瘋狂的 ADL 情況——是的,我找到了確認過的人。但故事還沒結束。在這些奇怪事件發生之前,保險基金已經空了好幾天。

我之前提到過 4 月 24 日的故事,但你可以清楚看到,保險基金從 4 月 19 日開始幾乎就已經被耗盡——而 Bybit 方面什麼也沒做。

他們本來可以做很多事情:調整維持保證金,向保險基金添加資金,為客戶引入更好的保護措施。

但他們什麼都沒做。

大幅拋售(超過 40%)發生在 Bybit 宣布將$MANEKI 下架的前一天。

對於好奇的人,我已經提供了幾天前$MANEKI 在拋售前的瘋狂、荒謬、被操控的圖表。但從 Bybit 方面來看,沒人對此進行過任何關注。

我希望透過$MANEKI 這個瘋狂的例子,能夠稍微向你解釋一下 ADL 是什麼。

我認為,瞭解清算過程、ADL 機制以及所有與永續合約和保證金相關的內容,對於完全理解加密貨幣市場至關重要。

「原文連結」

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

KITEUSDT 現已上線盤前合約交易

提升流動性並賺取 BTC:Bitget 現支援 BGBTC 作為抵押品,收益達 2.5%!

鏈上積分挑戰賽(第 25 期)- 交易打卡瓜分 120,000 BGB 空投

關於 Bitget 上架 NFLXUSDT, FUTUUSDT, JDUSDT, RDDTUSDT, QQQUSDT STOCK 指數永續合約的公告