Heaven的崛起:Solana Launchpad如何重塑Tokenomics並搶佔市場份額

- Heaven 是一個 Solana 發射台,推出了「God Flywheel」模型,將 100% 協議收入用於永久性 LIGHT 代幣回購與銷毀,以創造自我強化的通縮循環。 - 在首週內,1.89 百萬美元的回購銷毀了 2.2% 的 LIGHT 供應,推動價格上漲 260%,而分級費用結構則優先支持優質項目而非投機性代幣。 - 該平台佔據了 Solana 代幣發行市場的 15%,創造了 4 億美元的交易量並新增 13 萬個錢包,但同時也面臨風險。

Solana 區塊鏈生態系因 Heaven 的出現而發生了劇烈變化,該平台通過其「God Flywheel」模型重新定義了代幣經濟學。Heaven 將 100% 協議收入用於其原生代幣 LIGHT 的永久回購與銷毀,創造了一個自我強化的通縮壓力與價格上升循環。這一模型受 Hyperliquid 等平台啟發,利用演算法流動性底線和分級費率結構,將平台、創作者及社群參與者的激勵機制對齊。

God Flywheel 的運作機制

Heaven 的 flywheel 通過其自動化做市商(AMM)去中心化交易所(DEX)及代幣活動收取交易手續費。這些費用會自動分配用於回購並銷毀 LIGHT 代幣,減少供給同時推動價格上升。在平台上線的第一週,Heaven 用於回購的資金達 189 萬美元,銷毀了 2,240 萬枚代幣(佔總供應量 2.2%),同時 LIGHT 價格上漲了 260%。這種快速的通縮效應因 10 億枚固定代幣供應量而進一步放大,並預留部分分配給團隊歸屬與社群計畫。

該模型的分級費率結構進一步強化了其可持續性。創作者代幣(嚴肅項目)保留 1% 交易手續費,社群代幣(如 memecoin)則獲得 0.1%,被封鎖的代幣則完全排除在外。這一門檻機制過濾掉低質量項目,同時確保回購的穩定收入來源。Heaven 以質量優先於數量,與常因流動性碎片化和投機波動而困擾的 Pump.fun 等競爭對手形成鮮明對比。

成長指標與市場佔有率

Heaven 的 flywheel 推動了爆炸性增長,上線以來已有 13 萬個錢包加入,創建了 4.2 萬個新代幣,總交易量達 4 億美元。平台在首週即佔據了 Solana 代幣市場的 15%,超越競爭對手,並創造了 420 萬美元的協議收入。這些數據凸顯了該模型即使在競爭激烈的市場中也能吸引流動性與用戶活躍度的能力。

然而,該模型的成功取決於持續的收入增長。批評者認為,若以每日收入的 1 倍進行交易,則意味著年化倍數高達 365 倍,除非平台實現指數級擴張,否則難以持續。這一脆弱性因平台上發行的代幣本身波動性大、缺乏傳統流動性池的深度而加劇。

風險與長期可行性

儘管發展迅速,Heaven 仍面臨重大挑戰。Certora 對其 AMM 系統的審計發現了 21 處漏洞,其中兩處被歸類為高嚴重性,這引發了對智能合約風險的擔憂。雖然審計確認了平台的整體安全性,但這些發現凸顯了持續監管的必要性。此外,若 Heaven 未能與 Stargate 等更廣泛的 DeFi 系統整合,流動性碎片化仍是一大威脅,這可能會穩定價格波動並吸引機構資本。

結論

Heaven 的 God Flywheel 模型大膽重新構想了代幣經濟學,利用通縮機制與演算法流動性創造價值累積的 flywheel。儘管其早期成功無庸置疑,長期可持續性仍取決於解決安全漏洞、擴展流動性整合以及維持指數級收入增長。對投資者而言,該平台既體現了 Solana 生態系的變革潛力,也蘊含著投機創新的固有風險。

Source:

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitcoin的安全性達到歷史新高,但礦工收入卻跌至歷史新低,礦商們新的收入增長點在哪?

當前bitcoin網絡的悖論尤為鮮明,協議層面因高算力從未如此安全,底層礦業卻面臨資本清算與整合壓力。

暗戰升級:Hyperliquid 遭遇「自殺式」攻擊,但真正的戰爭可能才剛剛開始

攻擊者自損 300 萬的「自殺式」襲擊,實際上其可能已透過外部對沖實現盈虧平衡,這更像是一場針對協議防禦能力的低成本「壓力測試」。

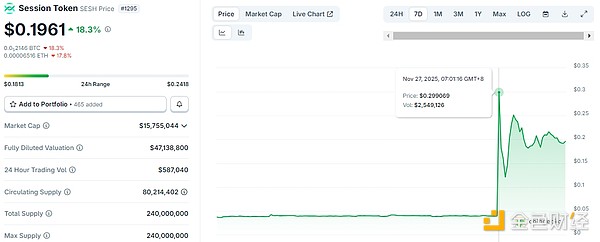

Vitalik力挺的兩個應用是何來頭?隱私通訊是下個風口嗎