虧錢的meme幣玩家們,正瘋狂湧進預測市場

顯化法則正在預測市場上被應驗

在 Pumpfun 和 Bonk 等 Meme 發射平台的百團大戰進行的如火如荼的時候,對 Degen 們來說另外一塊市場正像是 23 年的 Memecoin 一樣正在整個空間中開始流行。

預測市場已經一手掐住了 Memecoins 市場的咽喉了。

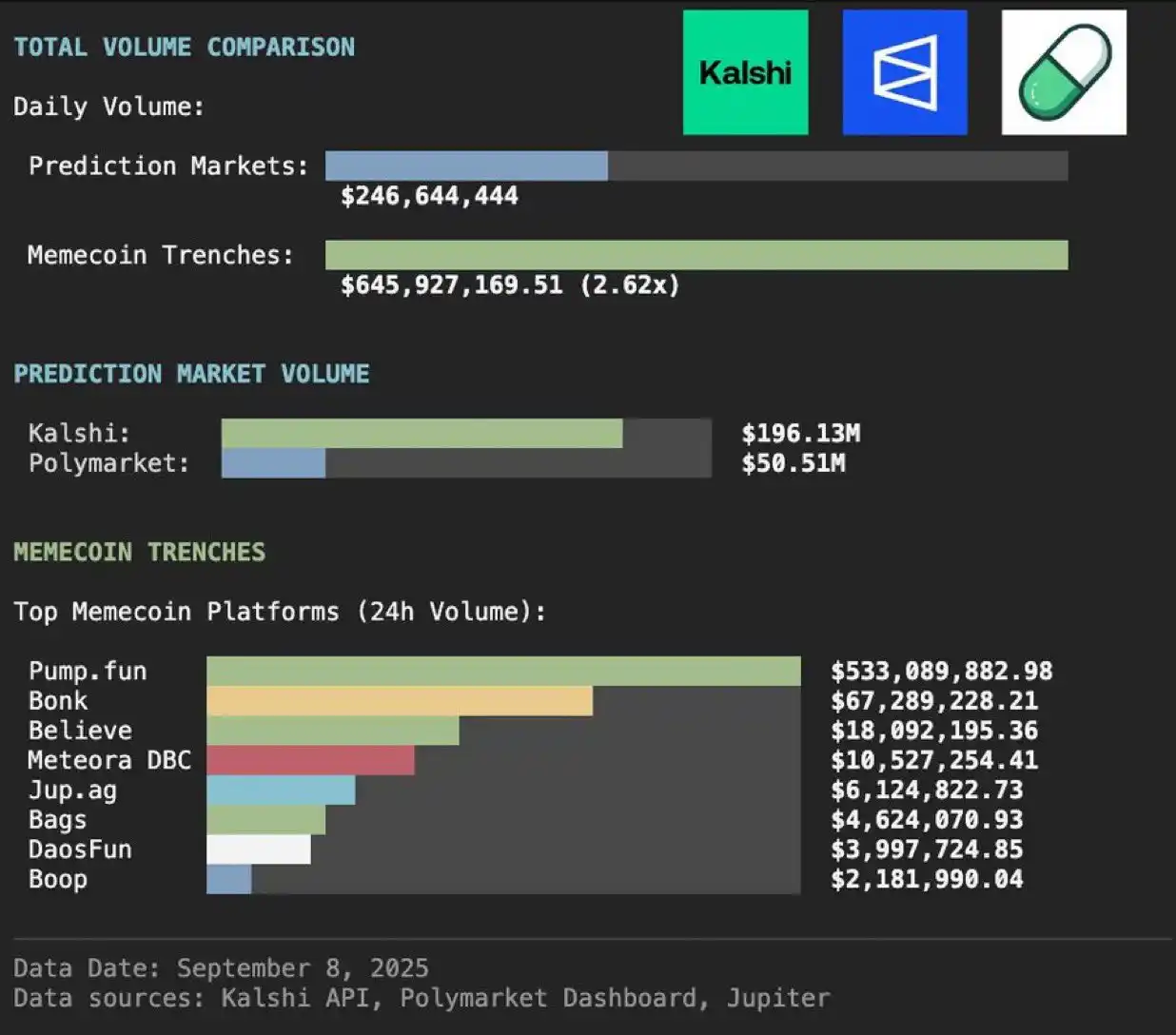

上個月剛入職 Kalshi 擔任加密貨幣主管的 John Wang 在近日公佈了一組數據,數據表明現在的預測市場已經達到了 Solana Memecoins 整體市場總交易量的 38%。

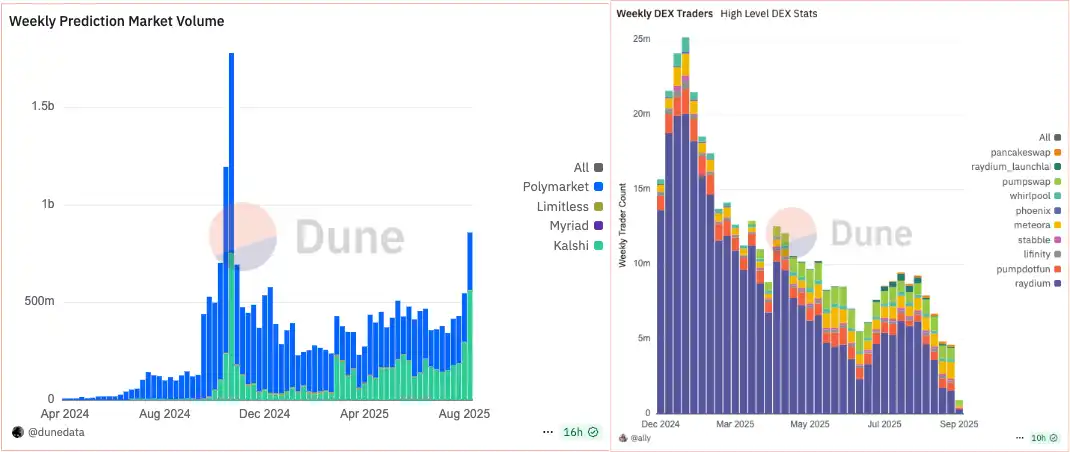

而在 John 加入 Kalshi 的不到一個月的時間內把 Kalshi 的交易量提高了兩倍後,預測市場的整體交易量也在各方催動下達到了去年 10 月大選前夕的水平。而另一組數據卻相當醒目,幾個主要 交易 Memecoins 的 DEX 獨立地址數則從去年 12 月的巔峰一路下跌至今,交易人數已經不足巔峰期的 10% 了。

左:預測市場週交易量、右:Solana DEX 的交易者數量,源:DUNE

時代要結束的時代嗎?預測市場的體量是否又會如 John 所說達到 Memecoins 市場的 10 倍以上呢?

Memecoins 熱潮的衰退

Memecoins 熱潮的衰退

Memecoins 熱潮的衰退

不得不說,加密市場中的 Memecoins曾在近年製造了許多造富神話,也一時間吸引了許多新人加入這個行業,但如今這一狂熱正明顯降溫。

回顧 2021 年,老牌 Memecoin 如 Dogecoin(DOGE)和 Shiba Inu(SHIB)在馬斯克等話題助推下價格飛漲,市值一度高達 800 億和 390 億美元,Memecoins 市值佔整個山寨幣市場的比重整個山寨幣市場 12%。

此後 Meme 文化在 2023-2024 年再次掀起浪潮,特別是 2024 年初 Solana 鏈上的 Pump.fun 平台橫空出世,零門檻發行代幣引發了新一輪“Meme 造幣”運動,在當時引發了加密領域出世,零門檻發行代幣引發了新一輪“Meme 造幣”運動,在當時引發了加密領域中一個前所未有的 Mecoins 交易。

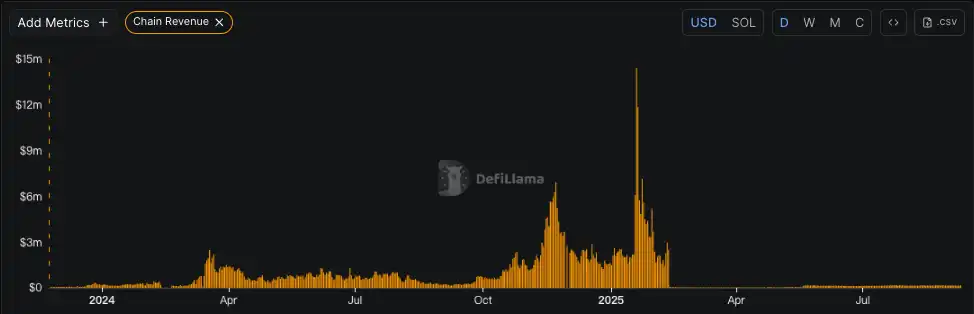

然而,盛極而衰的跡像已經開始顯現。儘管 Pump.fun 等平台製造過將幾美元翻成數百萬的傳奇案例,但絕大多數投機者難逃虧損命運。根據統計,新發行的 Memecoins 近 99% 最終會歸零,Solana 的交易手續費收入也下降了 90% 以上。

Solana 交易手續費收入,來源:Defillama

Memecoins 的因素。宏觀環境的不確定性令投機資金趨於謹慎、缺乏監管約束滋生了莊家肆意收割與內幕交易醜聞、社交媒體大 V 和名人利用影響力炒作再高位拋售的割韭菜戲碼屢屢上演(甚至總統也是如此)內幕交易氾濫、流動性的匱乏、加上成千上萬的騙局和 Rug pull,即使是對此不乏的

Meme 板塊的參與者在結構上發生了變化。一方面,合規壓力下不少早期充當莊家的大戶資金正撤離這一灰色地帶;另一方面,除了鯨魚操盤的內幕外,市場中留下的多為中小散戶互相博弈,Meme 交易日益演變成一場赤裸的零和 PVP。

P 小將樂於追逐短期賽局快感,長期持有打造共識文化成為。這種缺乏沉澱的 PVP 炒作模式導致 Memecoins 難以形成真正的社區共識,價格缺乏基本面支撐而瞬間漲跌,結果往往是漲時一哄而上、跌時鳥獸散。沒有穩健資金願意參與長期建設,大資金更不可能進場接盤,形成了惡性循環。

參與 pumpfun 玩家的賺錢與損失比例,此前 (虧損:賺錢) 的比例在 7:3 上下浮錢的財富效應正在消失,來源:DUNE

共識導致價格不穩、資金避而遠之,反過來又讓市值難以做大。這種「擊鼓傳花」式的賽局遊戲隨著財富效應的消退正變得越發冷清。

老 Meme 變成波段工具,新 Meme 變成 P 小將的天下,文化共識變成不切實際的存在。種種跡象表明,Memecoins 神話逐漸褪色,市場開始將目光投向新的熱點。

Degen 的新競技場

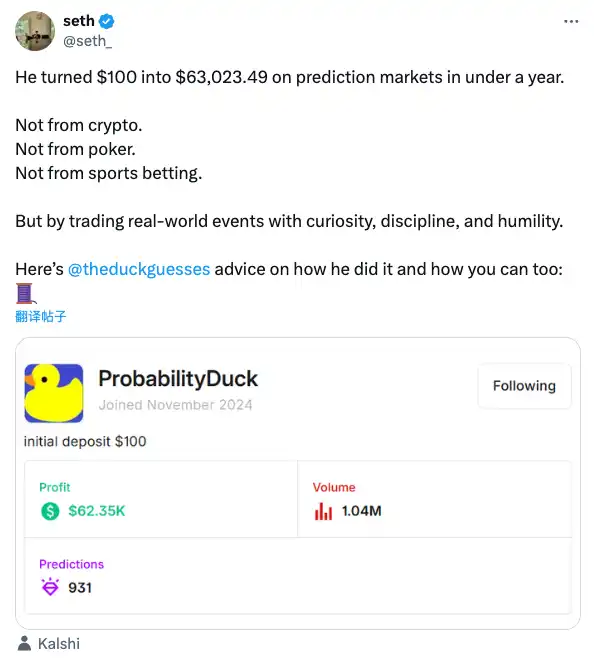

當 Meme 狂潮逐漸退去,Degen 並未收手,而是將熱情轉移到了預測市場上。如果你常刷 X,可能會經常看到一些所謂的「人物傳」,他們通常會講述一個人怎麼用很少的錢賺到超高的倍數,這類故事的背景以前是 Memecoins 或者 DeFi 的套利,現如今換成了預測市場。

多巴胺

德州撲克數學理論發起人 David Sklansky在《撲克論》中說過「賭博的本質是資訊不對稱下的下注」換言之,賭徒需要的是對賠率和資訊優勢的感知,而不是絕對的必勝。

從這個角度來看預測市場提供了與炒 Memecoins 類似的多巴胺刺激,但機制上更透明公平。當你買進「川普贏得大選」或「聯準會降息」的押注合約時,最終輸贏取決於客觀事件結果。沒有專案方突然跑路的風險,也不存在人為砸盤歸零的「地毯式拔網」,最壞結果無非是賭錯方向血本無歸,而不至於像某些空氣幣那樣在內幕操縱下無端遭殃。

這種從「開發團隊會不會捲款跑路」轉變為「事件本身會不會發生」的心理落差,投機行為的模式「升級」。賭徒們仍在下注博弈,但賭局錨定了現實世界的結果,有了基本的真實性支撐。

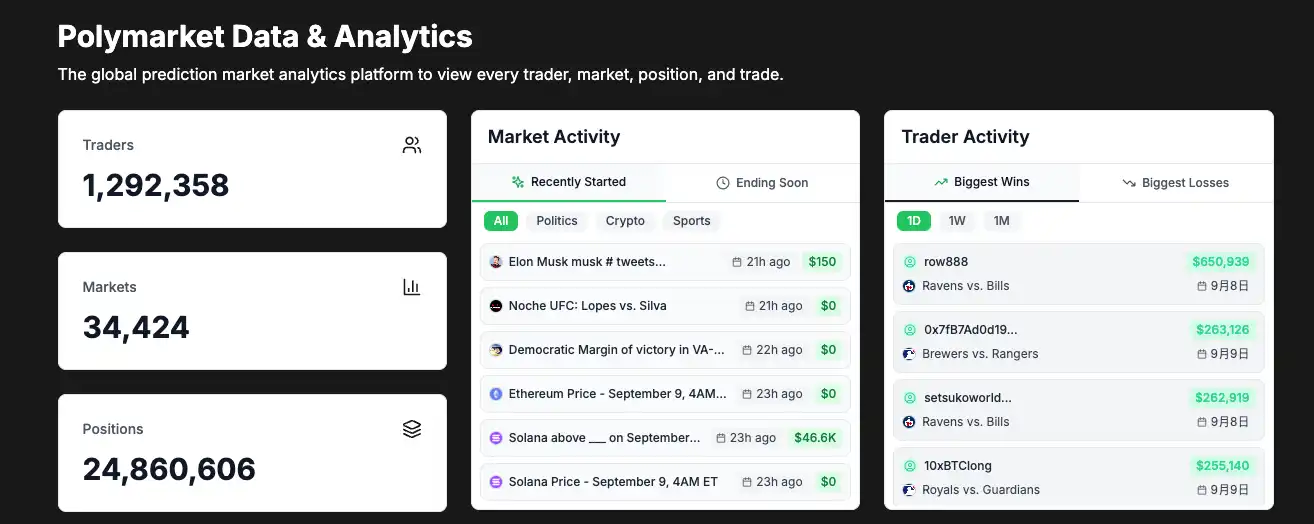

Polymarket 的交易者已經達到 130 萬人,而 Kalshi 沒有公開用戶資料,但其市場份額已經超過了 Polymarket。預測市場的參與人數可能已經達到數百萬人次,來源:polymarketanalytics

監管

更重要的是,監管動向為預測市場增添了合法性的光環。過去許多去中心化預測平台因政策風險對美國等市場用戶閉門謝客,而如今情況正在改變。

2024 年下半年,Kalshi 平台與美國商品期貨交易委員會(CFTC)之間的一場官司成為轉捩點。這家總部位於美國、完全合規運營的預測市場交易所此前因試圖上線國會選舉結果合約而遭到 CFTC 阻撓,但據報道當年 9 月聯邦法院判決 Kalshi 勝訴,認定監管機構無權禁止此類政治事件合約。

這項裁決為 Kalshi 在全美範圍內開展業務掃清了障礙,使其成為美國首個真正持牌的預測市場平台。 Kalshi 隨即抓住機遇,在 2024 年美國大選期間大展拳腳。根據路透社等消息,光是總統選舉夜當日該平台就創造了約 10 億美元的成交量,全年交易額更是年增十倍至 19.7 億美元。憑藉合規優勢,Kalshi 得以迅速擴張版圖,不受地域限制地吸引用戶參與,而這也幫助其在 2025 年初的新一輪融資中獲得了高達 10 億美元的估值。

同時,老牌去中心化預測市場 Polymarket 也尋求合規化出路。該平台因早年未遵守美國法規曾在 2022 年被 CFTC 罰款 140 萬美元,一度對美國用戶關閉。但在川普政府上台後,美國監管環境有所鬆動,Polymarket 於 2025 年透過收購持牌實體的方式重新進入美國市場。

財富效應

對於逐利的投機資金而言,預測市場之所以能夠承接 Meme 退潮後的熱度,更在於它同樣具備財富效應,且玩法更加多元。

首先從潛在收益來看,賭對黑天鵝事件所獲得的回報並不遜於炒作山寨幣。在預測市場中,如果早期以極低賠率押注某個小機率事件,事後真的發生即可獲得數倍乃至數十倍的收益。例如,2024 年美國大選前,不少人購買了川普勝選的合約作為對沖或投機。據報道有一位大戶豪擲 3000 萬美元買進「川普當選」的看漲份額,結果川普成功贏得選舉後該交易者獲利高達 8,500 萬美元。

當然,小資金玩家也可以選擇賠率高達數十倍的長尾事件合約博一把,實現「小賭贏大錢」。值得一提的是,以二元期權為核心的去中心化預測市場,也開始引入合約槓桿工具來進一步放大收益。 Azuro、D8X、Drift 等平台都曾經或依然提供合約槓桿。

這種融合 DeFi 衍生品的模式拓寬了盈利空間,也為擅長捕捉套利機會的專業玩家提供了用武之地,這也讓一些 DeFi 玩家參與預測市場時能夠得心應手。他們可以在不同平台間尋找賠率偏差套利,或利用衍生性商品對沖風險,加上日益完善的各類數據看板以及跟單機器人,玩法比純炒 Memecoins 或單純做合約交易豐富得多。

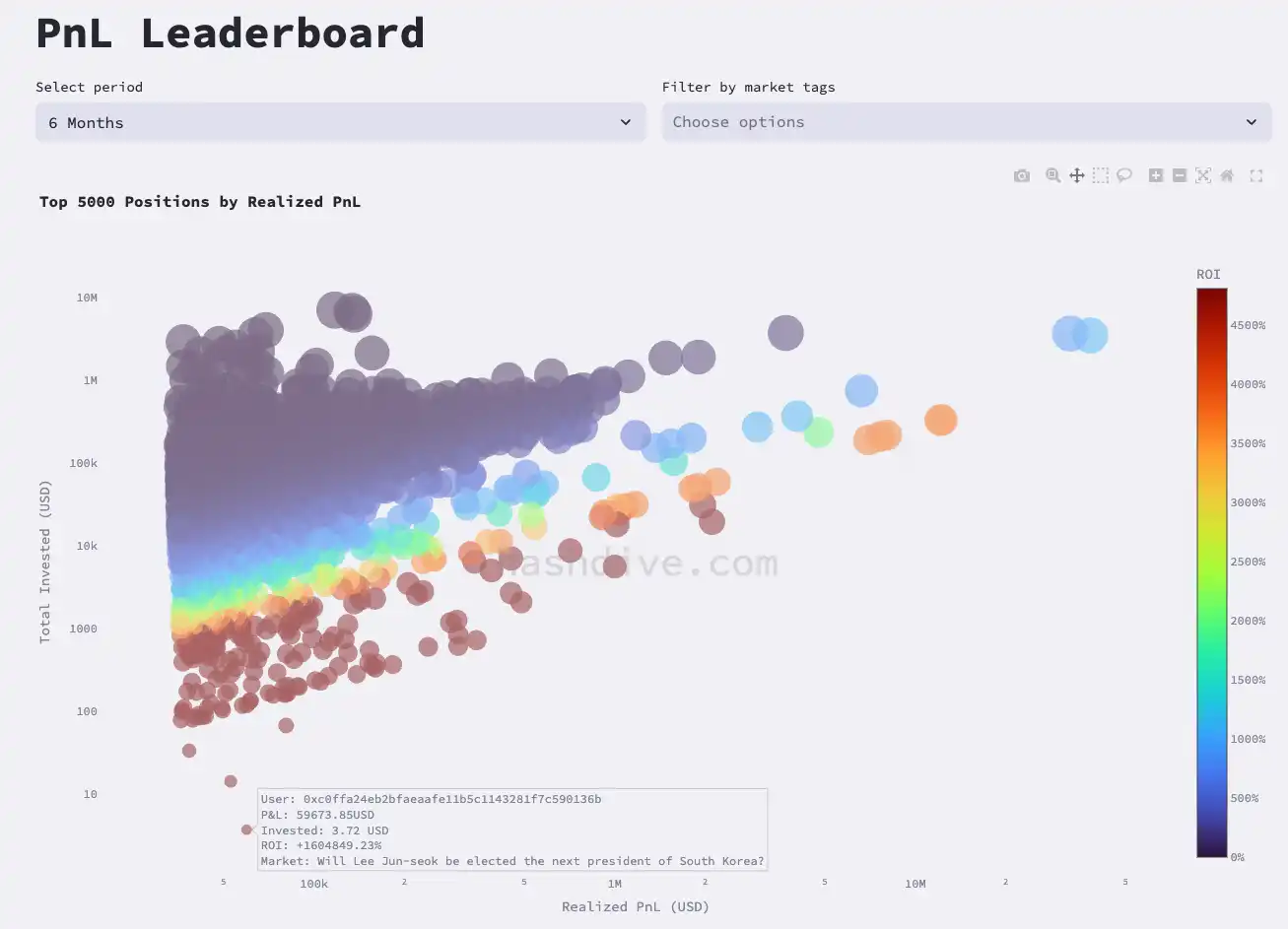

過去 6 個月預測市場的收益玩家的分佈表,越紅為 ROI 越高,左下角的一位玩家用 3.72 美元賺取了近 6萬美元,來源:hashdive

低教育成本

除了高收益機會,「教育成本低」也是預測市場吸引資金的重要原因之一。

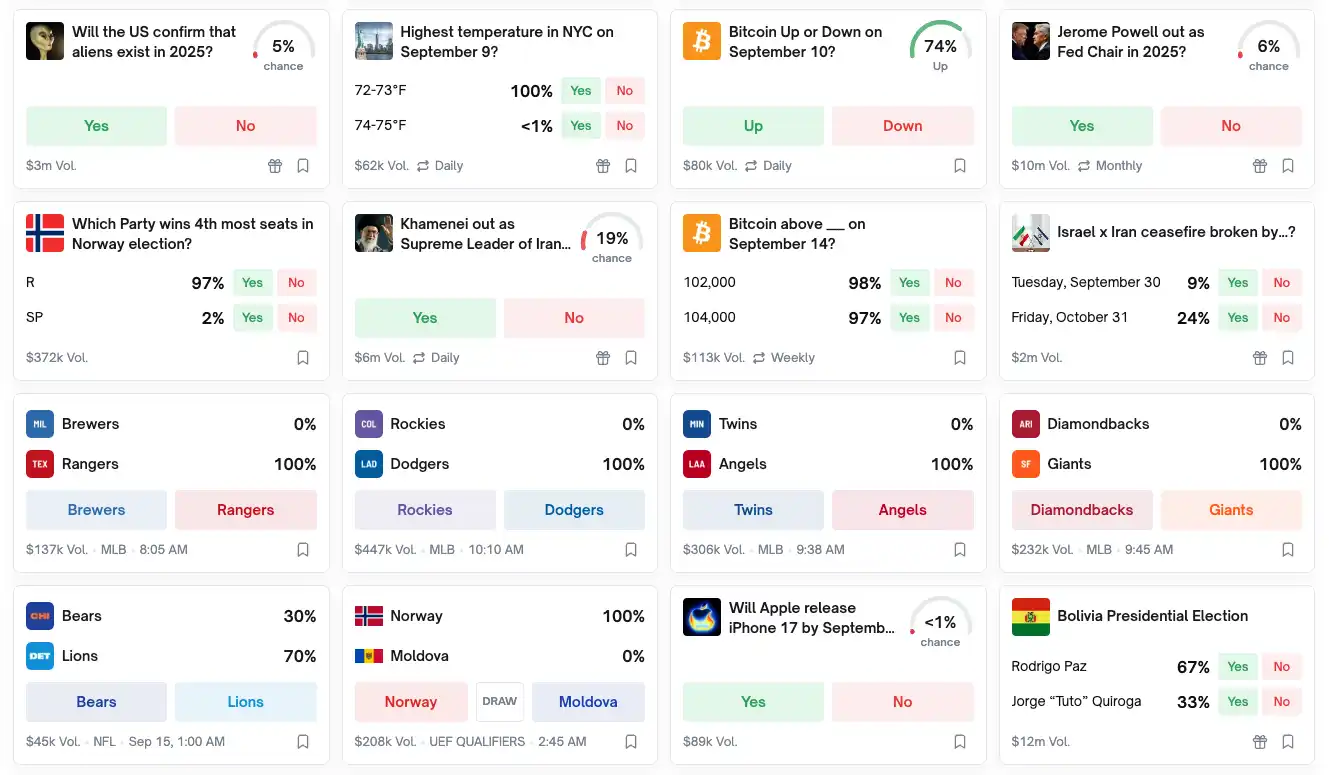

與 Memecoins 局限於炒作加密項目不同,預測市場上可交易的標的幾乎無所不包,涵蓋政治、經濟、體育、娛樂等各個領域,滿足了不同人群的“賭興”。以 Polymarket 為例,既有嚴肅的宏觀話題(如「比特幣在某日期前是否突破歷史新高」、「聯準會下一次會議是否降息」),也不乏充滿網路文化色彩的獵奇話題(如「一線男團 Coldplay 成員年底前是否離婚?」、「2025 年是否會被官方證實存在外星人?」)。

許多看似荒誕的熱點議題在該平台上都有對應市場,這實際上將 Meme 文化融入了預測交易。用戶可以對流行梗、名人話題等下注,這種娛樂化參與降低了門檻,也提高了趣味性。

Polymarket 的預測主題

相較之下,Memecoins 雖然名字帶「Meme」,但名字內部難以理解其內部自樂的產品。而預測市場押注的是真實世界發生的事件,大眾更容易理解參與。

有人形像地說,預測市場只是把原本在線下賭馬、賭球的行為搬到了鏈上,用更公開透明的方式進行。許多原本對加密代幣一頭霧水的一般投資者,一旦看到平台上有與新聞事件相關的合約,也會產生興趣下注試水。

再加之一些平台(MYRIAD 等)開始透過外掛程式或嵌入 App 直接將預測行為邏輯嵌入社群媒體或手機 App 上,讓用戶在刷推特時或開啟 App 時就能順手參與競猜,提高了參與度。這一切都讓預測市場更有希望突破圈層,吸收比特幣等傳統加密資產以外的長尾用戶。

預測市場對現實世界反向影響

預測市場的公平性和資訊價值也被一些觀點所推崇。由於合約最終結算依據客觀事實,市場不存在人為做假的空間,因而結果相對公正透明。在 Memecoins 領域,散戶常擔心開發團隊作惡或莊家砸盤,但在預測市場裡這些都不是問題。同時,資訊敏銳度高的參與者可以透過提早下注來獲利,其過程反過來為市場價格提供了信號,被視為「用金錢預測未來」的機制設計初衷。

例如,當某事件真實機率被低估時,掌握內幕消息或專業見解的交易者會大量買入相應合約,從而推高價格接近合理水平,這套利過程即是對錯誤賠率的修正。有研究指出,正是依靠這些理性的套利者,成熟預測市場往往能夠給出比民調等更準確的事件機率,並被媒體和機構參考。

當然,過度投機也可能掩蓋資訊有效性。如果湧入大量不知情、純粹跟風的投機資金,短期內可能讓合約價格偏離合理機率。但實踐表明,只要有足夠多理性玩家存在,明顯偏差通常會被迅速糾正,極端持續的誤價較為少見。

總的來說,預測市場在聚合民意和資訊方面具有獨特價值,如果吸引的參與者越多樣化、資訊越豐富,其結果越具參考意義。這種「寓投機於預測」的模式甚至得到了一些主流人士的認可。由於預測市場強調的是基於資訊和判斷進行交易,許多支持者避免使用「賭博」一詞,而是冠之以「資訊市場」的概念來提升其社會接受度。

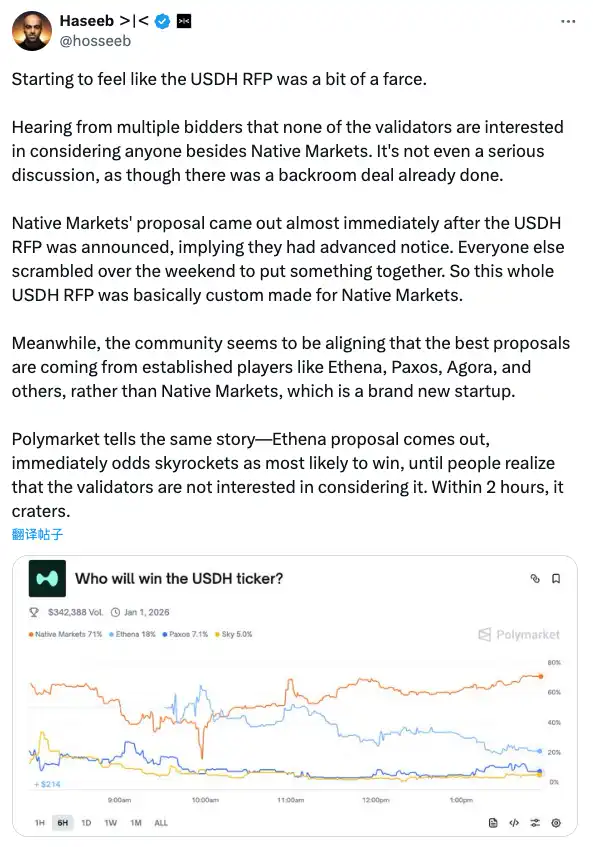

這種包裝頗有成效,像是許多 VC 或者政府官員都越來越多的把預測市場的數據拿來做自己的觀點分享的根據。相較於 Memecoins 給人「純粹賭大小」的印象,預測市場正努力營造一種更高智商、更有價值的投資遊戲氛圍,從而吸引更廣泛的參與人群。

dragonfly 的合夥人 Hasseb 就 USDH 的討論中引用了 Polymarket 的預測觀點

值得注意的是,資本市場也正在追逐這新風口。去年以來,多家預測市場平台獲得大額融資,估值迅速攀升。 Kalshi 在贏得官司後不久即宣布完成 1 億美元融資,投後估值達到 10 億美元等級。 Polymarket 也在 2025 年初籌集了 2 億美元資金,使其估值升至約 20 億美元。

新興創業計畫層出不窮,資本對其的興趣也在增加。在這個賽道上從 2021 年僅 300 萬美元的投資到如今,機構對其的投資額度達到了 3.7 億美元。

老牌網路券商 Interactive Brokers 的創辦人 Thomas Peterffy 在 2024 年 11 月接受 CNBC 採訪時曾公開預言,未來 15 年預測市場的規模可能會追趕股票市場,因為它獨特地為各種公共預期定價。

在經歷了 Memecoins 熱潮的此消彼長之後,預測市場或許正接棒成為新一輪投機資本競逐的競技場。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitget現貨杠桿關於暫停 ELX/USDT 杠桿交易服務的公告

網格新人福利:領取 150 USDT 雙重歡迎禮

Bitget現貨杠桿關於暫停 BEAM/USDT, ZEREBRO/USDT, AVAIL/USDT, HIPPO/USDT, ORBS/USDT 杠桿交易服務的公告

Bitget現貨杠桿關於暫停 MAVIA/USDT, BADGER/USDT, BAN/USDT, PONKE/USDT, FLOCK/USDT 杠桿交易服務的公告