Aave:借貸之王的未來戰略是什麼?

“若我們足夠激進地出牌,現有競爭者將無一生還。”

原文標題: Aave DAO's State of the Union by ACI

原文作者:Marc Zeller,Aave Chan Initiative 創始人

原文編譯:Azuma,Odaily 星球日報

編者按:Aave 早已成為 DeFi 借貸市場中唯一的巨無霸。

9 月 15 日,Aave 生態貢獻團隊 Aave Chan Initiative(ACI)的創始人 Marc Zeller 以《Aave "國"情咨文》為題總結了 Aave 從過往發展中所取得的經驗教訓,分析了 Aave 當下在借貸乃至 DeFi 行業所處的市場位置,並從多個維度提出了關於 Aave 未來發展的戰略方案。

ACI 一直致力於通過技術創新和社區治理優化來推動 Aave 的發展,而 Marc Zeller 本人也一直被視作 Aave DAO 最為活躍的意見領袖,在 Aave 過往數年甩開所有競爭對手的發展周期中,無論是 ACI 還是 Marc Zeller 都發揮了舉足輕重的作用,其態度對於 Aave 的未來發展有著極關鍵的方向性意義。

以下為 Marc Zeller 原文,由 Odaily 星球日報編譯。

廢墟中重生

Aave Chan Initiative(ACI)於三年前的 2022 年 11 月啟動,當時整個 DeFi 行業正面臨著分崩離析之禍。CeDeFi 實體的欺詐行為導致 FTX、Celsius 和三箭資本(3 AC)相繼崩潰,隨後 Anchor 協議爆雷引發 60 億美元清算------相當於 Aave 歷史最高 TVL 的四分之一。在這場混亂中,stETH 更是出現脫鉤。監管機構趁機圍剿行業,試圖將其徹底扼殺。

Aave 的內部狀況同樣糟糕。DAO 被榨取性實體操控,Gauntlet 和 Llama 等團隊掠奪著財庫資源,TVL 暴跌至 50 億美元,資產負債表顯示年化虧損高達 3500 萬美元。創始團隊還出現了人才流失和核心成員分裂等問題,源自敵對監管機構的極大壓力也限制了團隊的運營能力。

外部挑戰同樣嚴峻。Aave 的開源特性被一些榨取性團隊利用,機會主義者通過複製 Aave 代碼庫並另行發幣來進行募資,某些生態甚至會默許此類行為。這些複製項目往往會獲得比 Aave 更豐厚的激勵和空投,以此營造出一種虛假的繁榮表象,且當它們因無能或冒進被黑客攻擊時,整個 Aave 生態卻要為其失敗承擔聲譽損失。

為了在日益激烈的競爭環境中脫穎而出,Aave V3 在 Layer 2 之上啟動,但收效甚微。當時協議代碼庫亟待改進 ------ 雖有許多優秀創意,卻缺乏連貫的實施路徑與願景。例如 Portals 和信用委託金庫(credit delegation vaults)等功能始終停留在概念驗證階段。

"DeFi 已死"一度成為行業共識,放棄掙扎並逐步耗盡財庫資金看似才是最理性的選擇。

但我們拒絕投降。

我們離開了創始團隊的舒適崗位,投身於 DAO 的戰場,發起了"讓 Aave 再次偉大"倡議。這是一場毫無保障、完全出於信仰的行動 ------ 沒有投資、沒有資源、成功概率微乎其微,但這是必要之舉,所以我們義無反顧。

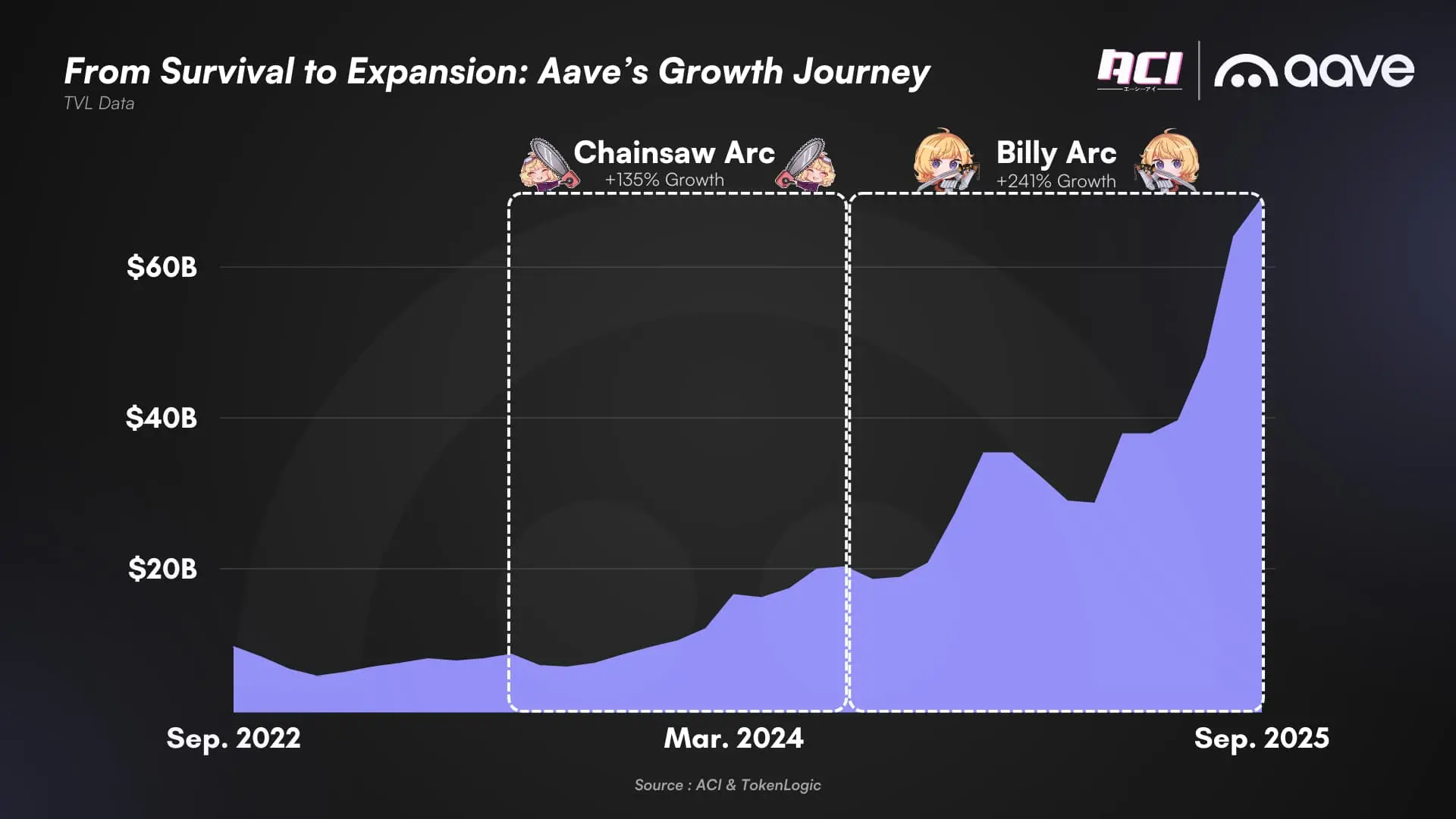

拉鋸戰(Chainsaw Arc)

ACI 啟動 18 個月後,榨取性實體已被清除,造成資源浪費的垂直領域已被削減,DAO 已建立起清晰高效的專業框架,並由一批高水準的服務提供商在明確的邊界內協同運作。

社區首次真正掌握了話語權,能夠直接影響 Aave 的未來。ACI 推出的 Skywards、Dolce Vita 和 Orbit 等倡議奠定了 DAO 流程的高效基石。在前創始團隊成員(現 BGD Labs)的關鍵技術支持下,代碼庫持續優化,協議實現了正收益,並在史上最殘酷的競爭環境中奪回了市場份額。

當時 DAO 所面對的競爭對手資金雄厚,多個協議募集了數千萬美元,企圖"吞噬 Aave",但卻未能撼動我們的市場主導地位,這一切歸功於 DAO 服務提供商的專注與拼搏,他們不遺餘力地確保了我們的成功。

這段被我們稱為"Chainsaw Arc"的歲月充滿挑戰。ACI 資金匱乏、支持者寥寥,面對著內外敵意,承受著猛烈的抨擊和抹黑。儘管挑戰巨大,但事後看來,大衛戰勝了歌利亞,這要歸功於數百名個人投票代表,他們決定加入這項倡議,扭轉局面。他們的貢獻使一切成為可能,雖然 Aave 的主要受眾可能永遠不會知道他們的名字,但我們衷心感謝他們每一位的支持。

所有成就都歷經苦戰而非饋贈。我們為 Aave 所取得的卓越成就、令人印象深刻的 DAO 服務提供商組合以及成就今日 Aave 的委託生態系統感到無比自豪。

安逸現狀

Aave DAO 如今的處境相對比較安逸。

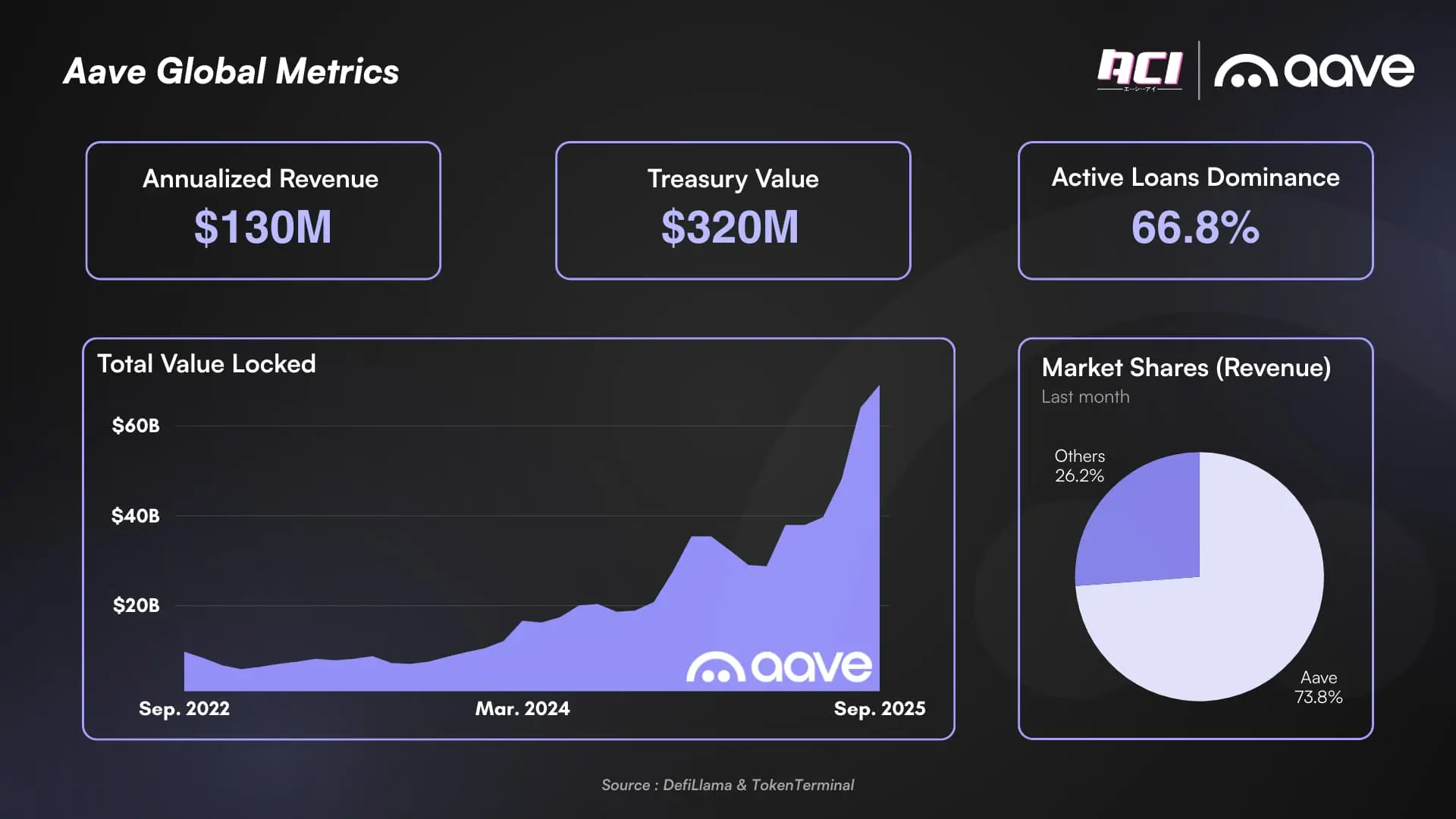

TVL(總鎖定價值)、收入、市場份額、借貸量 ------ 每一項指標都印證著 DAO 的成功。Aave 不僅完成了改善,更是實現了超越。我們認為 Aave 的統治地位已不再受到同類競品的威脅。鏈上借貸的盈利核心場景:槓桿(再)質押、以 BTC 和 ETH 為抵押品的穩定幣借貸,以及產生收益的抵押套利交易,如今已由 Aave 穩穩主導。

我們的競爭對手往往會陷入以下三種困境:TVL 租賃------通過高昂的原生代幣激勵臨時吸引流動性,製造 TVL 繁榮假象;長尾資產抵押陷阱------依賴高風險、低流動性的邊緣資產充抵 TVL 規模;虧本分銷協議------簽署雖提升 TVL 但幾乎零收益的合作,同時以稀釋用戶收益為代價消耗原生代幣價值。這些手段雖能推高其 TVL,卻幾乎不產生實際收入,同時需要以原生代幣的高昂激勵為代價稀釋用戶收益。

Aave 當前的年度淨收入已超越所有競爭對手的現金儲備總和。他們迫切需要新一輪融資來維持運營,困於消耗儲備的困境;而我們則擁有充沛的資源流用於進一步增長。若市場趨勢逆轉,他們依賴的代幣激勵價值將受重創,而我們的現金依然是現金 ------ 現金為王。

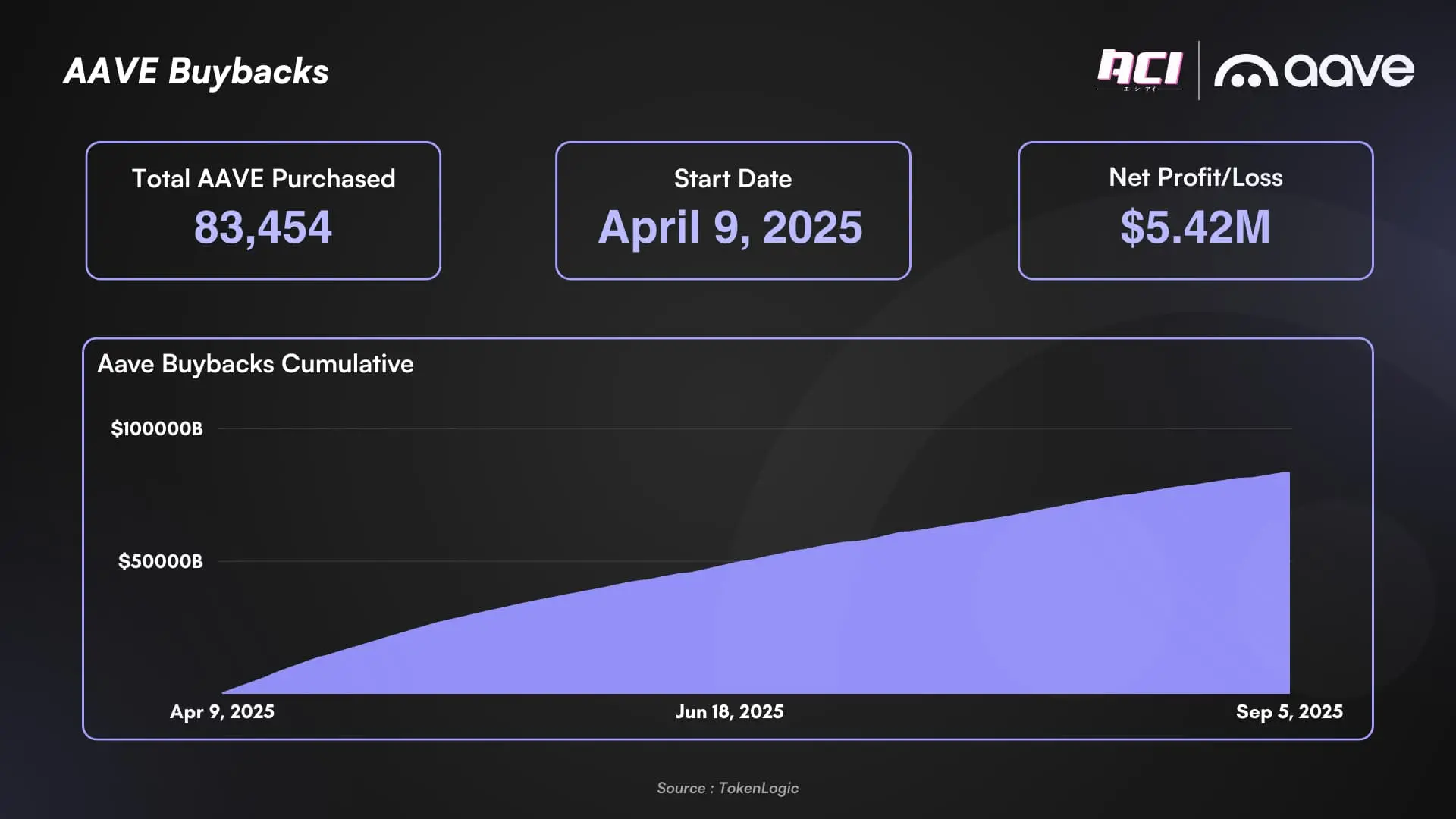

此外,ACI 啟動時的核心承諾之一 ------ 改善 Aave 代幣經濟模型並為原生資產賦能 ------ 已開始實現。Aave 的回購計劃已吸收了超過 0.5% 的代幣總供應量,同時 Aave 的當前收入使 DAO 能夠將該計劃制度化,這增強了市場對我們生態系統持久價值的信心。

但安於現狀從來都不是 Aave 的基因。

優化、聚焦、加速

現在正是將焦點從外部威脅轉向內部重組,以推動 Aave 進一步增長並強化市場主導地位的時刻。第一步是進行自我審視,評估現有策略的優劣,從而集中資源向前邁進。

當前 Layer 2 格局分析

Aave V2 時代初期制定的 Layer 2 策略是 Aave 成功的關鍵因素。我們早在 2021 年便部署到了 Polygon 和 Avalanche 生態,在未知領域獲得了生態大力支持並實現增長,最終形成互利共贏的格局。然而,2025 年的局勢已然不同。

過往周期中生態專注發展,而近期 VC、機會主義投資者、被控制的 DAO 及基金會的影響侵蝕了成功配方,導致 L 2 疲勞------通過"廣撒網"策略分散精力,優先追求農耕用戶的短期收益而非建設可持續鏈上經濟的長期價值,最終稀釋了成功可能性。

在過去的市場周期中,各類生態往往專注深耕自身領域。但近年來,風險資本、機會主義投資者、被俘獲的 DAO 及基金會的影響逐漸侵蝕了這種成功模式,導致以下現象出現:Layer 2 生態疲勞 ------ 項目方採用"廣撒網"策略,將資源分散投放於多個網絡;價值被稀釋------優先滿足 farmers 對短期收益的追求,而非通過建設可持續的鏈上經濟獲取長期價值;機制扭曲------ spray-and-pray(撒網式投機)方案成為主流,最終使所有參與者陷入低效循環。

從代幣生成(TGE)到 TVL 衰亡的 Layer 2 生命週期正急劇縮短。Aave 曾錯誤地被看似誘人但轉瞬即逝的激勵吸引 ------ 當原生代幣在短期內貶值一個數量級後,這些激勵便黯然失色。

目前 Aave 在 Layer 2 及其他替代性 Layer 1 上超過一半的部署實例缺乏經濟可行性。年內至今的數據顯示,86.6% 的 Aave 收入來自主網,其他鏈的部署顯然已成為支線任務。

有鑑於此,ACI 更新了對新網絡部署的原則,並樂於看到競爭對手將精力資源消耗在我們認定的未來死鏈上。我們的服務提供商帶寬有限,工作量每增加一分,都必然導致補償成本上升。

DAO 應重點投資具備關鍵差異化優勢的網絡:例如支持大規模分發協議的 CeDeFi 合作(如 Kraken/Ink 及其他籌備中的項目),或擁有核心原生要素的網絡(如 Plasma/USDT 案例)。

因此,我們將在近期提交提案,終止 Aave 在表現不佳的網絡上的運營。

友好分叉的失敗

所謂的"友好分叉"框架,本是 Aave 針對競爭對手將借貸業務商品化、將自身轉變為中立基礎設施的做法的回應,但事後看來這幾乎毫無益處。

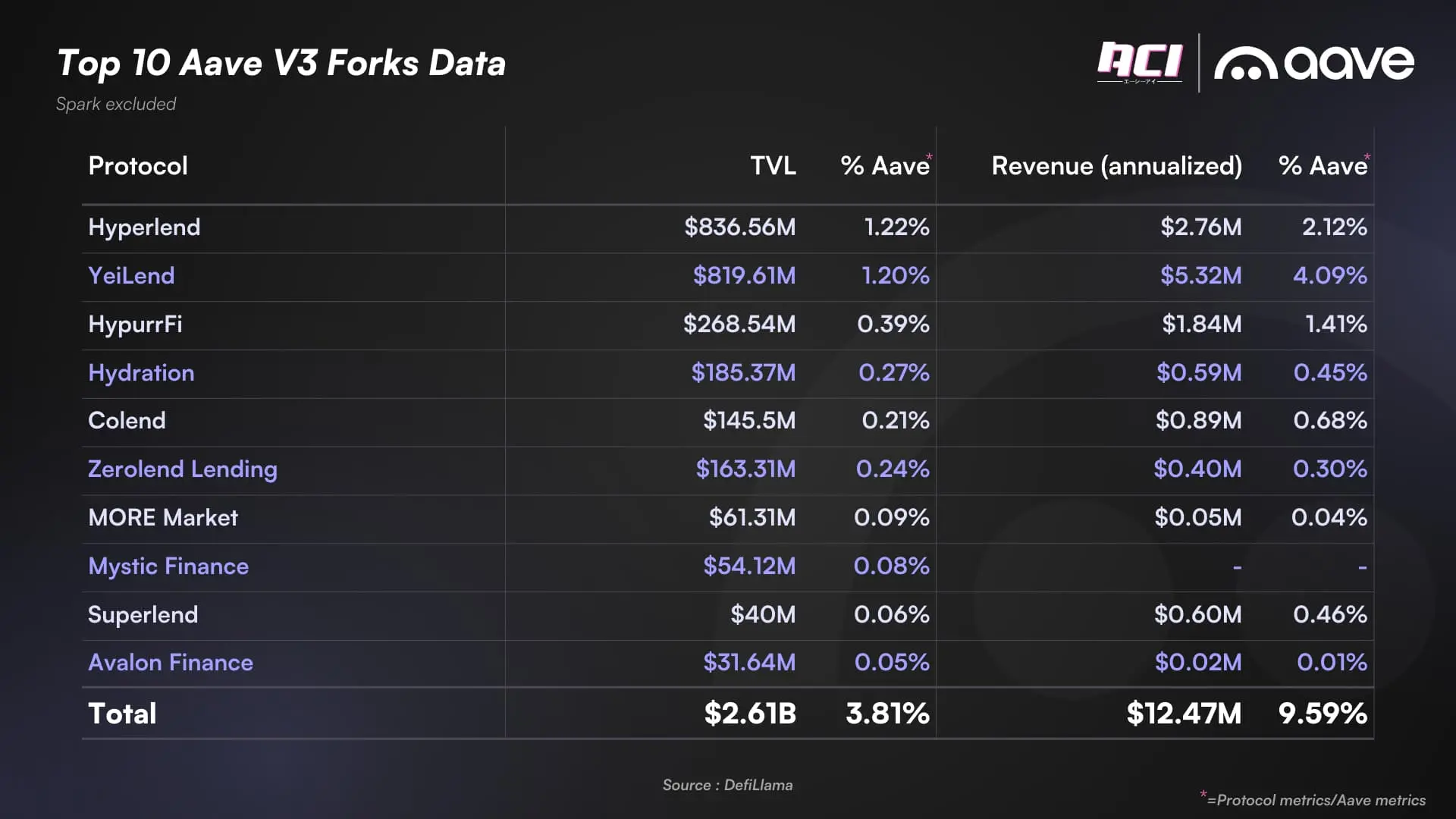

大多數 Aave 的"友好分叉"在 TVL 和收入方面表現平庸,有時甚至被未合作的參與者利用------ 他們通過極端自由化的條款解釋謀取私利,卻讓 Aave 承擔代價。

最典型的案例是 Spark,事後證明它對 Aave 造成了巨大傷害。除了採用"創意性會計"手法導致流向 Aave DAO 的實際收入遠低於預期之外,該平台始終是我們競爭對手的最強盟友和主要流動性提供方。

Spark 目前正通過向我們的競爭對手提供約 6 億美元的 USDC 流動性,助力其完成 Coinbase 分銷協議。此外,去年他們還作為 Ethena 的交易對手方提供了十位數級別的流動性,挽救了同一競爭對手免遭我們的 Merrit 倡議淘汰。為了減輕 Spark 造成的損害,DAO 每年仍需承擔數百萬美元的激勵成本。

其他所謂的"友好分叉"要麼對收入貢獻微乎其微(不足我們總收入的 1%),要麼增加了 Aave 在有前景的網絡上部署的阻力。我們必須反思過往錯誤,從失效模式中總結教訓並調整策略,才能實現進化提升。

根據 DefiLlama 數據,前 10 大 Aave V 3 分叉協議的 TVL 總量僅占 Aave 的 3.81%,產生的收入相當於 Aave 總收入的 9.59%。關鍵在於,這些收入完全歸分叉方所有,未向 Aave DAO 貢獻任何分成。

基於此,ACI 正式反對任何由第三方運營的"友好分叉",除非服務提供商選擇在兩類特定場景下進行分叉:1)適配非 DAO 主流生態(非 EVM 或需要定制開發的 EVM 等效鏈);2)探索當前風險邊界外的資產類型(如 Horizon 的 RWA 市場)。這類作為"支線任務"存在的分叉必須提供更高的收入分成,且絕不可發行新協議代幣以免稀釋 Aave 價值。

Aave DAO 應接受一個現實 ------ Aave 代碼庫將堅持品質與精簡化路線,這本身就是品牌價值的一部分,某些低潛力市場不妨留給競爭對手去分散精力。

因此,ACI 將在近期推動對"友好分叉"框架的全面改革。

"實例"( Instances)模式的失效

"實例"(Instances)在 Aave V 3 的早期代碼庫中是項聰明的創新 ------ 它既能繞過 eMode 的限制,又能實現風險隔離。通過提供經過篩選的資產組合專用實例,也成為對抗競爭對手的有效敘事賣點。

然而這項創新的代價也很顯著 ------ 流動性割裂導致整體效率下降。儘管"Prime 實例"取得了成功,但如今 Liquid eModes 模式已能提供所有隔離"實例"的優勢,且毫無弊端。

我們必須承認,在新版 Aave V 3 代碼庫中,"實例"模式已經過時,未來不應再投入任何開發或增長資源於此。

"Prime 實例"將繼續保留並蓬勃發展,但其模式不應再被複製。

服務提供商的利益協同

"拉鋸戰"是 Aave DAO 在經歷資源榨取和非盟友勢力主導後重獲財務健康的必要陣痛。

這催生了 ACI 大力推動形成的文化特徵 ------ 對資源管理和報酬支付採取過度保守的態度。

我們承認曾迫使大多數服務商在有限資源下極限發揮,並讓他們持續三年處於高強度工作狀態。這一切雖屬必要,但 ACI 始終與他們同行共苦,以身作則。

如今局勢已如本文所述趨於穩健。我們認為現在正是回報這些垂直領域無可争議的頂尖服務商,並確保其長期協同性的時機。

行業模式已變。當前的標準報酬體系除收入分紅外,還包含原生代幣與現金組合支付。同時行業增長高度依賴合作夥伴關係與機構協議 ------ 這些舉措的成功與影響都易於追蹤。

而我們現行的內部機制仍採用固定純現金報酬(與 KPI 脫鉤),並由高度專注的代表群體嚴格監督,對服務商設定極高門檻。若表現未達預期,他們會毫不遲疑終止續約。

我們認為當前需要為部分服務商引入與可量化的成功指標掛鉤的績效報酬機制。

更重要的是,那些塑造今日 Aave 面貌且關乎 DAO 未來成功的服務商,必須與 AAVE 代幣的成功形成利益共同體。

因此我們建議,對已將 AAVE 作為業務核心的服務商,探索與其 KPI 綁定的代幣歸屬方案(vesting schemes)。

理想的實施方式是讓與業務增長相關的服務商(Tokenlogic、ACI、Aave Labs)在授權框架內直接主導交易與合作夥伴對接,並直接分享由這些舉措所產生的可量化收益。

當然,可持續增長的前提是風險與技術分析工作的到位。因此我們同樣支持讓風險分析類的服務商(Chaos Labs、Llamarisk、BGD Labs)參與到以增長為變量的收入分成機制中。

在現有的固定報酬基礎上引入該新模式,將提升服務商的積極性,賦能其開拓新增長領域,並為生態留住頂尖人才。

ACI 即將提出針對服務商報酬的改革新框架。

從低利潤業務向高利潤業務轉型

Aave 已是鏈上借貸領域無可爭議的領導者。如前文所述,我們幾乎完全主導了該細分領域的搖錢樹。

儘管如此成功,但鏈上借貸仍是利潤率極低的業務:Aave 協議通過借貸量產生的收入中,80%-95% 都返還給了流動性提供者(LP),即使佔據 70% 市場份額且借貸量達到歷史峰值的三倍,DAO 的年淨收入仍僅為 1.3 億美元。

顯然純借貸業務無法讓我們在短期內實現十億級收入------尤其在收益率壓縮、借貸成本套利空間縮小的環境下。

此前穩定幣借貸利率通常在 8-12%,市場狂熱期可達 16-20%。而長期利率很可能鎖定在 6-8% 區間。隨著市場成熟,利率將逐漸趨近傳統金融水平,因為市場不願再為鏈上借貸支付風險溢價------這將長期侵蝕我們的利潤。

GHO 代表著範式革命,因為協議本身可成為 GHO 的主要流動性提供者。協議無需向 LP 支付收益,而是可專注於激勵流動性沉澱、維護二級市場流動性以及保持錨定強度。即使將 50%-60% 的 GHO 收入長期投入該目標,相比 USDC 借貸業務,DAO 的利潤率仍能實現四倍提升。

Aave 的絕對優勢在於:我們先成功構建了借貸業務,繼而再發展穩定幣 CDP 業務,這使得 DAO 能利用借貸業務收入反哺 GHO 增長。

儘管初始版本的 GHO 在增長與穩定性方面表現欠佳,但必須承認以 Tokenlogic 為首的服務商通過不懈努力完成了產品重構與增長驅動。如今 GHO 已實現關鍵的規模量級突破,並首次完成了 CeFi 集成。未來 GHO 將繼續戰略捆綁關鍵 CeDeFi 分發協議以擴大採用,其規模優勢也為盈利性信用額度策略提供了緩衝空間(遵循 Spark 的 USDS 策略原理)。

如今,GHO 已經問世兩年了,在花了第一年的時間將其升級到可以運行的狀態後,我們認為,考慮到它的潛力,無論其目前的盈利能力如何,我們都應該繼續投資該產品至少一年。

ACI 將繼續全力支持 GHO 增長,與引領 GHO 成功的 Tokenlogic 攜手奮進。

增長、增長、再增長

當前的市場周期並非由散戶驅動,我們正經歷著前所未有的監管順風和機構對行業的大規模採用。這是一個全新的、未知的領域,需要新的規則、新的方法和新的戰略才能取勝。

過去 18 個月中,我們增長的重要驅動力來自關鍵性的獨家合作、優質抵押品的採用以及對核心網絡的戰略投資。

如前文所述,Aave 已處於舒適區,因此 ACI 的現行策略是:利用健康的財務狀況,最大限度投資於增長並鞏固短期主導地位。若我們足夠激進地出牌,現有競爭者將無一生還,而我們的先發優勢將確保在中長期統治地位。

ACI 一直對現金儲備持極端保守態度,致力於為 DAO 構建龐大的戰爭資金。正因如此,DAO 目前持有 1.3 億美元現金及現金等價物資產,即便啟動回購計劃,國庫仍在持續增長。

我們建議 DAO 將回購規模維持在當前水平(每週 50 -100 萬美元),以此向市場傳遞對原生代幣的信心,同時在未來 18 個月內動用儲備金激進投入分發與增長協議。

此外,回購所積累的 AAVE 代幣儲備可與我們的巨額 BTC、ETH 儲備協同運作,生成健康因子(HF)不低於 2/2.5 的 GHO 信用額度,用於增長協議投資。這些交易的投資回報可用於中期償還信用額度。持續的回購與收入將自然提升頭寸抵押率,避免不良後果。加上我們現有的現金儲備,這將為 DAO 提供超過 1 億美元的火力,加速我們的增長並鞏固主導地位。

如此雄心勃勃的計劃需要嚴格的防護與密切監督。DAO 應謹慎辯論此戰略願景,並通過投票確立適合的框架來定義、限制、分配和追蹤投資。

任何服務提供商都不應自由支配如此龐大的預算。較優方案是組建由相關服務商構成的特別委員會(類似現行 AFC),在獨立核心代表和服務商的監督下運作。

ACI 即將向 DAO 提交增長投資的原則框架方案。

總結

就 ACI 而言,我們為過去三年在 Aave 取得的成就深感自豪。行業正處在重要十字路口,而此前的成功使我們掌握了所有王牌 ------ 既能擴展統治力,又能將協議推向新高度。

若我們精準出牌,聚焦最優方案並捨棄無效策略,這段時期必將成為 Aave 建立 DeFi 持久霸業的基石。通過戰略性的增長投資、利益協同的服務商以及專注的產品開發,我們必將鞏固 Aave 未來數年作為 DeFi 絕對領導者的地位。

用 Aave,就對了。

點擊了解ChainCatcher在招崗位

推薦閱讀:

DeFi 標誌性符號 MKR 與 DAI 正式落幕,SKY 如何重新承載市場期望?

NAKA 股價一天暴跌 54%,市場對 DAT 開始厭倦?

Base 鏈發幣在即?6 個值得關注的項目

重回王座,Pump.fun 復活記

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

CandyBomb x RAVE:合約交易瓜分 200,000 RAVE!

Bitget TradFi:單一帳戶,交易黃金、外匯與更多資產

【首發上架】Almanak(ALMANAK)將在 Bitget 上架!參與並瓜分 4,200,000 ALMANAK

CandyBomb x ETH:交易 ETH 即可瓜分 22 ETH