為何2026年加密市場將轉向機構主導的「慢牛」?

作者: arndxt

編譯:Tim,PANews

原標題:2026,加密市場邁向機構主導的「慢牛」

宏觀流動性與美聯儲政策

最大的整體性結論是:加密市場不會與宏觀經濟脫鉤,而是會與之更緊密地結合。

資金輪動的時機與規模、美聯儲的利率路徑以及機構採用方式將決定此輪週期的演變方式。

不同於2021年,即將到來的山寨季(如果還有的話)將更緩慢、更具選擇性且更聚焦機構方向。

如果美聯儲通過降息和發行債券來實施寬鬆政策,同時與機構採用形成共振效應,那麼2026年可能會成為自1999-2000年以來最顯著的風險週期,加密市場將因此受益,儘管其表現方式會更趨克制,而非爆炸式增長。

1.美聯儲政策分化與市場流動性

1999年,美聯儲加息175個基點,股市卻一路飆升至2000年峰值。如今,遠期市場正在定價相反的情景:到2026年底將降息150個基點。若成為現實,這將形成注入流動性的環境,而非抽走流動性。

2026年的市場格局可能在風險偏好方面與1999、2000年如出一轍,但利率走勢卻截然相反。若這一判斷成立,2026年或將上演「1999、2000年強化版」市場行情。

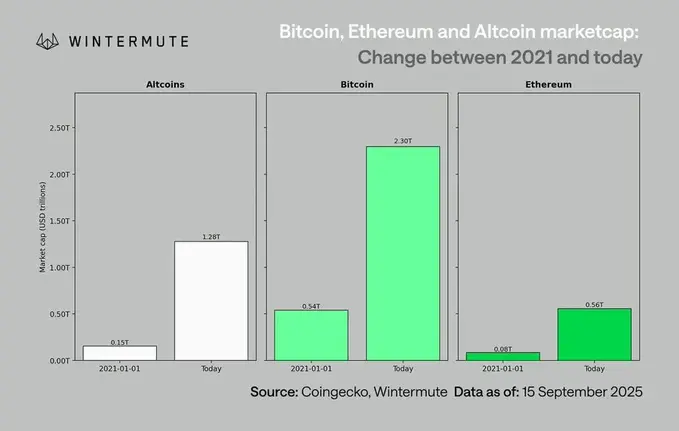

2.對比2021年,如今加密市場的新格局

比較今天和上一個牛市週期:

-

更嚴格的資本紀律:利率上升和持續的通脹促使企業更有選擇性地承擔風險。

-

新冠疫情時期的流動性激增不會重演:在沒有M2激增的情況下,增長必須由採用和分配來驅動。

-

市場規模擴大10倍:市值基礎越大意味著流動性越深,但獲得50-100倍超大規模回報的可能性會降低。

-

機構資金流動:隨著主流和機構層面的採用已成定局,資金流動更為漸進,偏向緩慢的輪動和整合,而非跨資產的爆發性輪動。

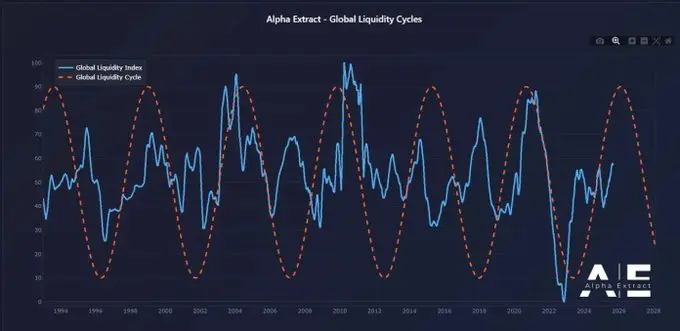

3.比特幣的滯後性與流動性鏈條

比特幣相對於流動性條件表現滯後,是因為新增流動性受困於上游的國債和貨幣市場。加密貨幣作為風險曲線的最遠端,只有在流動性流入下游時才會受益。

推動加密市場的催化劑:

-

銀行信貸擴張(ISM>50)

-

降息後貨幣市場基金資金外流

-

財政部發行長期債券,降低長期利率

-

美元疲軟正在緩解全球融資壓力

當這些條件達成時,加密市場歷來會在週期後期上漲,即在股票和黃金之後。

4.基準情形下的風險

儘管存在這種看漲的流動性結構,但一些風險正在隱現:

-

長期收益率上升(因地緣政治壓力)。

-

美元走強導致全球流動性收緊。

-

銀行貸款疲軟或信貸條件收緊。

-

貨幣市場基金中的流動性停滯,而非輪動至風險資產。

下一週期的特徵將較少由投機性資金衝擊所定義,而更多地取決於加密市場與全球資本市場的結構性融合。

隨著機構資金流動、有紀律的風險投資行為以及政策驅動的流動性轉變相互交織,2026年可能成為加密市場從獨自暴漲暴跌轉向全球系統性關聯的關鍵轉折點。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

BitMine持有ETH接近400萬枚,Tom Lee稱市場穩定

BitMine Immersion以3.2億美元擴充其Ethereum庫存,推動總持有量接近四百萬枚ETH,該公司持續進行策略性累積。

American Bitcoin將BTC持倉提升至5億美元,BTC價格跌破90,000美元

American Bitcoin Corp擴大了其Bitcoin儲備,新增261枚Bitcoin,總持有量達到5,044枚,價值超過4.5億美元,在企業持有者中排名第21位。

Pi Coin價格預測:Pi下跌28%,但一個看漲形態正在閃現——是否即將迎來重大反彈?

自去年十一月以來,PI token的表現一直令人失望,僅在過去兩週,該代幣就暴跌近10%。PI token此前的復甦漲幅已大部分回吐。