MetaMask 的 mUSD:用億級用戶撬動穩定幣市場的野心之作

誰掌握了用戶,誰就掌握了代幣。

誰控制了用戶,誰就控制了代幣。

撰文:Prathik Desai

編譯:Block unicorn

最近每週都感覺似曾相識——又一個穩定幣的發佈,又一次試圖改變價值的方向。首先,我們看到了 Hyperliquid 發行 USDH 的競價戰;然後我們討論了為獲取美國國債收益而進行的垂直化趨勢。現在,是 MetaMask 的原生 mUSD。所有這些策略有什麼共同點?分發能力。

分發能力已經成為一種作弊密碼,不僅在加密貨幣領域,在各個領域也是如此,用來構建一個蓬勃發展的商業模式。如果你的社群擁有數百萬用戶,為什麼不利用它,直接將代幣投放到他們手中呢?然而,這並不總是奏效。Telegram 曾嘗試用 TON 來實現這一點,號稱擁有 5 億消息用戶,但這些用戶從未遷移到鏈上。Facebook 也嘗試用 Libra 來實現這一點,堅信其數十億社交媒體帳號可以構成一種新貨幣的基礎。理論上,這兩個項目似乎註定會成功,但在實踐中卻失敗了。

這可能就是為什麼 MetaMask 的 mUSD(帶有狐狸耳朵和頂部的「$」符號)吸引了我的注意。乍看之下,它和其他穩定幣沒什麼兩樣——由受監管的短期美國國債支持,並通過 Bridge.xyz 使用 M0 協議開發的框架發行。

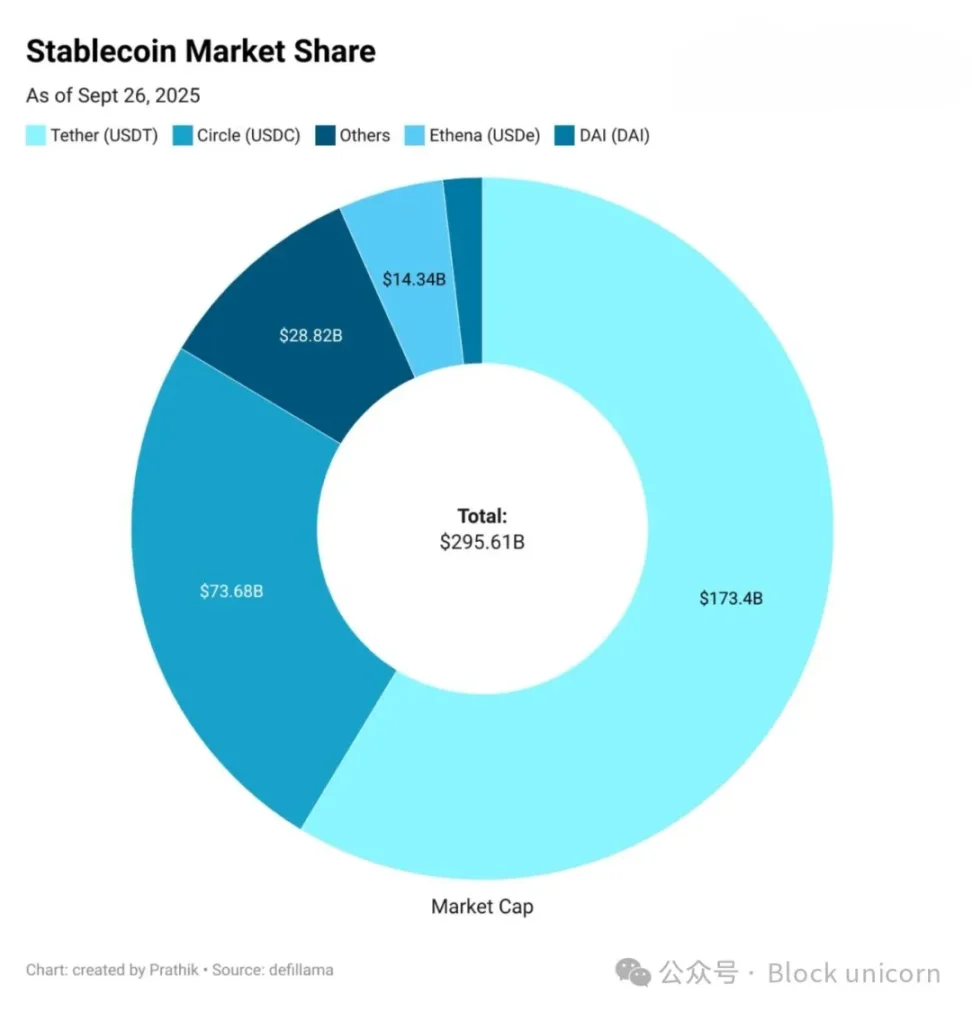

但是,在目前由雙寡頭主導的 3000 億美元穩定幣市場中,MetaMask 的 mUSD 有何不同之處呢?

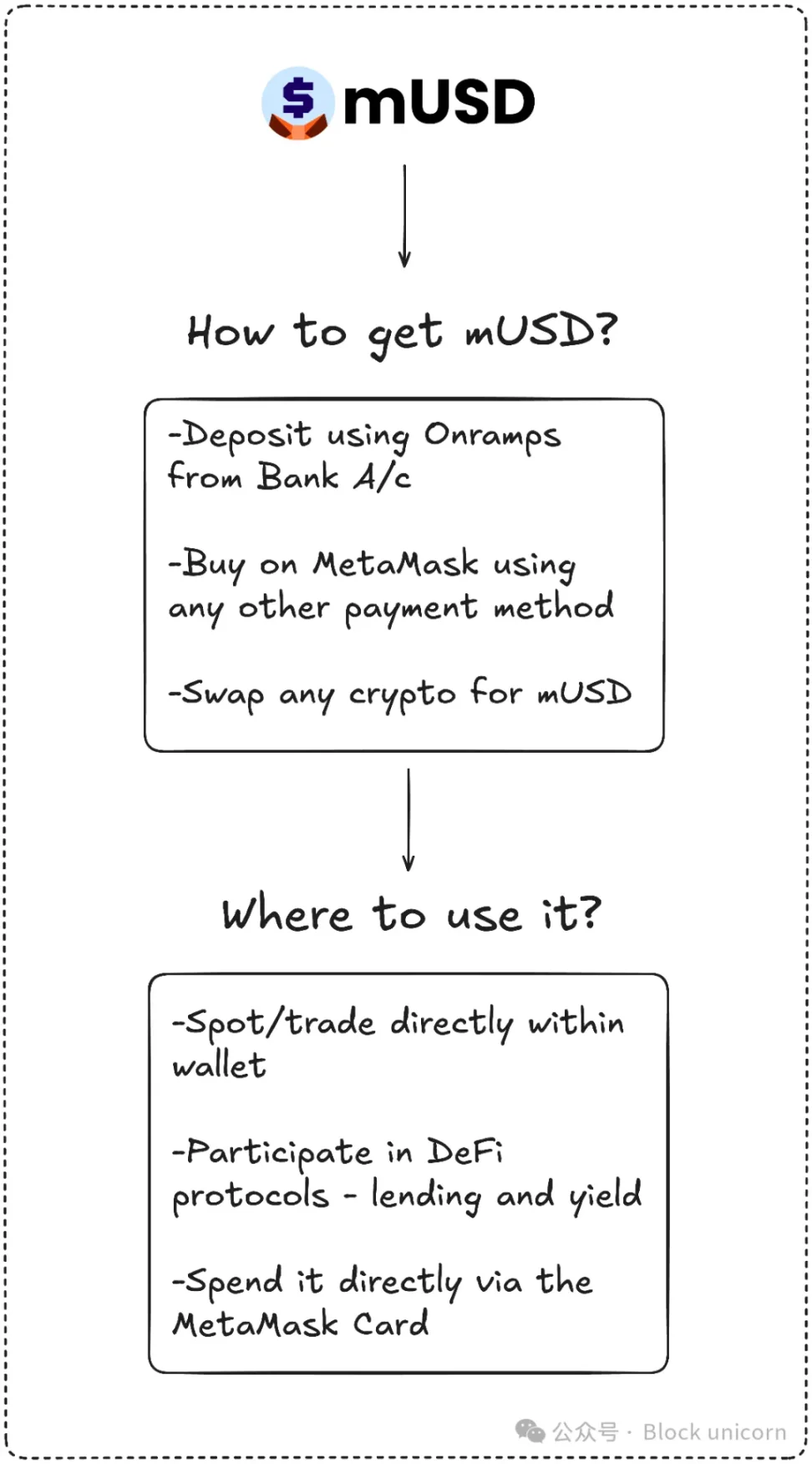

MetaMask 或許正在進入一個競爭激烈的領域,但它擁有一個其他競爭對手無法比擬的獨特賣點:分布式。MetaMask 在全球擁有 1 億的年活躍用戶,其用戶群規模之大,幾乎無人能及。mUSD 也將成為首個在自託管錢包中原生發行的穩定幣,允許用戶通過法定貨幣購買、交換,甚至通過 MetaMask 卡在商店內消費。用戶不再需要在交易所之間尋找、跨鏈橋接,或處理添加自定義代幣的麻煩。

Telegram 沒有這種產品與用戶行為之間的契合度,而 MetaMask 做到了。Telegram 試圖將其消息用戶轉移到區塊鏈上進行去中心化金融應用。而 MetaMask 則通過在應用程式中整合原生穩定幣來提升用戶體驗。

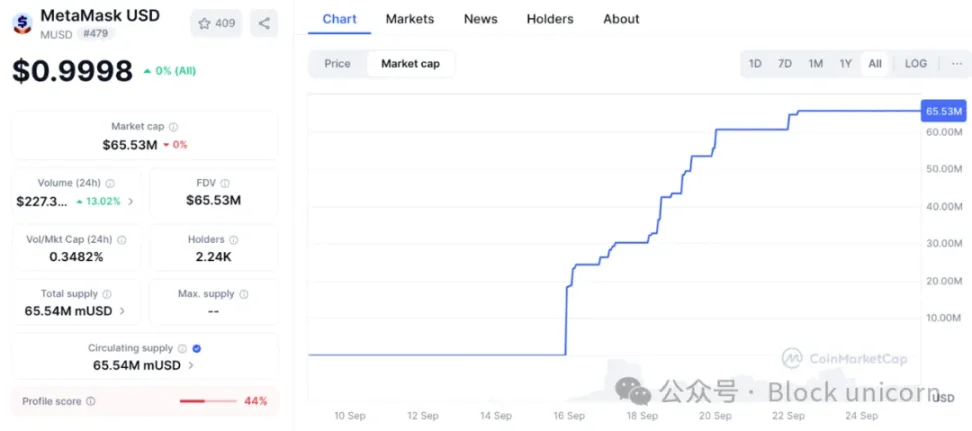

數據顯示,這一舉措的採用速度非常快。

MetaMask 的 mUSD 市值在不到一週的時間內從 2500 萬美元飆升至 6500 萬美元。其中近 90% 的資金來自 ConsenSys 內部的 Layer 2 平台 Linea 上,這表明 MetaMask 的介面能夠有效引導流動性。這種槓桿作用與交易所過去的操作類似:2022 年,幣安將存款自動兌換成 BUSD,導致流通量一夜之間飆升。誰控制了用戶,誰就控制了代幣。MetaMask 擁有超過 3000 萬的月活躍用戶,在 Web3 領域擁有最多的用戶。

這種分發能力將使 MetaMask 與那些嘗試建立可持續穩定幣但失敗的早期參與者區別開來。

Telegram 的宏偉計劃部分因監管問題而失敗。MetaMask 通過與 Stripe 旗下的發行商 Bridge 合作,並以短期國債為每枚代幣背書,從而規避了這一問題。這滿足了監管要求,而美國新出台的《GENIUS 法案》也從第一天起就為其提供了法律框架。流動性也將是關鍵。MetaMask 正在為 Linea 的 DeFi 注入 mUSD 交易對,押注其內部網絡能夠鞏固其應用。

然而,分發並不能保證成功。MetaMask 面臨的最大挑戰將來自現有巨頭,尤其是在這個已經被幾家巨頭主導的市場。

Tether 的 USDT 和 Circle 的 USDC 已佔據了所有穩定幣近 85% 的市場份額。位居第三的是 Ethena 的 USDe,其發行量高達 140 億美元,因收益而吸引用戶。Hyperliquid 的 USDH 剛剛上線,旨在將交易所存款重新投入到其生態系統中。

這讓我回到這個問題:MetaMask 到底希望 mUSD 成為什麼?

USDT 和 USDC 似乎不太可能出現直接挑戰者。流動性、交易所上市和用戶習慣都對現有巨頭有利。mUSD 或許無需正面競爭。正如我預期 Hyperliquid 的 USDH 會通過向社群傳遞更多價值來造福其生態系統一樣,mUSD 很可能也是為了從現有用戶那裡獲取更多價值。

每當有新用戶通過 Transak 入金,每當有人在 MetaMask 內部將 ETH 兌換為新的穩定幣,以及每當他們在商店刷 MetaMask 卡時,mUSD 都將是首選。這將穩定幣作為網絡內的默認選項整合。

這讓我想起那些需要在以太坊、Solana、Arbitrum 和 Polygon 之間橋接 USDC 的日子,這取決於我需要用我的穩定幣做什麼。

而 mUSD 終結了所有繁瑣的橋接和交換。

然後還有另一個重要的收穫:收益率。

有了 mUSD,MetaMask 就能從支持該代幣的美國國債中獲取收益。每流通 10 億美元,就意味著每年數千萬美元的利息流回到 ConsenSys。這將使錢包從成本中心轉變為利潤引擎。

如果僅 10 億美元的 mUSD 得到等值美國國債的支持,它每年就能從收益中獲得 4000 萬美元的利息收入。相比之下,MetaMask 去年從其收取的費用中獲得了 6700 萬美元的收入。

這可以為 MetaMask 開闢另一個被動的、重要的收入來源。

然而,其中有一個因素讓我感到不安。多年來,我一直認為錢包是中立的簽名和發送工具。mUSD 模糊了這條界限,將我曾經信賴的中立基礎設施工具變成了一個靠我的存款盈利的業務部門。

因此,分發既是優勢也是風險。它可能使 mUSD 成為默認的黏性選擇,也可能引發關於偏見和鎖定的問題。如果 MetaMask 調整兌換流程,使其自有代幣的路徑更便宜或優先顯示,這可能會使開放金融的世界變得不那麼開放。

還有碎片化的問題。

如果每個去中心化錢包都開始發行自己的美元,它就可以創造出多種封閉式貨幣,而不是我們現在所擁有的可互換的 USDT/USDC 雙寡頭。

我不知道這將走向何方。MetaMask 通過將 mUSD 與卡整合,很好地封閉了購買、投資和消費的金融循環。首週的增長顯示它可以克服發佈初期的障礙。然而,現有巨頭的統治地位表明,從數百萬到數十億的攀登是多麼具有挑戰性。

我不知道這會走向何方。MetaMask 通過將 mUSD 與卡集成,很好地完成了購買、投資和消費 mUSD 的金融循環。第一週的增長表明,它可以克服發佈初期的障礙。然而,現有巨頭的統治地位表明,從數百萬到數十億的攀登是多麼具有挑戰性的。

在這些現實之間,可能決定著 MetaMask 的 mUSD 的命運。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

阿聯酋將數位資產策略分為Bitcoin基礎設施與消費者應用

BNB價格停滯於900美元以下,因Zerobase駭客事件使BNBChain交易紀錄作廢

在Zerobase遭遇網絡釣魚攻擊後,BNB在$890以下掙扎,這削弱了來自BNB Chain創下每秒8,384筆交易歷史新高的熱情。

趨勢研究:「區塊鏈革命」進行中,Ethereum持續上漲

在極度恐慌、資金和市場情緒尚未完全恢復的環境下,ETH 依然處於一個相當不錯的「逢低買入區」。