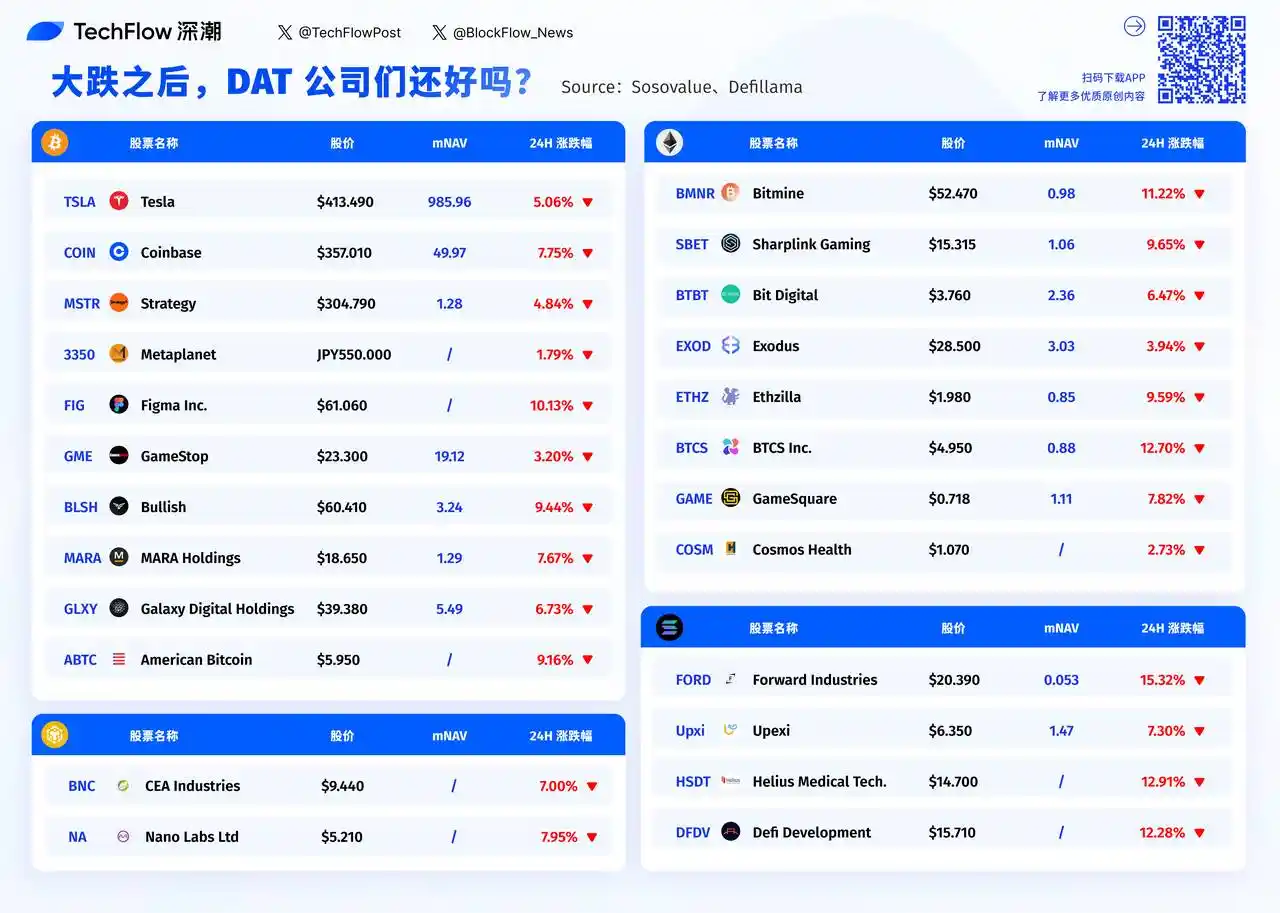

「10.11」加密貨幣史詩級和解,DAT公司股票表現如何?

對於那些同時面臨加密貨幣市場和股市雙重風險的公司來說,最艱難的時刻是否已經過去?

Original Article Title: "After the Crypto Crash, How Are DAT Companies' Stocks Holding Up?"

Original Article Link: David, Deep Tide TechFlow

10日,總統Trump於下午在Truth Social上宣布對中國商品徵收100%關稅。這一消息瞬間引發全球金融市場的恐慌。

在接下來的24小時內,加密貨幣市場經歷了史上最大規模的爆倉事件,超過190億美元的槓桿倉位被強制平倉。bitcoin價格從117,000美元暴跌至102,000美元以下,單日跌幅超過12%。

美國股市同樣遭遇重創。截至10月10日收盤,S&P 500指數下跌2.71%,道瓊斯工業平均指數下跌878點,納斯達克綜合指數下跌3.58%,均創下自四月以來的最大單日跌幅。

然而,這場危機的真正震中是那些將加密貨幣作為財務儲備的DAT(Digital Asset Treasury)公司。

作為持有bitcoin最多的企業,MicroStrategy的股價同樣遭受重擊;其他持有加密貨幣儲備的公司跌幅甚至更大。根據盤後交易數據,投資者仍在持續拋售。

對於這些同時暴露於加密貨幣和股票市場雙重風險的公司來說,最壞的時刻已經過去了嗎?

為什麼DAT公司跌得更慘?

首先,DAT公司直接面臨資產負債表的衝擊。以MicroStrategy為例,該公司持有約639,835枚bitcoin,bitcoin價格下跌12%意味著近100億美元的資產價值瞬間蒸發。

這類損失必須在資產負債表上認列為「未實現損失」。雖然只要不賣出就不是實現損失,但財報上的數字是真實的。

作為投資者,你看到的是公司核心資產迅速貶值。這對市場信心還有乘數效應。

到2025年初,MicroStrategy的股價對淨資產價值(NAV)的溢價一度高達2倍,但到九月底已壓縮至約1.44倍;目前則徘徊在1.2倍左右。

其他一些公司的mNAV幾乎回到1,有的甚至已經跌破1。這些數字反映了一個殘酷的現實:在這種極端市場狀況下,市場對DAT模式的信心正在動搖。

牛市期間,投資者願意給這些公司溢價,因為這個敘事可以被視為加密創新的前沿。但當市場轉向時,同樣的故事就變成了不必要的風險敞口。

除了bitcoin之外的加密貨幣,在這次槓桿引發的大崩盤中遭受了嚴重的技術性破壞,有些甚至瞬間歸零;即使是大型山寨幣,由於流動性不足也出現了大幅下跌。

持有這些資產的公司的股票,在市場情緒惡化時成為做空的首選標的。

市場恐慌時,投資者需要快速拋售。雖然bitcoin市場全天候交易,但大額拋售會對價格產生重大影響。相比之下,在納斯達克賣出MSTR或COIN等股票要容易得多。

拋售數十億美元的黃金不會擾亂市場,但拋售700億美元的bitcoin可能導致價格崩潰並引發大規模爆倉;這種流動性差異使DAT公司的股票成為資金快速撤離的管道。

更糟的是,許多機構投資者有嚴格的風控紅線。當波動性超過某個閾值時,他們必須減倉,無論願不願意。而DAT公司正是波動性最大的標的之一。

用一個不太恰當的比喻,如果普通科技公司是坐在一艘船上,那DAT公司就像把兩艘船綁在一起,一艘在股市的波浪中航行,另一艘在加密市場的風暴中掙扎。

當兩邊同時遇到壞天氣時,他們承受的衝擊不是相加,而是相乘。

誰最慘,誰最抗跌?

從前一天的DAT公司跌幅榜來看,你可以清楚看到一個規律:公司規模越小,跌得越慘。

Forward Industries下跌15.32%,mNAV僅為0.053。BTCS Inc.下跌12.70%,Helius Medical Tech下跌12.91%。

這些市值不到1億美元的小公司,在恐慌中幾乎找不到買家。相比之下,雖然MicroStrategy是最大bitcoin持有者,但跌幅僅為4.84%。

其背後邏輯其實很簡單:流動性。

當恐慌來臨時,小盤股的買賣價差會大幅拉寬,一點點大單就能砸穿價格。

在這份榜單中,Tesla顯得格外特殊。它下跌5.06%,是跌幅最小之一,但數據顯示其mNAV高達985.96。這個數字意味著市場給Tesla的估值幾乎是其持幣價值的1000倍。

因為Tesla本質上並非DAT公司,持幣只是副業。投資者買Tesla是看好其電動車主業,bitcoin的波動對其估值影響極小;同理,Coinbase也是如此。儘管下跌7.75%,但作為交易所,它有實實在在的手續費收入。

相比之下,對於那些純粹的DAT公司,情況就完全不同了。

MicroStrategy的mNAV僅為1.28倍,幾乎按其持幣價值交易。Galaxy Digital的mNAV為5.49倍,MARA Holdings為1.29倍。市場對這些公司的估值主要基於其加密資產價值,僅有少量溢價。當加密市場崩盤時,他們沒有其他業務可以緩衝衝擊。

當一家公司市值幾乎等於其持有加密資產的價值(mNAV接近1),就意味著市場認為這家公司除了持幣之外毫無附加價值。

Bitmine的mNAV為0.98,American Bitcoin雖未披露,但也很可能極低。這些公司實質上已經變成了偽裝成上市公司的bitcoin ETF。

問題來了,既然現在已經有真正的bitcoin ETF可以購買,為什麼投資者還要通過這些公司間接持有?

這也許能解釋為什麼恐慌時,mNAV低的公司跌幅更大。他們同時承擔了加密貨幣風險和股市風險,卻沒有提供任何額外價值。

再過幾小時,美股將開盤。經過一個週末的冷靜,市場情緒會好轉嗎?那些跌幅超過10%的小型DAT公司會繼續被拋售,還是會有低位買盤進場?

從數據角度看,mNAV低於1的公司或許存在超賣機會,但也可能是價值陷阱。畢竟,當商業模式本身受到質疑時,便宜並不一定是買入的理由。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

市場份額暴跌 60%,Hyperliquid 能否靠 HIP-3 和 Builder Codes 重回巔峰?

Hyperliquid 最近經歷了哪些事件?

ETH暴跌背後的多重衝擊:連鎖清算與技術死亡交叉解析

Tether 收購尤文圖斯背後的歐洲階層博弈

不是加密變無聊了,是你終於看懂了遊戲規則